亲爱的无银行社区

软件正在吞噬世界。

MarcAndreessen在2011年写了这篇文章,描述了软件公司如何取代传统企业,彻底改变这个行业。

亚马逊取代了消费者销售,spotify取代了音乐,LinkedIn取代了**——所有这些都是为了取代现有的没有本土互联网业务的公司。

为什么?软件公司更快,更便宜,更方便用户。按照马克的说法,每个行业被软件取代只是时间问题。

但对于金融业来说,情况并非如此。

我们的金融体系仍然建立在古老的基础设施上。吉姆比安科在他的播客中指出了这一点。。。自1871年电报时代以来,电汇并没有变得更快更便宜(看看吉姆对我们当前银行基础设施的评估)。

金融科技呢?目前,fintech所做的是改善现有系统的用户体验。

但DEFI改变了一切

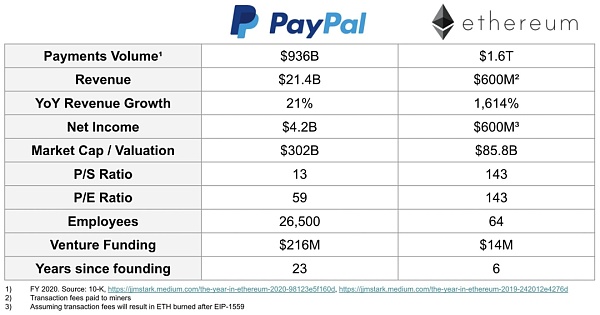

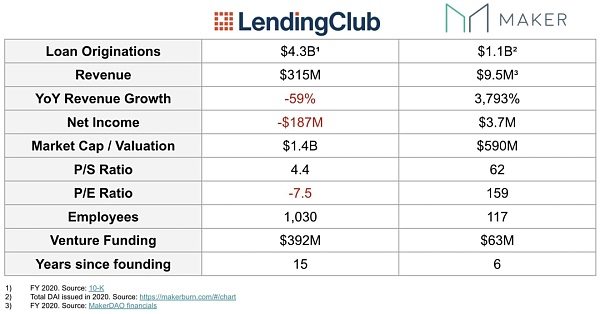

比较贝宝和以太坊的资金转移网络。

这就是贝宝和以太坊的比较。。。加密货币更快、更便宜、更好(参见Dmitry berenzon的Twitter主题,它启发了本文)

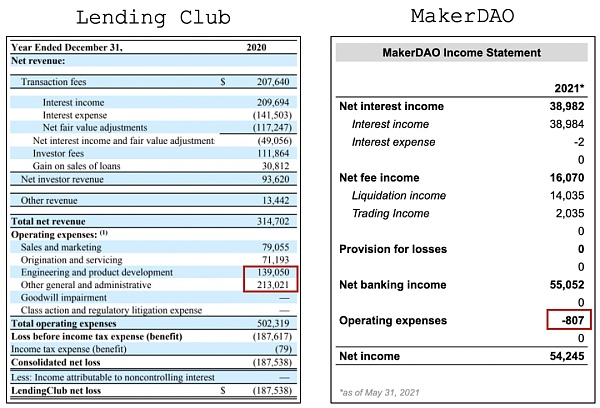

或者以贷款平台为例。Makerdao在运营6年后实现盈利,而lending club在运营15年后仍录得亏损。

以上是由德米特里·贝伦松(Dmitriy berenzon)对lending club和maker的比较。

Defi使金融服务的软件经济学成为可能。

更快。成本更低。更好。金融。

以下是德米特里对DeFi为何吞并金融业的解释,以及启发它的一些线索。

-RSA公司

DeFi吞噬了金融体系。

云金融服务

尽管软件在过去几十年里一直在吞噬世界,但它在颠覆金融服务方面却相对常见。

由于根深蒂固的现有企业、高昂的转换成本以及监管问题,该行业的创新主要中心化在渠道(比如你最喜欢的手机银行应用程序)上。这给用户体验带来了巨大的变化,但潜在的价值链和成本结构仍主要基于上世纪70年代开发的系统。

Defi应用程序正在重建金融服务,用机器代替人,用代码代替文书工作,用加密代替执法。因此,他们的运营成本比同行低几个数量级。

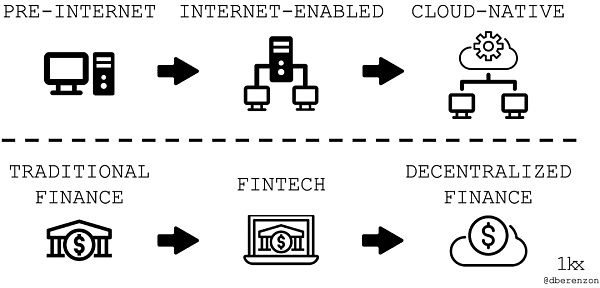

有趣的是,金融服务业的演变与软件业的演变相似;随着软件从单一的基础设施和应用程序向云微服务的演进,成本效率得到了实现,新的商业模式也被发明出来。

在本文中,我将概述软件产业的发展,将其与金融服务业进行比较,并讨论这些变化如何导致后者经济和盈利能力的根本改善。

传统的金融服务就像互联网建立前的软件一样

在互联网出现之前,软件供应商有很高的固定成本和门槛。上世纪60年代,当购买电脑的成本太高时,垂直整合的供应商投入巨资,通过其私人网络开发和分发软件。

例如,计算机科学公司(ComputerSciencesCorporation)花费1亿美元(目前约9亿美元)开发了“InfoNet”,这是一个大机网络,提供(通过电话线!)计算机技能和软件,如经纪服务和酒店预订。

传统金融也有类似的驱动力。纵向一体化银行具有较高的准入门槛和规模经济,最终将提供大部分核心银行服务,如接受存款、贷款、转移资金、发行债务、建立清算所以及管理中央银行的货币供应。这些服务成本高昂,涉及实际存在、手动和纸面流程,以及复杂和孤立的基础设施。

金融技术就像互联网支持的软件

20世纪90年代以来,互联网推动了一种新的软件交付模式;软件不再存在于人们计算机的独立实例中,而是存在于云中,并被远程交付。

这反过来又导致了软件即服务(SaaS)的兴起,这是一种商业模式的创新,在这种模式下,软件是以订阅为基础进行许可的。与本地方法相比,SaaS为用户提供了许多优势,例如基于浏览器的可访问性、自动更新和较低的总体拥有成本。

金融技术和互联网软件有相似之处。他们都使用新兴技术来创新产品和商业模式。Chime利用在线渠道扩大覆盖面,减少零售银行的实际开支。Robinhood采用了一种商业模式,而不是佣金,即“订单流支付”,提供“免费”零售交易。Transferwise绕过了**银行系统,为世界各地向相反方向汇款的人创造了一个双边净支付市场。

所有这些公司都很有价值,但chime仍然依赖于visa(自1958年起),Robin Hood仍然依赖于DTCC(自1973年起),transferwise没有取代ach(自1972年起)或swift(自1973年起)。

WiFi就像云软件

“现代云”始于2006年amazonwebservices(AWS)的发布,许多应用程序在随后的十年中进行了迁移。

但是,它们中的大多数仍然是“支持云”的应用程序,而不是“基于云”的应用程序,这意味着它们可能仍然具有单片和依赖模块,在不更改整个应用程序的情况下无法单独升级。

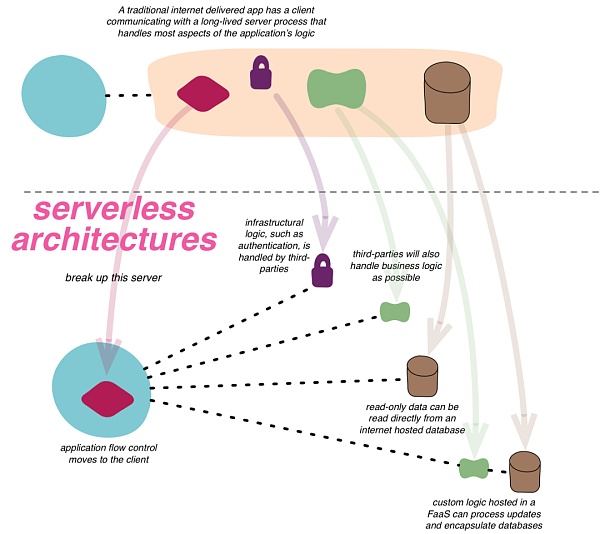

另一方面,云应用程序是从零开始构建的,可以在公共云(如AWS)中运行。它们利用资源池、快速恢复能力和按需服务。它们也建立在微服务体系结构之上,并被设计成独立的模块来服务于特定的目的。如今,许多应用程序也运行在无服务器体系结构上,这使得开发人员可以在“现收现付”的基础上购买后端服务。这些设计模式也可以串联使用,形成所谓的无服务器微服务。

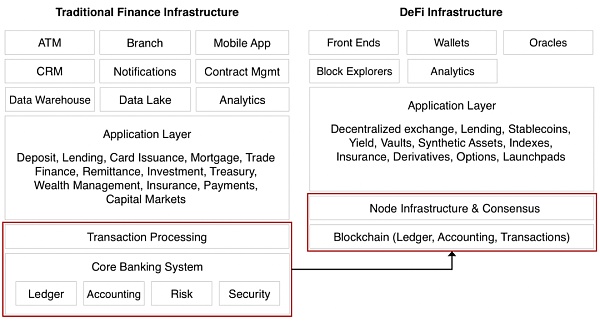

加密网络实现了无服务器的金融微服务。这是可能的,因为加密网络本身就是一种商业模式的创新;以合同形式代表供应商提供基础设施和服务,以美元为单位获得报酬;一个由“节点”(即计算机)组成的分布式网络提供了这些功能来获取协议代币,事实上,它是网络的部分所有者。

不要将此与“区块链不是比特币”的逻辑混淆——协议代币是激励“第三方供应商”的必要条件。

资料来源:克里斯·麦肯

正因为如此,DeFi从软件和SaaS经济中获得了许多金融服务所没有的好处。具体来说,孤立的交易处理和银行系统可以被全球区块链及其相关的智能合约和节点基础设施所取代,可以节省大量成本。此外,应用程序还受益于部署后的即时互操作性和单点登录(用户的公钥/私钥)。

这就减少了对多个市场基础设施供应商构建有效的相同系统(例如,全世界大约有100个ACh系统)以及应用程序构建和维护自己的后端基础设施的需求。

这一提议对应用程序开发人员更有吸引力,因为不是他们为使用“金融云”付费,而是用户以每次交互的形式向矿工/验证者付费。换言之,交易、服务和基础设施成本都被捆绑在一笔GAS FEE用中。

没有服务器架构示例。资料来源:Badri janakiraman。巴德里·贾纳基拉曼

此外,外部服务提供商通常执行应用程序的核心功能,例如Compound上的清算人和Uniswap上的流动性提供商。此外,一旦部署了智能合约,服务就没有额外的维护成本,因此应用程序获得额外用户的边际成本为零。

这种成本结构使得DeFi协议即使在高流失率和低收入的情况下也能实现现金流。

比较公司和协议

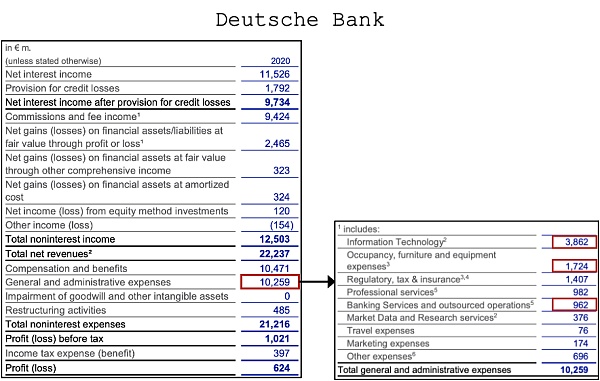

没有什么是完全相等的,但是让我们用一组三个最密切相关的收入报表做一个**的比较:德意志银行、借贷俱乐部和马克道。

资料来源:德意志银行

2020年,德意志银行拥有价值80亿美元的基础设施、房地产和运营相关支出,占其整体运营支出的64%。对于这样一个拥有数十年技术债务的大结构性组织,这种成本结构是可以预期的,但我们可以做得更好。

以千为单位的数字;资料来源:马克道借贷俱乐部

到2020年,超过50%的借贷俱乐部的运营费用可能是由于人员和硬件,软件和维护成本。如果公司有一个更精简的成本结构,它很可能是有利可图的。

虽然makerdao的大部分运营费用是由于按人头付费,但它只占总净收入的一小部分,因此利润率为99%,而lending club的利润率为-60%。应该注意的是,这些不是MAKKODE的“全部”成本,随着基础设施的额外成本(如预言机操作、基于代币的补偿)被转移到DAO,这将增加。

展望未来

Defi吞噬了金融体系。图片和文字:洛根·克雷格

在未来十年,DeFi协议将被用作传统金融机构和传统金融科技公司的“金融微服务”。这些组织将使用DeFi作为其后端基础设施,并将有效地作为各种客户、人口和地区的分销渠道。

尽管DeFi协议可能会增加额外成本,使他们能够进一步融入法制经济,但它仍将比目前的市场结构和商业模式更有效率。

我很高兴看到一系列蓬勃发展的DeFi应用程序将作为一个新的基础设施,为世界各地的人们提供各种金融应用程序。

文章标题:defi正在吞噬传统金融吗?

文章链接:https://www.btchangqing.cn/295065.html

更新时间:2021年07月14日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。