6月24日,随着Andreessen Horowitz(又名a16z)宣布推出规模超过22亿美元的第三只加密资产投资基金crypto fund III,以硅谷恶棍著称的a16z再次引起人们的关注。

投注CoinBase八次后,二级市场卖出股票,获利超过43亿美元;A16z已经成为世界上的首都灯塔。然而,与这些标签相比,a16z有一个必不可少的核心——一家通过风险投资盈利的媒体公司。

深潮techflow彻底拆解了a16z,带你了解硅谷坏小子的另类投资方式。

另类风投,投资后**

A16z自成立以来就有自己的主题。

它就像一群凶猛的黑马。以其大胆前卫的风格、非常规的投资理念和投资史上的辉煌成就,成功跃升为近十年来硅谷风投行业的传奇。

2009,马克·安德森和Ben Horowitz共同创立了Andreessen Horowitz,简称A16Z,以Andreessen的A和霍洛维茨的Z命名,中间有16个字母。

在a16z成立之前,这两位创始人长期以来都是硅谷的成功企业家。

作为硅谷的金童,马克·安德森9岁时接触了电脑,并在镇图书馆自学了巴契克语。他在大学毕业前就开始开发浏览器软件。

1994年3月,刚刚毕业的安德森和**风险资本家吉姆·克拉克共同创立了马赛克通信公司,后来被微软击败的网景公司。

作为安德森的完美搭档,霍洛维茨也是一位技术企业家。1999年,马克·安德森和曾经为网景公司工作的本·霍洛维茨共同创立了loudcloud。

这是第一家实现数据中心自动化的云计算公司。现在看来,这是时代的轨迹。但在2000年,“云计算”只是一个模糊的概念。随着互联网泡沫的破灭,LoudCloud失去了90%的客户。

在生死关头,loudcloud不得不断臂分裂公司。公司的一部分卖给了EDs,另一部分变成了只生产软件的Opsware。直到2007年,loudcloud以16.5亿美元的价格卖给了惠普。经过八年的努力,他们终于有所收获。

2009年,霍洛维茨和他的老搭档安德森再次携手创立了安德森·霍洛维茨(a16z)。这种合作在一定程度上改变了硅谷的投资生态。

与红杉资本等传统硅谷投资机构相比,a16z是一种另类VC,主要体现在以下几个方面:

1、 坚定的信念:软件正在吞噬整个世界。

2011年,马克·安德森(Mark Anderson)在《华尔街日报》上发表了一篇**文章《软件正在吞噬整个世界》,称“当今的软件应用无处不在,吞噬了整个世界。这是一个很好的机会。我知道把钱放哪儿。

至此,a16z的投资有了纲领性的指导。此后,a16z几乎所有的投资都是围绕软件展开的,尤其是踩着移动互联网的风口,占领了Skype、Facebook、twitter、airbnb等明星企业。

模仿好莱坞经纪公司打造超级投资。

如果你想选择硅谷**,a16z肯定会在名单上。

a16z真正改变硅谷游戏规则的是,他们把投资公司变成了为初创公司服务的公司。

skout的创始人Wiklund回忆道:“他们对风险投资有着不同的理解,这让我们感动。”风险投资不仅仅是为了钱,更是为了增值服务。”。

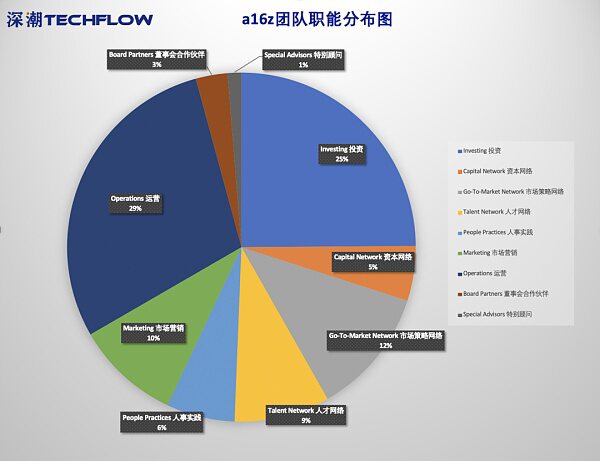

在a16z公司的358人团队中,70%以上从事投后管理和授权,提供咨询、人才**和指导团队、业务拓展、人事管理、对外关系和资源对接,帮助初创企业快速成长。

A16z的投资服务理念灵感来自好莱坞大亨迈克尔·奥维茨。

上世纪八九十年代,他创办的CAA(创意艺术家机构)成为好莱坞乃至世界上**实力的艺术家机构。它在很大程度上改变了经纪人负责客户所有事务、团队专家负责自身优势的模式。

在a16z中,没有一个萝卜和一个坑供合作伙伴独立地为一个项目服务,而是以资源共享的形式,每个合作伙伴可以为同一家初创公司服务。

A16z可以比作硅谷的一家经纪公司,它致力于包装和推广自己的艺术家(初创企业)。无论艺术家遇到负面危机还是需要外部合作,a16z都会站出来。

例如,在Airbnb的B轮融资领先后不久,一位房客摧毁了旧金山租来的房子,Airbnb充满了负面消息。乔林在半夜前往创始人Chesky办公室,为公共关系和后续治疗提供指导。

a16z的**服务遭到红杉资本(Sequoia Capital)创始人罗洛夫•博塔(roelof botha)的嘲笑,认为他们只会教他们鱼而不是鱼。然而,事实证明,在这种强制投资之后,深度参与确实帮助许多初创企业成为行业的独角兽。

2006年,雅虎提出以10亿美元的价格收购Facebook。Facebook**的投资者Accel partners一直敦促扎克伯格接受收购要约,安德森则强调不要出售。22岁的扎克伯格选择听从安德森的建议。现在Facebook的估值已经超过了1万亿美元。

3、 敢于下大赌注,继续跟随。

传统的风投更像一个猎手,首先要找到广泛的目标,找到一个好的项目,独立投资。

a16z 40%的项目是与生态伙伴投资的早期项目。一是广撒网,用小投入占坑。一旦发现该项目具有增长潜力,a16z将投入大量资金和资源,不仅参与投资,还将进行深度孵化。

一般来说,90%的初创企业会在天使轮和a轮中倒下。如何降低初创项目“轮死”风险?

A16z的答案是利用其雄厚的资本储备和投后团队提供深度服务项目,甚至用B轮的资金直接投资A轮。例如,当GitHub进行a轮融资时,a16z将GitHub的估值提高到7.5亿美元,从而成为a轮融资的唯一投资者。

然后,a16z利用强大的投后团队,帮助初创企业快速成长,走出危险地带。

不要低估a16z的网络和资源,它包括硅谷的1000名高管和5000名工程师、设计师和产品经理。A16z将提供初创企业所需的一切。

一旦a16z爱上一个项目,它将继续增加它的权重,继续下注,并支持有前途的项目。近年来,50%以上的投资案例属于追加投资。

此前,曾经风靡一时的音频社交平台会所是a16z强势资源孵化、持续博彩的典案例。从天使轮到C轮,创始人亲自代言了会所平台,这是典的父亲风投。

以风险投资为幌子的媒体

与硅谷的投资机构相比,a16z更像一个媒体帝国。

2011年,a16z向twitter投资8000万美元,成为第一家持有Facebook、Groupon、twitter和Zynga这四家当时估值**的社交媒体公司股票的公司。

自成立以来,a16z一直重视通过媒体渠道进行营销。创始人安德森除了积累和吸收传统媒体和记者资源外,还经常出现在社交媒体上,并在twitter上发表评论,通过各种营销手段使自己的名字广为人知,并帮助他筹集资金。

a16z前合伙人本尼迪克特·埃文斯(Benedict Evans)2015年曾开玩笑说,a16z是一家通过风险投资赚钱的媒体公司。

然而,随着自媒体的兴起,a16z开始逐渐摆脱对传统媒体资源的依赖。相反,它主动成立了自己的内容团队和媒体品牌,从从业者的角度,以更加积极的基调报道内容。

a16z与传统机构媒体之间的裂痕并非一夜之间发生的。事实上,a16z的高管们,比如安德森,早就抱怨传统媒体了。他们认为自己无知傲慢,对行业缺乏深入了解,倾向于写负面报道吸引眼球,缺乏正面引导和真正有价值的演讲。

2015年的“theranos骗局”成为a16z和机构媒体之间的导火索。

当时,a16z支持的血液检测公司theranos被《华尔街日报》曝光欺诈,在硅谷科技圈引起轩然**。

为此,虽然a16z不得不多次解释,但仍有很多疑问,这让他们意识到,必须打破传统机构媒体的垄断,打造一个直接与用户沟通、表达意见的渠道,把报道的权力交给真正有知识的人。

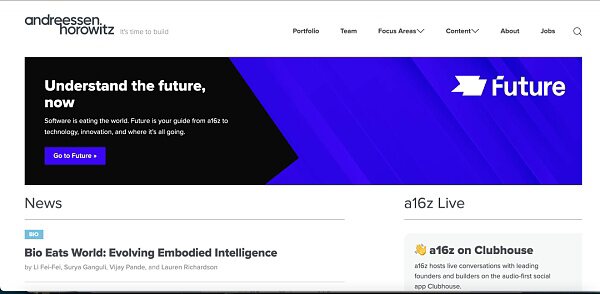

如果你打开a16z的官方网站,你可能会误以为你打开了一个科技媒体的页面,它在网站最醒目的位置写着——现在就知道未来。这是a16z打造的未来媒体平台。

在网页的底部,仍然有各种各样的内容板块——新闻、现场俱乐部、播客。

在这个过程中,a16z在公司内部开创了“人人都是自媒体”的模式,从CEO到普通员工,都在输出内容,并致力于将每个成员打造成某一领域的意见**。

在a16z看来,这可能是这个时代吸引企业家和新项目**成本效益的方式。

加密先锋

A16z也是最早的加密货币投资机构之一。

2013年,绝大多数人将比特币称为社交平台上的“庞氏骗局”。CoinBase只有8人,a16z主导了该公司2500万美元B轮融资的投资。《华尔街日报》报道称,这可能是当时比特币领域规模**的风险投资。

2014年1月,a16z向比特币相关的初创公司投资了近5000万美元,比特币继续下跌至860美元。创始人安德森撰写了一篇文章《为什么比特币很重要》,确立了a16z对未来加密货币长期投资的信念

比特币绝不是纯粹的自由主义童话或简单的硅谷炒作。它提供了一个广阔的机会来重新想象金融体系在互联网时代能够和应该如何运作。同时,它也为个人和企业提供了一个催化剂,可以用更强大的方式重塑系统。

此后,从2013年到2020年,a16z先后8次投资CoinBase,最终成为CoinBase上市后**的外部赢家。富图数据显示,a16z已减持CoinBase 1545.96万股,价值约43.75亿美元。

到目前为止,a16z已经发行了三只加密基金:第一只成立于2018年6月,规模约3.5亿美元;第二阶段于2020年4月成立,规模约5.15亿美元;近期发行的第三期基金,其规模高达22亿美元。

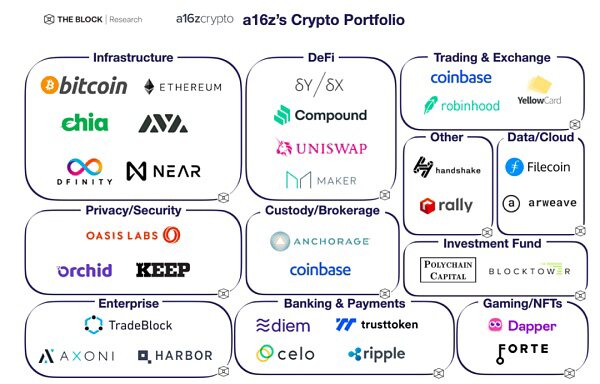

目前,a16z已投资34个区块链项目,包括CoinBase、Uniswap、Solana、makerdao、dfinity、Chia等明星项目,涵盖公链、稳币、汇兑、支付、DeFi、NFT等赛道,成为加密货币投资的风向标。

更为珍贵的是“加密基金一号”成立时特别提到的a16z在加密领域的五大投资理念

长期投资者,能够持有10年以上的投资

“全天”投资,即使市场处于“寒冬”仍会积极投资

为创业者提供运营支持,80余人的运营团队将在**、营销等方面提供帮助

阶段、资产类和地理位置的灵活性

关注非投机性项目

在投资项目的选择上,早期的a16z热衷于投资技术流的核心项目,如基础设施公链和交易所。2020年以后,投资越来越倾向于应用端。

新募集的22亿美元加密基金经理凯蒂·豪恩(Katie Haun)表示,该基金将专注于三个领域的项目:

使主流消费者能够使用加密货币产品和服务的基础设施

NFT与游戏有关

去中心化金融

启示录

a16z的崛起能给我们什么启示?

无论是中国还是海外,机构还是个人,每个人都是自媒体。这不是一个空洞的口号。内容仍然是这个时代最有力的杠杆之一。

对于风投或初创企业来说,摆脱对传统媒体的依赖,自建内容和渠道或许正成为“时代红利”,或“刚需”。

影响力就是财富。

今年5月底,CoinBase创始人布莱恩•阿姆斯特朗(Brian Armstrong)在博客上表示,“每一家科技公司都应该直接面向受众,成为一家媒体公司”,CoinBase正在组建一个媒体部门。

2019年底,**投资机构GGV济源资本推出非正经音频商务访谈播客《创业内幕》,目前已成为众多风投从业者和创业者了解前沿项目的重要内容渠道,并纳入苹果**播客。

在加密货币领域,Multichin capital的合作伙伴Mable推出了访谈播客《五十一个故事》,期权平台deribit的研究平台deribitinsight推出了播客《不寻常的核心》

强大的tiktok和雷军超级个人也在社交平台上积极塑造个人影响力。对于普通人来说,完成从0到1的**成本的捷径之一就是成为内容网。他们能够在Shacking、Kwai、B站等内容平台上表达自己的观点。勇敢地展示自己是成功的开始,交通永远不会过时。

其次,强大的投后服务能力逐渐成为PE/VC行业的核心竞争力,尤其是互联网或区块链等高风险早期项目。利用投资机构强大的行业资源,帮助项目渡过危险期,完成转,可能是提高话语权和投资成功率的重要法宝。

文章链接:https://www.btchangqing.cn/294987.html

更新时间:2021年07月04日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。