原文标题:《硬核 | 不可不知的 DeFi ** Uniswap,其 V3 版本的运行原理及其利弊》

作者:Celia

AMM是Automated Market Maker的缩写,中文名字叫自动做市商。往简单了说,就是由一个算法代替传统中心化平台的位置,为市场上的兑换提供流动性的平台。

市场上的成交者因为对市场的预期不同,手里持有资产的不同,每个成交者都有不同的需求。我们都知道要成为传统的做市商需要具备非常雄厚的资金,才能不断通过成为市场上成交对的卖方和买方,整合兑换,从而让散户不用在兑换时不断等待对手盘的出现。

01恒定乘积原理

区块链各种虚拟Token的兑换最初也是靠中心化交平台起家。这一切的平静被UNISWAP打破,而且UNISWAP运用的方法简单到令人大跌眼镜——恒定乘积原理。

x * y = k

恒定乘积听着挺拗口的,说人话就是两个变量相乘得到一个固定常数。这样一个简单的乘法公式怎么完成“做市”这种深奥的金融业务?

这一机制正常运转的背后有三种角色,分别是:

1、成交者:用一种资产交换另一种资产;

2、流动性提供者(LP) :愿意将自己的资产组合贡献出来,帮助他人进行兑换,获得一定费用;

3、套利者:发现价值凹地,比如从UNISWAP中低价买入到市场上去卖出,以赚取一定利润。

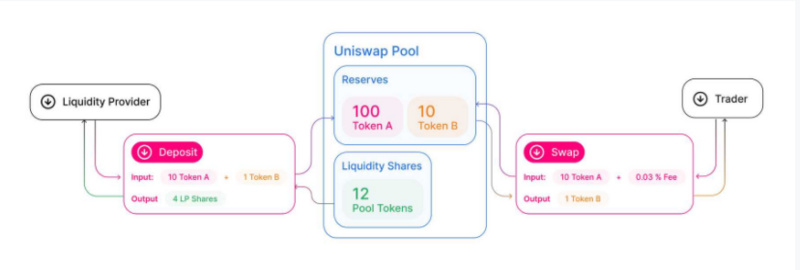

UNISWAP官网中用一张图详细地描述了三者的关系:

当然图中是没有套利者的,因为从平台的角度看,两者产生的都属于兑换行为。

我们假设UNISWAP一个兑换池中是ETH-DAI,第一个流动性提供者放进去了a个ETH和b个DAI,俩者价值相等。

这时候这个兑换对,对应的初始值是 x=a, y=b;那K的初始值=a*b;

此时ETH的价格就是b/a,DAI的价格=a/b;

在K不变的情况下,如果这个兑换池有Trader T进来,想用w个EHT换DAI。他会以什么样的价格拿到多少DAI呢?

在恒定乘积原理下,这个运算过程是这样的:

y’=K/(x+w)。

其中y’等于此次兑换后,兑换池中的DAI的个数。由此可知,T得到的DAI的个数=y-y’;这些DAI的价格=w/(y-y’)。

所以你发现了吗?在成交者告诉平台自己要兑换的数量之前,他能拿到什么价格是不确定的。这就让UNISWAP的价格获取跟中心化平台和利用价格预言机的平**全区分开了。

02K值改变

还有别忘了,我们假定的前提条件是K不变,那哪些情况下K值是要改变的?答案有二,一是兑换费,二是流动性。

1、兑换费

用户每一次的兑换,需要交0.3%的手续费。拿上面兑换举例,我们为了简化计算忽略了手续费,真实的情况是Uniswap平台在计算出y’后会扣除0.3%y’的手续费,完成兑换后,这0.3%y’会被添加到流动性池里,此时K值就变成了xy+x0.3%y’=x*(y+0.3%y’)。

所以,你发现了吗?K值变大了。反之亦然,减少流动性,会减少K值。换言之,恒定乘积算法的K值并不恒定,每一笔兑换都会影响K值。

2、流动性

流动性是怎么改变K值的呢?当第二个人在一个兑换对中按照比例增加了ETH和DAI的数量,X和Y就同时增加了,很显然,K的值就是增加的;如果第一个人取走自己的兑换对,K值就减少,非常简单。

总之呢,“恒定”乘积针对的是总体流动性不变的情况下,也假设没有手续费的时候,K是不变的,就像计算物理题的时候假设某个状态下不存在摩擦力一样。通过简化前提,让这样一个简单的乘法就实现了价格与供应量成反比的经济学原理,真可谓是天才设计了。

但是习惯了传统做市商模式的你可能会不习惯,这种对两种资产进行定价的方式,不仅少见还显得过于独断。让两种Token的库存数相乘所得的积维持固定,为什么就能确保正确的报价呢?因为设计者相信市场中始终存在聪明的套利者,会反复兑换,直到平台价格与真实价格相符无利可图。

诚然,恒定乘积做市商模式因为缺乏与外界的联动显得略微被动和孤立,总是需要套利者去抹平平台上价格与真实价格之间的差;而且被大家诟病的兑换滑点和LP(流动性提供者)无偿损失也阻碍着更加保守的Trader进入这个领域。

但它的优点也是显而易见的,高效、透明、维护成本低,降低了做市门槛等都让它的缺点显得不那么重要了。

用一句话总结就是——“一切交给市场”。

自从UNISWAP开创了AMM自动做市商模式,仿佛给区块链大佬们开了脑洞一般,越来越多精细化的项目进来做市商的赛道。虽然去中心化金融产生的时间不长,但是有记忆点的,在DEFI浪潮中起水花的项目此起彼伏。

随着UNISWAPV3的到来,这只独角兽爆发的创造力又给了后来者们上了精彩的一课:原来靠深耕资金利用率也可以玩出花。

03UNISWAPV3的利与弊

UNISWAP V3到底有哪些改变?

1、资本利用率

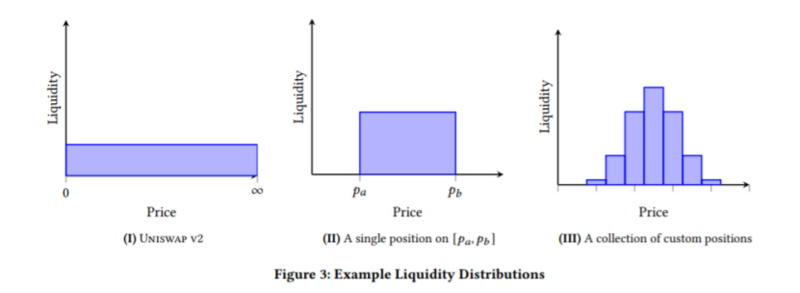

一直以来锁仓量都是各家竞争的重点,这次V3带来的是成交量的迅速增长,究其原因就是靠“中心化流动性”提高资本利用率。

怎么中心化流动性?通过限制做市区间,增加了可成交价格附近的流动性深度。如果把V2想象成一个无限宽的水槽,那V3就是由一个个极小单位(TICK)水槽并排组成的水槽,你可以把你的流动性(Token),撒进你感兴趣的价格区间,如果你的区间覆盖了成交价,就可以获得兑换费分成,否则就失去资格。

在利益的驱使下,大部分人都会选择在成交价附近投入自己的流动性,这样成交价附近的水也是最深的,这点跟账单簿中心式交易平台就很像。

如此一来LP中心化在更可能成交的范围,资本利用率大大提升,从新的V3成交量和锁仓的比例也可以看出。特别是对稳定之间的兑换,效率大大提升。

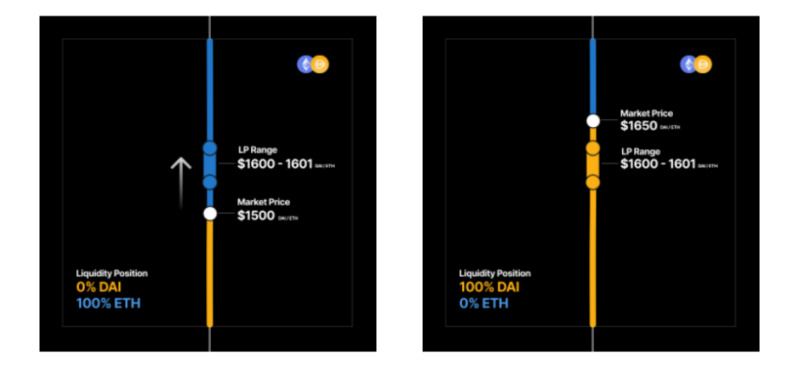

2、LP的风险

相比于更加保守被动的V2,V3对于LP的要求更高,要求LP要基于自己对于市场的判断谨慎选择策略。因为V2中的LP们投入的流动性不会有风险,去除流动性的时候还是当初自己放进去的1:1的资产,而V3则不同了,不仅放开了1:1的要求,如果价格剧烈波动超过了自己锁定的区间,投入的LP会被兑换成其中一个资产,取出的时机决定了自己能取出资产的数量。

毫无疑问V3变复杂了,这也使得炒作空气的人要更加谨慎,举例来说,在你提供了主流价值Token与某空气Token的“兑换对”之后,你的价值Token可能被瞬间吸干,持仓变成*的垃圾Token还没有回旋的余地。

3、限价单模式

如果我们以DAI/ETH为例,为了好理解把ETH定义为贵资产,把DAI定义为贱资产;按照经验看,ETH价格可能大幅波动,DAI价格相对稳定。

利用好V3定价区间可以实现几种不同模式的订单:

止盈(YES),即你希望在高于现货的价格售出贵资产,是可行的。

低吸(YES),即你希望以低于现价的价格买入贵资产,是可行的。

(止盈订单示意图)

当然也有一些订单模式是不可行的,比如:

止损(NO),即你希望以低于“现价”的价格卖出贵资产,俗称割肉。或者是在高于现货的价格继续加仓贵资产也是不可行的(设立订单这一步就通不过)。

4、预言机

UNISWAP作为预言机的功能是被V神点名的,V3版本每一个单独的池子都将作为预言机提供兑换对的数据。可以追踪区块中的历史成交价,只要支付兑换费用就可以增加跟踪观察的数量(最多65535),将数据可用期延长至 9 天或更长时间。这无疑会使预言机攻击变得更加困难。

5、兑换费用

V3的一个重大改变就是兑换费不再自动加入到流动池子内,而且需要人为发起收集指令去收集。另外因为兑换费的获取必须在成交区间内,计算过程变复杂很多,根据单位TICK费率乘以总的流动性。

当然根据V3使用者反馈情况看,GAS费用上升明显,依然是对资本大户友好,这一点只能期待layer2上线之后有大的改善。

UNISWAPV3上线后褒贬不一,但总体从数据看,认可度还是很高的。一直被模仿,还未被超越是UNISWAPV3目前的主弦律,UNISWAP也给仿盘们上了一课,代码可以FORK,但是思维的创造力是无法仿造的。

文章标题:UniswapV3 版本的运行原理及利弊

文章链接:https://www.btchangqing.cn/293057.html

更新时间:2021年06月30日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。