6月22日,BSC生态项目羊驼金融平台羊驼下跌,短期跌幅超过50%。本次闪电暴跌中**总价值约90万元,其中微博大V“大橘子”损失20万元。

羊驼金融作为DEFI领域知名的杠杆收益农场,锁定价值超过10亿美元。在这个平台上,用户可以少花钱获得更高的收益。尤其是在近期市场低迷的情况下,投资者将长期看好的资产抵押给矿场,这样即使在熊市中也能获得稳定的现金流。然而,杠杆挖矿的**风险来自于货币价格的波动。一旦方向判断错误,容易引起位置爆炸。

清算事件在DeFi市场中具有一定的研究意义。在这次清算事件中,不少对平台相当熟悉和信任的投资者也未能避免损失,甚至蒙受了惨重损失。此外,羊驼金融引以为豪的预言机卫士此前曾抵御外部黑客的频繁攻击,但这次被怀疑是连环清盘的“罪魁祸首”。

30分钟损失20万美元,微博大V自述爆仓始末

在这次清算事件中,羊驼知名的破发发生在“大,大橘子”上。以下是这次违反羊驼立场的详细过程:

在DeFi有一句话,如果你不深入研究矿井然后再挖矿,你就是apy。

这次,我是apy。知名的羊驼爆发应该是我56万只羊驼。其实我以前也做过一些预判和安全机制,但现在显然还不够。我们的团队已经对爆裂的原因做了深入的研究,我会告诉你我的经历和爆裂的原因。这是我们花20万美元买的一课。

那天晚上,我用双重杠杆从56万只羊驼那里借了1176亿英镑到羊驼银行的池里挖矿。当时羊驼的价格是0.68美元,BNB的价格是323美元。

为什么是双重杠杆?因为双杠杆在羊驼中是**的,也就是说你10元的羊驼借10元的BNB挖,你可以直接配对挖,没有滑点和手续费损失。如果用10元BNB借20元BNB挖,20元BNB里有5元买羊驼,**换成15元羊驼和15元BNB,就会产生滑点和手续费。所以我基本上是双重杠杆。

我只做汇率对,不稳定币和假币对。因为如果市场有一个大的下跌,例如,羊驼bnb的汇率不能下跌太多,这是我以前的预测。

而且,我专门查了羊驼bnb汇率的历史数据,今天大跌前基本稳定在0.0002左右,非常稳定。

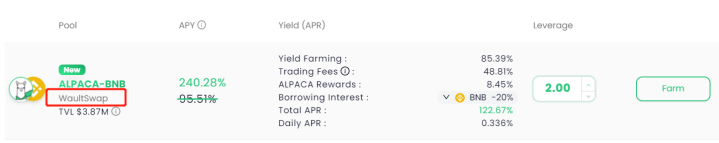

为什么我需要杠杆挖矿?因为用抵押的方式挖羊驼,年化率只有28%左右。如果用双杠杆挖羊驼,年化收益将达到*以上。

收入又高又稳定,所以那天我把56万只羊驼放到市场上。没想到今天羊驼bnb的汇率跌了50%,直接导致仓位爆炸。我打碎了56万只羊驼,**剩下15万只羊驼。我损失了40万只羊驼,将近20万美元。

我认为风险保护已经足够了。例如,我选择汇率对而不是USDT对。因为根据历史数据,即使在暴跌中,汇率对也不会有太大变化。

第二,我按1:1的比例借款,不走长短的方向。

第三,因为之前的“5.19”和“6.17”已经大幅下跌,我认为汇率不可能再进一步下跌。

以上是我的预测。当然,回头看,显然是错的。这次爆发的主要教训如下:

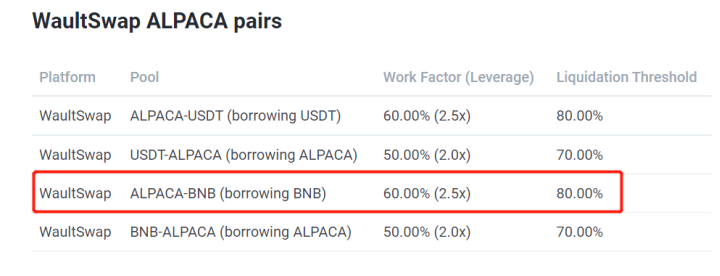

首先,我忽略了羊驼bnb的池是waultswap而不是pancakeswap,否则我不会把这么多钱放在里面。这是我知名的错误。

羊驼使用waultswap是因为奖励更高,因为羊驼是一个杠杆机关*池。然而,羊驼USDT在waultswap的流动性为570万,而羊驼bnb的流动性仅为260万,不足一半。这直接导致了我今天的位置爆炸。如果我换了煎饼,我就不会了。

其次,沃尔特斯瓦普的羊驼bnb深度很差,杠杆挖矿可能会踩到销子。

(根据规则,WaultSwap里的ALPACA-BNB,当整体负债率达到80%的时候,才会爆仓)

(根据规则,WaultSwap里的ALPACA-BNB,当整体负债率达到80%的时候,才会爆仓)

那天,我从56万头羊驼那里借了1176亿英镑,按照货币标准投资了2352亿英镑。

当总资产达到1470亿英镑(1176/80%=1470亿英镑)时,仓位就会破裂。

根据煎饼中的价格,我应该有1557个BNB在汇率的**点,这不会爆炸。

在沃尔特互换,由于深度差异,汇率对下跌了57.33%,汇率与pancake的53%明显偏离。别针是在**点爆炸的。

第三,我没有做好预警工作。既然我是做杠杆挖矿的,就应该设立一条预警线来关注这个位置。我今天没有预警,因为我觉得很安全,所以我完全放松了。我没想到今天汇率会跌这么多。

现在,羊驼的价格又回来了。如果当时我没有被炸死,那50万头羊驼也不会损失多少,但现在如果被炸死,我什么都没有了。这件事相当于我花20万美元买的一节课。

我很早就投资了羊驼项目。羊驼的成本很低,但教训很大。我认为我对DeFi很精通,但我仍然可以踩在这种坑上,更不用说新人了。然而,我不认为羊驼产品设计是一个大问题,目前。主要原因是上面有很多小货币,深度太差,很容易打入极端市场。

预言机守卫机制的问题?

在这个清算过程中,一些投资者试图平仓,但被预言机卫士阻止,他们只能眼睁睁地看着货币价格下跌,导致被动仓位爆炸。这种机制也被投资者批评为“分布式电缆”。

据知识星球“零叉干货店”老板吉恩分析,当链上价格偏离链下中间价的10%时,羊驼的预言机守护机制开启,用户位置自动进入“保护模式”。

此时,所有用户头寸的**、开仓、平仓和补仓都受到限制。这种设计的初衷是为了避免受到闪贷或其他价格操纵方式的攻击,让套利者在保护期内通过拖延时间使价格回归正常。在保护期内,不进行清算。一旦价格恢复正常,退出清算模式。如果此时用户的资产价格触发清算行,则清算开始。

如果在保护期内,价格无法恢复正常,使用户被迫越位,理论上系统将强制清算。

有一个错误:当10%的偏差进入自动保护模式,然后价格一路下跌,用户的位置被锁定,无法操作。由于清算发生在链上,会进一步导致资产价格与链上偏离较大,最终“保护模式”变成“笼子”,用户只能看着被清算的资产。

那么,我们是否应该取消预言机 guard机制?

有人认为,如果没有预言机,价格会直接归零,而链爆的清算速度还不足以手动提高保证金。爆发的深层次原因是,大家的杠杆都在一边,没有卖空机制。一旦清算开始,雪球就不会停止。预言机守卫是一种缓冲。当货币价格达到0.25时,买方拉升货币价格并停止清算。

有人认为,有了预言机守卫,就会有时间缓冲。如果有人在缓冲期内探底,就可以避免本该发生的清算,接近清算价格的人也可以平仓。这类似于断路器策略。这个想法是好的,确实可以防范羊群恶意操纵价格,但却挡不住羊群的集体风潮。

官方解释:进一步改进预言机守功能

清算事件发生后,羊驼项目发布了详细的事件报告。

项目方认为,羊驼下跌是在整个加密资产市场下跌的背景下发生的,这并非偶然。22日,许多加密资产的跌幅达到两位数。羊驼价格在不到30分钟内下跌了53%,不是因为黑客等安全问题,而是因为恐慌。

在当天的暴跌中,清算头寸的总价值只有6位数(约90万美元)。

如果没有预言机卫士,降价的时间不会在30分钟内,而是可能发生在5分钟的K线上,因为一系列的连锁清算会进一步拉低价格。在这种情况下,甚至可能出现更糟糕的结果,远远不是目前90万元的损失,而是数百万的坏账。

针对用户反馈的清算期内不可能追加保证金的问题,项目方表示,将听取用户意见,开发多项功能,允许用户在预言机卫士启动期间向杠杆头寸追加抵押品(无贷款)。另外,根据用户反馈的止损单应该在清算前设置,项目方表示,这在技术上很难实现,因为它需要持有用户的私钥。但平台将为用户提供设置止损的选择,以便在清算前及时平仓。

文章标题:价值20万美元的血泪教训:迪菲领域最大杠杆收益农场的连锁清算

文章链接:https://www.btchangqing.cn/290404.html

更新时间:2021年06月25日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。