“信贷可能是经济中最重要或最不被理解的部分。”——布里奇沃特基金会创始人雷·达里奥

我们中的许多人被告知债务本质上是坏的。学生贷款是坏账,信用卡债务是坏账。然而,事实并非如此。

像许多金融工具一样,债务如果负责任地使用,是一种重要的工具,使我们能够增加个人财富,一般来说,增加经济财富。一个经济体的交易量是市场交易量的总和,即用货币和信贷交换商品和服务。如果我们把信贷从这个等式中剔除,它将极大地阻碍经济增长。信贷允许借贷者提前消费,从而推动经济发展。

在建立更公平、更好的金融体系的过程中,信用的作用同样重要。回顾DeFi的起源,maker、AAVE和compound等协议是最早的贷款使用案例并不奇怪,它们现在已成为该行业的支柱。然而,在一个没有可信中介的发展中的金融体系中,抵押贷款不足的概念是一个更难解决的问题。Defi用户是匿名账户,他们无法知道自己的声誉或信用评分,这就是过度抵押贷款模式能够蓬勃发展的原因。借款人可以从总资金池获得流动性,而无需提供抵押品以外的追索权。鉴于这些早期开创性的货币市场协议对DeFi的推动作用,我们开始想象连锁信贷市场对DeFi从0增长到1的革命性意义,即在这个市场中,用户可以获得资金而不需要抵押资金。

Maple是一个去中心化的企业信贷市场,其目标是使机构能够在抵押品不足的基础上借款。这使得用户能够以固定利率获得信贷,以资本效率高的方式对其业务进行再投资。无论是希望为硬件融资的加密货币矿工、寻求借贷以部署基差交易的市场中性基金,还是寻求改善交易对流动性的做市商,机构企业信贷都是加密货币问题的关键部分。在本文中,以太坊devilfi平台的Ross Middleton解释了Maple如何解决其业务中资本密集部分的关键问题。

正如罗斯所说,diversifi通过做市商服务将流动性以不需要信任的方式聚集到L2 Dex中,并为提款池提供资金,允许交易员立即从L2转移到L1,这意味着他们需要在协议的所有部分保留数百万美元的代币,这是不可能的,如果他们使用传统的过度抵押方法。那么它是如何工作的呢?

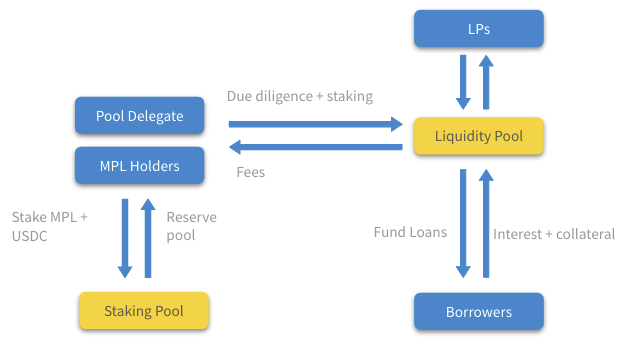

来源:GitHub

通过枫叶协议的设计,有三个核心利益相关者是促进抵押贷款的必要条件。

1.流动性提供者(LP)将资金(USDC和MPL)存入流动性池,以便为贷款提供资金并赚取收入。虽然LP可以随时申请他们赚取的利息,但他们必须等待提款时间才能收回本金。取款时间目前设定为180天。

2.池**在实现抵押贷款不足方面起着至关重要的作用,因为他们有责任管理每个池。学员需要评估机构借款人的信用,并就贷款条款(金额、期限、利率和抵押贷款利率)达成一致。为了调整激励措施,资金池代表必须以50/50的比例向流动资金池抵押原始的枫叶代币MPL和USDC。在贷款违约的情况下,这些代币充当短缺准备金。

3.借款人是公认的加密发起人,包括做市商和市场中性基金,这些基金按照池代表批准的条款为其所需的业务活动提供资金。

Maple协议设计为各种加密原生涉众提供了另一种区分原语(一般指由多条指令组成的程序段,用于实现特定功能,在执行过程中不可中断),从而产生效益。第一个流动资金池由**的数字资产基金东方交易(Oriental Trading)代表,该基金于5月25日向阿拉米达研究公司(Alameda research)、温特穆特(wintermute)、琥珀集团(amber group)和框架实验室(framework labs)等借款人成功发放了1700万美元的贷款。根据协议条款,资金池代表可以通过收取其流动资金池利息收益率的十分之一和借款人支付的设置费的一半来补充其核心业务。目前,流动资金池代表收取的费用约相当于未偿贷款的1.5-2%。

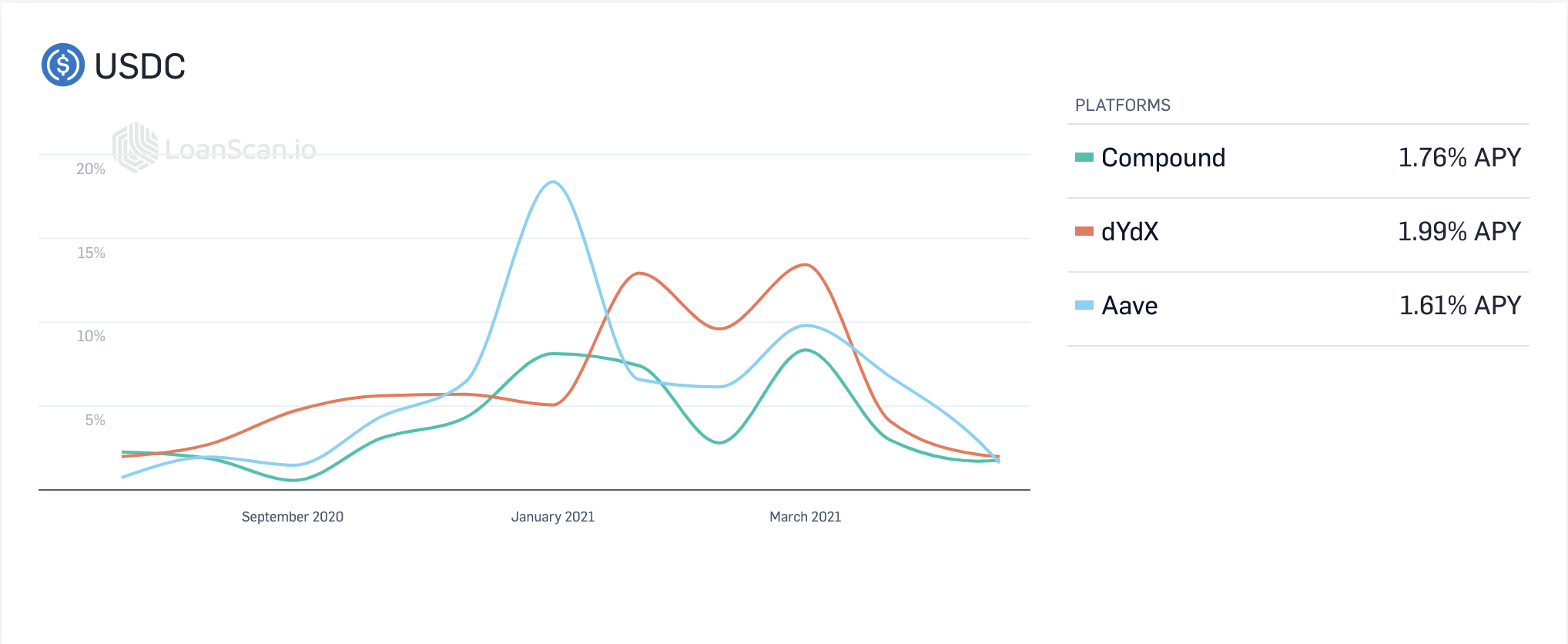

这种方法为流动性池所代表的业务创造了另一个稳定和固定的收入来源。长期LP还可以在当前10-12%apy(费用扣除)范围内产生可持续的资本收益,流动性挖矿奖励基于MPL代币。从下面的信息图可以看出,由该算法确定的贷款利率为LP提供了多种回报,因此不适合一些投资者。随着加密货币市场参与者的不断扩大,不再是单纯的退化资本,风险预测的差异化收益集将变得越来越重要。

来源:loanscan

MPL代币经济学

枫叶代币“MPL”是一种ERC-20治理代币,它使持有人能够获得费用收入,参与协议治理,并为流动性池提供信用保护。随着maple协议逐渐下放控制权,MPL持有人将监控协议级别的变化,例如成本调整(包括应纳入财政部的调整)、财政支出以及新人才库代表的白名单。通过质押MPL,持有人可以在违约情况下为资金池提供信用增级,即在抵押品短缺的情况下,协议将清算质押代币以偿还贷款余额。为了提供该信用增强,MPL代币将接收基金池代表预定的费用的一部分作为奖励。除质押外,所有MPL持有人将累积借款人和流动性提供者支付的贷款设立费用,但他们需要通过治理投票。

市场格局

有必要了解制度信用的重要性。根据主要加密货币经纪公司创维环球贸易提供的数据,该公司向线下加密货币世界提供了大量贷款。2021年第一季度,未偿贷款达200亿美元,较2020年第四季度的76亿美元大幅增长,未偿贷款余额由2020年第四季度的38亿美元增至90亿美元,增长136.4%。总体而言,这是该公司连续第12个季度实现增长,自2018年3月启动贷款业务以来,总收入达到400亿美元。

回到链上,枫叶知名的加密货币本土直接竞争对手truefi也试图解决抵押贷款市场不足的问题。尽管这两个协议在设计选项上有许多细微的差别,但知名的差别在于评估贷款的方式,truefi对不同的资产使用不同的池。Maple使用上面描述的pool委托模。该模使代表在不同的资金池中采用不同的信贷策略,使借款人能够进入替代资金池市场。Truefi本身就有一个信贷和风险团队来评估贷款。除了贷款评估机构的差异,truefi还致力于开发新的信贷模式。尽管该模仍处于应用的初始阶段,但其目标是根据还款历史和交易历史给出0到255的信用评级。

声誉和信用风险得分链是DeFi问题的重要组成部分,是继续释放DeFi信用力量不可或缺的环节。除了truefi解决方案之外,还有一些协议正在致力于解决这一根本而复杂的挑战。Arcx宣布推出sapphire V3,这是一种DeFi通行证,允许加密货币用户匿名建立和验证其在链上的声誉,并根据链上的治理参与、生产养殖活动、空投收据等生成0到1000分的分数。光谱金融也在构建信用评分生态系统,他们称之为多资产信用风险预言机“宏观”评分,允许用户根据自己的各种支付能力因素获得具体的贷款条款。而x-margin正试图采用零知识交叉交易信用评分,这使得公司能够保留自己的隐私。

结束语

信用对经济财富的增长至关重要,加密货币也不例外。链上抵押贷款是DeFi在增长曲线上快速上升的下一步,使加密货币本地机构能够留在链上。尽管处于早期阶段,但仍处于早期阶段,枫叶金融、truefi和那些致力于信用风险评分和信用链声誉的公司正在掀起一股新的浪潮,向全球许多新的和现有的参与者发放DeFi贷款。

文章标题:如何阅读枫叶财经

文章链接:https://www.btchangqing.cn/288603.html

更新时间:2021年06月23日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。