Coindesk是美国最知名的加密数字和区块链行业媒体。每年5月举行年度共识峰会,是加密货币和区块链领域**影响力的活动。

在谈话中,达里奥说:美元处于贬值的边缘,上一次类似的情况是在1971年,人民币正在威胁美元作为世界储备货币的地位。

在这样的环境下,类似黄金的比特币作为一种储蓄工具正变得越来越有吸引力。

达里奥也明确表示:“我有一些比特币。”不过,他没有透露具体持有数量。

谈话中,达里奥还提出了自己的担忧,即比特币可能成为政府制裁的目标,这将打击比特币的拥有者。

达里奥警告说:“比特币知名的风险是它的成功。”。

以下是访谈句子和全文记录:

“金融周期实际上是信贷创造购买力。它是一种短期***,一种长期抑制剂,因为你必须偿还。”

“中国有一个非常有吸引力的资本市场。由于开放程度越来越高,大机构投资者和央行都认为他们在中国的投资不够,这导致美国债券的需求转向中国。”

“为了了解未来1-5年可能发生的事情,你需要回到过去,研究1930年、1945年等发生的事情,为未来所有的可能性做好准备。”

“世界将以惊人的速度变化,这与技术变革有关。技术竞争的胜利者也将在经济和军事上赢得一切。这就是未来五年的情况。”

“所有国家都希望能够控制自己的货币。各种货币确实在竞争,但更多的问题在于如何制定国际规则,如何让货币竞争。”

股市、加密货币和房地产均上涨,而美元正在贬值

这就是我们现在的循环

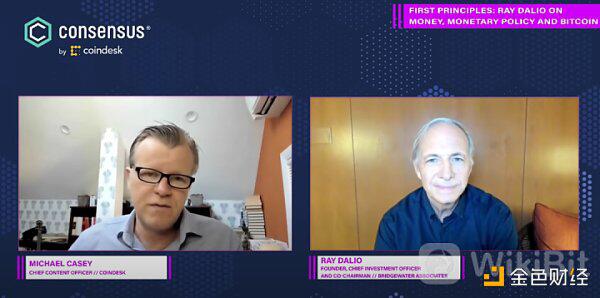

问:我很高兴介绍一位不需要太多介绍的人——布里奇沃特基金创始人雷·达里奥。欢迎光临。非常感谢你来这里。我一直都很喜欢你。多年来,我一直想和你坐下来讨论。

达里奥:我很高兴来到这里。

问:现在我们从宏观经济开始。你已经谈了很多关于长期债务周期的问题。你能否谈谈美元在全球经济中的作用、通胀形势以及央行的作用?

达里奥:大约八年或十年前,我开始看到我生命中从未发生过的事情,但是1930年到1945年之间发生的事情。

那时,我想,我**研究一下过去储备货币的涨跌。在美元之前有英镑,在那之前有荷兰盾。我去研究这些周期。

我们在循环中。第一个是金融周期,与债务和金融资产的产生有关。

还有一个内部凝聚力冲突的循环,这也与货币有关。随着贫富差距的拉大、价值观差距的拉大、政治差距的拉大,矛盾会越来越多。

第三个周期是大国崛起挑战现有大国,比如中国崛起挑战美国。

它们都是相互联系的,归根结底就是一个基本问题:这个国家的经济实力强大吗?

让我从金融周期开始。这个周期实际上是信贷创造购买力。它是一种短期***,一种长期抑制剂,因为你必须偿还。每当经济疲软时,国家就会用信贷来刺激和提振经济。他们一直这样做,直到越来越困难。说到零利率,就变得特别困难。

这些债务也是一些人的资产。他们拥有债券,他们拥有所有这些金融资产,他们拥有实物债权。

当我们想到金钱或财富故事时,人们会问,我们的财富在哪里?我们倾向于将其定义为金融资产,但这些金融资产除了销售和获取商品和服务外,没有其他用途。

当债务变得非常庞大,持有的动机不再存在时,就会出现一个历史性的问题:太多的人想把自己的金融资产变成有形资产,因此印钞在所难免。

我们今天所处的周期始于1945年第二次世界大战结束时的新世界秩序,当时美国取得了胜利。

这些周期就是这样发生的:有冲突,有赢家,有新的游戏规则,还有一种新的储备货币,美元。

美元与黄金挂钩。金钱是金子。这些小纸片能给你金子。这个制度引导我们以储备货币的特权消费,我们会花的比赚的多,得到这些美元的人会把这些美元换成黄金,所以黄金库存会下降,黄金价格会继续上涨。

1971年,我是纽约证券交易所的雇员。美国总统尼克松宣布停止美元和黄金之间的自由兑换,这导致了美元的急剧贬值和1970年代继续印钞。

我们现在也处于类似的情况:实际利率在下降,流动性在收紧,因为没有足够的钱,没有足够的硬通货,但每个人都需要更多的钱。

钱变成了信用。政府创造了大量信贷,中央银行印制了大量货币。但持有现金的动机很小。如果你持有现金,不仅没有利率,还得面对通货膨胀,比如每年2%,然后还要交税等。持有债券也好不到哪里去。

现在我们有一个供需问题:政府需要更多的钱,所以他们必须印更多需要的钱,这就创造了一个动态。

在这种动态中,资本管制是可能发生的,因为货币可以去任何地方,导致股票、加密货币、房地产和其他一切的价格上涨,美元贬值。这就是我们现在的循环。

股票和房地产的预期收益也将下降

问:现在大家都在谈论CPI指数。每个人都需要钱。你刚才提到,资金将进入股票、加密货币和房地产。为什么?你怎么看通货膨胀?

达里奥:首先,通货膨胀有两种类:当需求足够强劲时,就会出现供需通货膨胀,表现为劳动力短缺、失业率低、生产能力低,迫使物价上涨。

其次是货币通胀,这是由于过度的债务供应,导致更多的印钞和货币贬值。这些钱,包括债券,都流向了其他地方。

由于现金太多,投资也会增加。你应该跟着钱的方向走,看看谁拿着钱,他们用钱干什么。

真正重要的是货币通胀,而不是供需通胀,类似于1971年之后的情况。

此外,还有两个风险。首先,我们会有很多需求,因为现金无处不在,包括所有投资都在上涨,因为现金太多了。现在财富是现金,但它最终会流向别处,因为现金是垃圾,实际回报率将为负。

但真正的风险是,通胀越来越大,会产生更多的资金,你会看到房地产通胀,很多东西都在上涨。

你也可以看到劳动力通货膨胀,这是另一种通货膨胀。因为我们处在一个数字社会,数字供应没有容量限制。

但巨大的货币通胀引发了一个问题:财富应该储存在哪里?是股票、房地产还是别的什么?

随着这些投资的价格上涨,它们在未来的预期收益将下降,甚至接近利率,然后人们将没有购买这些东西的动机。

在这种情况下,收紧货币政策是非常困难的,因为整个事情正在分崩离析。央行将不得不继续印钞。尽管名义回报率上升,但股票和其他资产的实际回报率也可能是负的,就像1970年代那样。

这种模式一次又一次地发生着。

中国作为美国的资本竞争对手

人民币和美元的供求存在差异

问:让我们从地缘政治的角度来看待这个问题。一年多前,世界金融遭遇严重疫情,美元极度短缺,全球债务增加,特别是欧洲对美元的巨大需求。

美国政府过去常常发行债券和印钞票,但这次的规模要大得多。它不仅在美国印了很多钱,而且使美元涌入欧洲。

人们总是说美元坚挺是因为每个人都想要它。但对美元的依赖现在是一个政治问题,我们正处于一个前所未有的美国货币政策周期,这有点反民主。

那么,从全球地缘政治的角度来看,您如何看待全球货币?

达里奥:如果美元能成为世界货币,它本身就是一股强大的力量。但就像英镑和荷兰盾一样,如果你发行的债券是不能印钞的货币,那就是一个很大的空头。

美元是世界储备货币。世界上有许多资产或负债是以美元计价的。这导致了一个供需问题:这个国家有赤字,必须出售债券,这意味着债券持有人必须增加他们的债券。而国家债务过重,不会付出太多,实际回报为负。人们需要购买更多的债券,但他们不想购买更多。

同时,中国也是一个强大的资本竞争对手。2015年,只有2%的中国市场对外国人开放,现在超过60%。

中国有一个非常有吸引力的资本市场。由于开放程度越来越高,大机构投资者和央行都认为自己在中国的投资权重不够,导致美国债券的需求转向中国。

这就产生了供需问题,要么美国提高利率吸引投资者,要么美元贬值。

我们现在处理的动态与20世纪60年代末和70年代的衰退非常相似:货币政策供求的差异。

中国的问题不仅是地缘政治和技术发展,还有资本竞争力。当你购买中国的金融资产时,你必须购买他们的货币。所以它支持中国的货币和资产。

此外,中国目前在全球贸易中所占比例很高,有能力建立自己的货币。因此,人们将看到人民币国际化,这对借贷双方都有吸引力。这种动态实际上遵循相同的货币体系。

多元化视角下的全球货币争端与比特币

问:你认为全球储备货币在竞争吗?

达里奥:每个国家都想封锁自己的边界,控制自己的货币,因为控制货币和信贷是一种强大的力量。

但问题是,在全球货币竞争的背景下,控制边界的能力是什么?好的钱可能会流出,坏的钱会留下。

所以总有一种货币是国际货币,它总是人们愿意兑换的**货币。它曾经是真金白银,不仅因为它们是有形的,而且因为它们有内在价值,无法控制。

没有人想要另一种货币。想象一下:一个中国人拥有价值一万亿美元的美国债券,而美国突然说:“我不会给你任何钱或其他东西。”。也许他将面临负利率,或者他可能根本无法赎回。

现在,所有国家都希望他们能够控制自己的货币。各种货币确实在竞争,但更多的问题在于如何制定国际规则,如何让货币竞争。其中最重要的一点是政府是否有能力控制这一切,包括比特币和数字货币。

另一个问题是:为什么要竞争?我们可以在环境问题上达成一致,但为什么要选择货币呢?为什么不像资产配置那样适当地进行多样化,比如黄金和比特币的投资组合呢。我认为**考虑货币多元化。

问:这引发了一个关于比特币的问题:人们会质疑政府控制比特币的能力。挖矿可以在任何地方快速开始,而且没有凝聚力。你觉得比特币怎么样?

达里奥:很难说。我想说的是,比特币的风险确实存在,而且它的拥有方式与其他货币不同。

还有其他我不知道的事情:下一个要求是什么?历史上,许多货币都经历过贬值和消亡。

我去过一个叫帕洛的岛,那里的人用巨大的石头轮子当钱。他们说,有一次他们乘船把其中一个从一个岛带到另一个岛,石轮裂开掉到水里,但他们仍然是“钱”的主人,仍然认为钱有价值。

这很有趣。这是石轮的价值。它是一个计算值,而不是内在值。内在价值是另一回事,比如房子或汽车。这是内在价值。当您开始计算计算值时,您将进入一个不同的世界。

我现在无法给出比特币的答案。我更多地从多元化投资的角度来看待比特币。

比特币知名的风险是它的成功

问:近年来,我们看到一些机构也购买比特币。从政治角度看,机构购买比特币有多重要?它会影响未来的政策决定吗?

达里奥:我有一些比特币。我认为比特币知名的风险是它的成功。

目前,比特币还不是气候。随着规模越来越大,威胁也会越来越多,人们可能会想卖掉自己的债券,购买比特币。随着交易量的不断增加,政府将失去控制,这是一种生存风险。

它是相互联系的,人们用比特币储蓄越来越多的钱,他们可能会说,“我宁愿用比特币而不是债券。”就个人而言,我宁愿用比特币而不是债券。

所以钱变成了比特币,而不是信用,政府就失去了对它的控制。这是一个风险。

问:所以可能有一个转折点?目前,比特币并不是政府担心的问题,因为它太小了。随着需求的扩大,它成为一种威胁。政府可能会担心,在某个时候它会失去控制,因为它被广泛持有,而且这些资产持有者的影响力太强。

达里奥:我们不能只看价格。我们要看总价值及其变化。

目前比特币的总价值刚刚超过1万亿美元,而美元债券的总价值约为23万亿美元。如果你看一下黄金,除去央行的所有权和珠宝黄金,总价值超过5万亿美元。

这就是我想看到的。我认为比特币相对于债券可能会上涨。我们需要关注数字及其变化,看看它们是如何工作的。

在投资未来之前先从过去吸取教训

问:随着金融资产回报率的下降,人们未来获得的回报将非常不诱人。你对未来的投资有什么建议?

达里奥:我也这么想。有些事情一辈子只会遇到一次,但问题是大多数人不会,所以他们不明白。

如果你生活在20世纪20年代,你无法想象未来会发生什么。你从没见过世界上的新秩序。

我们现在处于循环中。这不仅仅是利率的问题,更是税收的问题,是左派和右派之间的斗争,是资本主义和社会主义之间的冲突,是中美两国不断变化的世界秩序的问题。

所以,为了了解未来1-5年可能发生的事情,你需要回去研究1930年、1945年等等发生的事情,并为所有未来的可能性做好准备。

如果你赢得了技术,你就赢得了经济

问:经济学家常说,生产力和创新是经济增长的因素。

我认为美国现在没有生产力。我们的汽车、桥梁等仍然是许多年前的东西,但它们之间没有电子连接。

人们说中国永远不可能成为美国,因为他们是模仿者。我认为这是一种非常种族主义和简单化的思维方式。

我认为中国**活力的创新不是制造**的汽车,而是数字货币(译者注:中国数字货币的本质是纸币的替代,这是由央行担保的。它具有法律赔偿的性质,与比特币有本质区别。)

我想知道,我们的生产力注定跟不上你所描述的巨大债务负担,但我们有可能进入一个不同的创新环境,看到出路吗?

达里奥:我们不应该把实体经济和金融经济混为一谈。

人们认为,如果股价和房价上涨,他们会更富有。但事实并非如此。房子还是原来的样子。

金融和生产力应该分开看待。生产力无法很好地衡量。

人们的智力越来越高。人类曾经是唯一的劳动力。现在他们可以从事科学研究和发明。纯劳动力的价值越来越低,因为它可以被机器人取代(10.740,0.45,4.37%)。这创造了效率,但在收入和贫富差距方面也产生了巨大的社会后果。

世界将以惊人的速度变化,这与技术变革有关。技术竞争的胜利者也将在经济和军事上赢得一切。这就是未来五年的情况。

文章链接:https://www.btchangqing.cn/287577.html

更新时间:2021年06月21日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。