如上图所示,如果你只有1000美元的资金,在传统V2中,你只能用1000美元的资金做市,并根据资金池的比例获得佣金收入。不过,在V3中,您可以用风险(波动性)换取杠杆(资本效率)。例如,如果你选择蓝色策略,即在当前汇率点周围50%的波动范围内聚集1000美元,你将获得四倍的资本效率,相当于有4000美元在这个范围内做市;选择紫色策略,在当前汇率点周围1%的波动范围内收集1000美元。你可以得到175倍的杠杆,相当于175000美元的做市。这太可怕了。看来,这与Soha部分自有资金在中心化换股时长或短100倍的性质是一样的,政府也给出了4000倍的很高资本效率。

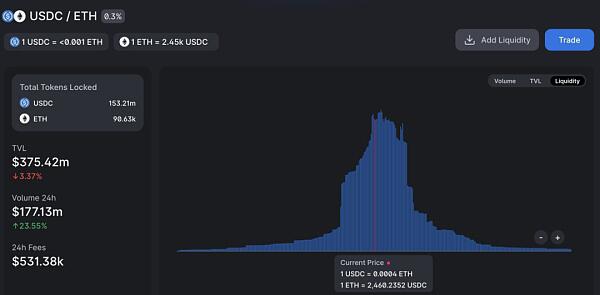

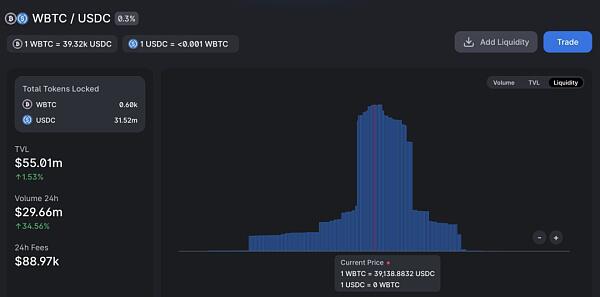

无论是非理性激进LP还是理性策略LP,面对利润诱惑,他们都会尽**努力对抗交易对的波动性。如上图所示,显示了V3 TVL的第一对USDC/ETH交易对的深度分布。当天的“聪明钱”中心化在50%的波动区间,而在中、尾部只有相对少量的资金分布;下图所示的wbtc/USDC交易对几乎中心化了开盘附近的所有资金,甚至“断层”出现在中盘和尾盘。

这种差异的根源在于,定量做市商根据数据和模预测不同交易的未来波动率(已实现波动率)。BTC的波动性将比ETH更稳定,BTC的**瞬时跌幅将小于ETH。如果你看所有V3交易对的深度分布图,你会发现它们具有左右不对称、正态分布(峰值)、离散性等特点,这似乎与头中心化交易所的深度分布图非常相似(还有一种观点认为“随着LP做市参与者的逐渐成熟,据推测,未来LP深度分布将呈现类似的期权仓位,即目前市场大多参与价格判断。这也意味着V3上绝大多数TVL来自专业做市机构。即使在当前真实用户对交易所需求减弱的市场中,V3仍然可以通过在专业做市商之间建立有效的博弈来创造交易量和佣金收入。正如V3为职业院校举办超级联赛一样,“羊毛出在羊身上”。同时,它也给普通用户带来了前所未有的交易体验,就像谁能保证目前人头中心化交易所的绝大部分交易量不被刷掉一样。

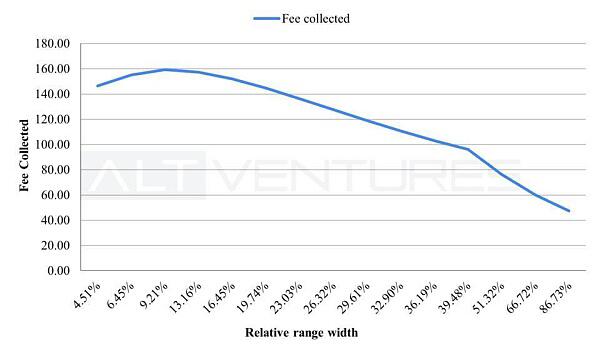

为了更好地理解波动率、预设价格区间和收益率之间的动态平衡,我们假设一个基本的理想情况:所有LP的初始资本量是相同的,他们可以自由地设定价格区间,但只能设定一次。设定范围最小的LP最终会得到知名的回报。文[3]给出了一个相似的情景模,并对结果进行了拟合。

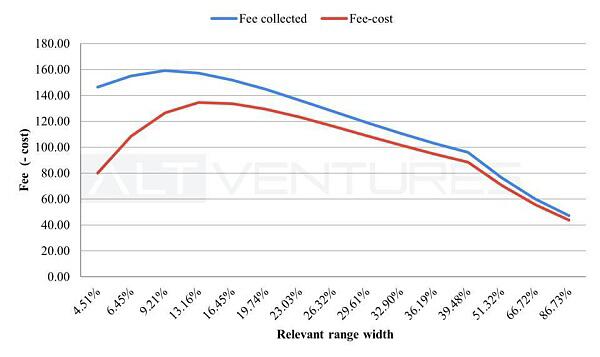

从上图中我们大致可以感觉到,区间越窄,越明显的是区间越大,收入下降的速度越快;在只允许一种设定的假设下,资产可能会经历较大的波动,这将使当前汇率直接跳出最窄的区间,这部分LP将不再享受佣金收入。因此,在实际情况下,能够主动监测汇率变化是V3向LP提出的核心专业精神,但这是否意味着“还是选择最窄的区间,只要能够实时监测汇率变化并快速调整到新的最窄区间”。这就涉及到窄量程和复位量程带来的风险和成本。特别是在以太坊,每次重置区间都会带来不容忽视的燃气成本问题。也许一次调整的成本可以在总收入之前抵消。但从概率上看,区间越窄,波动越大,重置频率越高,成本也不容忽视,甚至会严重消耗区间窄带来的整体收益。这里还引用了文献[3]中的拟合图。

从上图可以看出,在最窄的区间内,它经历了明显的重置成本消耗,因此总体收入并不好于15%的区间。在实践中,专业做市商LP会在狭窄的范围和重置成本之间找到平衡点。例如,有项目的策略将确定每日更换频率的上限。重置不仅发生在汇率跳出区间时,而且发生在做市商的激烈竞争中。即使汇率仍在设定的区间内,也不再处于区间的中心。如果不及时调整,这种抵消会导致下一次收益的减少,特别是区间越窄,每次中心点抵消,收益的减少就越明显(这是Uniswap V3虚拟放大机制造成的比例效应)。因此,从理论上讲,狭窄的区间会带来频繁的复位操作。如果Layer2未来解决了V3的瓦斯问题,可以预计,围绕狭窄区间的战斗将更加激烈,每一个狭窄区间都将“荒芜荒草”。成本问题可以解决,但风险问题是内在的。

放大无常损失

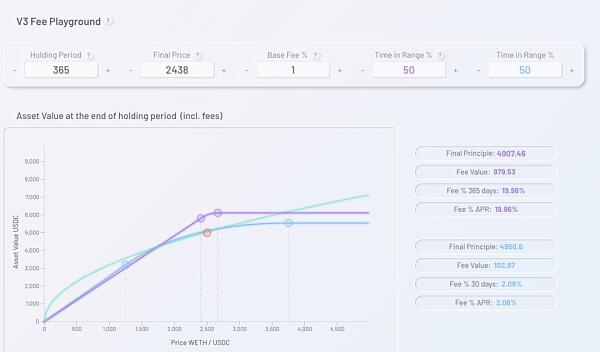

事实上,univ3放大了LP的波动损失:V3可以通过虚拟曲线放大LP的资金量,这也会导致某一端的资产以较低的平均价格进行交易(失去传统常数积曲线指数增长的保护)。举一个粗略的例子,如果将1 ETH和2500 USDT放入V2,如果汇率上升50%,则无常损失为6250美元的2.02%(126.25美元);在V3上,1 ETH和2500 USDT可以放在4.16倍的范围内。50%的增长将直接导致ETH的清空,只剩下约5561 USDT(ETH的平均交易价格为sqrt(3750)*sqrt(2500)=3061)。非**性损失为689美元,即损失与“50/50持有”的比率为11%(非**性损失范围),与“Uniswap V2”的比率为9%,这是非常明显的,相信大多数LP是不可接受的(计算参考工具[4])。

因此,与重置成本相比,风险问题似乎更为突出,无法根除,提醒做市商:

(1) 及时监控,快速调整,避免终端资产清算;

(2) 宽区间比窄区间好;

(3) 大基金的投资范围很广,小基金的投资范围很窄。

从上图中的工具模拟来看,一般手续费的年化收益率很难弥补非**性损失。在应对波动性的同时,LP不应忽视均值回归的重要性,也不应导致其一端归零而无法回归。

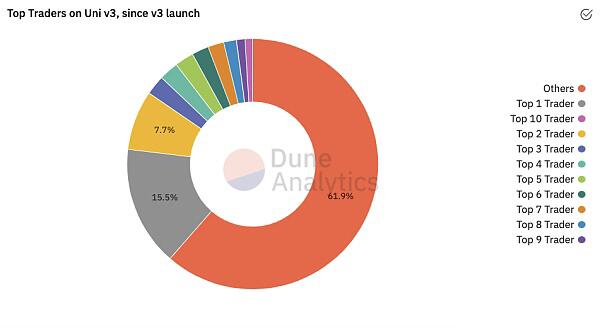

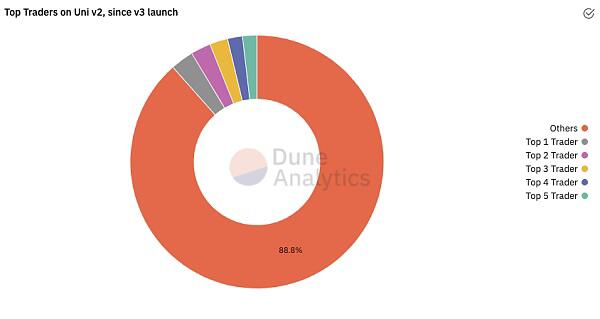

有一篇文章[5]从链上数据分析的角度,也印证了V3上的套利活动异常活跃–

“如下表所示,自成立以来,知名的机器人已经占到了Uniswap V3总交易量的15.5%!自V3推出以来,仅此一地址就创造了30亿美元的交易额。此外,前五大套利机器人约占总交易量的22%,远高于v2的水平。同期,前五大套利机器人约占总交易量的11.2%。”

扩大的无常损失应该成为LP“追平中原”的**绊脚石之一。与波动性相比,最重要的因素是收益**化。在追求“窄范围、中心对称”的核心战略的同时,很难与“均值回归”相得益彰。转移中心意味着白细胞介素发生,而跨越“网格”意味着白细胞介素是最终的和不可逆转的。在选择价格区间时,LP不应关注收益率,而应尽可能围绕“汇率均值回归”设定风险参数。在此基础上,LP应不断细化战略,追求短期利润**化。

从理论上讲,尽管LP会继续跟随当前汇率的变化而移动头寸,但这并不是所有LP都会采取的行为。这取决于他们对收入的认知。因此,套利者仍会大量抢夺低价资产,也就是说,造成短暂的损失。更有趣的是,这些套利者在攫取大量低成本资产后,可以立即成为下一区间的LP(单边做市)。如果资产能够继续上升,这部分资产就会以较高的汇率转换到另一端,形成套利者在系统中的自我实现。

打个比喻:一个**的指挥员,要把短期、中期、长期的军事部署,都勾勒出来。首先,在长期战略上,我们应该保持不变,以应对变化,以确保主力军不会被动荡的损失和极端的市场条件所消耗;无论采用什么样的定量预测模,如果能够察觉短期波动,并将其视为一场独立的战斗,迅速集结“团”以下单位的力量,中心化精力进行管理,即使出现损失,未来仍有“削利”的空间。指挥员可以把这个团分成许多梯度游击队,当BTC为4万、5万、6万、10万美元时,他可以分别在一个纵队投入巨资。即使一个单位遭遇无常亏损困扰,也基本实现了“无限网格”的战略部署。

V3中的位置移动性特征如下:

(1) 如果当前汇率点在设定范围内:如果汇率点在中间,则按等值比例同时存放两种资产;如果不在中间,则按V3逻辑同时存放不同比例;

(2) 如果当前汇率点超出范围:只需在一端存放流动性。

这个功能非常有趣。如果你只有一项资产,你只能把资产放在上升区间。当汇率点移动到这个区间时,您可以自动兑换两种资产,而无需支付传统的兑换费用,而且这个过程还可以通过做市获得利润。事实上,这是一个非常灵活和易于使用的“法宝”为LP。撤回的“部队”未来可以部署到一定范围内,以对冲损失。

不知不觉中,我发现统一V3就像一门战争的艺术,它的自然哲学是“我为366计谋提供基础,你想玩什么就玩什么”。也许V3复杂的实现架构不会被其他AMM项目直接**(毕竟**起来不是那么容易),但V3的模式确实让DEX和head中心化交换站在同一个维度上,超深度下一切皆有可能。其他AMM/DEX项目也需要在自己的平台上提供做市商服务。过去,它们需要完成去中心化交易所的运作。现在他们可以与V3进行战略联动,大大降低了成本。如果再进一步,a平台的AMM融资可以将部分用户的资金连接到V3上,扩大a平台用户的整体收入。

越来越多

上半年,我们希望澄清影响V3 LP做市的几个重要因素,特别是避免“终端流动性”枯竭。目前,很难有一个客观的利润**化点,因为博弈总是在变化的。有的会着眼于短期服务收费利润**化,有的会依靠中长期无限电网被动地跟随利润**化。无论你有多大的技巧来控制风险和损失,你总是会在利润**化的游戏中获胜。基于这种认识,我们可以继续深入研究和分析专业高层次战略模,以判断和模拟这些战略是否有效以及存在的风险点。TVL作为传统DeFi的一个重要指标,在新一代AMM中可能会逐渐消失。V3未来可能会开启一场“战略大战”,AMM或DEX项目上的许多其他量化做市商都有机会与V3互动,寻找更优越的战略,为自己的DEX平台服务。下半场我们会继续分享–

预测和时机,将存在什么样的量化策略模和风险控制模,如何通过引入charm和lixir获得更高的alpha,无论我们是否批准mov超导(资助AMM),都是非常超前的;

有一些有趣的特性,如基于V3内核实现有盖看跌期权的策略,V3的区间LP代币更适合成为稳定的抵押品(一些项目将集成到CDO中);

V3可能有巨大的系统风险点(极端市场、闪电贷款攻击、流动性故障、踩踏和滑动点);

对于那些依赖数量做市商做市的订单簿,DEX(如0x和kyber)能否完全依赖V3内核进行重构,从而降低做市商的集成和维护成本。

本文来自Bytom research

作者:龚家诚(实习生)、刘秋山(首席研究员)

引用

【1】 https://finematics.com/Uniswap-v3-explained/

【2】 https://www.chainnews.com/articles/634355857976.htm

【3】 https://www.8btc.com/article/6636668

【4】 https://DeFi-lab.xyz/Uniswapv3simulator

【5】 https://www.8btc.com/article/6641244

【6】 https://www.chainnews.com/articles/435395096072.htm

Uniswap V3的自然哲学

存在一些好玩的特征,例如基于 V3 内核实现类似备兑看涨 (看跌) 期权的策略、V3 的区间 LP token 会更加适合成为稳定的抵押品(有项目结合进 CDO);

V3 可能存在巨大系统风险点(极端行情、闪电贷攻击、流动性断层、踩踏与滑点);

对于那些依托量化做市商做市的订单簿 DEX(如 0x、Kyber)是否可以完全依赖 V3 内核来重建,进而降低做市商的集成和维护成本。

本文来自「比原链研究院Bytom Research」

作者:龚佳成(实习生)、刘秋杉(首席研究员)

引用

【1】https://finematics.com/Uniswap-v3-explained/

【2】https://www.chainnews.com/articles/634355857976.htm

【3】https://www.8btc.com/article/6636668

【4】https://DeFi-lab.xyz/Uniswapv3simulator

【5】https://www.8btc.com/article/6641244

【6】https://www.chainnews.com/articles/435395096072.htm

文章标题:uniswap V3的自然哲学

文章链接:https://www.btchangqing.cn/286836.html

更新时间:2021年06月20日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。