卢卡斯·坎贝尔

如今,DeFi代币在很大程度上可以分为两类:“生产性代币”和“非生产性代币”。

非生产性DeFi代币是指那些典的“毫无价值的治理代币”,例如;统一;以及;公司;这些都是典的例子。尽管这种代币自推出以来已经创造了数亿美元的收入,但它只代表了参与协议治理的权利,而不是获取协议收入的权利。

另一方面,我们看到;寿司;以及;AAVE公司;这种生产性DeFi代币的出现。这种代币是加密资本资产的圣杯,它不仅代表着协议治理权,也代表着获取协议利益的权利。与非生产性DeFi代币不同,生产性DeFi代币允许持有人通过质押(Take)进行质押,以获取协议交易费用(在某些情况下,还包括代币红利);被动收入。

例如,在AAVE中,持有人可以将AAVE质押到协议的“安全模块”(security module,是基于智能合约的安全组件)中,这些质押资金将作为协议中的最终抵押品。作为回报,出质人将收到新发行的;AAVE代币奖励和协议交易费奖励。

编者注:用户将自己的AAVE代币质押进「Safety Module」模块之后,将以1:1的比例收到stkAAVE代币作为用户参与质押的凭证,持有 stkAAVE 意味着用户将获得该协议增发的 AAVE 代币奖励和交易费奖励,且这些奖励是随时可以提取的,但用户质押的 AAVE 需要等待一个「冷却期」(当前为7天时间,后期可能因为治理而改变)才能取出 (赎回)。冷却期之后,用户将可以赎回自己质押的 AAVE 并销毁 stkAAVE。值得注意的是,用户除了可以质押AAVE代币,还可以质押BPT代币。BPT 代币是用户 (流动性提供者) 向去中心化交易所 Balancer 上的 AAVE/ETH 池中存入流动性之后获取的凭证。不管是在 Aave 上质押 AAVE 代币还是 BPT 代币,质押者都将获得奖励。

Aave 平台设置「Safety Module」模块的目的是为了保护该协议应对可能发生的所谓的「Shortfall Event」(资不抵债事件),即当协议由于合约漏洞/攻击、清算风险 (比如清算不及时) 或者预言机故障等导致 Aave 借贷市场中的流动性提供者 (LPs) 资不抵债时,协议将卖出「Safety Module」模块中被抵押资产的一部分(很高达30%) 来填补坏账;如果还不够,那协议还将触发一个特别的 AAVE 增发事件,从而来填补所有坏账。为了激励用户进行质押,以保护 Aave 协议应对可能的资不抵债事件,Aave 协议向质押者提供 AAVE 增发奖励和协议交易费奖励。

同样,寿司持有者也可以选择将其货币质押,之后用户将收到;Xsushi,它可以为用户获取sushiswap平台产生的交易费用的16.6%。

直观地说,我们认为生产性DeFi资产具有优势,它们总是投资者的更好选择。但事实可能并非如此简单。归根结底,投资中最重要的是代币市场的表现。

与传统金融一样,或许最重要的不是DeFi代币是否具有产生现金流的能力。相反,正是潜在基础的增长推动了DeFi代币的估值,比如协议的交易量、收入、用户数量等等。

本文使用一些定量(和定性)的证据来探讨生产性DeFi代币的设计是否优于非生产性DeFi代币。为此,我们将使用两组类似的;Defi协议。在每个组中,一个协议具有生产性DeFi资产,而另一个协议具有非生产性DeFi资产。

两组DeFi协议分别是:1)Uniswap和swap协议;2) Compound和Compound。

01.Uniswap和sushiswap

很显然,要了解像sushi和uni(去中心化交换)这样的DEX;token的一个关键指标是协议的交易量,它是用户采用DEX和DEX成功与否的一个基本指标。更高的交易量意味着协议产生更多的收入,这可以推动这些DeFi代币的价值。

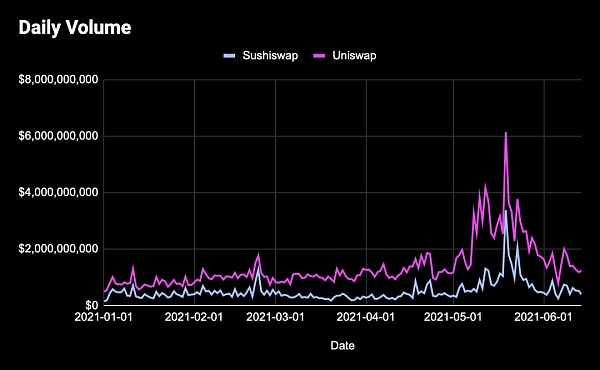

相对而言,成交量的增长更倾向于单发。根据代币终端数据,2021年初Uniswap日均交易额为7.33亿美元;今年5月;Uniswap V3版;该平台的日均交易额已增至14亿美元,今年以来已翻了一番。相比之下,今年年初日均成交量为4亿美元,近期已增至5.6亿美元,近半年小幅增长42%,如下图所示。

上图:Uniswap(红线)和sushiswap(蓝线)今年以来的日成交量走势。来源:代币终端

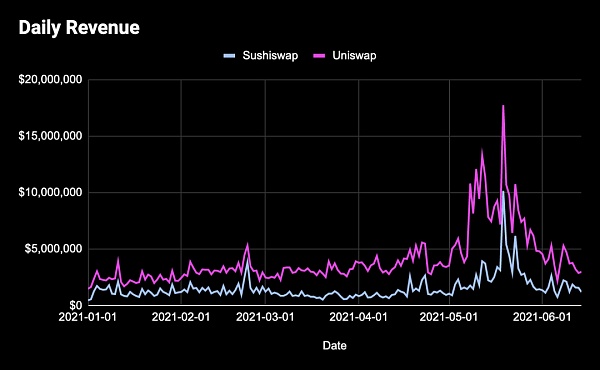

交易量与DeFi协议产生的交易费用收入直接相关,因此Uniswap和sushiswap协议的每日收入表(见下图)与上图非常相似也就不足为奇了。然而,就交易费用收入对协议本身的重要性而言,Uniswap和sushiswap有一个关键区别:如上所述,sushi代币持有人可以将其代币质押以获得xsushi代币,这可以有效地获取sushiswap协议产生的约16%的交易费用收入;另一方面,统一持有人没有这项权利。Uniswap产生的所有收益都归平台的流动性提供商(LPS)所有。

根据交易量的增长,今年以来,Uniswap的每日交易费收入增长了72%,为LP提供了330万美元的每日交易费收入。相比之下,寿司掉期的每日交易费收入今年以来仅增长了42%,每天创收160万美元,其中约25万美元每天归xsushi持有人所有,如下图所示。

上图:今年以来Uniswap(红线)和sushiswap(蓝线)的每日交易费用收入趋势。来源:代币终端

**,只有一个指标对投资者很重要:DeFi代币的价格表现。每个投资者都想骑最快的马。市场是这方面的最终评判者。虽然uni并不代表capture协议的收益能力,Uniswap协议甚至有一个相对静态的治理生态,但是;统一还是比寿司好。

这是有道理的。Uniswap在推动DEX估值的关键领域(交易量和收入)优于swap。然而,我们应该强调的另一个重要的质的方面,它可以直接影响uni和Sushi的表现:代币供应计划。

寿司掉期在3月底为已成立的有限合伙人解锁了大量寿司代币,同时继续每周发行流动性挖矿奖。这可能是寿司在三四月份开始下跌的主要原因。相比之下,Uniswap上市的uni代币数量要少得多,因为目前还没有流动性挖矿计划,所有已建立的uni代币都将积累在Uniswap核心团队、投资者和社区成员手中。

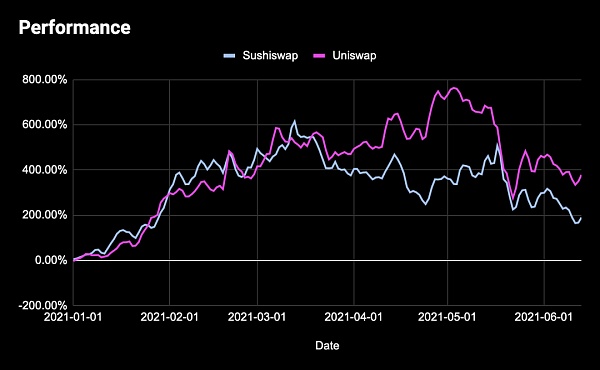

尽管如此,两个DeFi协议都有良好的性能。今年以来,寿司的美元价格上涨了189%以上,而;仅今年一年,Uni就增长了378%,如下图所示。

上图:今年以来统一(红线)和寿司(蓝线)价格的涨跌。来源:代币终端

因此,这一轮比较的赢家是非生产性的DeFi代币

02.Compound和溶剂

Compound和AAVE形成了类似Uniswap和sushiswap的二元结构。Compound代表总部位于美国、由风投支持、进展缓慢的贷款协议。而AAVE则采取了“快速行动”的路线,通过不断上架和引入AAVE经济学,赋予AAVE代币获取现金流收益的权力。

但如何比较两者呢?与上述dexs交易量类似,贷款协议的一个关键因素是贷款量的增长(即用户从协议中借款的金额增加)。

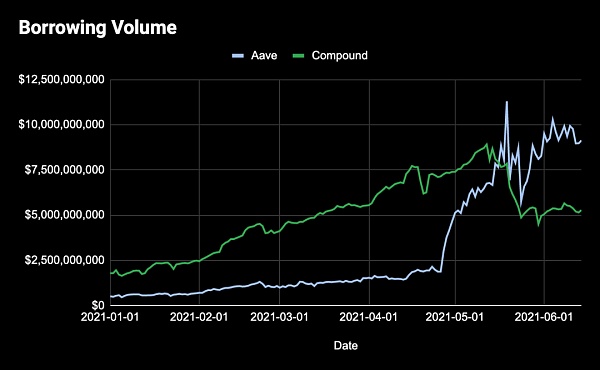

对于复合和AAVE等DeFi贷款协议,更多的贷款将为LP带来更高的收益率,从而吸引更多的资金,提高协议的贷款能力(借款能力),在AAVE于2021年5月推出了一项期待已久的流动性挖矿计划后,该公司最近失去了领先地位。

AAVE流动性挖矿计划的推出使;AAVE协议的贷款需求激增。要知道,2021年初,AAVE协议中只有5亿美元的未偿债务,远远小于当时复合平台的未偿债务,当时复合平台提供了超过17亿美元的贷款。

快进到今天,AAVE的借款今年迄今已飙升1700%,该协议目前正在处理超过100亿美元的贷款。以及年初至今的复合物债务量(即借款金额);仅增加了200%以上,在编写本报告时达到53亿美元,如下图所示。

上图:今年以来AAVE(蓝线)和compound(绿线)平台的借款变化。数据来源:代币终端

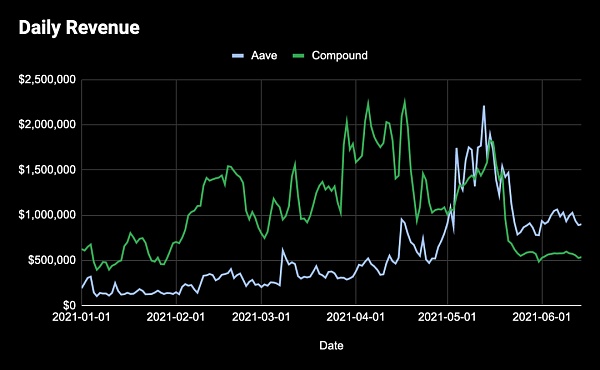

自然,由于借贷激增,AAVE在日常收入方面也处于领先地位,这对AAVE持有者来说是个好兆头。

目前,AAVE每天的收入接近100万美元,其中大部分归贷款人所有(同时,AAVE的抵押人也获得了部分收入)。同时,复利最近的日收益下降可能是由于;Compound的借款人;AAVE没有参与其流动性挖矿计划,该复合协议目前只为LPS每天产生55万美元的利息收入。

有意思的是,AAVE今年以来的日营收增幅超过360%,而复地的日营收增幅在近期下滑后,今年以来仅增长了2%,如下图所示。

上图:今年以来AAVE(蓝线)和compound(绿线)的每日收入变化。数据来源:代币终端

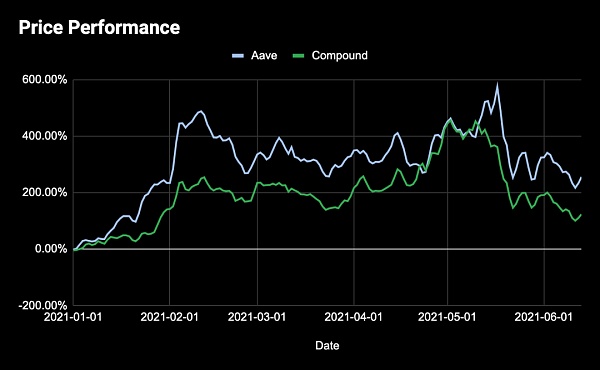

再次强调:对于投资者来说,最重要的最终是代币价格表现。投资者希望代币价格上涨。

随着AAVE今年的爆炸式增长,这项交易的表现超过了复合增长也就不足为奇了。这两项资产今年的表现都很好,今年以来comp上涨了123%以上,AAVE上涨了255%,如下图所示。

上图:今年以来AAVE(蓝线)和comp(绿线)代币的价格上涨。数据来源:代币终端

因此,与上一轮不同的是,本轮比较的赢家是多产的DeFi代币

03.总结

虽然uni是一种非生产性资产,但它的表现比sushi好。然而,作为一种生产性资产,AAVE的表现优于非生产性竞争对手comp。那是什么意思?这意味着某个WiFi代币是否是生产性资产可能并不重要。最重要的是底层WiFi协议产品及其开发。

如果基本面存在并且正在增长,那么不管代币是否有价值积累机制,市场都会对其做出反应。

我不是有意冒犯uni持有人(我也是其中之一),但这个代币没有捕获现金流的能力,而且一开始几乎没有治理(我承认,最近Uniswap的治理活动更多)。

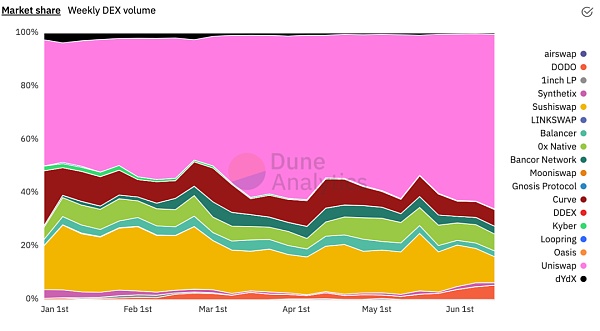

但你猜怎么着?Uniswap仍然是DEX领域的领先力量。从其占德克斯60%的主导市场份额和迄今为止三位数的增长来看,没有其他德克斯协议能够接近其交易量和交易费用收入,如下图所示。

上图:今年以来主要指数周成交量的市场份额变化。来源:沙丘分析

同样的情况也出现在AAVE身上,该公司的借贷量和协议收入均高于同行,由于流动性挖矿计划时机得当,今年的增长明显快于复合增长。我敢打赌,即使AAVE是comp这样的非生产性治理代币,也会发生这种情况。AAVE的生产性只是锦上添花。

我在这里的论点是,DeFi代币是有效的还是无效的,其实并不重要。重要的是DeFi产品的市场匹配和产品增长。因此,是的,尽管拥有代币持有人可以依赖的价值积累机制(例如,寿司掉期为寿司抵押人提供交易费用激励)是一个很好的补充,但最终,它并不保证代币价格会上涨,或其性能会优于使用非生产性本地代币的类似协议。

我们发现,这同样适用于传统金融。亚马逊和其他高科技成长股从未派息。我从未见过真正参与股东治理的人。

但是这个月你从亚马逊订购了多少东西?

文章标题:什么决定了defi令牌的价值?

文章链接:https://www.btchangqing.cn/286412.html

更新时间:2021年06月19日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。