作者:hebao

不少朋友应该察觉到了,相比去年DeFi大热以来逐步高起甚至变态的链上手续费用,最近半个月来以太坊链上的手续费(Gwei)下降明显,近几日基本都在10-20Gwei之间,即便是极速确认也只有不到 20 Gwei(Gasnow 6月8日数据)。

更明显的是,相比之前也会区间出现的手续费规律性降低(时间段分布或网络原因),这次的回归低位已经持续了相当一段时间,且更像是趋势性的低位稳定。

01

疯狂过后

逐步回归低位的手续费

要知道不过半年前的今年1月初,手续费一路水涨船高,**突破600Gwei,三位数成为常态,后续即便**也多在50Gwei上下。(1 ETH = 10^9 Gwei)

最直观的就是当时以太坊每个区块收益平均约为8ETH(部分区块收益甚至超10ETH),而在其中系统区块奖励为2ETH,剩余6ETH均为手续费收益,也即手续费收益超区块奖励3倍,足见链上成交的活跃以及网络的拥堵情况。

而如今手续费却奇迹般地不断下行,甚至重回近乎个位数的历史低位——进入6月份以来,平均持续下行,6月6日、7日当天更是全天平均在10Gwei上下浮动,久违地重回个位数。

06.02-06.08的平均Gas Price

06.02-06.08的平均Gas Price

如果说背后是BSC等竞争公链的分流因素,那似乎无法解释两个月之前BSC生态大热时,以太坊的“网络拥堵”状况并未有明显缓解,所以这甚至有点倒果为因的感觉——某种程度上正是以太坊网络的拥堵才间接促成了竞争公链的崛起。

那是Pogon等Layer 2新秀的缓解?似乎也不是主要原因,以Pogon为例,从体量上看确实发展迅速,如今更是以65000的TPS、0.00012的成交费用成为以太坊的**竞争力的扩容方案,吸引了大量以太坊用户迁移。

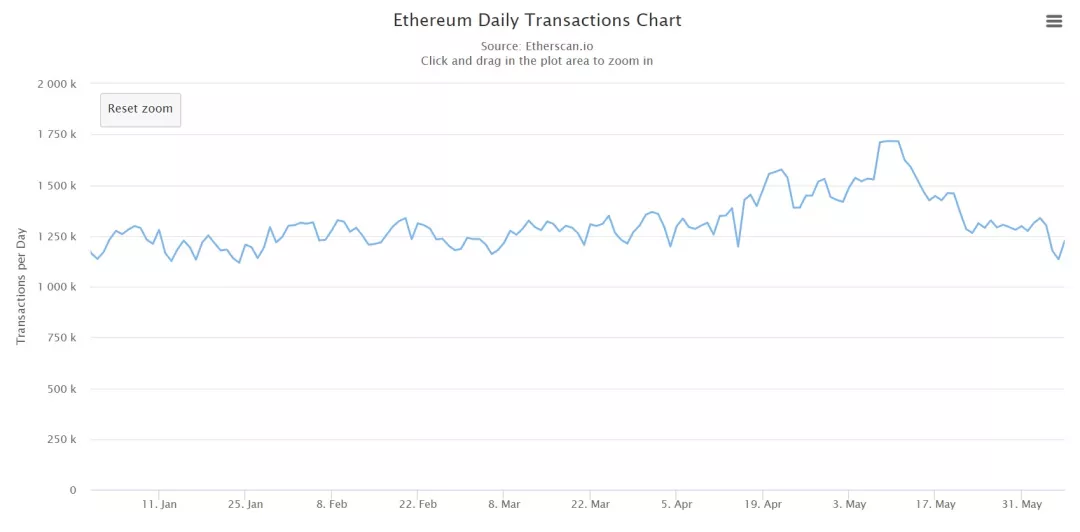

但如果打开以太坊的日均成交数图表会发现,在Pogon崛起的这半年里,以太坊的日均成交笔数其实是处于一种较为稳定的区间状态,并未有明显下降,因此Pogon等Layer 2新秀的解释也很难服众。

(以太坊日常成交图表)

(以太坊日常成交图表)

其实如果想要深入探究手续费导致下行趋势的原因何在,以及之前畸高的核心背后推手,我们或许有必要了解一个开始逐步受到越来越多朋友关注的概念,即MEV。

MEV(Maximum Extractable Value **可提取价值,之前也被称为Miner Extractable Value 矿工可提取价值——ETH2.0等因素导致矿工不再是唯一决定成交排序的角色),是指矿工(或验证者、排序器等)通过在其生产的区块内任意包含、排除或重排序成交等能力所获得利润的一种度量。

02

恶性MEV

手续费畸高不可忽视的关键推手

在这之前,我们有必要重温一下以太坊网络成交打包的基础知识。众所周知,在以太坊网络中的一笔成交费 = Gas(Used) * Gas Price(Gwei),其中:

Gas即该笔成交消耗的总Gas数量,一般每笔成交需要消耗的Gas数量都是固定的;手续费(Gwei)即该笔成交中我们为每单位Gas所愿意付的价格,所以它是直接决定矿工是否愿意快速打包的关键;

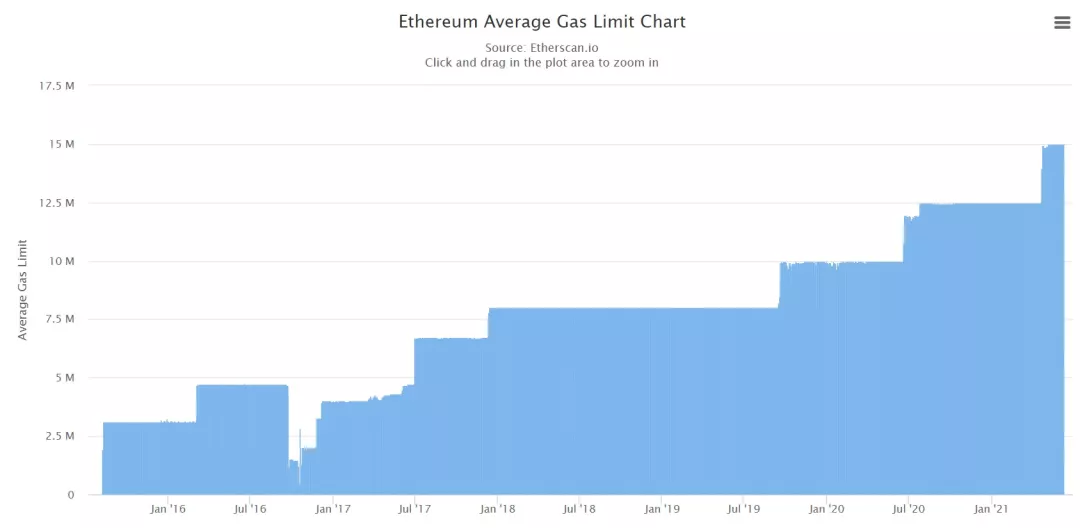

而目前的手续费(Gwei)主要就是一种“竞拍”游戏——每个以太坊区块的Gas Limit容量固定,也就是坑位有限,那么自然谁出价高,谁的就优先被打包进区块确认。

(以太坊平均手续费限制图表)

(以太坊平均手续费限制图表)

明显可见,其中可以有操作空间的关键就在于“成交排序的问题”,尤其是伴随着DeFi导致的以太坊链上活动的大幅增长,其中的可操作空间也越来越大。

举个最浅显的例子,某用户在Uniswap上进行大额成交,从而产生较大滑点,创造了一个1万美元套利机会。上述情况下,时刻关注链上套利机会的朋友在注意到类似机会后,无疑会立即提交一笔来捕捉它。

这时其实就是机器人的竞争了,无数的链上机器人都会注意到这个套利机会,并给出更高的成交费报价,开始一场争夺套利权的竞价战,这种竞拍被称为“优先 GAS 竞拍”(“Priority Gas Auctions”,简称PGA)。

这时候就看哪家的机器人动作快了,本质上是一种公开博弈的过程,任何旨在寻觅链上套利机会的机器人都凭本事竞争,大家作为同一赛道的“选手”,是相对公平的。

而大家争夺的这 1万美元潜在利润就是MEV,同时竞拍结算价格和总MEV之间的差额,就是获胜者的利润(例如有套利机器人向矿工支付 7000 美元的竞拍费用,则剩余的 3000 美元就留给这个套利者)。

简言之,MEV 客观存在、无法避免(有个观点是“分布式系统中将始终存在一定数量的 MEV”),且某种程度上套利机器人会将市场价套利至与真实价格持平,使得DeFi市场更加有效,同时也不损害原始成交者的利益,这可以称得上良性的 MEV成交。

但问题的关键在于 MEV 本身虽然中性,但利益催动背后“恶性”的MEV则无法避免:

- 还是上面提到的1万美元的例子,大家别忘了“裁判”亲自下场的可能——如果矿工“不讲武德”,**并审查套利者的成交,从而采用自己打包自己的成交,抓住这个套利机会,白白加剧了机器人之间竞争;

- 又或是针对同一笔,套利机器人会在执行之前识别用户的成交,并将其“夹在“自己的买卖订单之间,人为抬高执行价格,然后机器人立即出售以获取利益;

- 甚至一度出现机器人们“互夹”的内卷奇景,导致 MEV 竞争市场变成抢跑机器人们的真实存在的以太坊 DeFi“黑暗森林”——机器人与机器人之间不带任何感情的策略竞争与互割;

这些恶性的MEV吸引了不少利益相关方来切蛋糕,导致 Gas Price不断推高,成了一场无情的竞拍游戏,无疑会极大降低用户体验,妨碍网络健康发展,并已开辟并形成一个体量庞大的利益再分配市场:

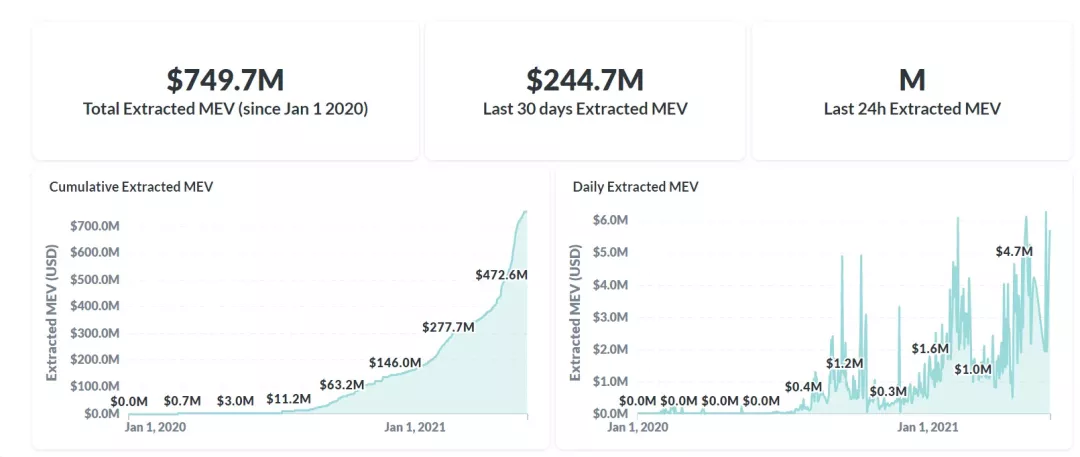

根据 Flashbots 的**数据(截至2021年6月8日),从2020 年1月开始至今的一年半时间里,以太坊网络MEV至少达 7.497 亿美元,其中仅最近过去的30天时间,就高达2.447亿美元。

而只要 MEV 足够大,抢跑者会很愿意通过恶性竞争支付高出普通成交几百倍的 Gas 费,这会导致原本就紧张的区块被很多没有实际意义的高额手续费填满,造成堵塞,也是对区块资源的浪费。

其实某种程度上讲,因排序能力而获得的收益,笔者觉得类比传统金融市场的话,未尝不是另一种形式的“内幕信息优势”(当然这各凭本事)。

而接下来要提到的Flashbots解决方案,就是为了消除这样的信息不对称,将套利机会公之于众并让利益相关方共享,从而努力解决恶性MEV竞争,有望为黑暗森林带来秩序,消除搭便车行为,使利益相关方形成新的博弈平衡。

03

强化秩序

Flashbots背后抗MEV的兴起

Flashbots 是一家旨在降低 MEV 对以太坊构成负面外部影响和存在风险的中立性质的研发机构,由多名业内知名人士协同二十余位以太坊社区研究员及白帽工程师,在 Paradigm 基金支持下共同发起。

它倡导一个对 MEV 价值挖矿保持无需许可、透明、公平的生态系统,来保证以太坊的理想状态,其解决方案也相当“简单粗暴”——Flashbots 的机制会对以太坊上专门用于抢先成交的PGA机器人)进行攻击,导致大量该类机器人被关闭。

具体来讲,其缓解 MEV 危机的解决方案就是强化成交排序问题的秩序,分为“点亮黑暗森林”、“价值挖矿民主化”以及“分配利润”三部曲:

- “点亮黑暗森林”为量化 MEV 的影响,Flashbots 创建了以太坊区块的 MEV 数据采集及浏览工具“MEV-Inspect”开源项目,并创建了一系列 MEV 指标(笔者上面Flashbots的数据即为该工具);

- “价值挖矿民主化”是基于 go-ETHereum 客户端代码优化的“MEV-GETH”,在不改变以太坊去中心化的前提下,通过使 MEV 提取民主化,确保小和大参与者都能平等地获得公平竞争机会;

- “分配利润”是因为 MEV 涉及整个以太坊生态系统,包括矿工、用户、DeFi 开发人员等,最重要的是以太坊用户,但MEV提取目前却不成比例地有利于矿工等群体,因此随着 MEV 提取规模的不断扩大,需要向用户和系统稳定性进行价值再分配;

简单理解的话,就是Flashbots通过启用对区块空间的密封式拍卖机制,对排序进行直接通讯,减缓由排序抢跑者带来的对于以太坊的网络堵塞及成交费大战。

且目前“priority gas auction”机制基础之上建立的一套排序优先级竞价机制,对于优先排序有需求的用户可以避免预先泄露其成交策略的前提下,通过 Flashbots 进行排序小费竞价,矿工只需要跑 MEV-GETH 即可获得来自 MEV 的额外收入。

根据Flashbots 研究及开发者 Stephane Gosselin的回忆,Flashbots启动之初,链上Gwei处于500+的高位,后续推出后Flashbots 针对以太坊 MEV 的节点解决方案 MEV-GETH很快就超过 50% 的算力支持率并引起了广泛关注,并极大缓解了恶性MEV成交蔓延的势头。

一言以蔽之,Flashbots在代码层面实现了对以太坊网络上可能存在的 MEV 进行识别,通过向生态系统中的开发者提供可以公开访问的 MEV 基础架构以及矿池支持,正在让获取 MEV 实现大众化。

目前除了Flashbots这个旗手之外外,目前 MEV 概念生态整体上日渐繁荣,诸如mistX、cowswap、KeeperDAO、ArcherDAO、Automata等等抗MEV 的相关项目,已经成为以太坊生态一个生机勃勃的朝气赛道。

以太坊这座DeFi森林的魅力也就在于此,充满着“冷冰冰”的既定规则,同时也可衍生“温暖”的众多新事物,从而自我生发出越来越丰富的一众新奇却又互相千丝万缕联系的小生态,无限可能。

文章标题:以太坊手续费大幅下降,是生态要“凉了”还是另有原因?

文章链接:https://www.btchangqing.cn/286408.html

更新时间:2021年06月19日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。