本轮加密货币市场牛市背后的**推动力是央行放水。各国央行迅速行动,推动经济走出疫情阴霾,并积极印钞,导致资金不断流入风险市场,抬高风险市场资产价格。

但最近,市场上关于减量发脾气的讨论正在升温。之所以如此担忧,是因为近期美国公布的数据显示经济快速复苏,纽约联储决定退出二级市场企业信贷工具,导致美元指数上扬,不少市场陷入震荡。

最直观的表现是,自6月份以来,美国股市已进入“滞胀期”。标普500指数之所以引起美股机构的关注,是因为它在试图突破5月7日创下的历史高点时屡屡失败,并最终在美国昨日公布13年来的新CPI后再创新高。不过,此前的震荡并不多见。lplfinancial首席市场策略师瑞安•德特里克(Ryan Detrick)指出,标准普尔500指数已连续9天收于历史高点的1%以内,但没有突破。定制的统计数据指出,标准普尔500指数连续几天低于历史高点0.25%的情况很少见。

据国海证券统计,上周A股资金净流出3.93亿元,前者为585.71亿元。

贵金属市场从高位回落并出现波动。中信建投报告指出,受减量信号干扰,美元出现触底反弹迹象。预计贵金属回调概率正在上升,相信黄金看跌期权可以买入。在本周的研究报告中,广州期货预计央行仍将在6月中旬召开议息会议。不过,随着美国经济的开放,美联储(fed)内部官员可能在7月后开始更多讨论降低债券购买规模,金银价格将继续承压。

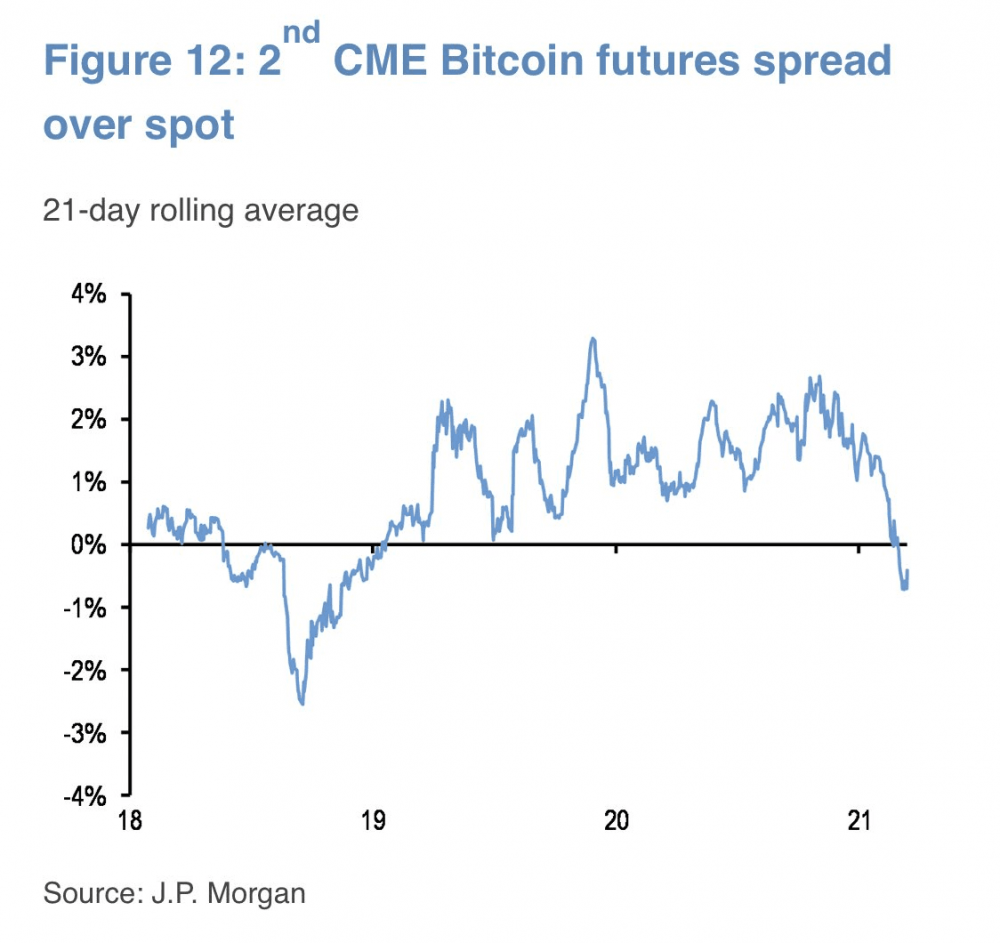

加密货币市场也不能幸免。CNBC主播Carl Quintanilla在推特上表示,根据摩根大通的数据,

比特币期货的负溢价率反映了机构投资者对比特币的需求疲软,揭示了机构投资者倾向于利用CME期货合约获得比特币敞口。

美国通胀“引爆”欧洲央行鸽派态度

尽管市场密切关注5月份美国通胀数据的走势,但强劲的通胀数据并没有引起市场的剧烈波动。投资者对美联储政策预期的相对稳定,将推动股市大幅高开,推动市场向前发展

昨晚,美国公布通胀数据:5月份,美国消费者物价指数环比上涨0.6%,高于市场预期的0.4%;5月份居民消费价格指数同比上涨5%,为2008年8月以来很高水平。

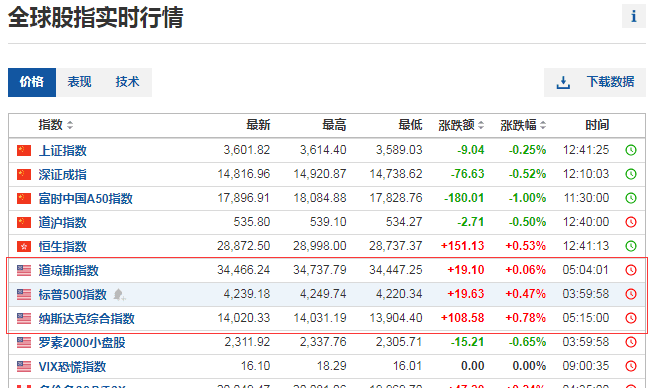

通胀数据明朗,美国三大股指继续高歌。英伟金融数据显示,截至收盘,道琼斯指数、标准普尔500指数和纳斯达克综合指数分别上涨0.53%、0.47%和0.78%,收于34466.24点、4239.18点和14020.33点。

此外,贵金属市场也开始反弹。

当数据引发市场担忧时,为何市场不反思市场表现反而“欢欣鼓舞”?有观点认为,这与欧洲央行的鸽派态度有关,市场可能认为美联储也会出现同样的现象。

10日,欧洲央行货币政策例会结束后,决定维持目前的超宽松货币政策。在一份声明中,欧洲央行将维持其关键利率在-0.5%,并至少在2022年3月前继续根据1.85万亿欧元紧急债券购买计划(相当于2.2万亿美元)购买欧元区债券。

二是与CPI的构成有关。5月份CPI上涨的原因是二手车价格大幅上涨(新车芯片短缺所致),其次是大宗商品原材料成本上涨。

后果:美股暴跌,大宗商品牛市结束

就在美国CPI数据公布的同一天,美联储的每周头寸数据显示,其资产负债表规模**超过8万亿美元。

仅仅因为市场没有表现出对资产价格的担忧,并不意味着担忧已经消除。此前一天,资本管理巨头摩根大通(Morgan Creek)首席执行官马克尤斯科(mark Yusko)警告称,美国股市可能暴跌60%以上,以恢复合理估值,尤其是小股。

尤斯科认为,这背后的原因是美联储的货币刺激措施。随着通货膨胀的加剧,公司内部人士出售股票的比例达到了历史新高。VIX恐慌指数可能已经见底,将出现有意义的飙升。”公司内部人士比投资者更了解公司,内部人士不会抄底卖出,内幕交易也达到了历史新高。这是有原因的。”

资产管理公司GMO的联合创始人杰里米·格兰瑟姆(Jeremy Grantham)最近宣布,几个高度投机的市场领域已经见顶,下跌迫在眉睫(包括债券等广泛的资产类别)。

中泰证券首席经济学家李迅雷近日表示,大宗商品涨势即将结束,预计年底价格将出现回落。他认为,本**宗商品牛市不存在超级周期,这是由于供应赶不上库存补足的现象造成的流行病。

嘉实财富**研究员谭华清撰文指出,如果美联储实施减量化,一般会导致美国债券收益率回升和美元走强,从而吸引境外资金回流美国。此外,股市将面临较大的调整压力,但在调整初期,仍将以震荡为主。

你会早点来吗?

在讨论本轮美联储减量时,市场总是将其与2013年的减量进行比较,完整的量化宽松退出过程将经历减债、加息和缩表三个阶段。当前市场首先关注的是减债何时到来。2013年发布减量信号时,除了美债大幅上涨外,贵金属跌幅超过大宗商品,新兴市场股市下跌。

彭博社(Bloomberg)的一份报告显示,基于对美联储(fed)2013年缩减规模的记忆,一些投资者正转向新兴市场资产,这些资产受美国债券收益率可能飙升的影响较小。在2013年的恐慌收缩期间,摩根士丹利资本国际公司(MSCI Inc.)的新兴市场股票指数与彭布雷克斯政府债券指数之间的120天相关性小于0.2。在今年全球债券抛售高峰期,该指数与美国国债收益率几乎没有关联。相比之下,与美元即期指数的相关性约为负0.6,与标普500指数的相关性约为0.7。

这样做的机构,如威廉•布莱尔投资管理公司(William Blair investment management)和富达国际(Fidelity International),正在增持对美国利率不太敏感的高收益或前沿债券。与此同时,美国银行建议投资者在新兴市场购买欧元计价债券,预计即使美联储可能在9月份宣布减少债券购买活动的计划,欧元收益率仍将保持稳定。

CNBC报道称,美联储正处于缩减规模的前期准备阶段,至少有5名美联储官员公开讨论了美联储减少资产购买的问题。但这一过程可能会更温和,因为2013年美联储主席伯南克暗示资产购买可能结束后,债券收益率飙升。

根据目前市场上多家机构的预测,规模缩减的信号和启动时间将在今年三季度至明年一季度发布或启动,这比市场此前的预期要早。

当前市场关注的潜在减量议程如下:

6-7月:美联储(Federal Reserve)开始讨论缩减量化宽松规模的议题,最早可能在下周的美联储(Federal Reserve)会议上讨论。6月17日凌晨2点(下周四),美联储将宣布新利率决定,市场关注美联储是否提及减息。

9-11月:美联储是否宣布减少量化宽松的决定;

12月-明年1月:美联储是否正式开始减少量化宽松;

中信期货研究部金融期货团队报告称,本轮美元周期有了新的逻辑,本轮美元周期的实质是美国利用低利率环境+积极财政政策修复资产负债表、修复央行职能的漫长过程。因此,预计美联储收缩资产负债表的时机还很遥远,长期来看实际利率可能低于预期,我们应该关注减债的影响,而不仅仅是减债本身。该团队预计,在今年第三季度或之前削减债务的计划将不可避免,而这一预测至少比市场对美联储减债的预期提前了一个季度。

但市场也可能提前消化消息。2020年12月,美国联邦储备委员会(Federal Reserve)的利率会议上提到了减息。受此影响,今年一季度,美债收益率大幅上升,黄金大幅下跌,a股核心资产大幅下跌。

那么,为什么加密货币投资者要注意减量呢?

历史数据显示,比特币价格与标普500指数具有高度相关性,从资产价格弹性角度看,比特币属于高风险资产,本轮比特币牛市由美联储助推。目前,市场上有一些押注比特币的赌徒大幅下跌。根据美国博彩公司bookies.com的数据,今年比特币跌至1万美元的几率已经提高到8/11,隐含概率为57.9%。

过去的数据也可能给我们一些启发。尽管比特币在2013年仍然是一个利基市场,但比特币确实在2013年底一路下跌,美联储也在2013年12月开始缩表——这两者不一定是因果关系,而是表现出奇妙的相关性,值得我们关注。

文章链接:https://www.btchangqing.cn/278594.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。