目前,融资融券市场存在两个问题:资金运用的连续性和杠杆融资的风险。我们可以看到,现在的DeFi几乎没有什么大的创新。为了争夺有限的TVL,人人都在有流量的产品上加了相应的“补丁”,比如存钱生息、二次融资等。不知不觉中,每个人都开始卷起来,只是为了看看谁能卷得快,而且卷没有下限。

资金使用没有连续性,导致高杠杆的交易方式只能存在于终端项目,交易杠杆的使用只能存在于交易所,而其他类的杠杆的使用,因为没有足够的资金来弥补存款人的利率,因此本文仅以交易杠杆为例。

如何完成永续合约或高杠杆交易所在链条上的部署,需要考虑的方面有很多,类似于中心化交易所的杠杆作用,但由于需要分权,存在很多非常纠结的问题。例如是否采用链中的订单簿模式,如果由于链中的延迟,使用订单簿格式对做市商极为不利,由于交易深度足够,可以采用主流货币交易,但单独开盘合约交易或长尾资产将面临深度不足的问题,这将导致存款资金部分流失的风险。并且没有考虑交易阻塞带来的高风险因素。

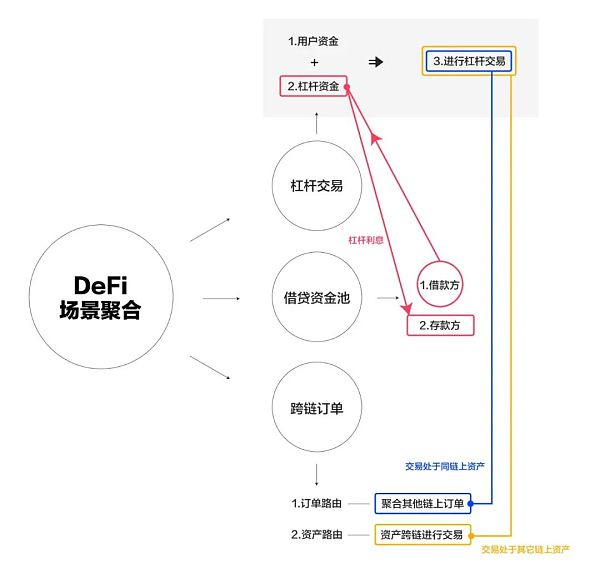

WebX实验室在以前的文章中提到了一个概念。要了解一个项目是否有未来的前景,是否有真正的价值,首先要关注两个维度。一是解决目前市场上别人解决不了的问题,即升级技术或解决市场上别人解决不了的痛点;二是优化应用场景,或有效提升用户体验。更便捷的产品体验是保持用户粘性的根本。波卡跨链生态系统中的ACALA和刚刚获得Web3授权的mybank,遵循多条产品线,基于用户场景和“商业旅程”构建特定的业务集成。ACALA作为波卡的龙头项目,为外界所熟知。有意思的是,mybank在财务核心目标上必须先行,即重点主要是如何提高整个网络资产的效率,包括流通效率和盈利能力。因此,我行率先实现了以高杠杆为中心的现货交易、跨链条、贷款等业务体系。

上述业务逻辑是否成立?

跨链、新增贷款、永续合约与杠杆交易:问题分解与突破分析

跨链(深度分享、实桥)

区块链本身具有信息孤岛的属性,主链之间的信息不能直接交换。链与链之间的信息交换需求催生了预言机,而主链之间的信息交换需求则具有跨链需求。

交叉链是连接主链的链条。如果产品只存在于一个单一的链条中,我们面临的是放弃一些用户的选择。更方便用户进行连锁交易,有足够的资产选择。当市场上出现热点,而热点货币只能通过单个链条进行交易时,比如ERC-20,那么其他链条用户只能选择放弃产品,选择可以交易当前代币的产品。这种不能为用户提供足够商品的行为并不能增加用户粘性。在这个市场中,跨链转移是一种更为复杂和高成本的行为,没有人愿意为这种高成本和低效率的行为付出代价。

深度分享和桥梁本身就是交叉链的重要组成部分。深度表示用户是否能得到最友好的交易价格。在市场上,一些代币在不同的链条上交易,这意味着普通的现货交易。你面对的交易对手只在单链上交易,即在BSC链上交易,你能马上成交的订单只会是BSC链上的交易对手,所以在交易量大、链上拥堵的情况下,交易不能马上成交。如果交易者被杠杆化,市场的剧烈波动会带来排队射击的局面,因为无论是补足保证金还是进行其他操作,都需要等待链条上的确认。

交叉链之所以成为市场热点,是因为在市场高度波动的情况下,ERC-20链的拥堵问题无法得到有效解决。深度聚合本身就是市场上最受关注的方向之一。在单一交易所中,其他链条和其他交易所的深度可以转移,这意味着在这里交易的用户可以获得**的交易成本,同时也提高了用户的抗风险能力。

桥的概念本身也是对交叉链的描述。在这里,我们只把桥梁作为纯粹资产类别的概念作为桥梁。资产跨链的有效方案有两种,但市场上仍广泛应用的是第一种方案,即纯数字映射方案。交易的目的是通过交易产品映射并锚定在其他链条上来实现的,但并不能真正完成资产的交易,这也涉及到风险问题,因为购买的产品只是数字映射。至于映射产品是否存在安全问题,资金是否会被挪用,无人知晓。通过数字地图绘制数字货币地图,确实是最简单、最粗糙的解决方案,但同时也是最未知的风险方式。

而真正桥梁的概念不是通过数字地图,而是通过资产迁移。也就是说,当用户交易链上的非产品时,他们交易的不是交易所提供的映射产品。相反,它们转移用户的资金,通过真实的交易交换用户所需的资产,然后映射要交换的资产。虽然差异并不正确,但实物资产交易已经完成,在交易量充足的情况下,可以利用资金池的内部套期保值来节约处理成本,有效提高交易安全性。

当交易成本与安全水平达到平衡时,即为成熟的跨链交易形式,但在市场成熟之前,用户仍需根据自身情况进行选择。资金量大的用户需要更多的安全保障,资金量小的用户会选择降低交易成本,但无论采用何种方案,都需要简化目前的交易步骤,过多的交易步骤和过高的学习成本都会很快被市场淘汰。

贷款(息差和超额抵押)

对借贷的概念进行了明确的分析。这里不需要重复这个轮子。只有在本质上,为什么借贷是杠杆交易的重要组成部分。

贷款本身就是提供资金池的最有效方式之一。存款人需要的是资金安全和足够有吸引力的利率,而借款人需要的是足够低的利率和足够的资金。资金池的存在是为了给借款人足够的资金。

息差的概念是,在同一贷款类别下,息差越小,对用户的吸引力就越大。基金总是在追逐利润。当存款人能够获得足够高的利率,足够的资金就会被吸引到资金池中,而借款人能够获得足够低的利率,那么借款人就会被吸引去杠杆化资金。

在正常的市场中,息差一般较大,因为借款人不仅需要满足存款人的利息支出,而且是唯一的盈利途径,而且由于存在超额抵押,借款人的资金利用率也不是*。这种集合产品贷款只是系列产品的一部分,而存款资金池本身就是为杠杆基金服务的,因此甚至可能出现贷款利率=存款利率的情况。

过度抵押贷款一直是贷款市场无法解决的问题。在数字货币市场中,没有信用本身,这意味着贷款的金额永远不能超过存款的金额。那么这种贷款本身就失去了最本质的需求,也就是说,只有那些需要钱的人才会借钱,而不是那些有足够的钱存起来再贷出去的人,在我行,由于产品串联的概念,我们可以利用交易所的杠杆交易模式进行过度放贷,也就是说,把资金利用率提高到*以上。同时,还有社会借贷的概念。社会借贷的概念是通过储户的信用来进行高额贷款,但作为一个在现实世界中借不回钱的人,我将不再解释这种借贷方式。在一个没有匿名的市场里,信用是没有意义的。

永续合约(差价合同)

永续合约本身就是一种交易标的波动合约,可分为衍生工具。参与永续合约本身并不是交易产品,而是交易产品所产生的波动。在永续合约市场中,交易深度和指令簿独立于现货市场,而合约本身面对的普通交易者较少,更多的是专业交易者和做市商,因此在市场交易时,你面对的是高水平的参与者,这会带来几个风险点。你的交易成本将高于现货交易。如果你有止损线,价格将更有可能达到你的止损点。除主流货币外,交易深度通常不好,即交易即时性变差。

这个市场是一个零和市场,其中有不同的困难。如果你选择一个专业级别的难度,你必须弄清楚为什么专业人士会给你赔钱。

spot杠杆和contract之间的**区别在于,您面临着用户组的问题。现货杠杆可以简单地理解为借钱扩大资金量,而交易的对手仍然是现货市场上的人,包括订单簿和市场深度。也就是说,扩大资金规模并不会增加博弈的难度。

选择市场比增加知识更重要。我们可以回顾一下发财的神话,有多少股票发财,有多少期货发财,或者我们是否听说过玩永续合约发财的神话。

二级市场的困境:私募gt;斑点gt;杠杆率gt;未来gt;选项gt;合同

杠杆式现货交易(风险和资本跟踪)

杠杆交易比合约交易简单,但在任何市场,杠杆的使用都是在扩大风险和收益的同时,参与者还需要看到自己的风险偏好。

与永续合约相比,产品中的现货杠杆的优势在于,它实际上是以交易货币进行交易,也就是说,它利用扩大后的杠杆资本在二级市场进行交易。对于用户来说,它真正购买的是他们看好的货币,而不是购买货币带来的波动。

对于资金池的提供者,即存款人,我行类似于资金跟踪交易的方法,也可以通过资金锁定的方式控制资金池的资金风险。也就是说,用户并不是真的借钱,而是直接通过自己的交易平台进行交易,也就是说,用户使用的是基金的决策权,在交易头寸结束前,用户不能挪用资金,也就是说,他们借用了保证金交易的模式。

同时,对于资金波动风险,由于我行杠杆交易的清算将独立于超额抵押贷款的清算,理论上杠杆率可以不受限制,但考虑到清算的延迟,不同基金的**杠杆率会因其风险系统的不同而不同。在风险可控的情况下,可以将资金利用率提高到极限。此外,基于Boca的跨链网络在清算方面有两个优势。一是在底层设计上,ETH清算需要一个TX来触发;中行可以直接清算。第二个是标准化的多链Boca并行链,它有一个共同的接口。在多链互通和共享深度方面,比异构交叉链更具实用性,避免了以往xvs那样的清算漏洞。

从简单的功能创新和嫁接到雕刻业务场景

或者是这样一句话:“加密代币市场和区块链相关应用的每一次爆炸性增长,在一定程度上都是底层技术和基础设施积累的结果”。在爆发中,只要大方向正确,大多数项目都会在爆发中“成功”。但是在两次喷发之间的间隙呢?很多人消失在这个鸿沟中,学会整合可用的资源,并将其构建成符合用户场景的业务产品,这样项目才能真正在这个鸿沟中生存下来,生活得更好。

我们可以看到,大量的DEX、BSC的pancake swap和heco的mdex正在涌入交易所的公链。此外,像mdex这样的项目没有禁忌。他们直接在BSC顶部部署一个子站点,并根据市场热点扩展到多个公链网络。这是真正能够获得一定的TVL和交易。但在那之后呢?在这种模式下,我们既看不到未来,也看不到增长点。

我的银行可能不会想到一个临时的流动。在设计上,我的银行与金融市场最重要的资本连续性和效率挂钩,整合了跨链、高杠杆、信用体系等必要功能,提炼出DeFi的几个刚性需求场景,将带来极强的用户粘性,因为这符合金融市场行为的**目标,也是刚需WiFi场景,所以用户不会说热点一结束就离开。这种用户粘性是mybank和ACALA等项目跨越鸿沟的资本。

跨链网络正在形成并将逐渐成熟。Layer2的溶液逐渐变得越来越满。DEFI的土壤正在一步步地变好。我们在这里讨论的DeFi的业务设计可能是下一代DeFi的雏形。

文章标题:Defi越来越“卷起来”。突破市场瓶颈和核心突破点

文章链接:https://www.btchangqing.cn/277640.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。