作者:7

CME比特币期货

6月5日,CFTC发布了CME比特币期货新周报(5月26日-6月1日)。比特币价格在统计周期内小幅下跌,但整个周期的“有效跌幅”相对有限,市场波动也没有前两个统计周期那么剧烈。经过近半个月的大幅下跌,市场已经进入了相对稳定的“修复”阶段,而这一阶段往往使得各类账户对后市的走势表达得更加清晰。因此,虽然本期发行的市场背景相对平淡,但各类账户的选择结果其实更值得关注。

在新数据中,总持仓量(total open positions)从9376头锐减至7318头,创近57周新低。上一次发生类似情况是在整整一年前。也就是说,市场参与热度降至近期牛市前接近“冰点”的水平,这显然也是近一**幅下跌后市场情绪进一步发酵的结果。

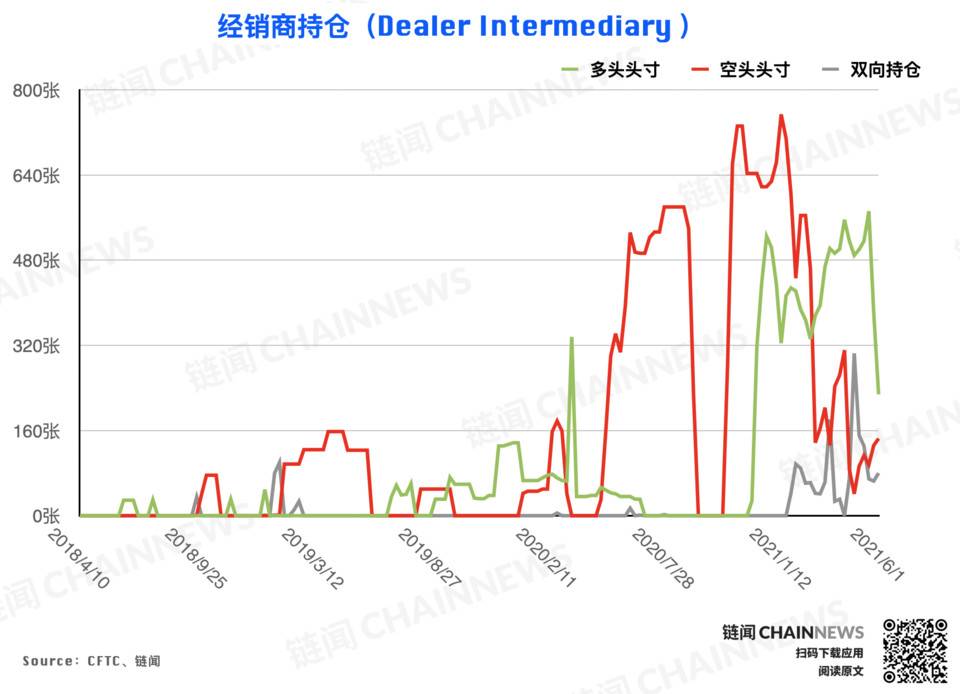

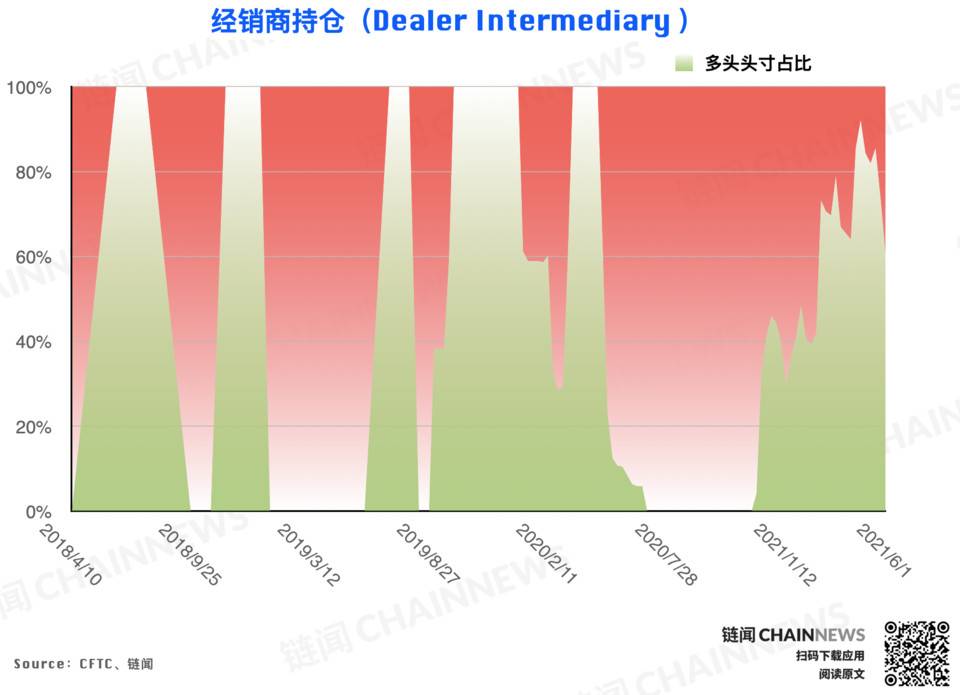

从分项数据看,**交易商多头仓位进一步从381点跌至228点,进一步创出近26周新低。空头仓位从132升至145,创近7周新高。多空双向(对冲)仓位进一步从65位上升至80位,大机构在新统计周期再次进行了明显的净仓位调整,而在新统计周期结束后,多头仓位又达到了近半年的低位。在市场企稳到一定程度的背景下,大机构不断调整仓位,仓位调整力度不断加大,这说明大机构对后市的做空态度明显。

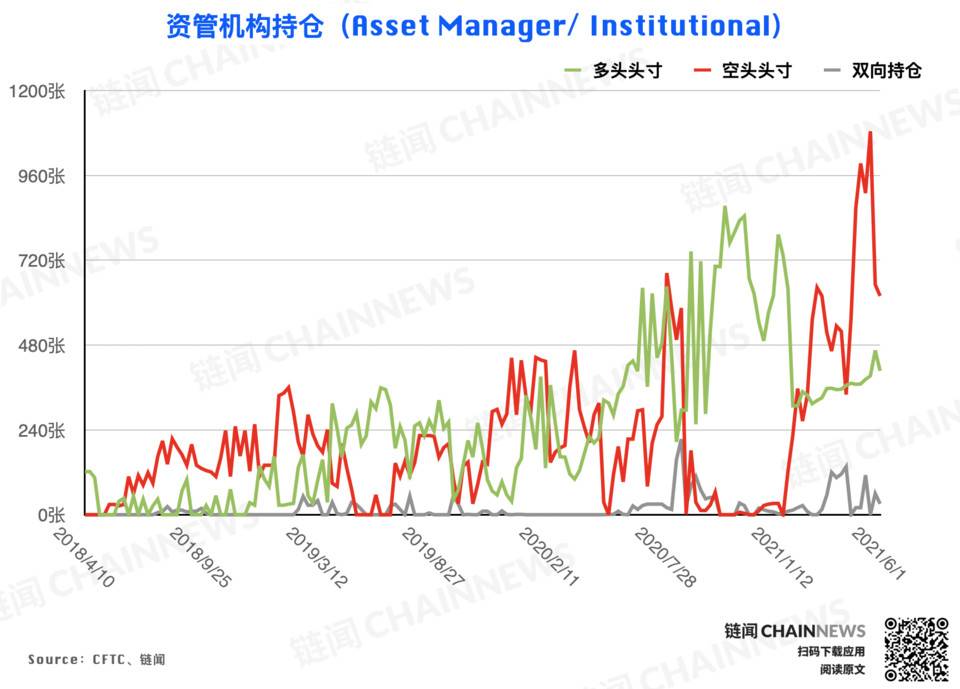

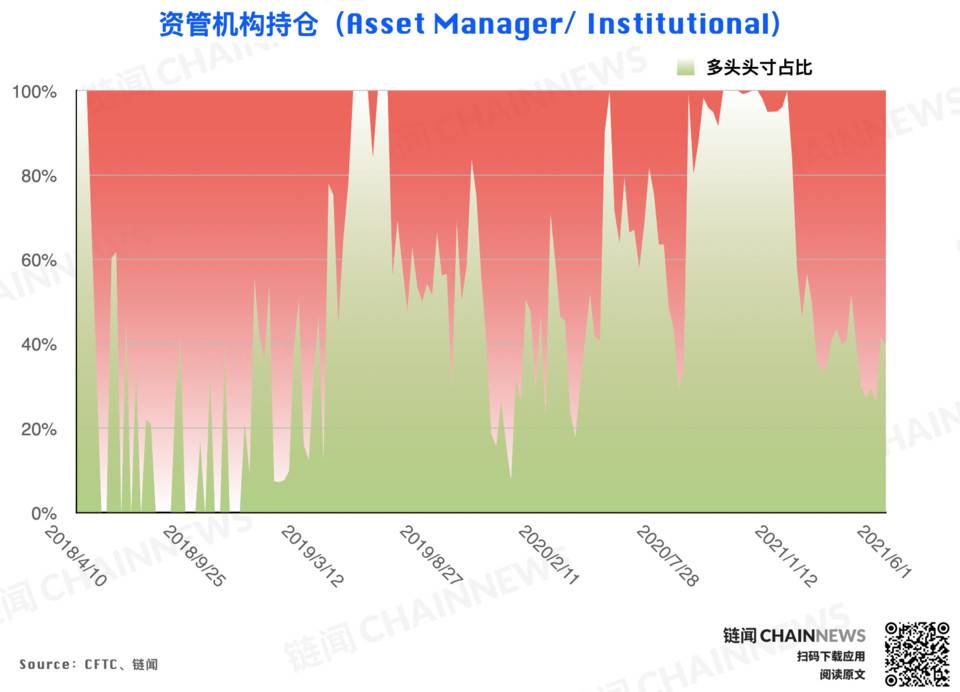

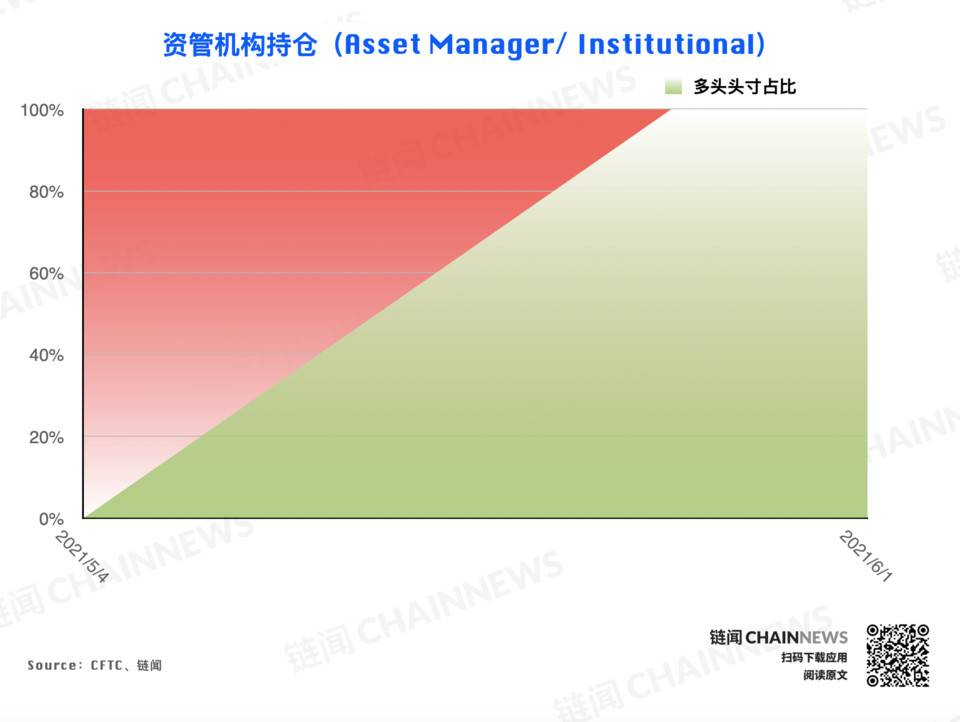

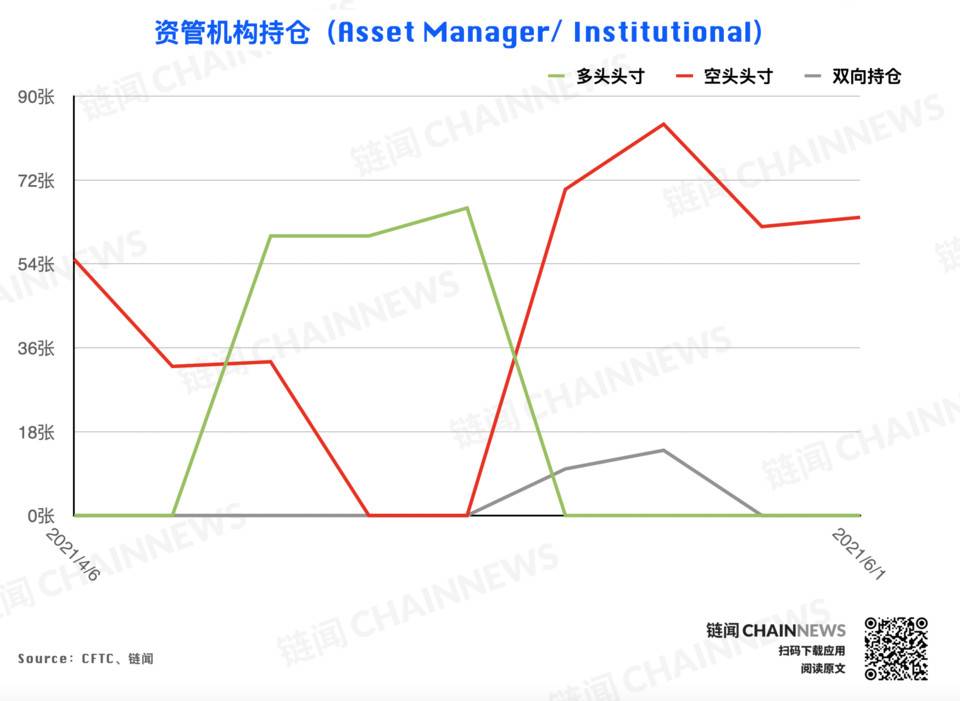

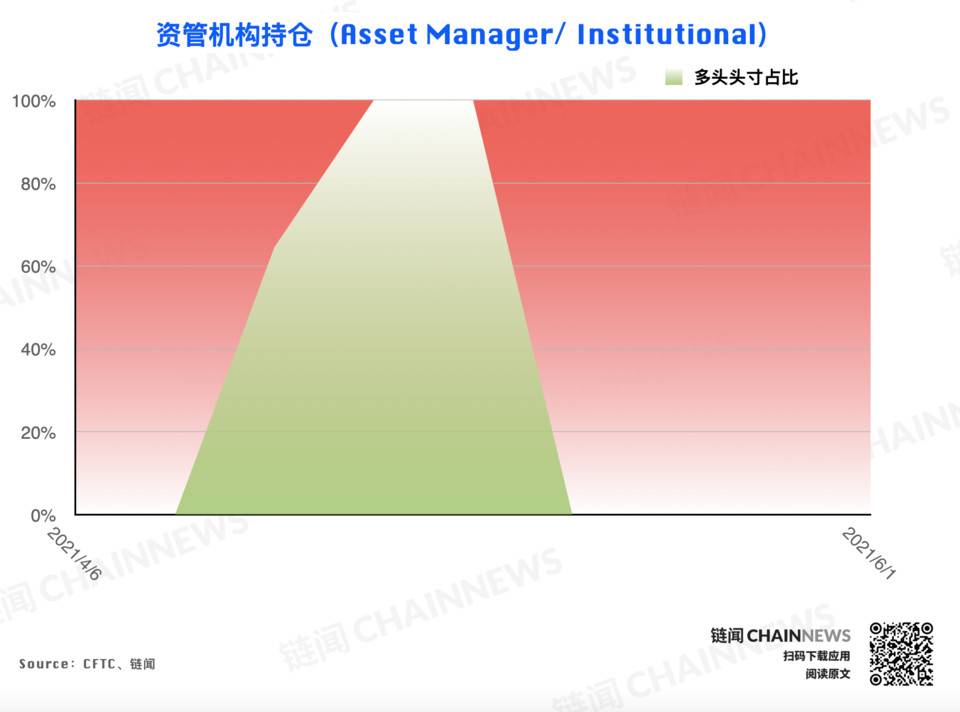

资产管理机构多头仓位由465个下降到407个,空头仓位由651个进一步下降到619个,双向仓位由60个下降到31个,在最近一个统计周期内,资产管理机构进行了双向多头和空头同时减持。虽然它们没有进行净头寸调整,但与前一个统计周期净多头寸调整的表现相比,新统计周期的减少表明,资产管理机构对未来进一步上涨的预期并不十分强烈。随着价格下跌的恢复,这类账户对后市的判断出现了动摇的迹象,这也意味着这类账户的短期仓位调整业绩参考值有所下降。

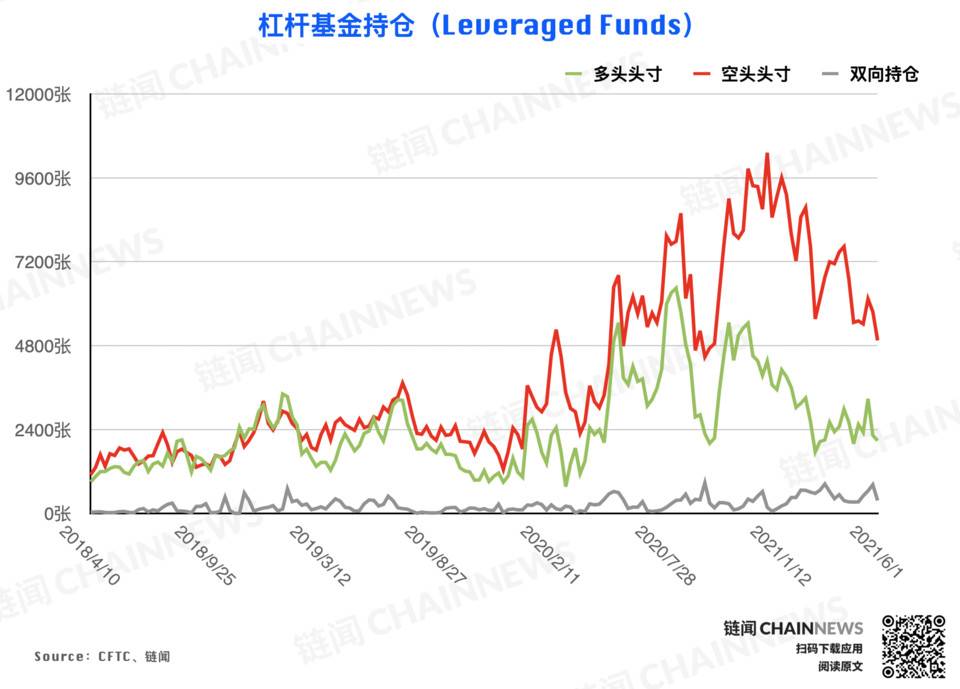

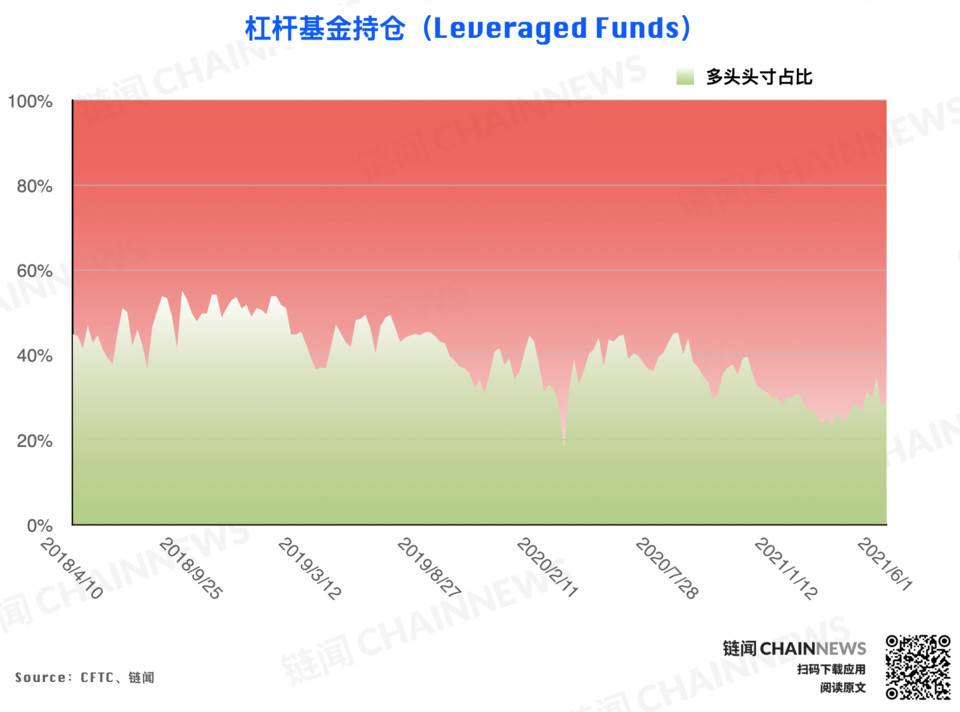

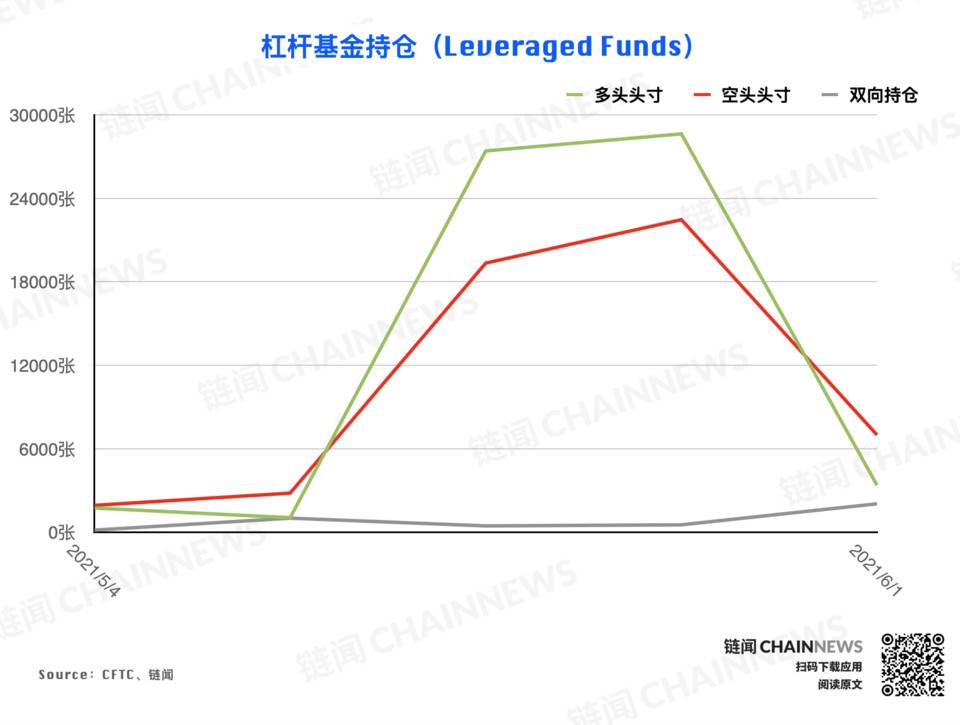

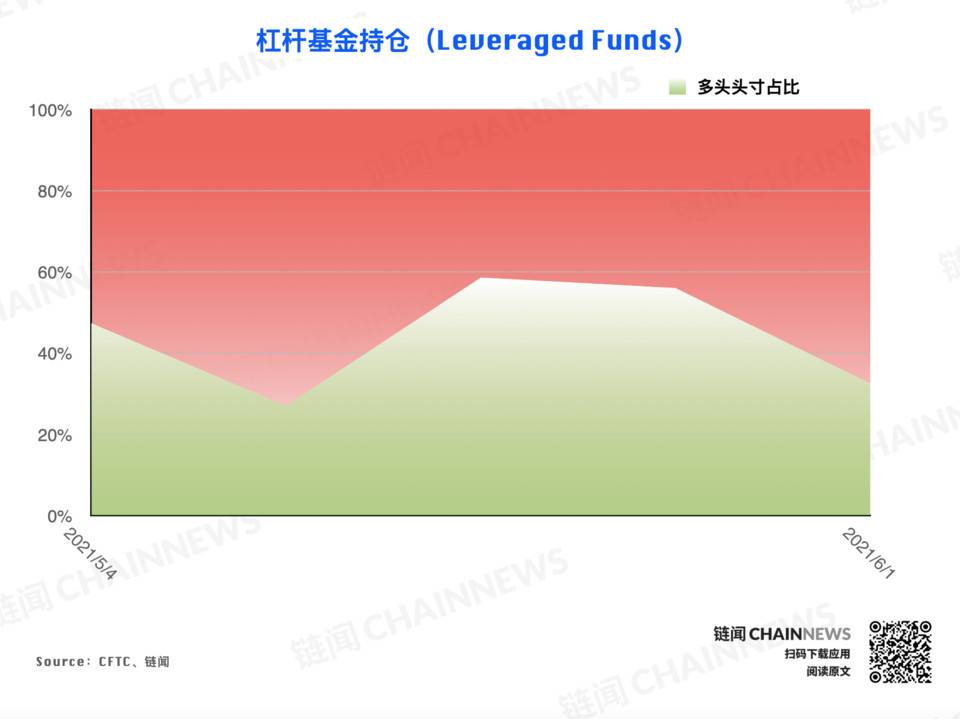

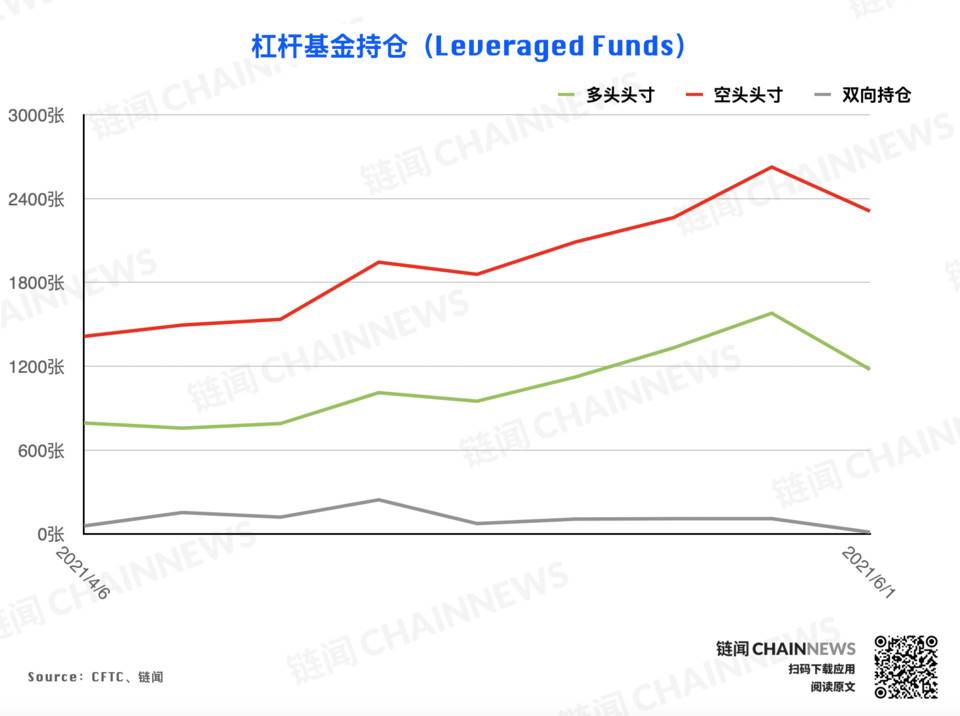

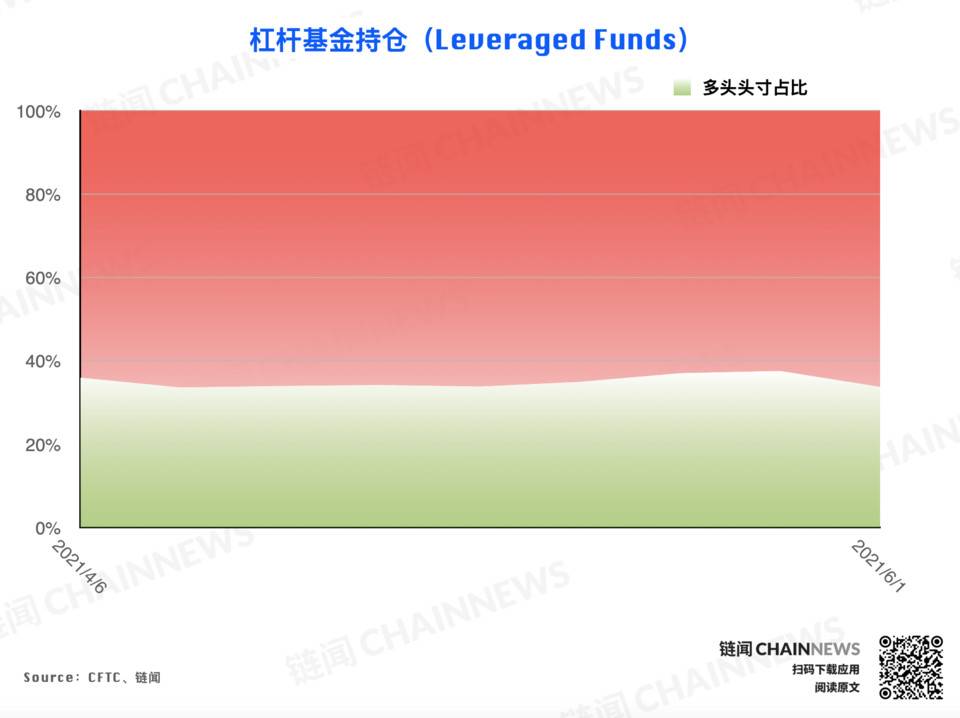

在最近一个统计周期内,杠杆基金账户多头仓位进一步从2231个降至2081个,空头仓位同步从5770个降至4949个,双向仓位从821个降至369个,在最近一个统计周期内,杠杆基金再次大幅减仓。这类账户在市场下跌的环境下继续减持风险控制资产,没有做出明确的单边判断。然而,这种连续的位置缩减可以理解为一种简短的委婉语。

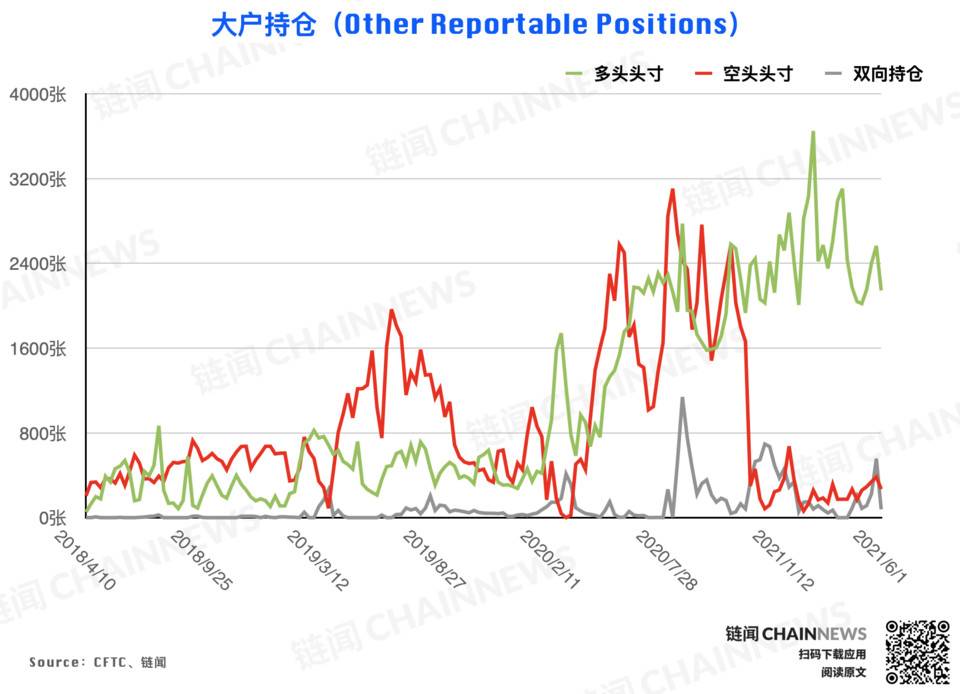

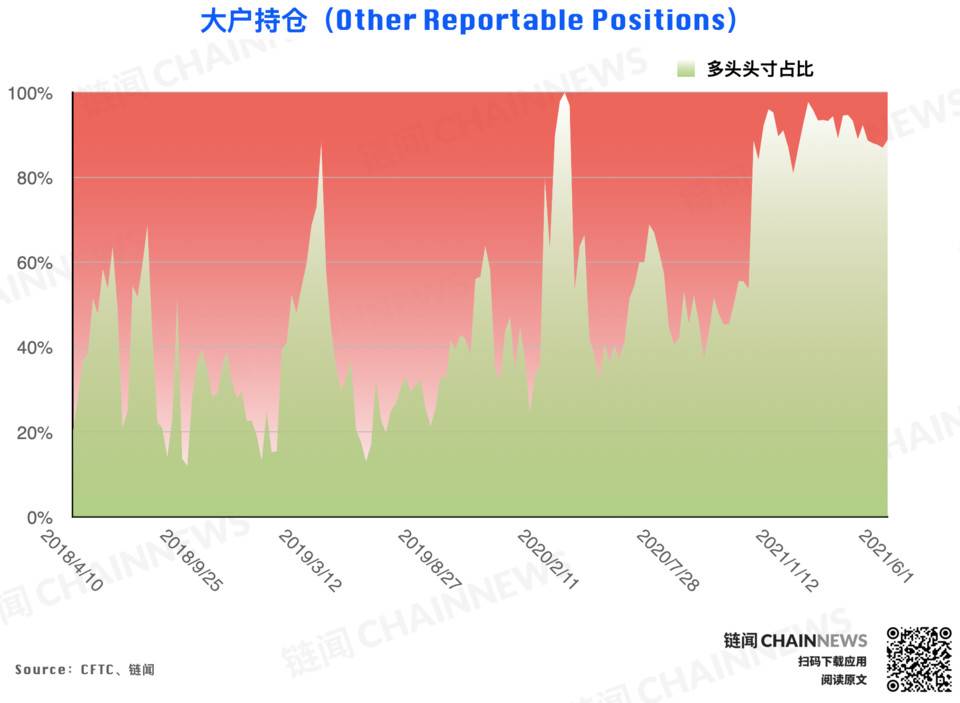

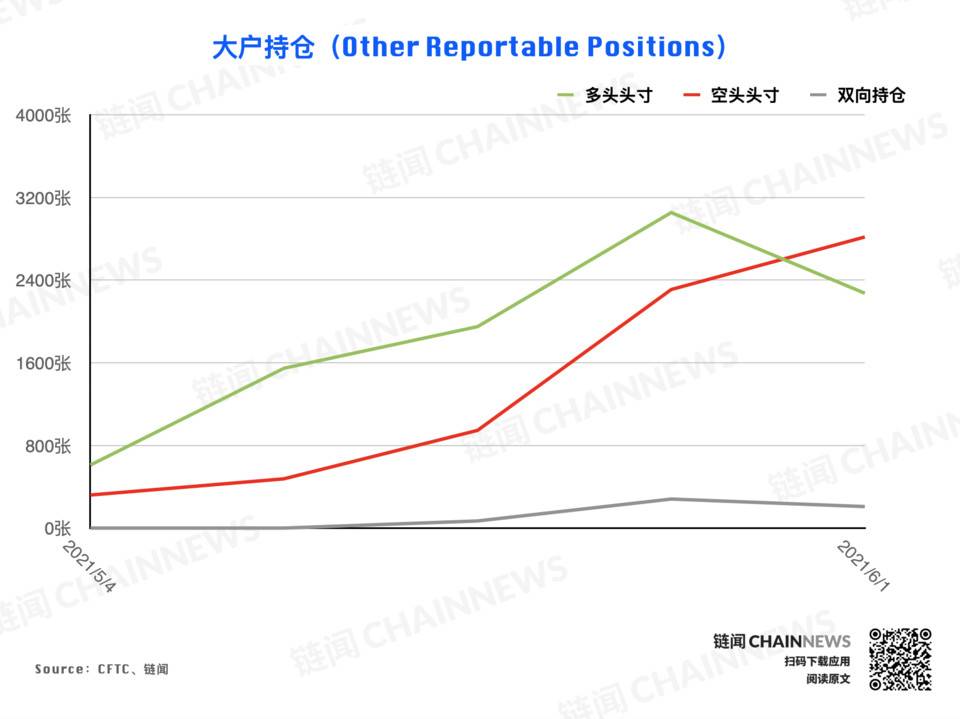

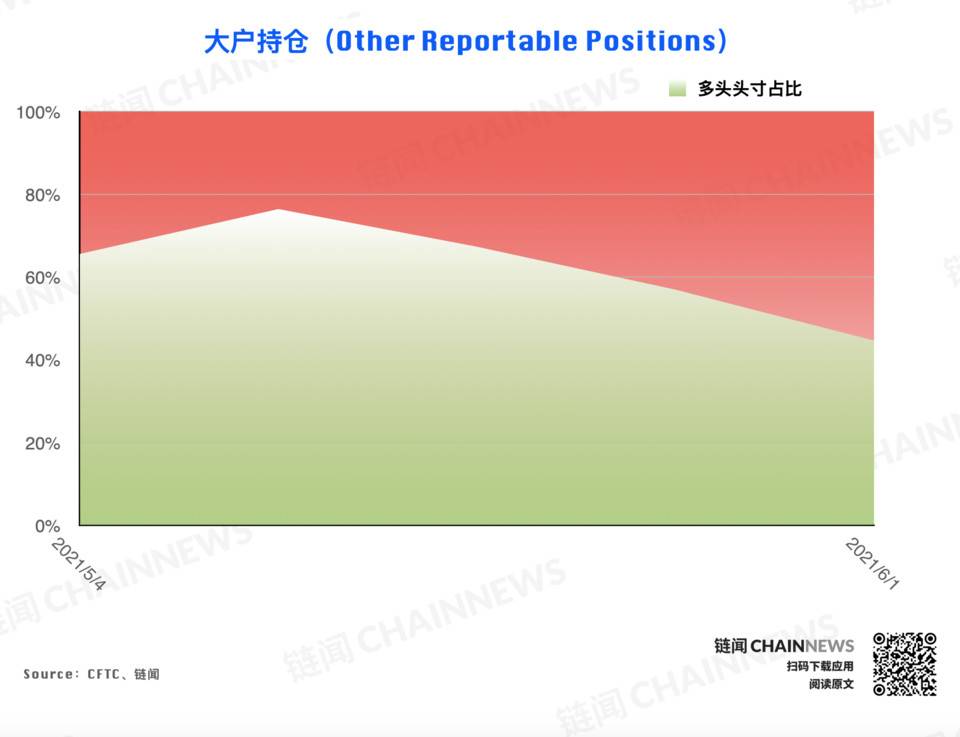

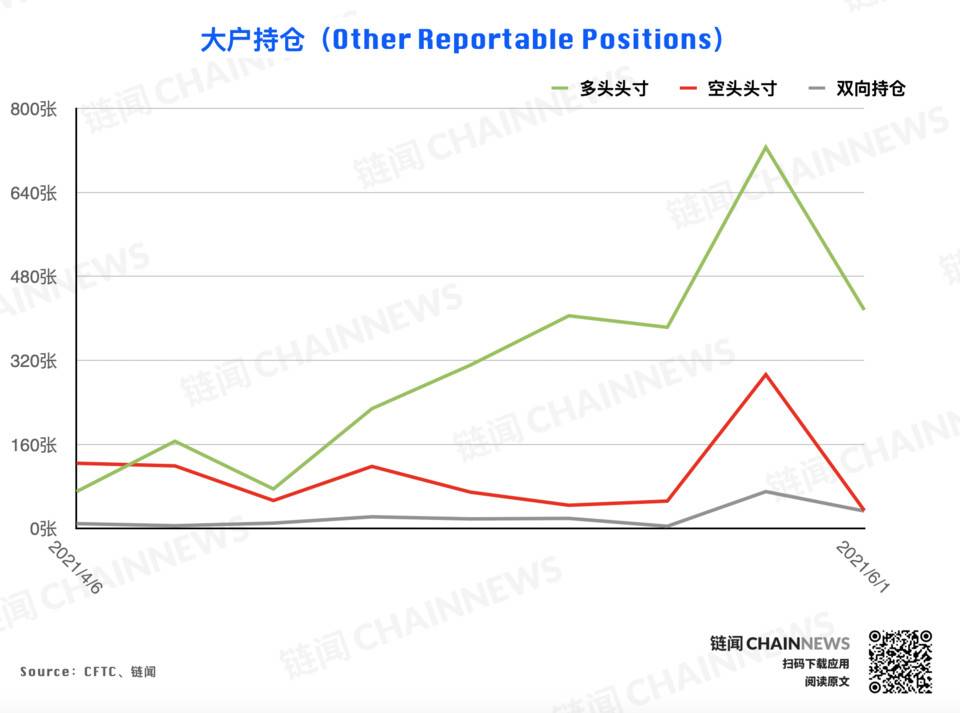

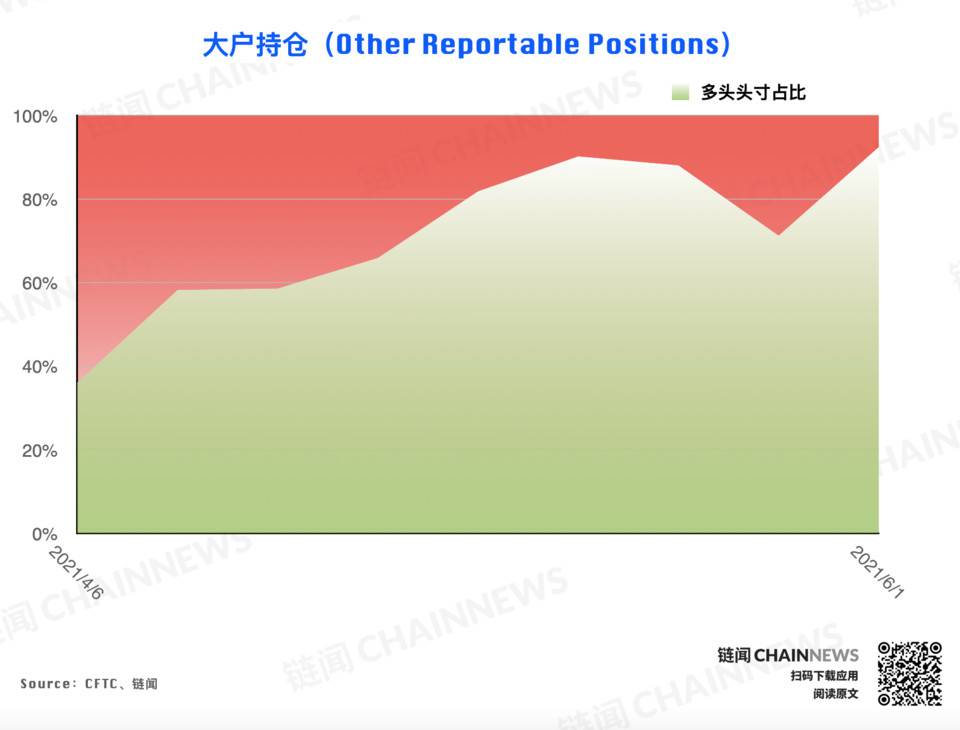

大仓位方面,多头仓位从2565点跌至2144点,空头仓位从384点跌至269点,双向仓位从557点跌至78点,迅速脱离近23周的高点,创下近7周的新低。大额账户没有延续以往统计周期的持仓增长势头,而是同时进行了多个持仓的减持。在市场几乎停滞不前的情况下,之前的大幅上涨并未持续。令人深思。从仓位调整的结果来看,这类账户对市场的乐观态度发生了变化,无论是“风控减仓”还是“利润减仓”,似乎大户都表达了对短期后市的态度。

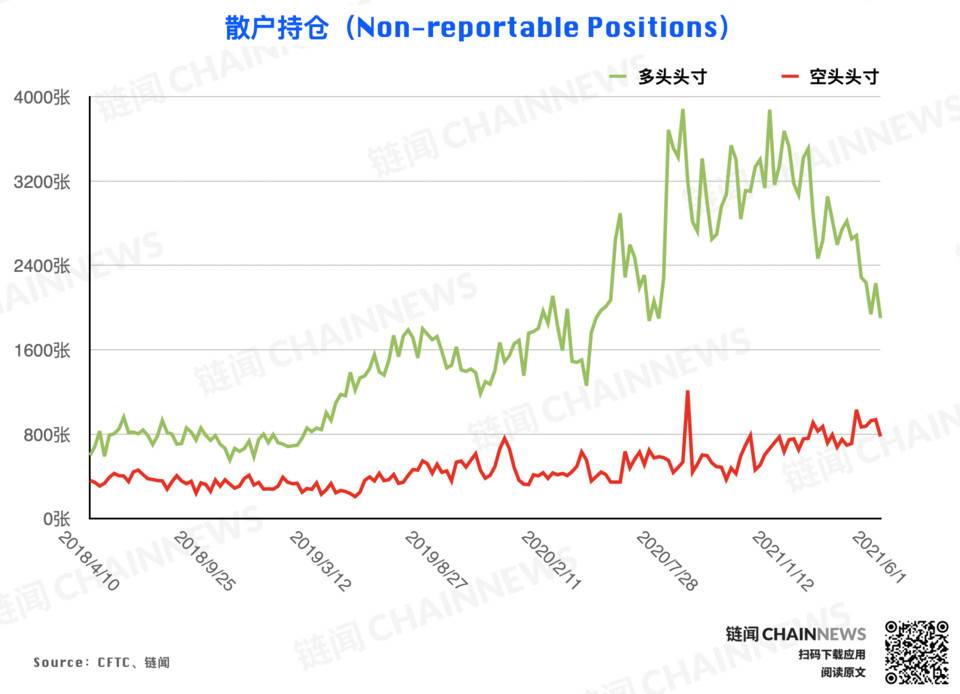

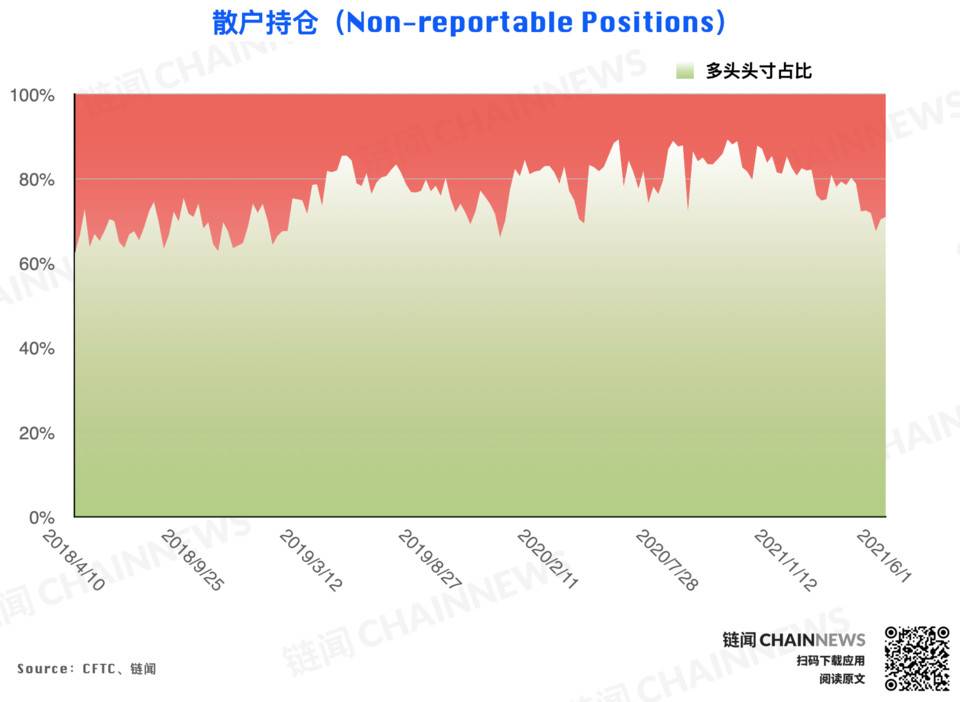

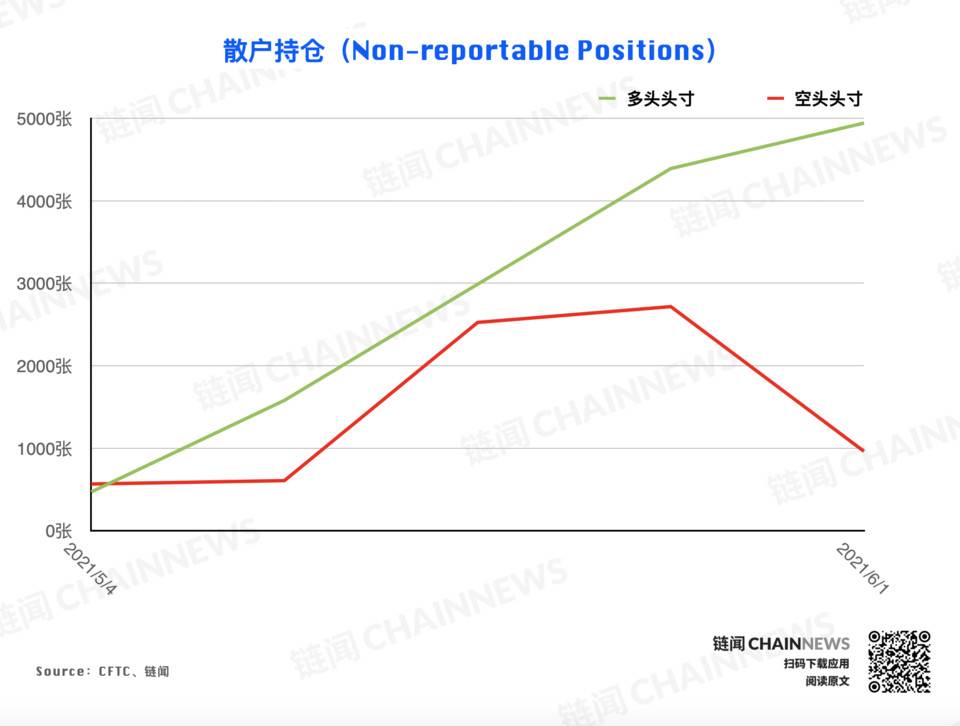

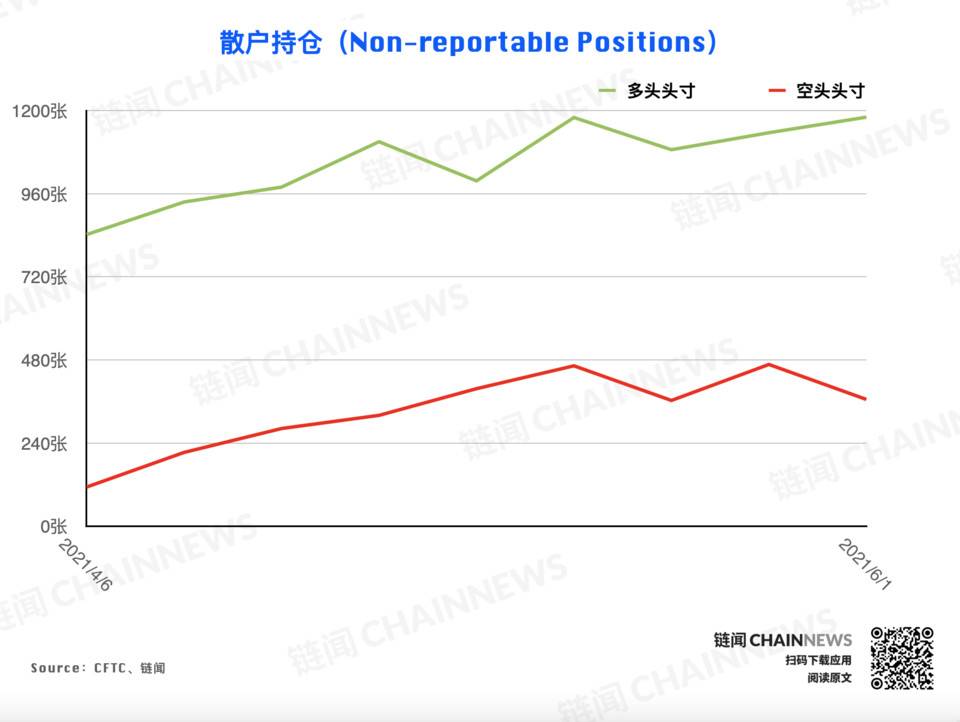

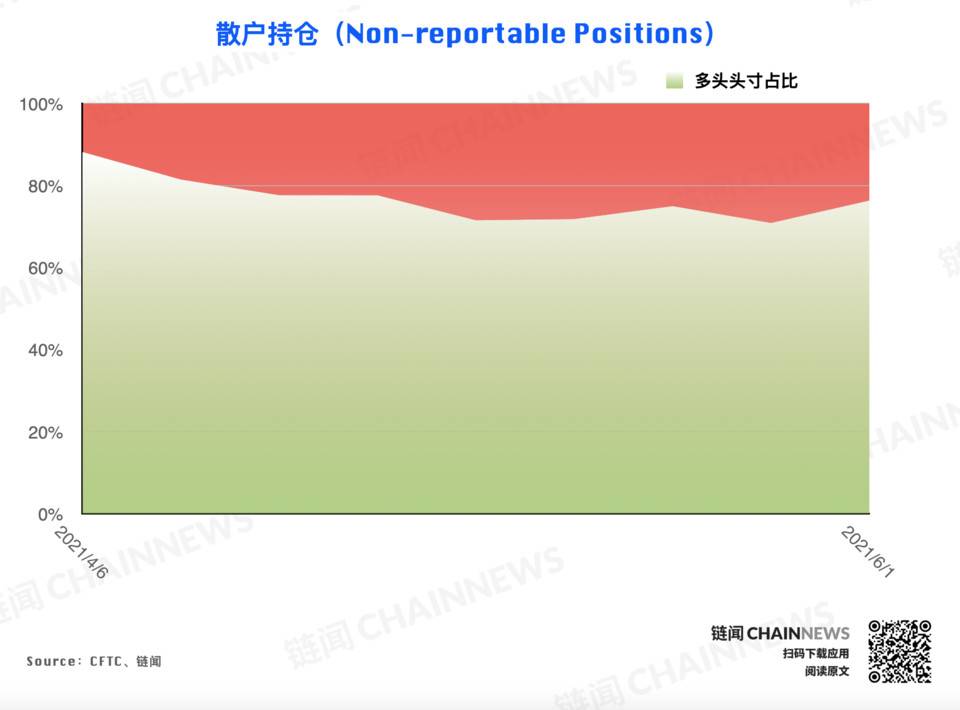

散户持仓方面,多头持仓从2231点降至1900点,空头持仓从937点降至778点。在新的统计周期中,散户投资者调整了与大额账户类似的头寸。考虑到这些账户准确踩上了此前统计周期的市场节奏,新统计周期的本轮减仓可视为新的“防空预警”信号,散户对进一步反弹并不乐观,对售后市场的态度又回到了空置状态。

CME微比特币期货

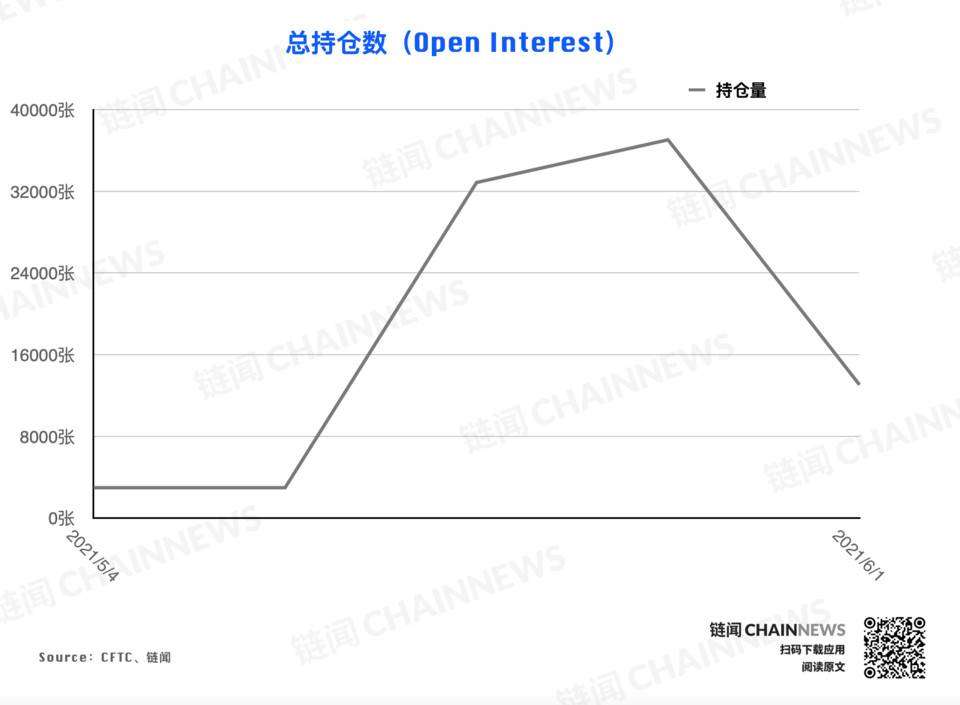

新数据显示,未平仓合约总数(total open positions)已由37049只锐减至13050只,这类长期未上网的合约在新统计周期内已减少过半。虽然由于新统计周期的跨月因素,存在换仓的减持因素,但如此大的减持仍需要各类账户的主观意愿,市场的短期风险控制预期相当明确。

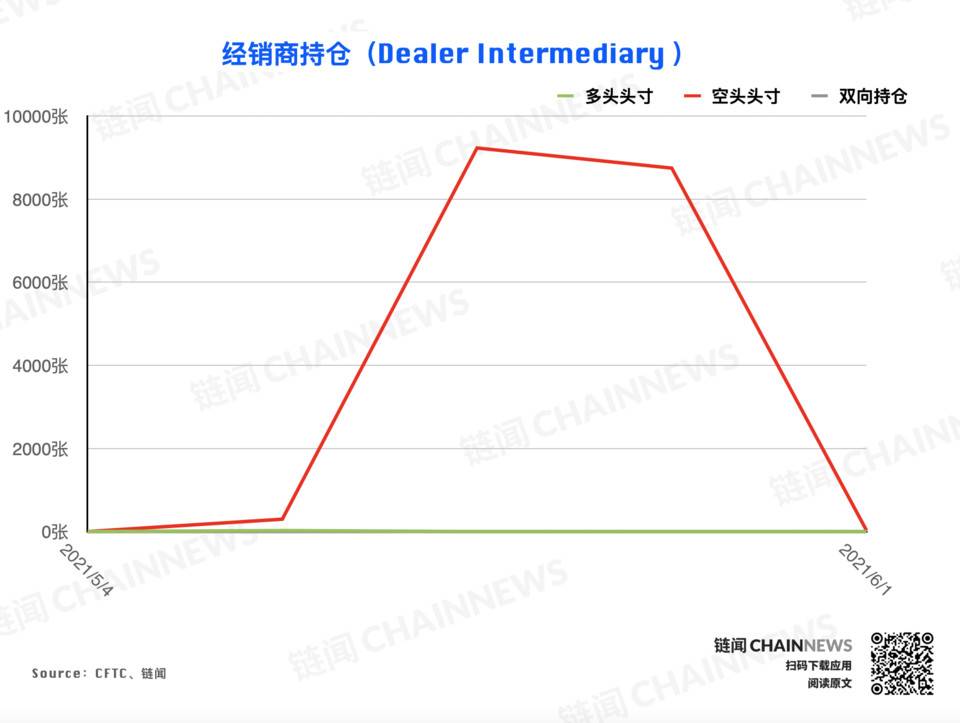

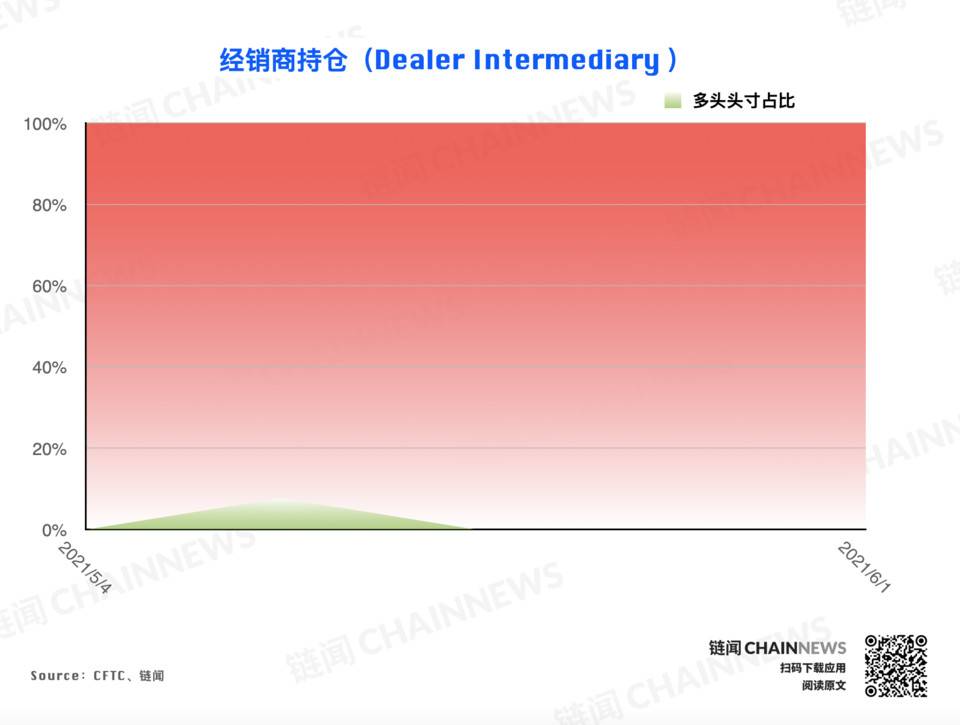

分项数据方面,**交易商多头持仓持平,空头持仓从8746点降至28点,多空双向(对冲)持仓持平。交易商账户已经基本清空了持有的微比特币期货头寸。从合约对应的比特币数量来看,这类账户微比特币空头头寸的减少甚至大于比特币合约空头头寸的增加,这是一个微妙的变化。不过,考虑到微比特币的减仓过于极端,需要留出更多时间观察如何解读方案。

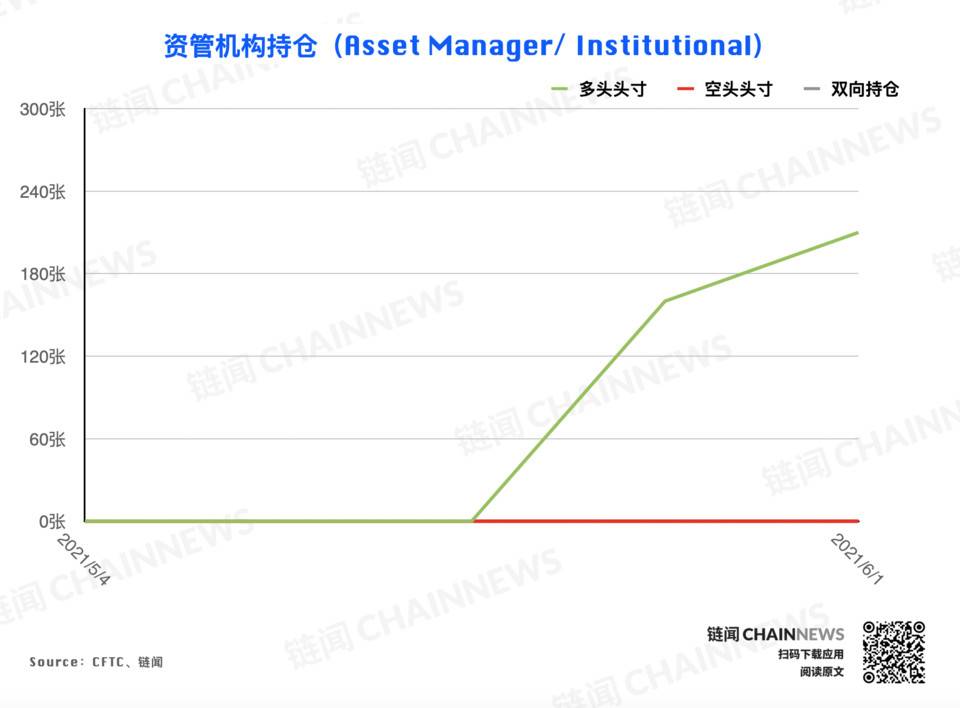

资产管理机构的仓位从160多头增加到210多头,空头持仓不变,双向持仓不变。**,资产管理机构继续适度增持。针对此类账户的微比特币试验仍在继续,我们并未过度解读此类头寸调整。

在新统计周期中,杠杆基金账户多头仓位由28633只锐减至3375只,空头仓位由22466只锐减至6993只,双向仓位由530只锐减至2041只,杠杆基金在新统计周期内大幅减持。然而,需要注意的是,对冲头寸增长近四倍表明,此类账户并非简单地“退出”此类合约产品。可以认为,这种极端的降低释放了强烈的风险控制偏好。此外,它还可以看作是一种短小态度的表达。

大仓位方面,多头仓位由2054上升至2273,空头仓位由2309上升至2818,双向仓位由281回升至208,在新统计周期内,大账户再次同时增持多头和空头仓位。不过,考虑到空头仓位增加较为明显,此类账户的持续增加显示出较为积极的参与情绪,但市场多空偏好并不简单看好。目前,空头仓位优势逐步确立,短线做空态度已经显现。

散户持仓方面,多头持仓从4391只上升到4934只,空头持仓则从2717只暴跌到962只,散户在新统计周期内进行了明显的净多仓调整,且空头持仓减少相当明显。与标准合约中散户开始减持风险可控头寸的情况不同,进入门槛较低的微比特币合约中散户“抄底”意愿更为明显。值得注意的是,随着微比特币合约市场的发展,此类账户中散户的情绪或能更好地反映市场中“真正散户”的态度,这将成为此类合约产品未来关注的焦点。

芝加哥商品交易所以太坊期货

在最近一个统计周期内,以太坊市场表现与比特币相似,但以太坊有效价格在统计周期内波动幅度相对较小,因此市场对仓位调整方向的影响相对较弱,而以太坊合同中各账户的头寸调整思路相对更接近主观判断。

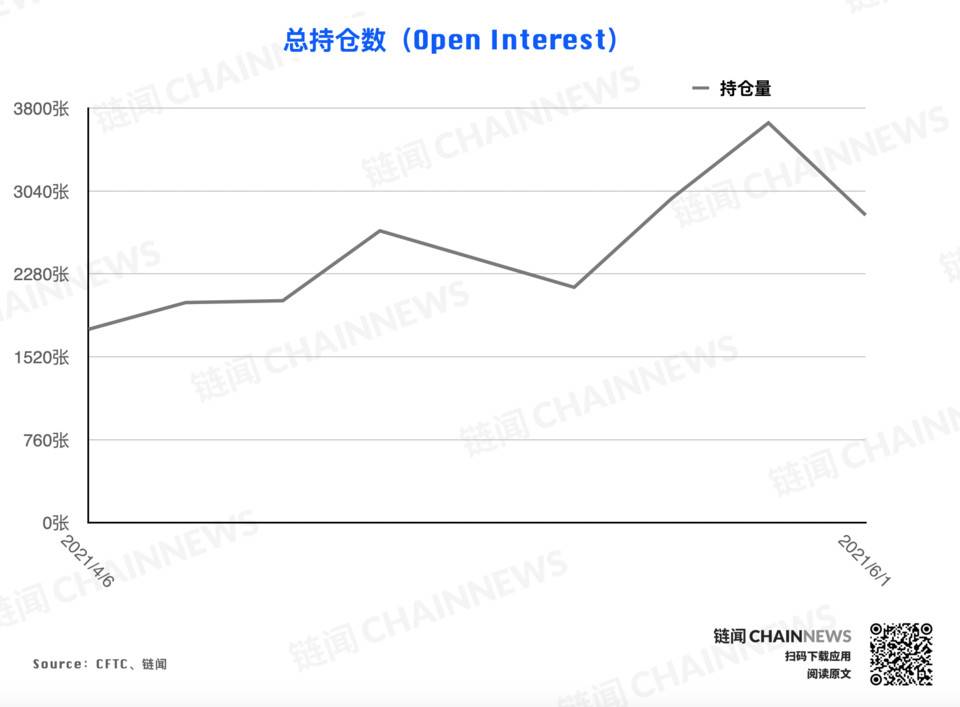

新数据显示,总空头仓位(total open positions)由3665个减少至2819个,结束了过去三周的持续上升趋势。近半月大盘下跌对市场情绪的负面影响已逐渐开始发酵。

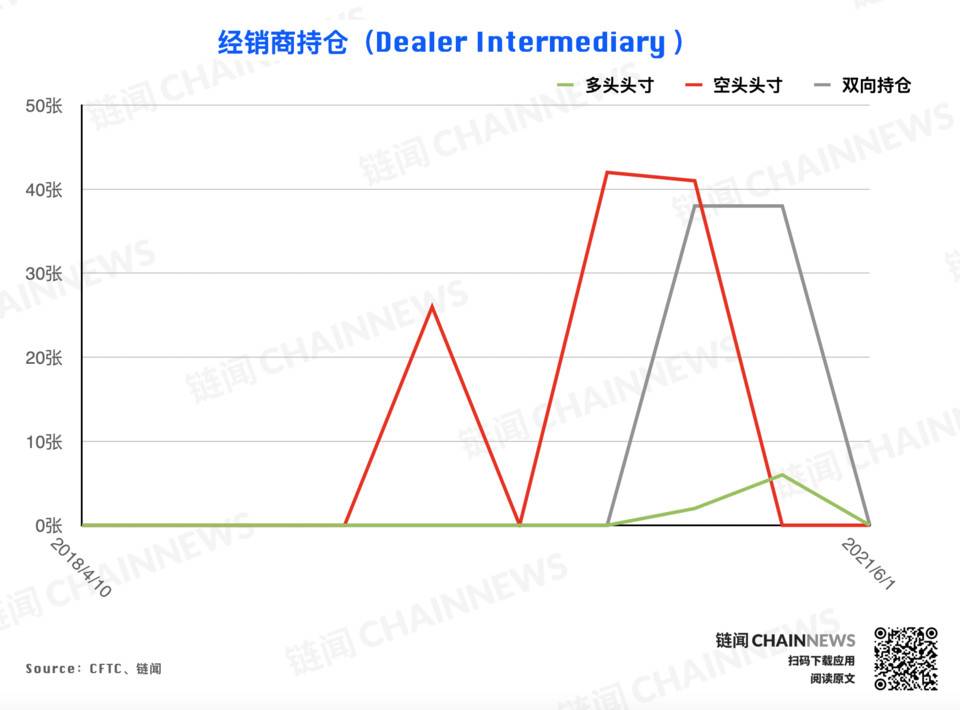

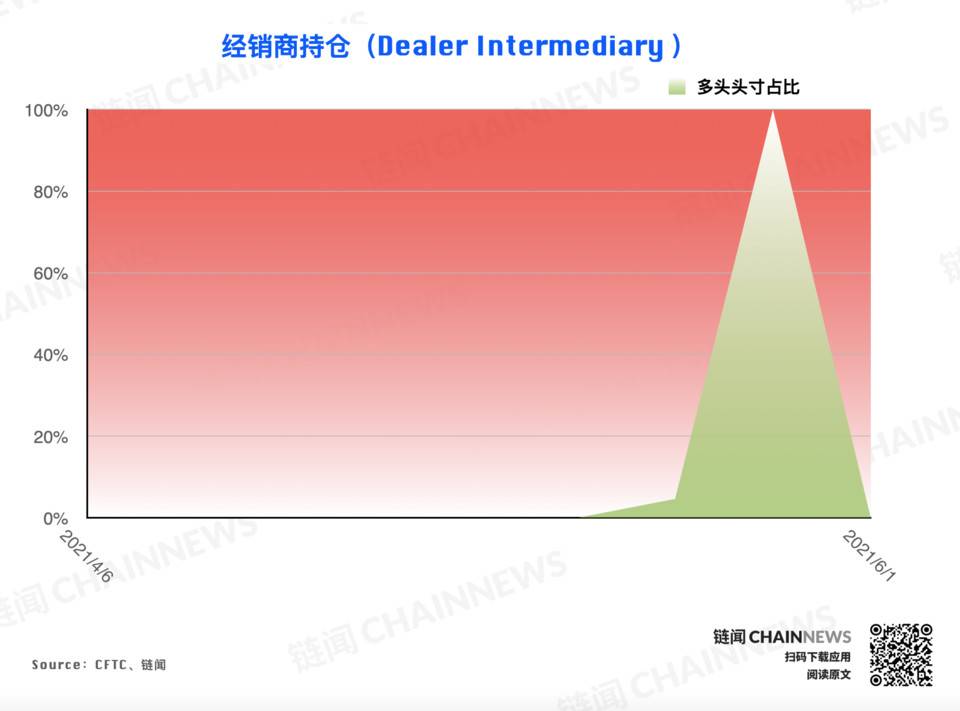

从分项数据看,**交易商多头持仓由6只减少至0只,空头持仓维持不变,多空双向(对冲)持仓由38只减少至0只,在最近一个统计周期内,券商账户已将此前持有的全部持仓**。不过,考虑到之前持有的仓位有限,这种仓位调整没有太大价值。

资产管理机构多头持仓不变,空头持仓由62只小幅增加至64只,双向持仓不变。资产管理机构在新统计周期内的空单持仓幅度非常有限,这种仓位调整幅度也缺乏解释价值。

在最近一个统计周期内,杠杆基金账户多头持仓数量从1580只减少到1177只,空头持仓数量从2626只减少到2310只,双向持仓数量从109只减少到12只,杠杆基金近一个月在以太坊合约的持仓量增幅已告一段落,而在本期仓位调整结束后,多空双向仓位已基本恢复到两周前的水平。这种减仓也可以看作是对市场下跌的滞后反应,或者是对未来相对空头市场态度的一种揭示。

大仓位方面,多头仓位从726个降至416个,空头仓位从293个降至34个,双向仓位从70个降至33个,在新的统计周期内,大客户也大幅减持以太坊合约仓位。这样的账户对市场的周期性企稳并不乐观,他们的想法也是空穴来风。

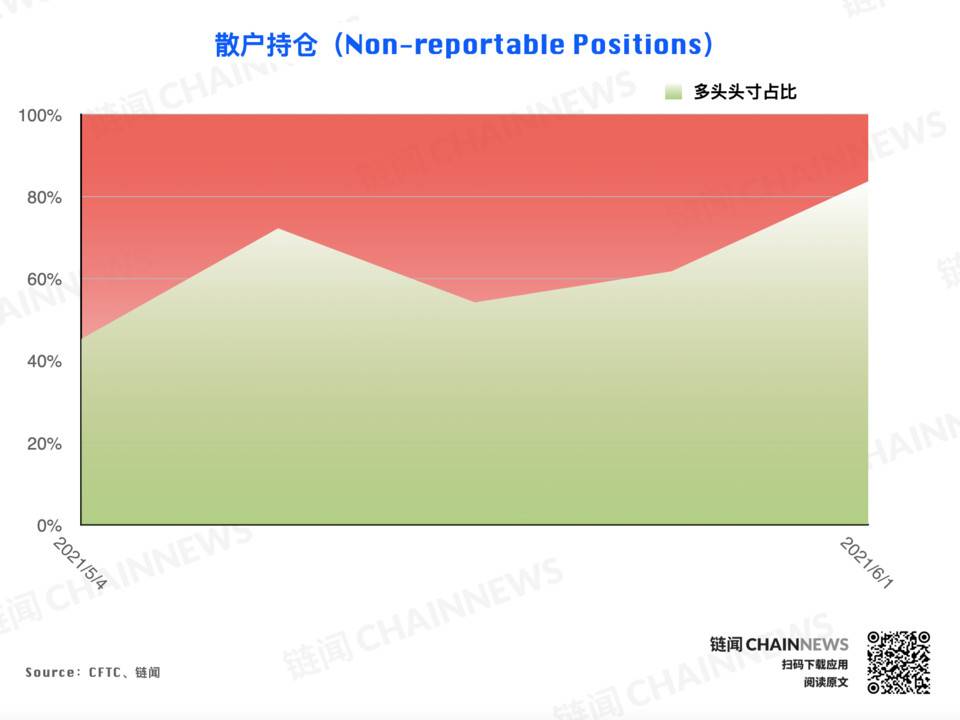

散户持仓方面,多头仓位进一步从1136个上升至1181个,空头仓位则从467个下降至366个,散户在新统计周期内进行了净多仓调整,这也是统计周期内唯一表现出明显单边趋势的账户类。考虑到上一个统计周期零售账户对多头寸调整的态度比较明确,这一时期零售账户的寻底态度也越来越明显。过去一段时间,以太坊零售账户的“魔力”能否延续,值得期待。

什么是CFTC立场报告?价值是多少?如何解读?

文章标题:熊市情绪蔓延较快,微比特币合约极为减少| CFTC cot加密货币周仓位

文章链接:https://www.btchangqing.cn/274656.html

更新时间:2021年06月07日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。