比特币「巨鲸」和散户分道扬镳。

原文标题:《牛市还能继续吗?盘整期巨鲸、散户、机构、长期持有者都在如何操作》

撰文: PAData

自 4 月中旬开始,BTC 带领加密货币市场开启了高位调整行情。根据 CoinMarketCap 的数据。BTC 在 4 月 14 日达到历史高点 64455.48 美元后开始掉头向下,至 5 月 23 日达到阶段性低点 33139.27 美元,期间整体跌幅约为 48.59%。同期加密货币市值也从约 2.26 万亿美元下跌至约 1.58 万亿美元,市场规模「缩水」约 30.09%。

目前,BTC 位于 34000 美元至 40000 美元区间内震荡,市值规模也在 1.48 万亿美元至 1.78 万亿美元范围内波动,市场处于横盘状态。那么,盘整过后,市场还会继续向上运行吗?PAData 分析近期二级市场的资金动向后发现:

- 从主流资产的资金动向来看,交易所中,BTC 近期净流入了 5.02 万枚,可交易资金增加或为短期盘整提供空间,而 ETH 则流出了 100.3 万枚,这可交易筹码减少或进一步增强 ETH 的价值支撑。

- 近期二级市场中的稳定币大幅增长,市场资金充裕,这为盘整后市场上行提供了基础。8 种稳定币在交易所钱包中的总量增长了 19.94 亿美元。

- 最近一周场外资金入场意愿增强。USDT 溢价率止跌回升至 0.6% 左右,并呈温和上涨趋势,但较此前 3% 左右的溢价率仍然处于极低位置。

- 近期市场买入 BTC 和 ETH 的意愿整体增强,买入 BTC 的意愿增强更显著。但不同交易主体的交易方向所有不同。灰度等机构的持有量增长乏力,长期持有者持续积累代币,BTC「巨鲸」和散户的交易方向相反。市场增长的主要推动者已经从去年下半年的机构转变为长期持有者等其他角色。

- 值得注意的是,Coinbase 中的 BTC 延续了去年以来的净流出态势,这或意味着海外用户将资金从 CeFi 迁移至 DeFi 的趋势更显著,亦或意味着「巨鲸」在 BTC 调整期大量屯币。

二级市场中的稳定币大幅增长,市场资金充裕

稳定币稳定币供应比率(Stablecoin Supp Ratio,SSR)是 BTC 市值与稳定币市值的比,该比率下降意味着稳定币的扩张速度超过了比特币币价的上涨速度,稳定币购买力增强。今年以来,SSR 呈显著下降趋势,且 4 月以来呈加速下降趋势。根据统计,今年前 5 个月,SSR 的增幅分别为-6.26%、6.74%、-2.26%、-25.54% 和-43.79%。可见,从供应端来看,今年稳定币供应充足,相对扩张态势明显。

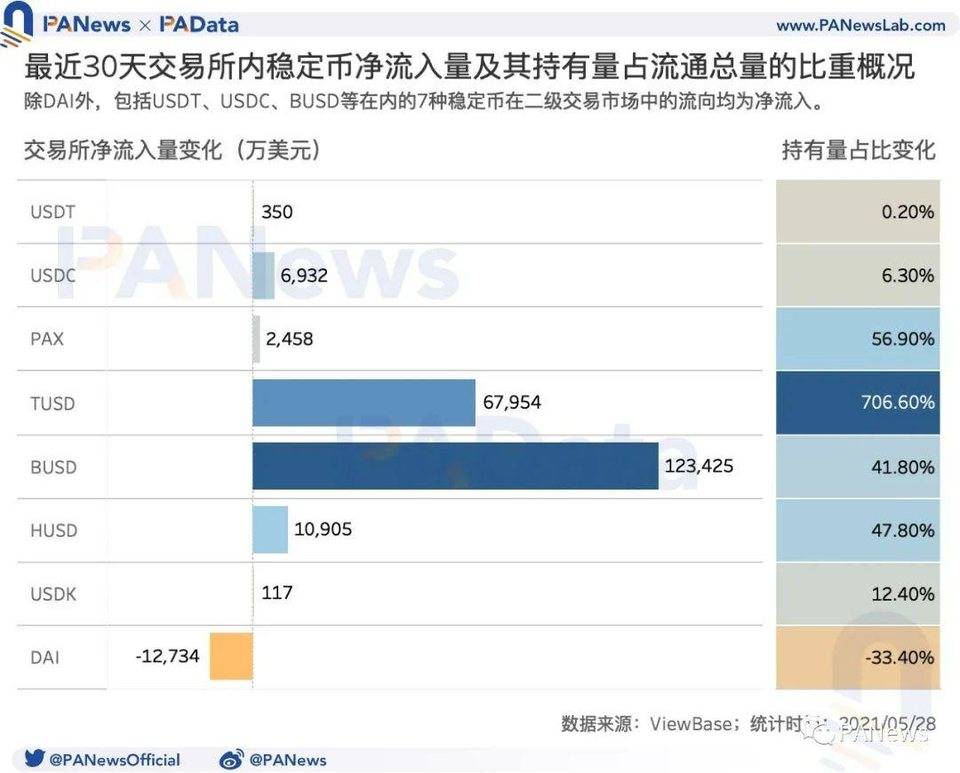

根据 ViewBase 的统计,截至 5 月 28 日,最近 30 天,USDT、USDC、PAX、TUSD、BUSD、HUSD、USDK 和 DAI 这 8 种稳定币在交易所钱包中的总量增长了 19.94 亿美元,市场中的资金较为充裕且有明显的增量。

其中,交易所中 BUSD 的增量最显著,最近 30 天增长了约 12.34 亿美元,其次,交易所中 TUSD 的增量也较大,最近 30 天约为 6.80 亿美元。尽管最近 30 天 USDT 在交易所中的总量变化较小,但如果从更小的时间周期来观察,其每日的流动性是很高的。

总体而言,近期,SSR 比率加速下跌及二级市场中稳定币总量大幅增长将为盘整后市场上行提供资金基础。

BTC 近期净流入交易所, 而 ETH 则持续净流出

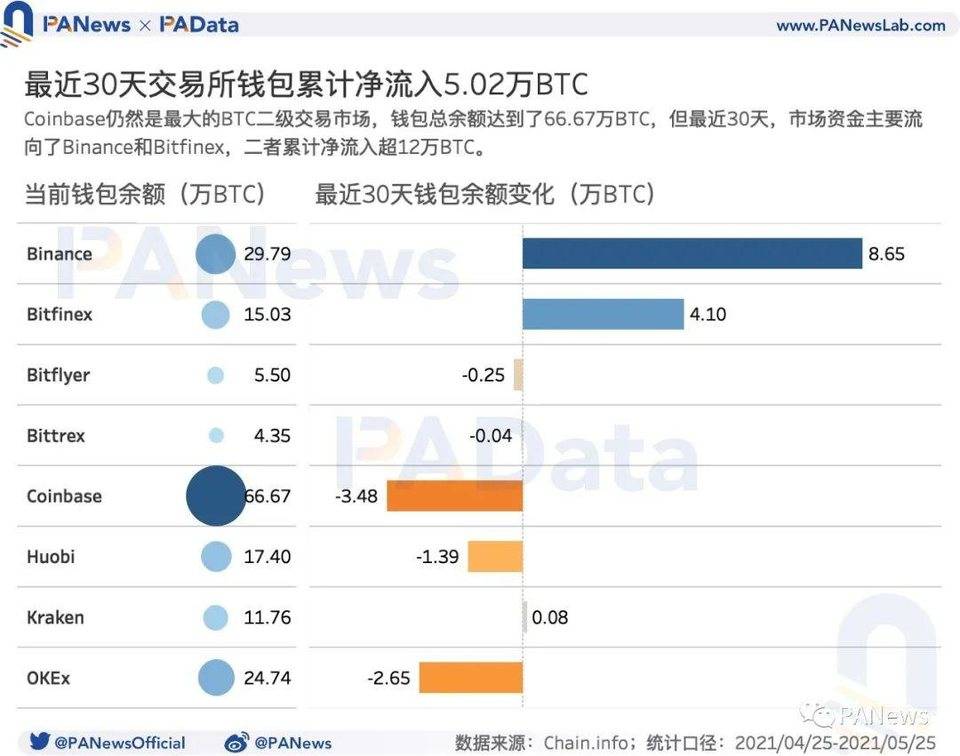

从主流资产在交易所中的总体流向来看,截至 5 月 25 日,BTC 在 Coinbase、Binance、Bitfinex 等 8 家交易所内的存量累计约为 175.2 万 BTC。其中 Coinbase 仍然是目前知名的 BTC 二级交易市场,钱包总余额达到了 66.67 万 BTC,其次 Binance、OKEx、Huobi 和 Bitfinex 的 BTC 余额也较多。

最近 30 天,这 8 家交易所净流入了 5.02 万 BTC。其中,Binance 和 Bitfinex 的净流入量最多分别达到了 8.65 万 BTC 和 4.10 万 BTC,二者累计净流入量超 12 万 BTC,是近期市场资金的主要汇集地。相反,Coinbase 是近期 BTC 净流出较多的交易所,最近 30 天净流出了 3.48 万 BTC,延续了去年以来的净流出趋势。一般认为,从 Coinbase 流出的资金可能流向了钱包和 DeFi 协议,这或意味着海外用户将资金从 CeFi 迁移至 DeFi 的趋势更显著,亦或意味着「巨鲸」在 BTC 调整期大量屯币。

与 BTC 相反的是,近期 ETH 持续大量流出交易所。截至 5 月 28 日,ETH 在 Coinbase、Binance 、Kraken、Gemini、Bitfinex 等 33 家交易所内的存量累计约为 2087.88 万 ETH。其中,Coinbase 同样是当前知名的 ETH 二级交易市场,钱包总余额达到了 792.4 万 ETH,其次 Binance、Kraken、Gemini、Bitfinex 和 Huobi 的 ETH 存量也较多。

从最近 30 天的资金流向来看,33 家交易所累计净流出 100.3 万 ETH。其中,Huobi 和 Binance 的净流出量较大,分别达到约 50.73 万 ETH 和 23.79 万 ETH,而净流入量较多的市场是 Bitstamp 和 FTX,分别达到约 9.13 万 ETH 和 5.18 万 ETH。

根据 PAData 今年以来的持续观察,自今年 3 月以来,ETH 基本保持从交易所净流出的状态,资金流向主要是智能合约(如 DeFi 协议),5 月 15 日开始,智能合约中的 ETH 占比已经约为交易所存量占比的 2 倍左右,预计未来这一趋势仍将延续。

主流资产中,BTC 近期净流入二级市场增加了可交易资金或为短期盘整提供了空间,而 ETH 持续流出二级市场减少交易数量或进一步增强 ETH 的价值支撑。

稳定币场外溢价回升,BTC 和 ETH 买入意愿上涨

近期,在市场多次高位调整后,作为主要交易媒介的 USDT 场外溢价幅度已经明显回落。根据币 coin 的监测,最近一周 USDT 的平均场外溢价率约为 0.60%,较 4 月初平均 2.59%(参考 《数读 7 大稳定币:今年增发近 600 次,USDT 场外溢价超 3%》)的溢价水平大幅下降约 77%。

但从趋势来看,最近一周,市场进入横盘调整后,USDT 场外溢价率呈温和上涨趋势,周中很高溢价率约为 1.29%。USDT 场外溢价率的「回温」通常意味着有更多场外资金有意愿入场。

根据 Chainasis 的统计,最近一个月,主流资产 BTC 和 ETH 的市场交易强度,即订单簿总额与流入总额的比值都呈温和上涨趋势。BTC 日均交易强度约为 6.41,月内整体涨幅约为 18.28%,ETH 日均交易强度约为 9.55,月内整体涨幅约为 5.48%。

交易强度上升通常意味着市场上投资者的买入意愿有所增强,从上升幅度来看,近期投资者买入 BTC 的意愿增强更多。

机构持有量增长乏力,巨鲸和散户交易方向不同

在市场盘整期,「巨鲸」、散户、长期持有者和机构这些不同交易主体都在如何交易?

「巨鲸」与普通投资者

根据 Chain.info 的监测,最近一个月,8 家交易所大额(单笔交易超过 50 BTC)总净流出量约为 14.41 万 BTC,但余额的总净流入量约为 5.02 万 BTC。如果将大额交易视为「巨鲸」的交易,而其余交易视为普通投资者的交易,则从整体上看,近期「巨鲸」与普通投资者的交易方向相反,前者将代币转出交易所,这可能指向积累,后者将代币转入交易所,这通常指向交易。

从单个交易市场来看,与整体趋势一致的还有 Binance 和 OKEx。另外,Bitfer 和 Bittrex 这两个交易所中的「巨鲸」和普通投资者虽然也进行了反向操作,不过这里的「巨鲸」将代币转入交易所,而普通投资者则将代币更多地转出交易所。

除此之外,Bitfinex 和 Kraken 这两个交易所中的「巨鲸」和普通投资者都在将代币转入交易所,而 Coinbase 和 OKEx 这两个交易所的「巨鲸」和普通投资者则都在将代币转出交易所。

长期持有者

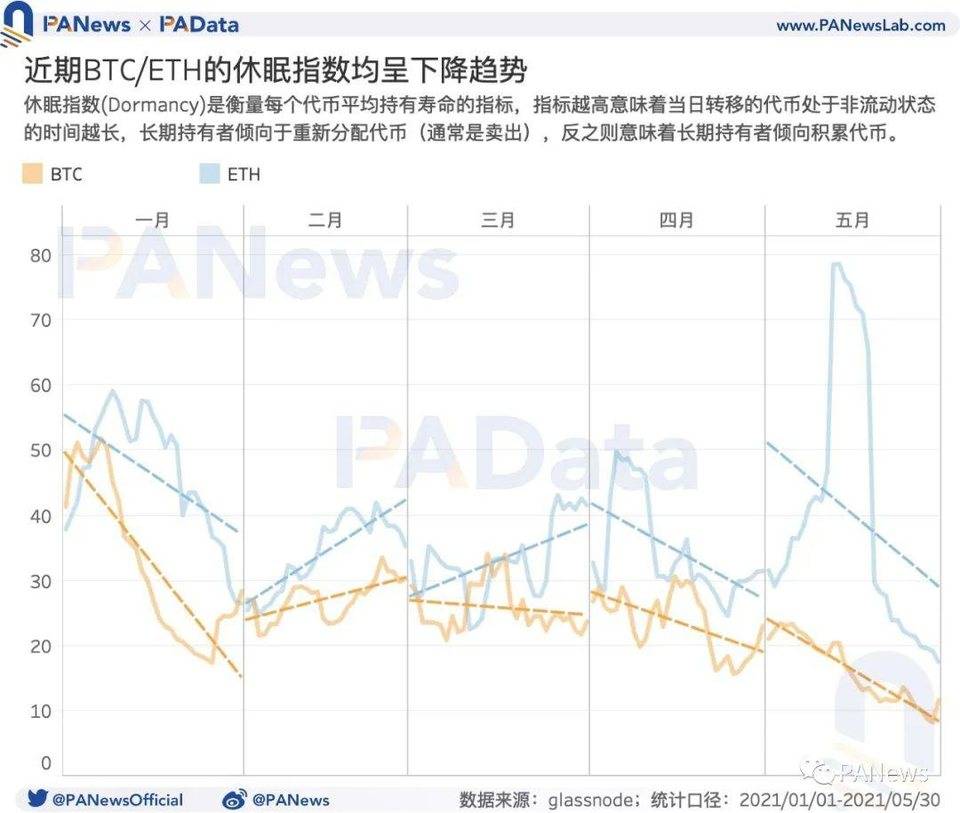

休眠指数(Dormancy)描述的是单位时间被破坏(指从持有到流通的过程)的总额与交易总额的比率。高休眠值意味着,当天花费的代币处于非流动状态的时间更长,这通常表明长期持有者进行了卖出交易;较低的休眠值意味着当天被交易的代币相对较年轻,这通常表明长期持有者仍在积累代币。

根据统计,今年以来,BTC 和 ETH 的休眠指数(7 天均值,下同)整体呈现下降趋势,BTC 休眠指数降幅更显著,也即就整体而言,BTC 和 ETH 的长期持有者对未来币价上行仍然保持信心,因此更倾向于积累代币,尤其是 BTC 的长期持有者,积累代币的倾向更显著。

如果缩短时间周期来看的话,最近两个月,BTC 和 ETH 的休眠指数下降幅度更显著,也即虽然近期市场行情波动较剧烈,但整体上长期持有者仍然更倾向于积累代币。

值得注意的是,5 月 12 日,ETH 的休眠指数陡然升高至 78.6,较前一天增长了约 57.59%,增幅显著,且显著高于今年以来 ETH 的平均休眠指数,这意味着当天长期持有者转移了较多代币。结合币价表现,当天 ETH 报价约 3824.91 美元,而此前一天则刚刚创下历史峰值 4172.76 美元。当天休眠指数升高很可能由长期持有者获利卖出造成。

机构

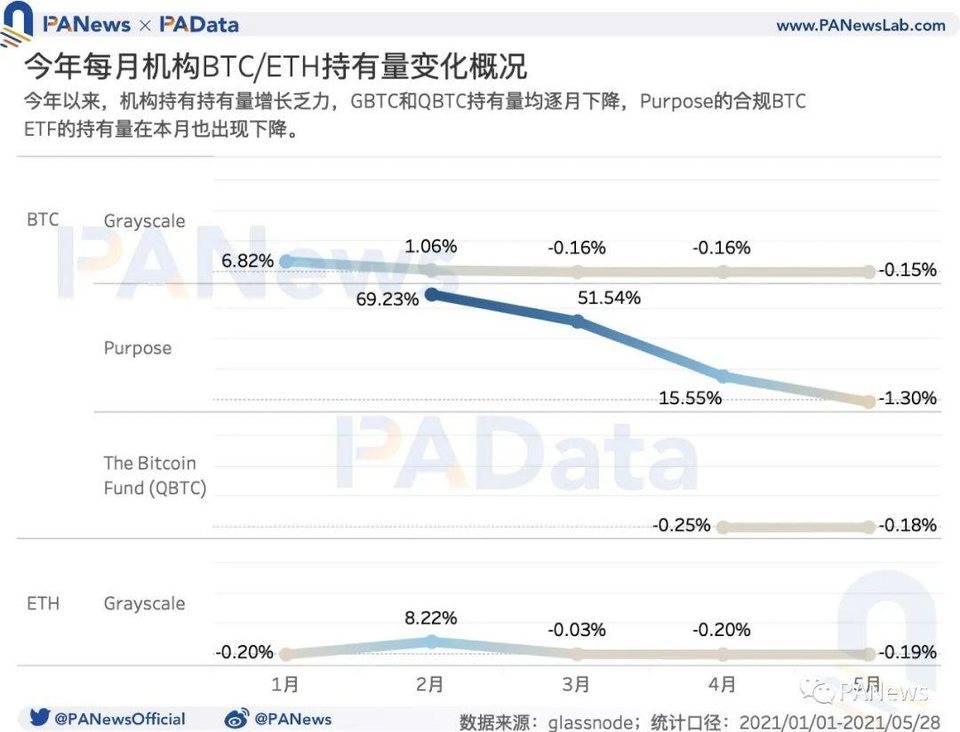

自去年下半年开始,机构资金大量入场就被认为是推动 BTC 上涨的重要动因之一,其中,仅全球知名的数字货币资产管理公司 Grayscale 一家就在下半年增持 BTC 超 139 亿美元。不过自今年以来,包括 Grayscale 在内的多个 BTC 基金的持仓量都表现出上涨乏力的态势。

根据对 Grayscale BTC Trust、Purpose BTC ETF 和 The Bitcoin Fund 三家机构基金持仓量的月度变化统计来看,Grayscale 自今年 3 月以来,持仓总量就在逐渐减少,平均每月减少 0.16% 左右;The Bitcoin Fund 最近 2 个月的持仓总量也在持续减少,平均每个月减少 0.22% 左右;Purpose BTC ETF 的持仓量虽然仅在本月下降了 1.30%,但此前 3 个月的每月增幅已经表现出明显的边际递减。另外,Grayscale ETH Trust 的持仓量也在 3 月后逐月降低,平均每月减少 0.14% 左右。

机构持仓量下降与其产品场外溢价持续低迷有关,以 Grayscale BTC Trust 的份额 GBTC 为例,其二级市场场外溢价率自今年 2 月底以来持续低于 0,虽然对于早期投资者而言仍然有利可图,但这不利于吸引新的投资者进入,也不利于基金规模持续扩张,也即无法持续大规模买入 BTC,无法继续为 BTC 上涨提供动力。机构迫切需要一个新的故事。

文章标题:数读加密货币市场:机构比特币持仓量减少、长期持有者仍在积累代币

文章链接:https://www.btchangqing.cn/273180.html

更新时间:2021年06月04日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。