当(市场动荡)压力发生时,在传统世界中,有许多保护措施来保证市场秩序。这些“障碍”是在吸取已经发生的惨痛教训(市场波动造成的滚雪球效应)之后设置的。当传统市场过度波动时,会出现断路器和央行干预(后者不太常见),使市场参与者暂停、暂停、评估并采取相应的行动,而不是被迫做出实时决策和追加保证金。在一些市场事件之后,许多参与者已经就这些规则达成共识,以避免痛苦。

在加密货币市场,保护措施是一个完全陌生的概念。加密货币市场的一些参与者过分吹捧真正的自由是一个卖点:作为新时代的灯塔,这里一切皆有可能,这是一个人人都能体验到的疯狂的自然实验。当然,这种缺乏安全性的情况会导致加密货币投资者每六个月左右就会经历一次壮观的爆炸(暴涨)和崩溃(暴跌),局外人通常对此感到恐惧。

作为一个活跃的交易者,你可能会享受这些时刻。对于那些聪明的市场参与者来说,过度波动和恐惧的市场往往是**的交易场所。它们可以识别并利用衰退过程中的结构性突破。当证券交易所下跌时,强行抛售带来高EV的买入机会,期货产品偏离其指数,期权可以达到极高的IV,链上清算也可以促进套利机会。这些都是为市场参与者准备的一场盛宴。

举一个相关的例子。在deribit上,你经常可以看到,由于做市商扩大了市场规模,或者他们的账户被清算,被迫成为期权买家,IVS突然爆发。通常情况下,在极端的IV级水平上你不能卖出很多,但通常小投资者可以利用这些井喷机会,在非常高的水平上卖出期权,并在市场波动消退后(通常在最初井喷后12到48小时内)有一定的信心回到平均水平。

早在1987年

1987年10月19日,道琼斯指数经历了知名的单日跌幅,在大规模恐慌和追加保证金的情况下,单日跌幅达22.6%。这是传统市场在自动交易时代经历的第一次动物崩溃。许多交易决策的违约性质(如广泛使用止损)加剧了抛售。

当时,多数市场人士对短期跌幅超过20%感到意外,对这一跌幅的反应也迅速而激烈。监管部门立即采取行动,采取保障措施,制止一系列恐慌抛售行为,阻止雪球滚下来。

主要规则是暂停交易。这种暂停指数的方法在1987年股市下跌时得到了实时测试,当时纳斯达克经历了交易所倒闭,交易所的股票只下跌了11%,大约是标准普尔500指数跌幅的一半。到1988年1月,美国证券交易委员会(securities and Exchange Commission of the United States)制定了相关法规(现称为第80B节),要求交易所停止交易已达到波动阈值的证券。

在加密货币领域,我们每年都会遇到很多类似1987年的事件,比如高杠杆、低效率的抵押品和动物精神,这些都会导致大量抛售和急剧下跌。与传统世界不同的是,加密货币世界几乎没有什么安全措施可以防止再次衰退。有些交易所,比如deribit,推出了次秒级的断路器(如果价格在一秒钟内波动超过2.5%,就会触发止损),但大多数交易所都没有这样的保障措施。

五月的萧条

2021年5月19日,比特币在45分钟内暴跌约20%,随后在两小时内回升。

由于现货购买的蒸发以及市场对高贝塔资产的过度敞口,市场缺乏观望现金,是市场普遍疲软的结果。

仅比特币期货的结算就超过30亿美元,这还不包括山寨货币期货。当天清算和下跌的速度让市场疯狂,导致各种混乱。抛售机制已经被广泛讨论,这里的讨论将中心化在市场由于剧烈和快速的波动而变得混乱的方面。

期货+现货

在高压市场中,最常见的情况之一就是期货头寸的清算,这往往会将期货价格推向极端。

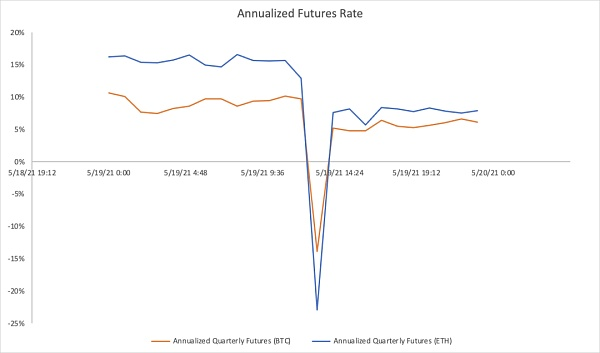

由于市场对杠杆的高需求,期货产品通常以正价差交易(即其交易价格高于现货市场的结算价格)。这使得以现货价格(以低于现货市场结算价的价格交易)购买期货成为一个很有吸引力的机会。在近期的暴跌中,deribit的比特币季度期货年化利率跌至-13%的低点,ETH的季度期货利率跌至-23%的低点。

Data:Skew.com

这两种期货产品很快就从反向价差状态回归到正向价差状态,那些因为强行卖出而试图补仓这些期货的人最终会很高兴。这是一个简单的市场效率低下的例子,聪明的交易者如果密切关注市场,就可以利用这个例子。对于那些想在下一个交投中建立多头头寸的人来说,在秋季用期货替代现货可能是明智的。

选项IVS

当现货市场出现较**动时,做市商往往会在期权簿中扩大自己的市场。由于市场环境的不确定性,流动性将极低。为了清空空头期权的账户,德里比特有时利用期货对冲期权风险,但也试图清空期权头寸,并(通常)对一些行使价格和工具形成强制看涨。

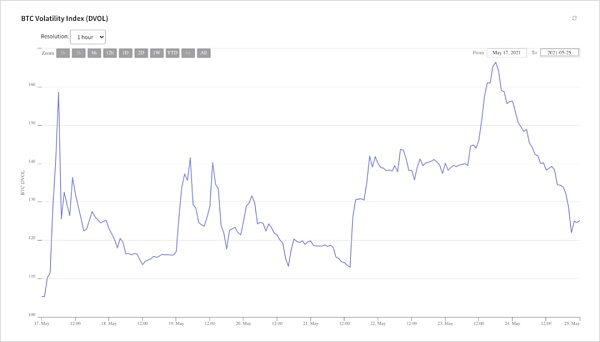

由于清算和不稳定的流动性,你经常会看到非常高的隐含波动率。一旦市场冷却下来,你应该能够出售这些隐含的波动性作为相对较高的预期值的IV均值回归。请注意,在最近的市场结构中,dvol实际上爆发了两次,一次是在最初的下跌中,第二次(甚至更强大)是在修正期。在接下来的24小时内,这两次大的波动都遇到了回调。

Data:Deribit.com

强制销售

市场错位的一个更微妙的版本是强制销售的概念。这是一个积极的电动汽车部署新的资本。可以打赌的是,一旦清算和追加保证金完成,在这个价格水平上不会出现自然抛售,这样资产就能大幅反弹。

例如,比特币在5月19日一小时内从低点反弹了20%左右,以太坊反弹了35%左右,uni反弹了50%左右。这些急剧上升趋势之所以有可能,是因为相当一部分销售被迫出售。由于清算是分批进行的,是在市场的峰值压力下进行的,因此强制出售往往以最不合适的价格进行。

大多数被迫出售的卖家不想以他们有机会放弃的价格出售。这就是为什么增量清算系统(比如deribit)一次只卖出一部分头寸通常优于完全清算系统(从客户的角度来看),也就是说,在达到维持保证金时卖出整个头寸。

级联清算通常提供一些**的购买机会。一般来说,市场在清算完成后会反弹走高,因为目前市场上主要的抛售来源已经减弱。为了利用这种低效率,我们需要更多的专业知识,而不是购买折扣期货或出售高价IV,但仍有机会。

定义

在最近的抛售中,DeFi实际上好于预期,关键系统没有出现重大故障。然而,这并不意味着没有机会加以利用。

首先,当市场快速转向时,你经常会发现,在复地、AAVE等贷款平台上有很多清算业务,复杂的清算机器人可以利用这些机会。

其次,由于资产管理公司依靠套利来保持其定价的一致性,快速变化的中心化交易市场往往会引入巨大的价差。一般来说,中心化交换和AMMS(如Uniswap和sushiswap)之间的价格差异太小,不复杂的机器人无法利用。然而,当市场变化快到5月19日,你会发现,价格差异是足够的机器人与低复杂度水平。

结论

在错位的黄金时代,交易者有幸能够抓住这样的机会。目前的情况可能会持续下去,直到有足够的闲置资金进入加密货币生态系统,实现市场的平稳运行。德里比特以外的其他交易所可能会试图引入更多的市场壁垒,这有利于市场的稳定,但对那些活跃的交易者不利。

未来的监管也可能针对这些问题,以确保市场更加有序,尤其是现在更多的投资公司开始关注潜在的etf。

文章标题:交易员如何从加密行业的市场混乱中获益

文章链接:https://www.btchangqing.cn/272821.html

更新时间:2021年06月04日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。