美元流动性对数字货币的影响

作者:米科,货币学者,智宝创始人,曾供职于华尔街建文建智研究所。中央银行货币政策研究领域的全球***,为许多大公共基金和资产管理实体提供中央银行研究领域的专家咨询服务。

我今天的主题是关于美元流动性和数字货币。在整个主题的开始,我需要和你澄清一些事情,这可能会打破你对货币创造的基本理解。

货币创造的本质

首先,你认为银行在哪里贷款给你?大多数人认为,银行作为金融中介,吸收每个人的储蓄,然后再贷款给另一个人。事实上,银行无权这样做。当银行发放贷款时,它会做出一个创造货币的动作:它为你创造一笔钱(存款),而不是把别人的存款拿给你。那么,银行是如何产生这笔存款的呢?这里将介绍复式簿记和t形表拆卸货币创造的过程。

复式簿记是会计中的一种记账方法,t形图(资产负债表)是复式簿记的结构。在资产负债表中,资产是你所有货币资源的投资。例如,你买了一个不动产或一辆比特币。债务是你的债务,如信用卡或债务。股票是你的真金白银,不涉及任何负债的货币资源。例如,如果你的父母给你100元,那是你的权利。在这个t形图中,资产在左边,负债加权益在右边。

以银行贷款为例。银行借给你100元,你需要还。假设您向中国工商银行申请贷款后,经中国工商银行批准后,可以随时从中国工商银行账户中提取贷款额度。在这个时候,你将在银行有一笔额外的存款。当银行放贷时,他们实际上为你创造了一笔钱和一笔存款。

银行资产+贷款100元,负债+存款100元

你的债务加上100元贷款,因为你以后需要还款,资产方会增加100元的银行存款。

银行

资产负债表+权益

贷100元,存100元

个人的

资产负债表+权益

存100元,贷100元

创造货币最经典的例子是贷款创造存款,而不是存款创造贷款。

洪灾导致了数字货币市场的普及

去年是特别的一年。受疫情影响,美联储通过货币政策刺激(俗称“大放水”)重振美国经济。去年的“大放水”也催生了币圈的牛市。在上次金融危机中,美联储创造的大部分资金流向了一些银行和非银行机构(包括对冲基金、资产管理公司等)。

现在刺激的性质不同了。同时,美国财政部通过发行债券吸收增发货币,然后将其分配给民众。银行和对冲基金很难买到钱,因为这不符合监管要求,普通人可以买钱。去年,美国股市和数字货币市场都表现出一个非常有趣的特点:市场并非完全由机构投资者主导,而是由散户投资者主导。在这里,我们将用t形图来解释美联储(Federal Reserve)增发美元后,美元是如何流向民众的。

以下是美联储、银行、美国财政部和你的t名单。首先,在美联储实施量化宽松政策之前,银行资产方面有大量国债作为其资产配置,投资者也有美国国债。

银行

资产负债表+权益

美国国债

投资者

资产负债表+权益

美国国债

美联储购买银行和个人的国债,并向他们支付存款。由于个人无法在美联储开立账户,美联储通过向出售美国国债的**银行(如摩根大通)付款,从个人或非银行机构购买美国国债。随后,摩根大通从美联储(Federal reserve)收到准备金存款后,在投资者账户上记录了一笔存款。

因此,美联储的资产面+国债,负债面+存款(准备金)

美联储(QE);

资产负债表+权益

+国债+存款(准备金)

(印钞机)

同时,银行和个人的资产方出售国债,

银行资产方面——国债+存款(准备金);

个人资产面-国债+存款

银行

资产负债表+权益

结核

-国债

+存款(准备金)

+投资者银行存款

投资者

资产负债表+权益

+国债

-国债

+银行存款

然后财政部发行了新的国债。根据美国法律,美国一级交易商必须在一级市场认购美国国债。正如美国财政部发行美国债券一样,一级交易商也将不得不接手美国债券。因此,该行的储备(印钞)变成了美国债券,可以持有或出售给客户。因此,当银行增加美国债务时,它的存款和储备就被花掉了。这些钱进入了财政部的储蓄账户。此时,财政部的账目已被调平。

美国国债+美国国债(银行和投资者购买的美国国债);

国库资产+国库存款

银行资产准备金+美债

银行

资产负债表+权益

+美国债务

-美国债务

+存款(准备金)

-存款(准备金)

+美国新债

美国财政部

资产负债表+权益

+美国债务

+财政部存款

届时,美国财政部将实施向个人扔钱和发放补贴的政策,以刺激经济复苏。

国库资产存款

个人资产+存款

美国财政部

资产负债表+权益

+国债

+财政存款

-财政存款

个人的

资产负债表+权益

+国债

-国债

+个人存款(财政部印发)

至于美联储的量化宽松,你会发现美国的金融体系是一个货币创造的循环。其资金在金融体系中闲置,与实体经济无关。当你收到财政部的存款补贴时,你有两个选择:一是用这笔存款在美国享受近0%的存款利息,二是将其分配给风险较高的资产(如数字资产和一些科技股的中资股和美股)。事实上,美联储去年增发了近4万亿美元的货币。如果把银行系统贷款创造的存款包括在内,去年的整体流动性创造应该是历史上很高的。当投资者去年面对整个风险资产市场时,他们不需要考虑,因为只要资产在上涨。

美元流动性对数字货币的影响

接下来,我们来谈谈最近的美元流动性问题。从这些硬通货数据中,我们可以看出货币增加了多少。图中的蓝线是流通中的美元现金,从2008年到2020年一直在上升。根据美联储的数据,它正以每年900亿美元的速度增长。

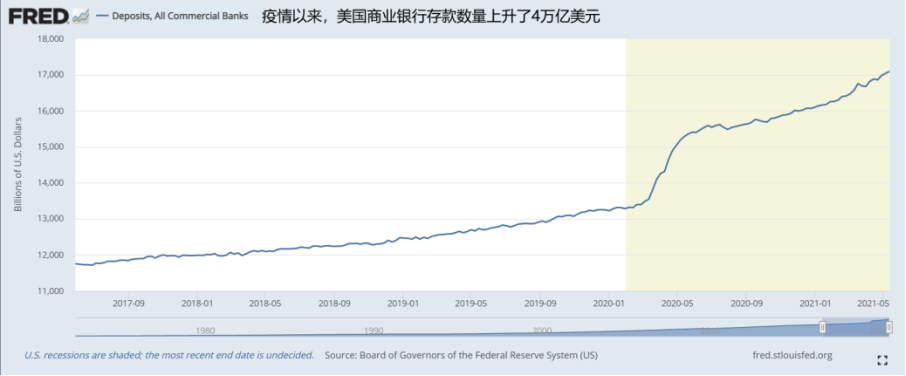

我们可以看到,去年银行的存款准备金增加到4亿美元,这是一个非常惊人的数字。因为美联储的储备水平在13-14年间只有2万亿左右。目前4万亿的水平相当于所有金融机构的存款翻了一番。如果资产价格不翻一番,合理吗?这只是美联储表中的货币。我们还没有计算出商业银行的情况。

绿线是财政部的存款,其逻辑此前也有提及。首先,美联储印钞,然后这些钱流回美国财政部;美国财政部将把钱花在(个人)身上,个人在银行的存款将变成存款。因此,红线和绿线有时是同一个方向,有时是相反的方向。同方向操作指令印钞过多,反向操作指令印钞速度变慢,资金在个人账户和银行账户结构上流动。

从这两个数字可以看出,美国商业银行的存款规模呈上升趋势,而贷款规模只有4000亿。这表明,货币创造目前由美联储直接主导,而不是由商业银行通过贷款创造存款。为什么商业银行贷款增速不够?由于美国经济在疫情中相对低迷,信贷需求相对低迷。只有当消费能力和贷款不足,货币创造无意帮助实体经济时,货币才能进入股票、期货和数字货币市场;

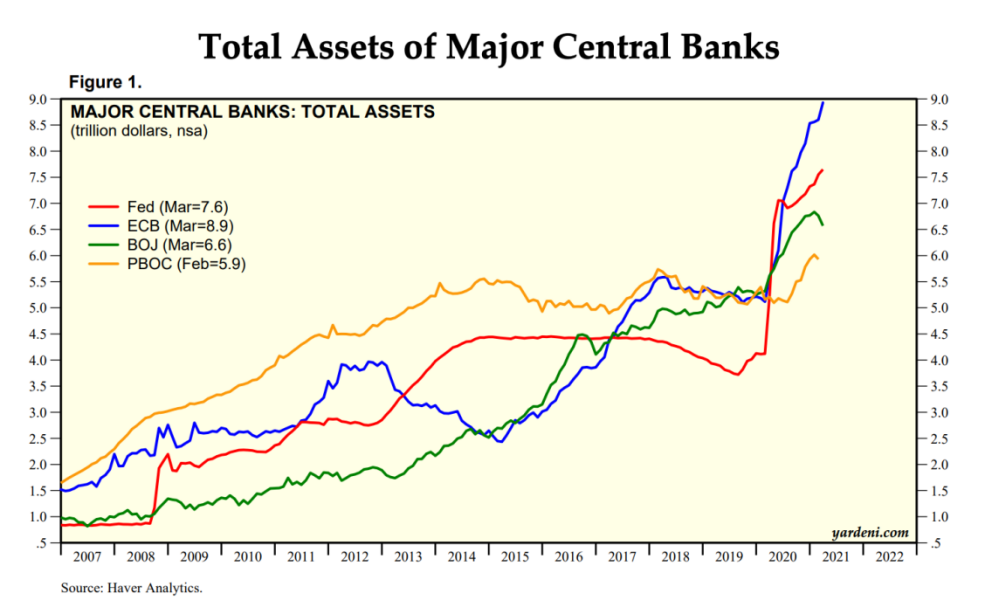

上面的图表显示,不仅美联储在印钞票,世界各地的央行也在印钞票。可见,欧洲央行(ECB)和日本央行(BoJ)的印钞能力较强。其中,欧洲央行今年开始发疯。日本央行的资产负债表规模与欧洲央行(ecb)和美联储(fed)相似,而日本经济则不具可比性。因此,日本央行的印刷规模也被夸大了。

唯一的佛**是中国人民银行。与发达经济体相比,中国的货币政策也相对紧缩。主要原因是我们的疫情控制得很好,没有必要通过大量刺激来支持复苏。从某种意义上讲,增发货币有利于GDP:当市场上有了更多的货币,人们自然会消费和消费,各种商业活动也会开展起来。

数字货币被归类为一种替代资产

摩根大通tETHer报告

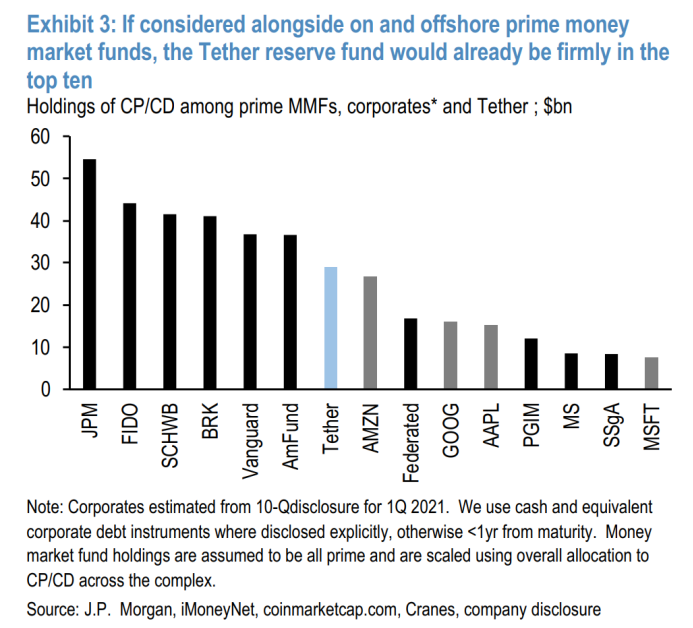

你有这样的看法吗?事实上,主流投行已经将比特币和数字资产纳入了一个非常重要的另类资产类别。最近,摩根大通的美国固定收益团队撰写了一份关于tETHer的研究报告。Tether最近宣布了其资产构成,其中超过一半是商业票据。为什么商业票据占这么大的比例?

tETHer发行USDT的前提是拥有足够的储备资产。此前,泰瑟在摩根大通(JPMorgan)等大企业有美元存款。为了解决合规问题,大银行拒绝了Tether存款。于是,特瑟把美元存入了另一家小银行。因此,这些小银行(通常在摩根大通开户,因为它们在央行没有结算能力)将资金存入摩根大通。由于金融体系是嵌套的,泰瑟的存款最终会出现在大银行的资产负债表上。

商业票据是一种短期的私人借据。目前在美国市场上有两种类的机构发行此类发票。一类是拥有传统业务(如可口可乐)和技术公司(如苹果)的大企业。于是,特瑟拿着美元存款买了苹果和可口可乐的借据。

tETHer的流动性储备是否存在风险?有风险。当然,你可以说可口可乐和苹果的借据风险非常低,它们的利率可能低于一些**国家。但这些公司的商业票据也有风险。因为这些企业没有印钞的能力,只能靠赚的钱。那么,为什么tETHer有流动性风险,人们愿意接受呢?因为货币投机的用户其实并不关心Tether的资产储备,他们从不关心风险。

那么,在天河资产储备公告之后,为何引起了众多投行的关注呢?作为CP控股实体,其交易量在美国名列前茅。由此可见,数字货币的规模并不小,这是一个非常值得关注的流动性矩阵。这个体系越来越大,不包括其他稳定币。

两天前,美联储局长布伦纳德表示,必须尽快推出美国CBDC(美国央行的数字货币),并主导全球数字货币。为什么?因为他发现政府没有做的事情已经为他做了。如果美联储不发行数字货币,它未来的市场份额将是有限的。我们要吸取教训。中国人民银行匆忙推出CBDC的原因是什么?因为它的支付市场份额有八九个来自微信和支付宝。而这些大科技巨头可以直接在央行开立准备金账户。当用户把钱花在支付宝上,而支付宝*的钱存在中国人民银行时,用户的存款几乎没有风险。换言之,支付宝可以算是全球知名的稳定数字货币。一是数字化。二是支付宝和微信支付一起占据整个支付比例的80%~90%。中国CBDC的目的是通过CBDC系统重新主导支付业务。

当前的货币环境不利于数字货币的发展

之后的宏观环境将不利于数字货币市场。以下是美联储会议纪要的摘录:许多与会者强调,在经济形势被评估为“实质性进展”之前,美联储委员会必须提前与市场沟通减量事宜。“减量”指的是减少资产购买,这意味着美联储(federalreserve)未来的印钞量将越来越少。因为去年印的钱太多了,可能需要5-10年来消化额外的货币。其次,在6月份的会议上,美联储可能会开始发出收紧美元流动性的信号。

美国国会预算办公室最近发布了一份名为“减少赤字的选择”的报告。这表明美国希望在未来10年内减少财政赤字。而美国财政部的赤字也太大了。因为美国财政部想把钱分给民众,而这些钱是由美联储支持的债券发行,以帮助增加货币发行量。财政部已经吸收了大量流动资金来填补赤字开支。最近,美国财长耶伦为削减财政赤字做了大量工作。她希望改变全球税制,包括提高个人所得税、增加遗产税、增加资本利得税。因为她想改变财政部的收支结构,使收入大于支出。你将来可能需要把投机税存入财政部的帐户。

从今年下半年开始,美国的一大主题就是在未来10年内缓慢收紧货币。在过去10年里,美元几乎没有缩水。虽然加息周期为15年至18年,但其资产负债表仍然庞大。美国政府并未大幅收紧货币流动性。当克林顿政府在1998年和1999年突然开始收紧财政政策时,美国股市十多年的牛市行情使人们形成了一种习惯性思维;但当货币政策开始收紧时,人们意识到政府不仅会实施宽松政策。目前,美国的债务与GDP之比已经非常高。美国的债务只能通过税收或新的货币发行来展期。而美联储也增加了大量资金,这将使资产价格更加膨胀,并带来泡沫风险。

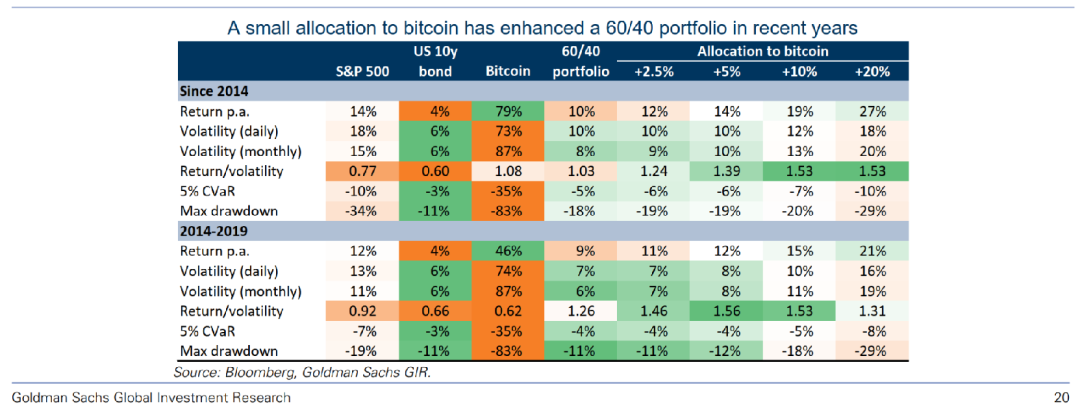

虽然宏观环境不是很有利,但仍有一些救命稻草,数字资产作为资产配置的重要组成部分。高盛核心研究报告系列被称为top of mind,是高盛利用整个研究网络及其智库网络所做的研究报告。高盛在研究报告中认为,加密将成为一个重要的资产类别。报告还显示,如果你在60/40债务组合中分配一定比例的比特币,将提高你的总收入。因为比特币与资产的关系并不那么密切。比特币与美元呈负相关。因此,数字资产的敌人仅仅是美元,而美元才是它的制造者。所以现在美元指数的走势很弱。在疲弱的趋势下,数字资产和风险资产都有这样的上升。如果有一天美元指数开始回升,我们应该注意风险。

**,所谓数字货币不是数字货币。首先,金融体系中的所有货币都是数字化的,比如你的存款是数字化的,支付宝是数字化的。所以数字这个词并没有给钱的含义增加任何额外的含义。第二,像比特币这样的数字货币不是货币,而是一种替代资产。我们必须承认,在主流货币环境中,没有人会使用比特币作为货币。Usdt是一种货币,但不能称之为货币。因此,当你购买数字资产时,不要幻想它将在未来取代美元。

文章标题:论美元流动性对数字货币的影响

文章链接:https://www.btchangqing.cn/271830.html

更新时间:2021年06月02日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。