Uniswap从V1迭代到V3,这总是令人惊讶。Uniswap V3的更新包括聚合移动性的粒度控制、范围顺序、多级速率、**预言机等,Uniswap V3给了用户更多的自**。通过允许用户定义流动性区间,实现了流动性聚合、区间排序和限价排序功能。

在Uniswap V2中,所有的流动性都是按照常数积曲线k=x*y在0到正无穷大的区间内分配的,但是区间两边的价格很难达到,所以很多资金处于闲置状态。对于某些特定的交易对,价格波动可能被限制在很小的范围内,如果资金仍然分布在整个范围内,会造成很大的浪费。许多项目在此基础上进行了优化,也取得了成功。例如,曲线选择了优化的联合曲线,使流动性可以中心化在一个特定的范围内,稳定币等类似资产的交易。

在这次升级的Uniswap V3中,引入了“tick”的概念,使得Uniswap与传统订单模式的交易越来越相似。

Tick不是Uniswap独有的。在传统的期货交易中,勾号是指合约价格的最小波动。Uniswap V3允许流动性提供者(LPS)自定义流动性范围。LPS设置的***格和很高价格代表了tick的最小值和**值。有限合伙人的流动性分布在区间内的每个刻度上。这些数据反映在提供流动性后产生的NFT中。交易费用在每个勾号中分别计算,并根据每个用户在勾号中的流动性比例分配给用户。

当市场价格因一笔交易而波动时,可能会经过几次滴答声,原来的流动性用完后就会变成相反方向的流动性。例如,对于服务费为0.3%的USDT/wet交易对,ETH价格在1204.8~3904.9之间对应的勾号为-205380~-193620,当低于勾号-205380对应的价格时,勾号以上的原订单的流动性将成为订单的流动性。

通过定义流动性范围和比率,Uniswap V3将使资本利用率翻倍。

更高的资本利用率

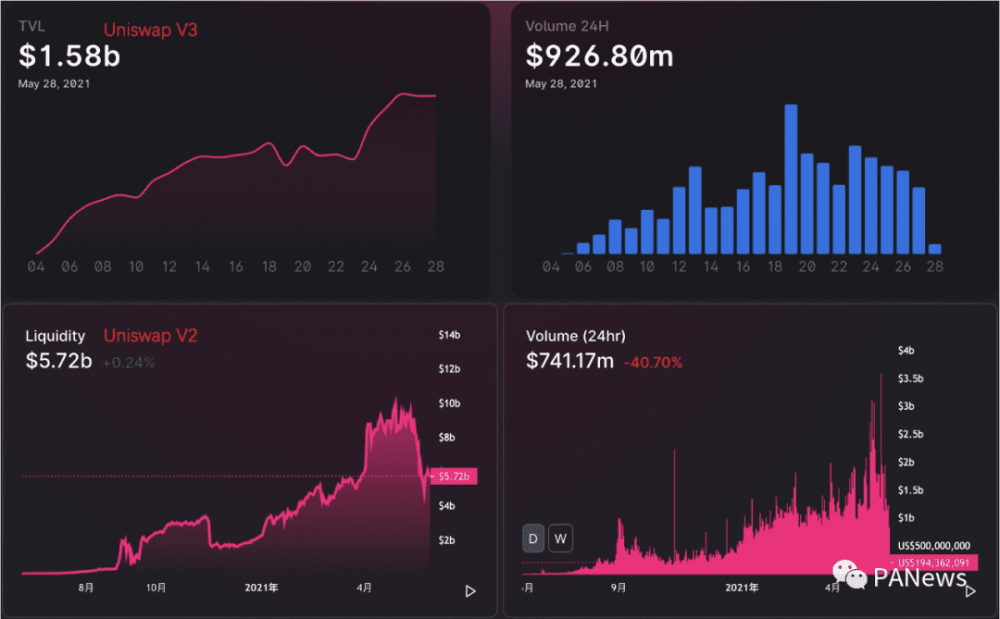

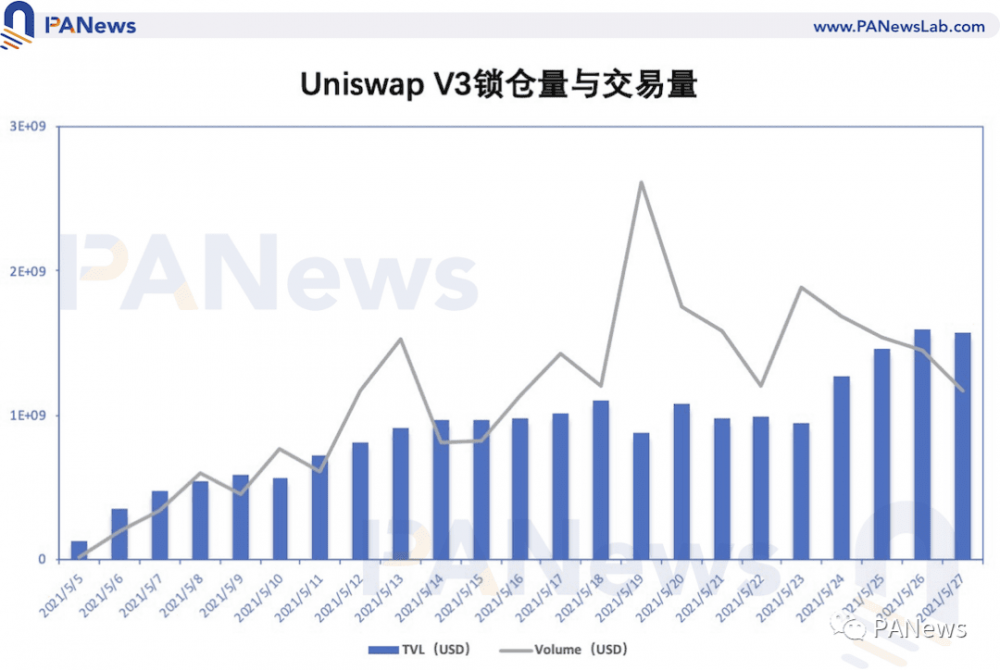

对比Uniswap V3和Uniswap V2的数据,目前Uniswap V3的交易量比Uniswap V2多,流动性比Uniswap V2低。以5月28日的数据为例,如下图所示,Uniswap V3的锁定量仅为15.8亿美元,但过去24小时的交易量为9.23亿美元。然而,Uniswap V2的锁定量为57.2亿美元,而过去24小时的锁定量为7.41亿美元。

同样,与其他交易所相比,Uniswap V3的数据也非常亮眼。

在以太坊,sushiswap的锁定量为33.2亿美元,24小时交易量为1.42亿美元。

在BSC,pancakeswap lock交易量为82亿美元,24小时交易量为9.2亿美元。

POLOGAN上的Quickswap锁定量为9.4亿美元,24小时营业额为2.29亿美元。

从资本利用的角度来看,Uniswap V3是**的去中心化交易所。即使从成交量来看,Uniswap V3也凭借低锁定量成为DEX的很高成交量。

类似资产交易

在同一类资产交易中,在去中心化交易所中,curve以其低滑动点、低手续费(0.04%)的特点牢牢占据了主要市场。其他去中心化交易所通常需要0.3%的佣金,对于稳定币交易,它们根本没有竞争力。在中心化兑换方面,币安通过免除自身busd与其他稳定币交易对之间的手续费,尽可能扩大busd的适用范围。

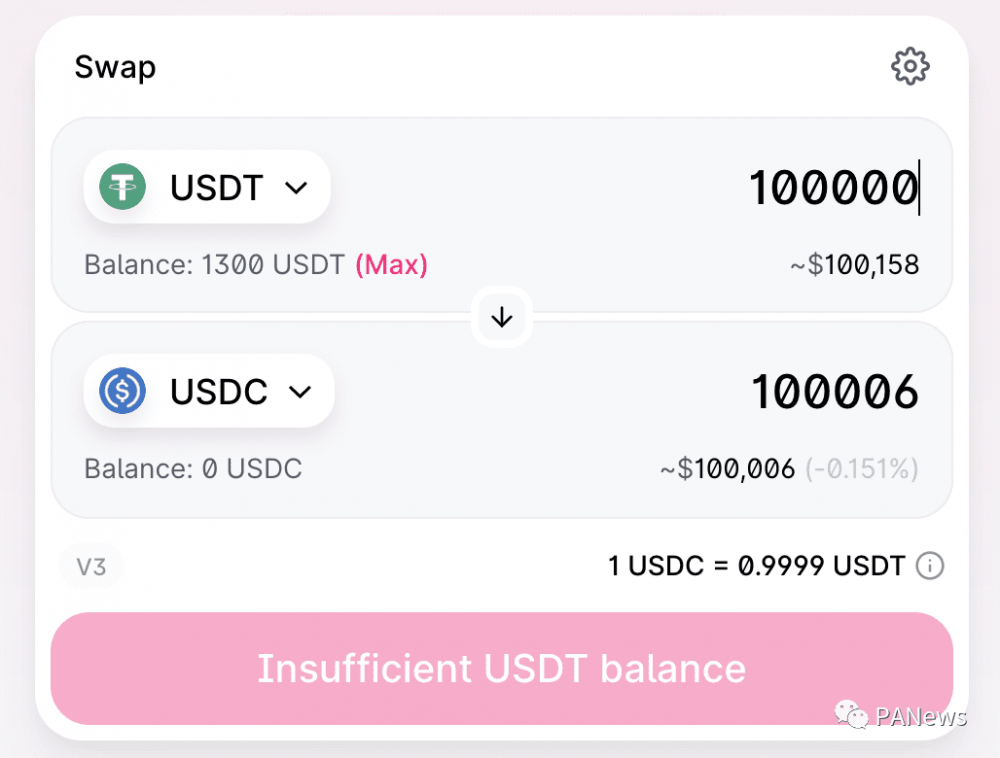

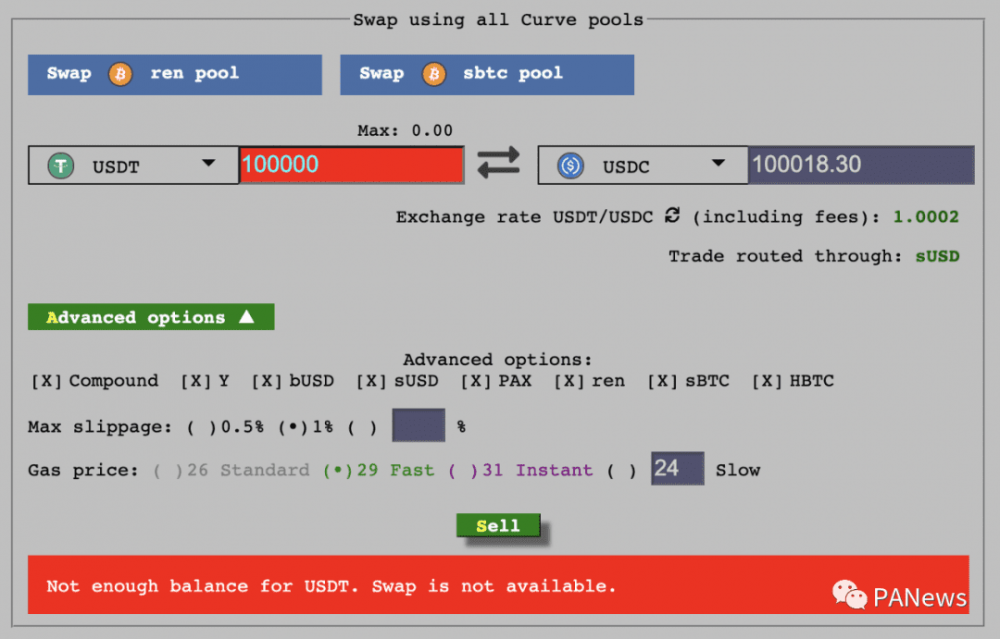

此次Uniswap V3上线后,用户可以在非常小的范围内设置波动较小的稳定币交易对之间的流动性。例如,USDC/USDT交易对可以将流动性范围限制在0.994-1.005的小范围内。通过小范围极高的资本利用率,LPS可以获得收益,并具有类似于曲线稳定币交易经验。

与以USDC交易的100000 USDT相比,我们在Uniswap中可以得到10000 6 USDC,在曲线中可以得到10000 18 USDC。如果我们考虑到这两项交易之间的GAS FEE差距,Uniswap V3可能会带来更好的体验。

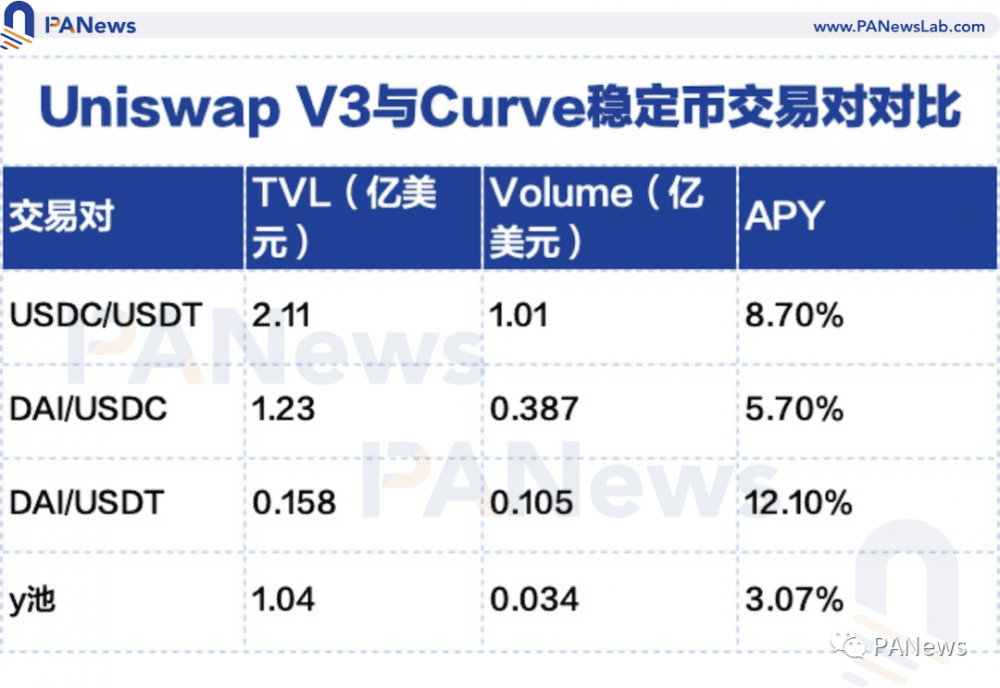

去中心化平台的稳定币收益也随着资金流入和平台到期而减少。同样,以5月28日的数据为例,曲线中y池收益率为基本apy的2.18%,加上CRV奖励的0.88%-2.21%。如果不质押CRV代币,y池的综合收益率仅为3.07%。

通过比较Uniswap V3中3笔交易手续费为0.05%的稳定币交易与USDC/USDT、Dai/USDC和Dai/USDT,仅以5月28日的TVL和24小时交易量为基础,在没有代币激励的情况下,计算出的apy分别为8.7%、5.7%和12.1%,超过曲线中最稳定币池的收益率。因此,目前对于LPS而言,在Uniswap V3中提供稳定币交易对流动性也可以获得比曲线更高的收益。

低手续费的跨资产交易

Uniswap的AMM机制成功后,各种仿Uniswap的DEX都会将交易费用设置为Uniswap的0.3%,这使得连锁交易的摩擦远远大于中心化交易。以一枚硬币为例,在没有佣金退款或其他费用减免邀请的情况下,交易费用仅为0.1%。如果使用BNB进行扣除,交易费用可降低至0.075%。

Uniswap V3可以定制服务收费比例。目前,有三个水平:0.05%、0.3%和1%。如果通过降低服务费来提高交易量,并且LPS的apy不低于其他摊位,则有可能吸引LPS选择0.05%的服务费比例。

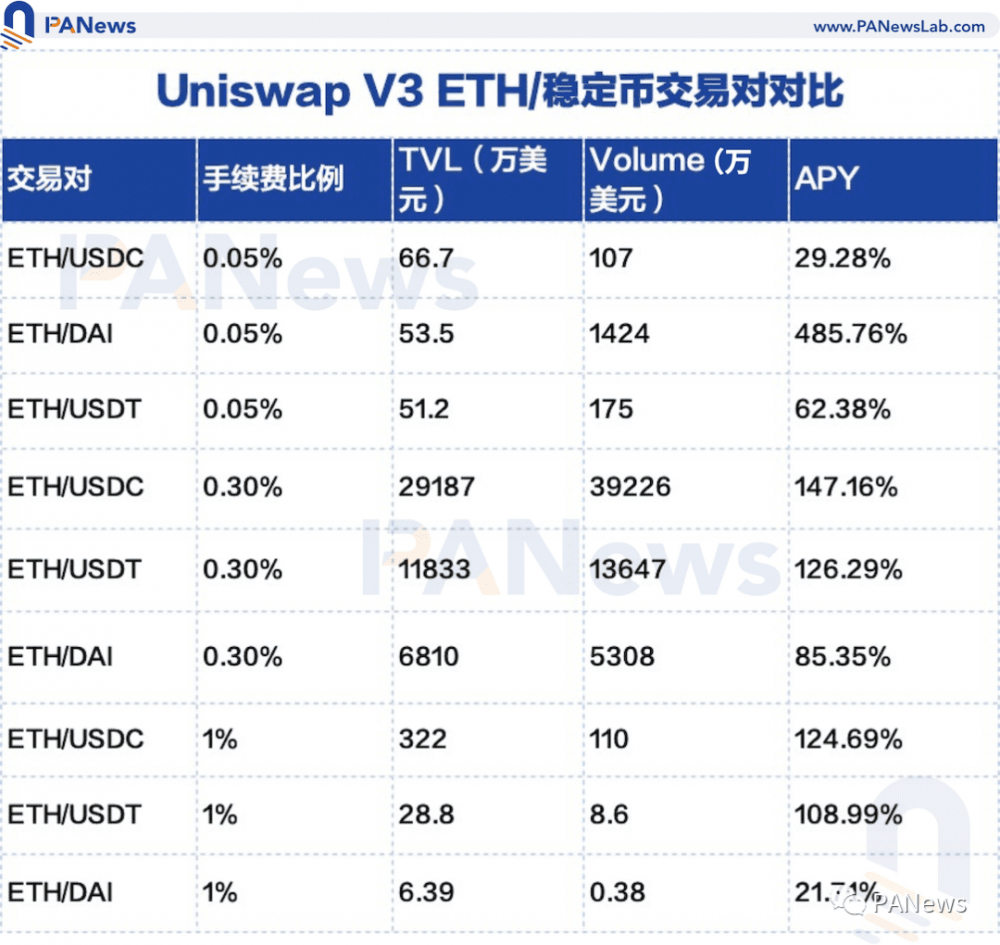

由下图可见,ETH/稳定币交易对的流动性仍中心化在交易对中,手续费为0.3%。在服务费为0.05%的交易对中,ETH/USDC和ETH/USDT的收益率低于大多数其他交易对,而ETH/Dai的收益率远高于其他交易对。在流动性不足的情况下,日手续费收入将出现较**动。整体而言,0.05%手续费的ETH/稳定币交易对收益率可能略低于0.3%。

据Uniswap创始人海登•亚当斯(Hayden Adams)在2021年共识大会上表示,Uniswap正在通过赠款提供资金,使社区能够构建移动挖矿智能合约。任何想刺激流动性的项目都可以使用合同。如果社区治理通过,uni可能会启动移动挖矿计划。

如果能将流动性挖矿激励用于服务收费率为0.05%的主交易对,Uniswap的交易摩擦将远低于中心化交易,从而颠覆现有的去中心化中心化交易,据《华尔街日报》报道,Uniswap成为CoinBase知名的竞争对手。

未来趋势

Uniswap V3推出不到一个月的时间里,Uniswap V3的日交易量几乎超过了所有去中心化交易所。由此,我们也可以看到未来的一些趋势。

Uniswap V3的流动性将继续增长。5.19崩溃后,Uniswap V2等去中心化平台的TVL受到很大影响,现在Uniswap V2的流动性只有很高点的一半左右。Uniswap V3的流动性在短暂下降后继续增长。

交易量的增长速度可能跟不上流动性的增长。近日,随着流动性的增长,由于市场整体不活跃,Uniswap V3的成交量持续减少。

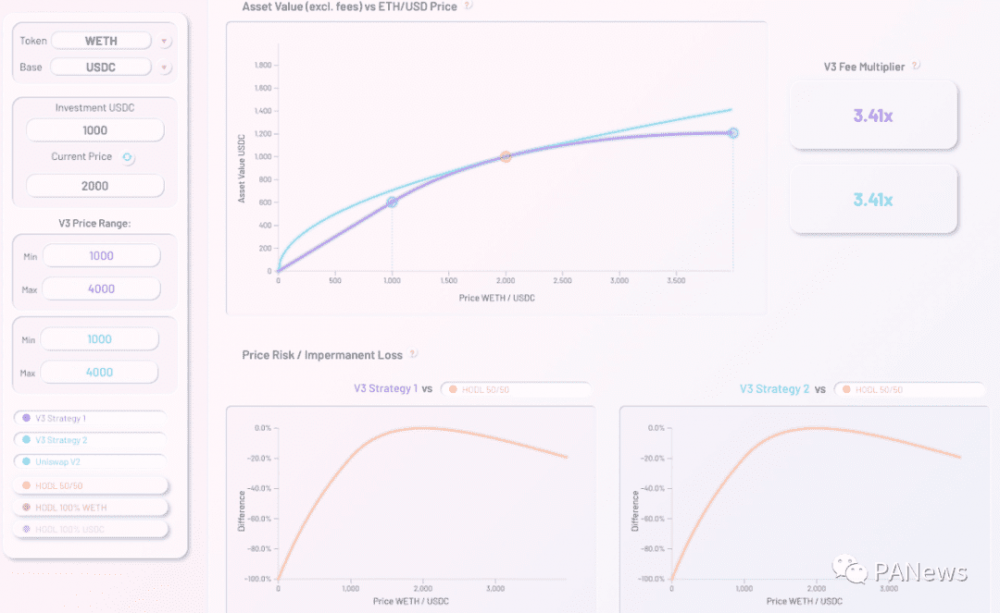

交易费用对普通用户的吸引力将继续降低,风险/收益比率将增加。如果没有足够好的策略,在Uniswap中提供单元间流动性的风险很大。尽管Uniswap可以将资本使用效率提高一倍,但无常损失也在翻倍。根据htDeFi-lab.xyz/simulator的计算,如果流动性中心化在市场价格的一半到两倍,资本利用率是原来的3.41倍,那么当市场波动时,无常损失也会成比例增加。根据实际经验,0.3%手续费的ETH/USDT交易对的平均流动性远比这中心化。在当前市场价格波动过大的情况下,流动性聚集、无常损失可能不足以弥补佣金收入。

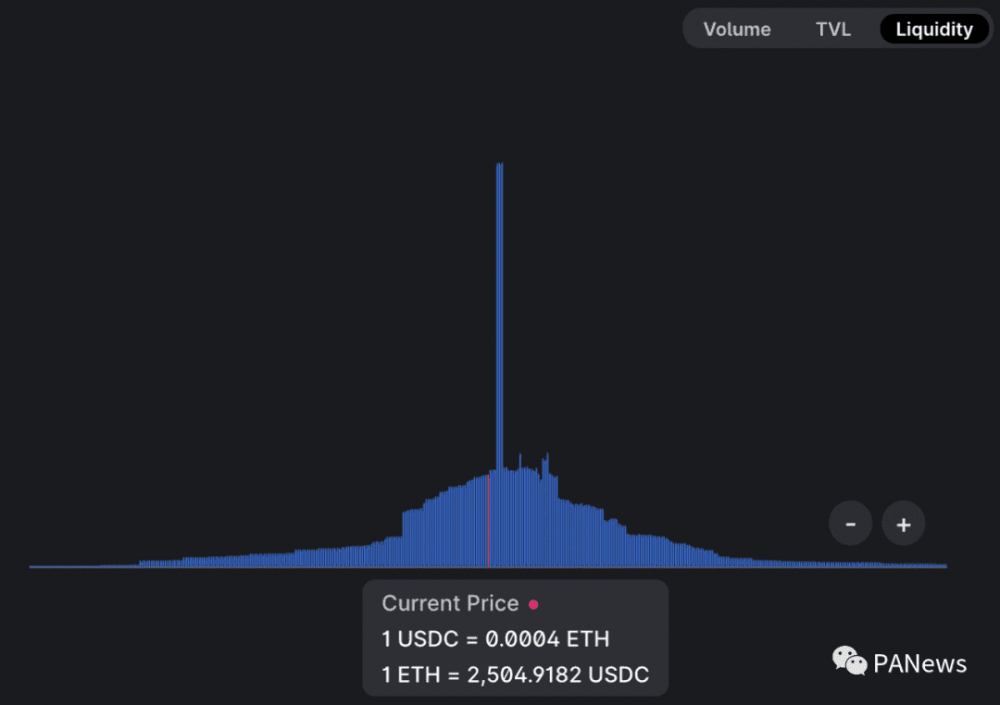

流动性将继续聚集在市场价格附近,并随着市场价格的变化而变化。以目前流动性**的ETH/USDC交易对为例,ETH价格为2505 USDC,流动性主要分布在2000-3400美元之间,从下图也可以看出,在2560-2600美元之间,有大量订单提供流动性。当价格超过这一区间时,用户的ETH将全部售出,提供流动性与安排订单的关系不再密不可分。

Uniswap V3将受益于Layer2的发展,Uniswap V3的做市策略将在Layer2更加灵活,以减少GAS FEE用的影响。Uniswap已经与乐观保持了良好的合作关系,但由于乐观主网的延迟,Uniswap V3未能推出layer 2,另一个layer 2 star项目Arbitrum即将推出,这或将迎来先发优势。Uniswap投票决定将Uniswap V3部署到arbitrum,并获得了*的支持。

依托Uniswap V3的新的专业做市机构和积极的做市策略将不断涌现,**的做市机关*组合或将涌现。目前,出现了一批**的项目,如lixir、char alpha vault、visor、mETHod finance等,下面将简要介绍。

Lixir:Uniswap V3的做市策略提供商,能够保持做市资金的中心化,并随着市场价格的变动,保证市场价格附近有更多的流动性,有助于减少损失。

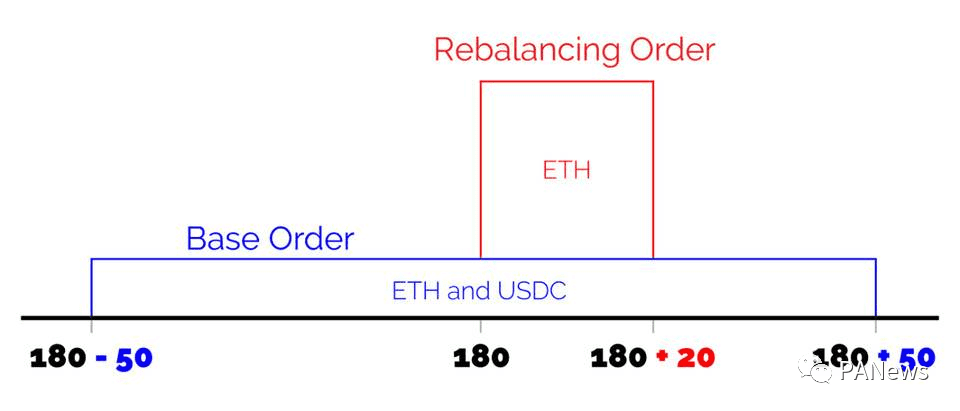

魅力阿尔法保险库:帮助流动性重新平衡。例如,一开始ETH和USDC的价值是1:1,当市场价格下跌导致ETH比率上升时,alpha vault首先根据ETH和USDC 1:1的可用资金取出流动性并重新提供流动性,只使用ETH在更高的价格区间内提供流动性。

Visor:一种主动的流动性管理工具。它提供自托管挖矿、奖励费用累积和时间锁定功能,包括三个组件:visor保险库、虚拟机监控程序和管理器。visor机*池可以锁定LP NFT,以防止项目方提取资金。Hypervisor可以根据预定的交易范围获得流动性奖励。主管可以更新虚拟机监控程序的预设参数、管理资产和执行策略。

METHod Finance:靠近visor,允许用户以NFT vault的形式自行托管Uniswap LP NFT。

后记

Uniswap V3显著提高了资金的利用率,使得Uniswap V3在TVL仅为Uniswap v2的27.6%时获得了较大的交易量。随着专业做市团队的成熟和做市协议的活跃,Uniswap V3可能会给专业机构带来巨大的利润,但普通散户参与的难度会越来越大,散户暂时性亏损的风险也难以控制。

总的来说,Uniswap V3对大多数人来说是一个有益的更新。交易员的流动性更好。专业做市商可以利用自身的技术和资金优势,获得比中心化交易所更高的手续费比例。在项目的初始阶段,他们还可以通过定制利率和流动性范围来减少早期价格波动的影响。

如果Uniswap V3能够将0.05%的服务收费比例推向主流,很可能真正颠覆现有的加密货币交易系统。从目前的数据来看,0.05%手续费的ETH/稳定币交易对与0.3%手续费的ETH/稳定币交易对的LPS收入没有明显差异。如果我们能从Uniswap V3的流动性挖矿中得到补偿,可能会增加0.05%手续费交易的市场份额。

文章标题:了解uniswap V3的发展趋势:高资本利用率和低手续费能否颠覆集中交换?

文章链接:https://www.btchangqing.cn/271004.html

更新时间:2021年06月01日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。