现有的DeFi保险产品支持的标的物相对单一,难以实现有效的风险对冲。多元化的“定制化”期权产品为风险对冲提供了新的选择。

作者:格罗特

5月19日加密货币市场的历史性下跌带来了中交所资金的巨大爆发,彻底点燃了牛市结束的讨论。同时,这也给已经沉浸在过去一年牛市喜悦中的DEFI市场带来了“鲜血的洗礼”。同样可观的**量把链条上的拥堵推向了**,天价气的背后是市场参与者在市场风险爆发时的无奈。

毕竟对于DeFi市场来说,虽然生态系统中有相当多的乐高组件,但是对于连锁资产,尤其是市场参与者用于流动性挖矿的LP代币和用于挖矿奖励的原生代币,如何有效对冲价格波动风险的问题并没有得到有效解决,现有的DeFi保险产品支持的标的物相对单一,难以实现有效的风险对冲。本文旨在利用高度定制的期权产品进行风险对冲来解决这一问题。

什么是分歧?

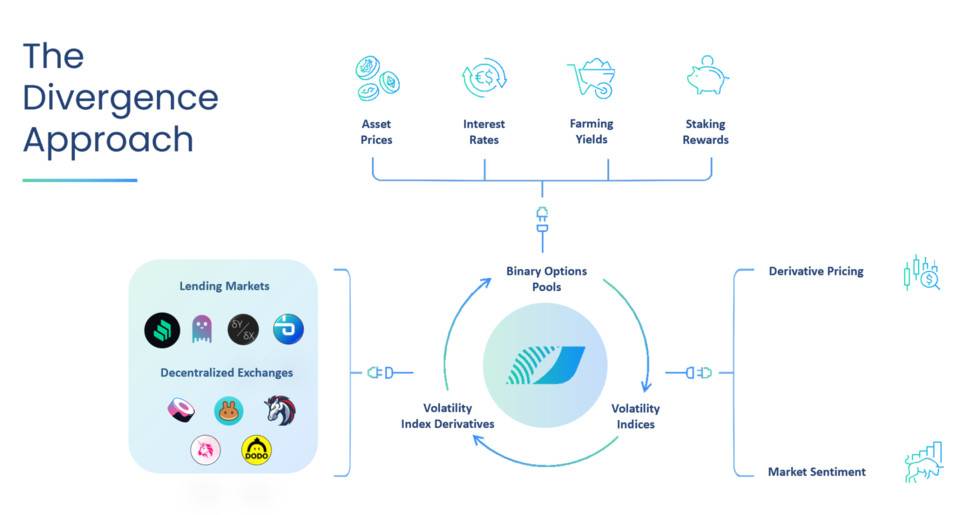

多元化是一个去中心化的波动性衍生工具平台,旨在为用户提供一个简单的解决方案,以对冲其原始波动性暴露的DeFi资产。此外,它还为流动性提供者提供了获取波动性溢价收入的途径,除了从其他协议获得借款收入和流动性挖矿收入外,波动性溢价收入还可以作为额外的收入来源。

第一种产品是基于AMM的双期权市场,涵盖标的资产价格、利率甚至质押收益。目前主要期权产品的流动性中心化在中交所,BTC或ETH等主流资产基本作为交易品种,BTC或ETH等主流资产用于交易。多元化二元期权产品的交易品种是用户指定的DeFi交易对。用于提供流动性和交易的资金也属于DeFi资产,甚至可以是DeFi生态系统中的二级或三级资产,这有效地提高了期权产品的可组合性。

简言之,散度支持使用几乎所有同质化的代币来创建期权产品。例如AAVE、复利等主流借贷产品的利率、不同POS资产的质押奖励、链中各类锚定资产、去中心化稳定币等都可以成为期权产品的标的。此外,用户还可以独立设置行权价格和到期时间。由于协议不要求抵押品和期权的基础必须相同,因此可以使用稳定币或其他资产来创建非标准化期权。

多元化通过自动扩展流动性池来解决市场的连续性问题,从而降低流动性提供者在智能合约环境下管理到期问题的成本,保证自身流动性的连续性。这意味着此类产品能够实现持续的市场价格发现,并为未来推出波动率指数和指数衍生品提供了可能。

另外,对于资金规模较小的流动性提供者而言,在中心化指令簿环境下,不同行权价格和期限的期权头寸必然会导致资金利用率的大幅折价,多元化的流动性提供者可以直接使用LP代币参与做市,而在一个池中,只需要一种代币资产就可以完成二元期权的铸造、流动性供给和交易,期权代币的买卖不需要过度抵押,有效地提高了系统的整体效率。

为什么选择二进制选项?

在协议层面,多样化侧重于建立衍生品的包容性,以充分利用日益去中心化的金融部门的波动性。考虑到目前DeFi市场的参与者面临着各种金融风险,市场有必要借助动态生成的衍生工具实现风险对冲,二元期权是一种理想的解决方案。

与期货产品不同,期权提供了一种非线性的风险收益结构,使得期权购买者能够以比直接交易更低的成本建立杠杆头寸。我们可以建立一个由不同DeFi资产的波动风险敞口组成的二元期权组合,而目前在中央交易所的期权市场上,很多期权是找不到的。另外,二元期权具有一种理想的定价机制,使得买卖双方在期权到期时可以交换预定数量的代币。在去中心化池中,如果二元期权代币到期时符合行权价格,则可以获得一块抵押品,否则收益为零。二元看涨期权和二元看跌期权的价格是以抵押品为基础进行报价和交易的,二者之和始终是抵押品。对于散户投资者来说,这种定价机制比传统的标准期权更容易理解。例如,使用0.5抵押品购买的看涨期权或看跌期权的**回报是一个抵押品,或本金的两倍。

一般来说,多元化的目标是增强期权市场在链上的可组合性、连续性和资本效率,并通过为其他DeFi协议建立金融风险管理和收益提升层,鼓励进一步采用各种DeFi协议。

如何实现基于AMM的双期权市场?

当流动性提供者存入一定数量的抵押品时,它会铸造相同数量的看涨期权和看跌期权二元代币,并将其注入资本池。流动性池的创建者可以定义看涨期权和看跌期权的初始价格、行权价格和到期期限。然后,当看涨期权和看跌期权的价格偏离初始定价时,一旦注入更多的流动性,智能合约将根据当时属于看涨期权和看跌期权的抵押品的比例计算可以铸造的二元期权代币的数量。

当交易者将抵押品放入流动性池以买入看涨期权时,他添加的抵押品将分配给看涨期权方。根据买入方的产品公式,交易员将能够以更新后的价格购买买入代币。此时,卖出价格将更新为1减去新的买入价格,然后卖出的抵押品和产品公式将相应更新。同时,智能合约还将计算增加到流动性池中的抵押品盈余金额。

此外,多元化还优化了大多数具有时间参数的衍生品代币的流动性连续性问题。没有必要为过期的选项创建新合同。期权市场总是使用同一个合约,每个到期日都是一个“圆形”的智能合约状态。随着期权到期后继续展期,流动性将一直留在池中,直到收回。

在期权到期之前,流动性提供者可以在满足已售出期权对抵押品的很高要求且已支付提前支取费用的条件下支取其流动性份额。同时,一定数量的期权代币将根据其提取流动性的比例进行烧制。由于提供流动性储备是为了满足**可能的期权要求,即使所有流动性提供者在到期前提取流动性,智能合约系统仍会保留流动性,以确保用户的正常交易。

发展路线图

除了推出基于AMM的二元期权产品外,未来多元化还将实现以太坊二层的整合,并将开发一种名为“spqa”的智能报价算法,根据实时波动性变化进行调整,帮助流动性提供者根据市场状况的变化动态更新报价。此外,diversgence计划向LP提供“投资组合保证金”,并增加智能合约系统的杠杆,以进一步提高DeFi参与者的资本利用率。以上所有功能将由社区通过治理模块决定。

在计划于今年第三季度推出的2.0版本中,多元化还将推出波动率指数和相关指数衍生品。用户可以使用本产品实现多空代币波动目标。除了风险对冲,这类产品还可能演变成类似VIX指数衍生品市场、独立去中心化的波动率市场。

参考资料:

https://medium.com/divergence-protocol/introducing-divergence-7fb73ae8a0a4

https://twitter.com/divergenceDeFi

文章链接:https://www.btchangqing.cn/270514.html

更新时间:2021年06月01日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。