2021年5月19日,BTC价格大幅下跌。当天BTC永续合约很高价格为4.35万美元,**为2.85万美元。即使对BTC来说,这也是一个大回调。

要想预测导致币价大跌的基本因素,即使不是不可能,也是非常困难的一件事。在本次大跌中,中国禁止银行和支付公司提供与加密货币交易相关服务。特斯拉宣布,由于BTC工作证明机制挖矿耗电量大,不再接受BTC支付,这让原本大跌的币价雪上加霜。

尽管几乎不可能提前知道币价大跌,但在了解市场等社会结构时,通过集体智慧,你总能察觉到一些迹象。

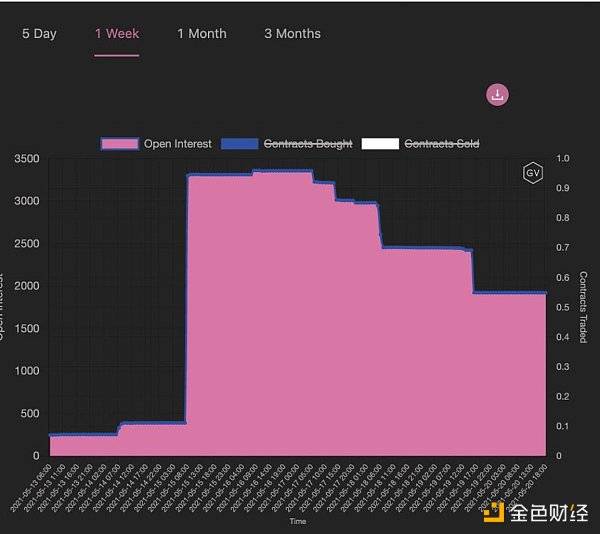

在本次大跌中,BTC期权和相关衍生品数据确实可以起到启示作用。例如,5月14日,一名交易员通过在Paradigm上执行大宗交易,购买了大量短期4.6万美元BTC看跌期权。这些期权于5月21日到期,代表未平仓期权增加了近800%。

若要操作期权,投资者需要选择非常好的时机进行交易,因为期权很快到期。

5月17日星期一,衍生品市场上又出现了一些值得注意的迹象。首先,尽管BTC周一的跌幅更大,达到了4.2万美元低点,但衍生品市场的反应却异常强烈。

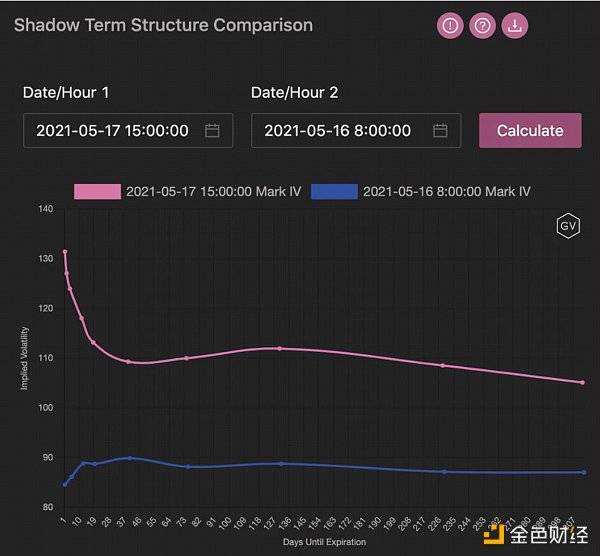

Deribit期权清算量为当月很高。值得注意的是,投资者大量抛售看多期权,导致看多隐含波动率大幅上升。

隐含波动率曲线中平行上升的情况非常罕见。因为隐含波动率反映期权生命周期中平均波动率。5月16日至17日,隐含波动率大幅上升,这反映了未来300天波动率预期会发生巨大变化。这几乎从来没有出现过。

期货价差是另一种获得巨大吸引力的衍生品。随着期货现金套利交易逐渐增长,专业交易员一直在使用Paradigm利用期权对期货价差和合成期货价差进行大宗交易。

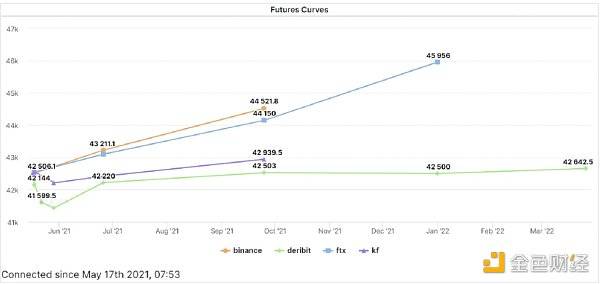

Orca交易员Julien Sterz指出,Deribit期货价格与Binance和FTX等其他交易所的价格存在有趣的差异。

这种差异存在于Deribit,因为该平台是世界上**加密期权交易所,而且随着加密货币价格下跌,交易者的gamma值为负。

简单地说,在这种情况下,交易员在市场下跌时卖出期货,以对冲期权簿,尽管Deribit期货交易量低于其他交易场所,交易商必须对冲期权簿,他们必须这样做,因为市场将要发生大变动,交易员不会停止对冲,尽管价格存在差异。

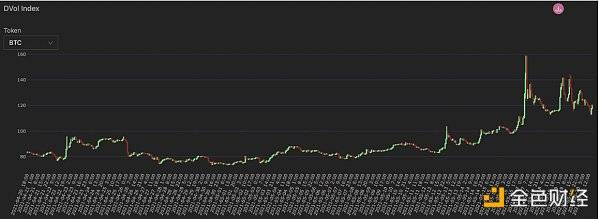

那些不愿保持负gamma值头寸的投资者可能会选择买回期权并平仓,同时推高隐含波动率。5月17日,DeribitDVol指数触及纪录高位,30日隐含波动率接近160,这并非巧合。

根据以上种种迹象,有些投资者们能够感觉到市场将要有大调整,5月19日BTC价格大跌,从4.3万美元直接跌到2.85万美元,跌幅接近35%。

这是一个非常大级别的回调,因为BTC市值达到了1万亿美元。但是至少对于市值巨大资产而言,这种波动不经常出现。许多交易员完全没有准备,当天出现大量爆仓,某些市场反应非常值得注意。

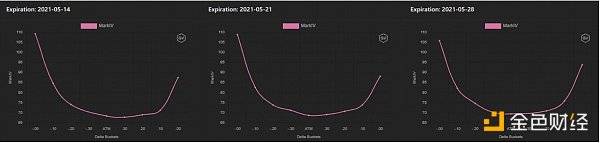

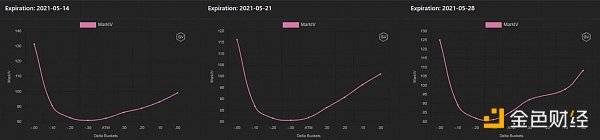

上图为G-Vol.io期权分析工具提供的数据,图中显示5月19日与5月17日的长期期权波动率几乎相同。

BTC价格大幅下跌35%,但是这对长期波动几乎没有影响,只对短期期权价格有影响。

这意味着在5月19日大跌的前两天,长期期权波动率就已经被市场吸收了。

有可能预测未来走势吗?当然不能。基本上,投资者不可能一直准确预测市场。但市场中有一些隐藏信号,可以通过观察这些信号,判断市场情绪,也会出现一些行情,有时能提供不对称机会。

例如,Deribit注意到BTC的短期期权波动率倾斜会保持负数,尽管高度相关的资产以太坊创下了历史新高,且价格呈正偏态分布。

无论加密货币市场走势如何,期权交易员对购买比特币看跌期权有着巨大需求。

5月2日比特币偏态状况

5月2日以太坊偏态状况

另一个值得注意的背离是2021年5月10日BTC和以太坊的隐含波动率期限结构。

如果价格持续上涨,这种背离是有道理的,因为以太坊价格创下了历史新高,而BTC价格停滞不前,但在抛售的情况下,BTC真的能高速度下跌吗?如果是这样,交易员可以通过卖出以太坊看跌期权,为买入BTC看跌期权提供资金,从而进行相对波动**易。

这种类的市场走势都可能提供不对称机会。

所有这些数据都只代表过去的机会,我们应发现未来机遇。

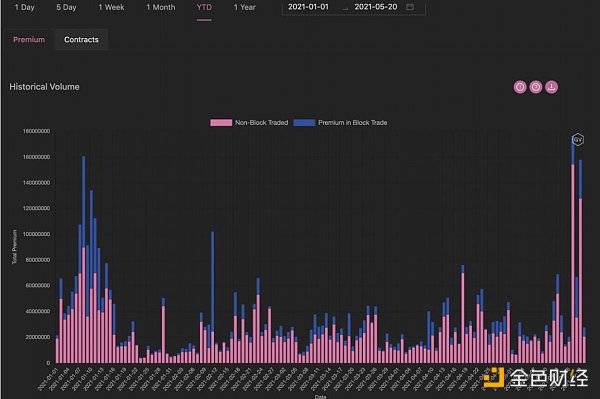

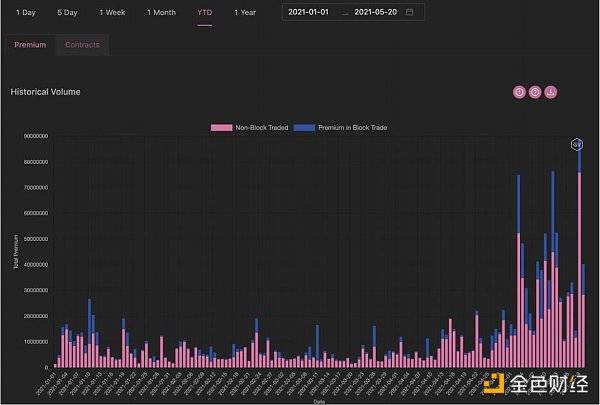

投资者非常值得观察BTC与以太坊的关系,因为年初至今这两种资产期权溢价在不断增长。

年初至今BTC期权溢价

年初至今以太坊期权溢价

我们是否能通过观察衍生品增长率,从而判断BTC和以太坊两种资产的整体市场情绪呢?答案很快就会揭晓。

文章标题:观察 | 读懂衍生品数据背后的机遇

文章链接:https://www.btchangqing.cn/267577.html

更新时间:2021年05月27日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。