从点到面,通过宏观数据分析了DeFi协议在黑天鹅事件引起的压力测试中的性能。

作者:潘志雄

5月21日晚,政府机构发布“打击比特币挖矿和交易”要求,全球加密货币市场经历了为期两天的剧烈震荡。主流货币的单日跌幅高达30%,更多其他货币的单日跌幅甚至超过50%。

事实上,自5月19日以来,市场经历了一次重大调整,在这种极端的压力测试之下,这是一个观察去中心化金融体系运行效率的好机会——尤其是当去中心化金融体系涉及的资金规模一度超过1000亿美元的里程碑,一些资产仍被过度抵押或杠杆化。

上周末的波动是自去年312(黑色星期四)以来罕见的大规模、高度波动的黑天鹅事件。去年,312加密货币市场崩溃。知名的影响是,链中“央行”做客系统的清算引擎遇到了一些问题。幸运的是,它通过拍卖和改进的协议设计恢复了运行。Makerdao在市场波动期间没有遇到同样的问题。

不过,在去年312家,DeFi还没有成为主流,这在业内并不是一个众所周知的方向,因为当时还没有出现流动性挖矿的热潮。如今,DeFi的世界正在发生着翻天覆地的变化,DeFi业务的复杂性已经远远超过了当时的水平。

在此背景下,在再次经历市场波动后,我们希望能收集到一些关于DeFi世界的宏观数据,结合一些核心DeFi协议在本周末市场波动中呈现的数据,为了清楚地了解这些DeFi协议在压力测试中的表现,黑天鹅事件导致了这一市场从点到面的波动。

看看DeFi场的整体表现

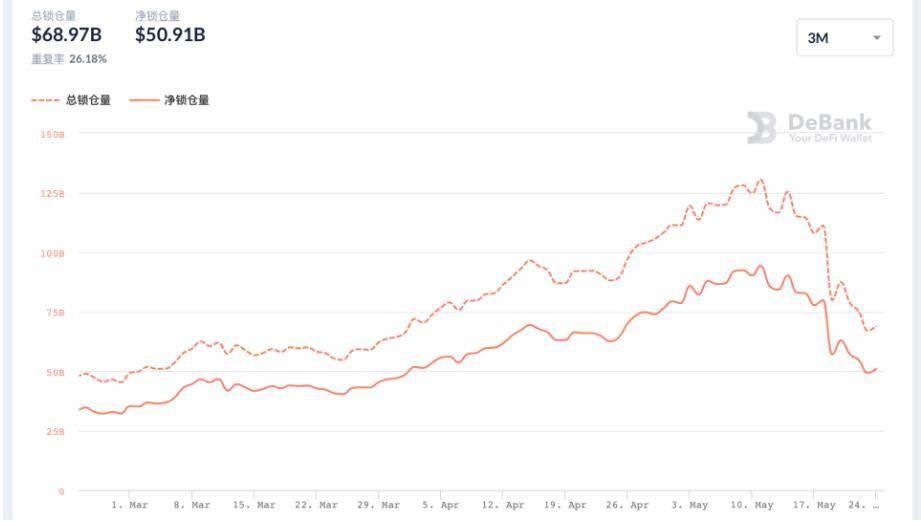

Defi total lock volume(TVL):接近腰部切口

TVL是用来评价整个DeFi世界整体规模的核心指标之一,其数据能够代表金融世界链上的流动性状况。

debank数据显示,所有区块链网络中DeFi协议的总锁定量(TVL)从5月11日的1300亿美元降至12天内的**值670亿美元,接近-48%。

指数成交量:创历史新高

一般来说,市场的波动会促进交易量的增加,因为DEX可以用于套利或清算交易,链中的许多本地用户可以通过DEX规避风险。

在5月19日发生的市场下跌中,所有指数的累计成交量创下日成交量历史很高纪录,接近220亿美元。

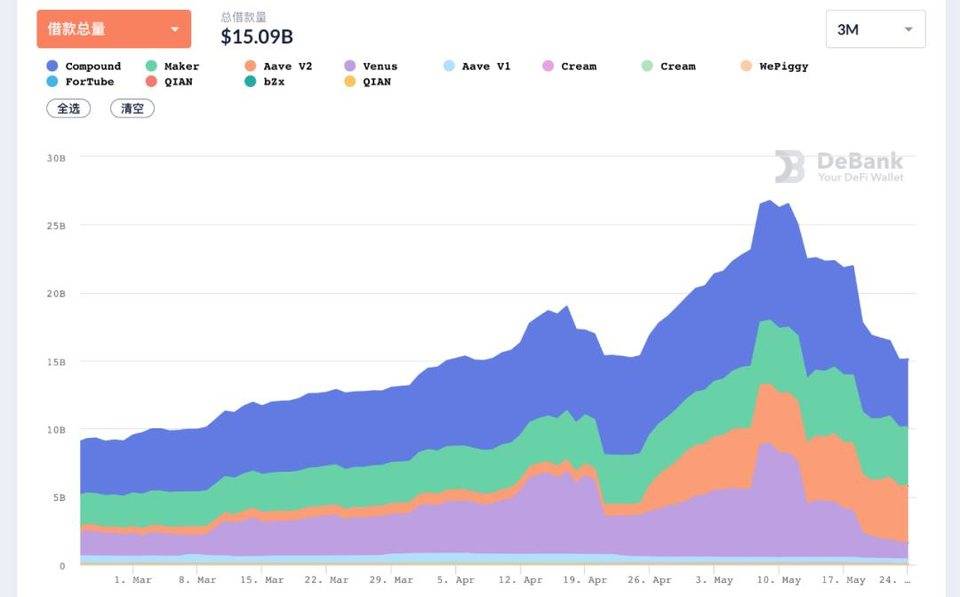

房贷数据:接近下调

目前,几乎所有基于区块链的贷款协议都是通过资产抵押实现的,抵押物也是基于波动性大的加密资产。因此,随着市场的波动,其贷款数据也可能受到严重影响。

从链条上的数据看,借款总额从历史很高的267亿美元下降到150亿美元,下降44%,相当于市场的下降。

房贷清算数据:创历史新高

当加密资产波动较大时,贷款协议可能会因为抵押价格的波动而触发清算,因此清算数据也反映了市场的部分杠杆作用。当然,高清算数据并不意味着DeFi协议存在问题,只要这些结算中没有坏账或坏账。

5月19日和23日,该公链的清算金额分别为历史很高和历史第二,日清算金额分别为6.14亿美元和1.4亿美元。此外,5月19日,金星在BSC因系统按揭利率设计而出现大概率坏账,导致清算金额超过2.5亿美元。

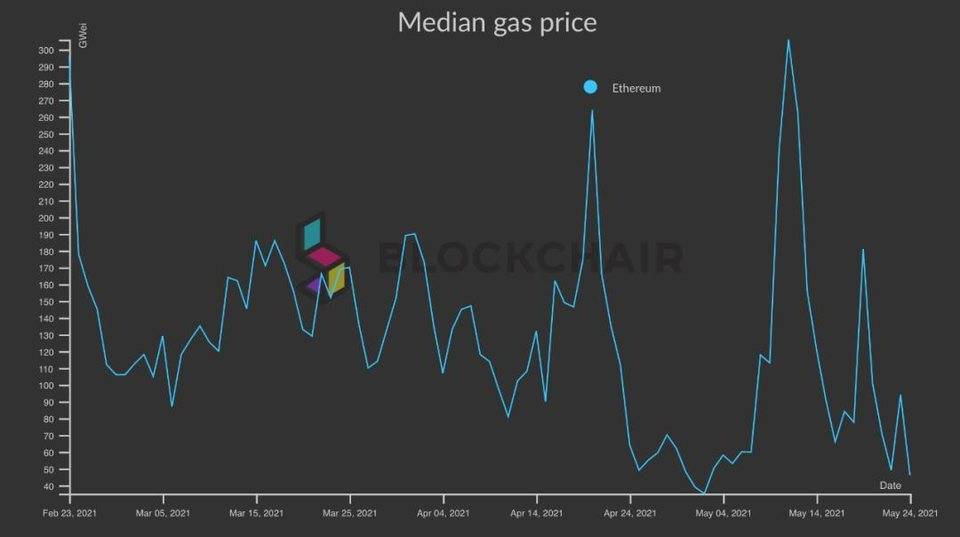

气体:相对稳定

最近几天,以太坊链上的气体相对稳定。虽然在5月19日瞬间遇到了超过1500千兆瓦的天然气,但可能是由于结算拍卖时机器人通过天然气竞价,或是市场波动时用户快速交易所致。但单日中位数仅为181,不及5月11日的水平(306 Gwei),并在未来几天内逐渐下降。

这可能与近期以太坊区块产能的增加有关,交易量的增加对区块气的影响有所降低。这也可能是因为越来越多的矿工部署了flashbot,这可以减少MeV的天然气竞价。

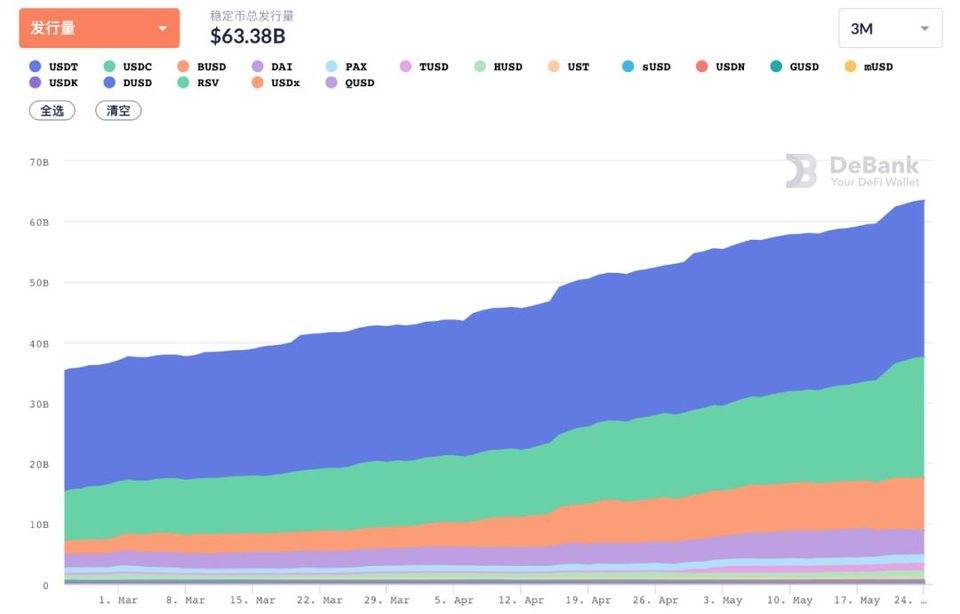

稳定币:持续增长

法定货币或资产支持的稳定币持续增长(一般称为合规稳定币,但USDT争议较大),由于市场剧烈波动,并未流出区块链或DeFi系统,总体规模634亿美元。

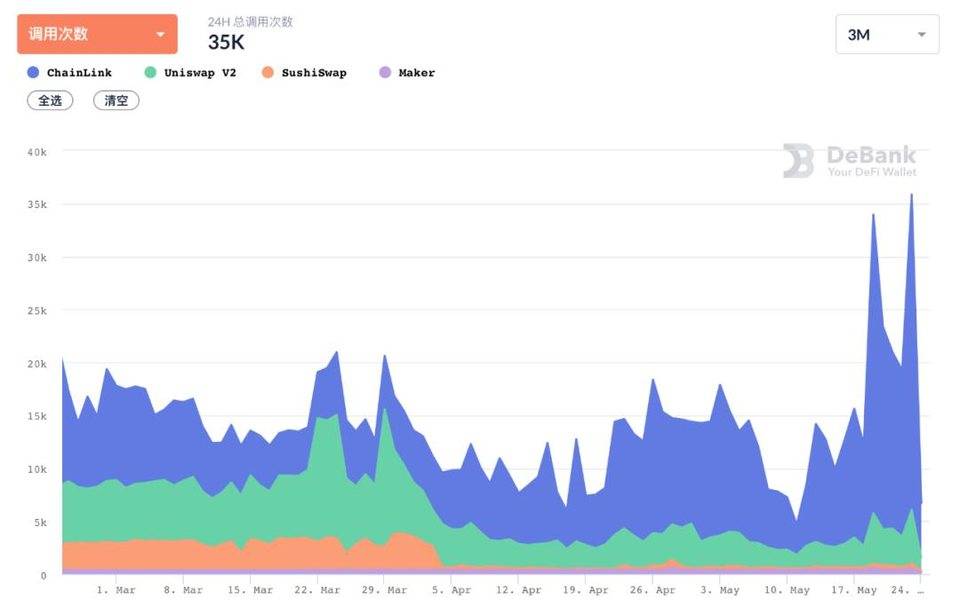

预言机呼叫:接近历史很高

预言机表示链上DeFi等服务需要离线或价格数据的频率。因此,在价格大幅波动期间,预言机被叫作的次数也大幅增加。虽然不是历史上很高的,但也可以跻身历史前三,每天的通话量超过35000次。

合成体

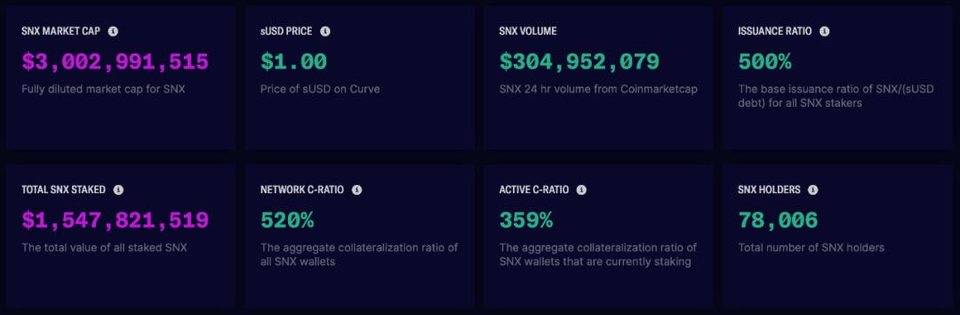

Synthetix是一种通过非常高的抵押率实现的综合资产协议。该协议的原始代币SNx可以以5到10倍的抵押率铸造SUSD等各种合成资产,并模拟现实世界或其他加密货币资产的价值波动。

但由于其抵押率较高,协议的资金效率相对较低。但即便如此,许多人仍会质疑synthetix模的可持续性。幸运的是,在最近几天里,synthetix并没有突然崩溃。

根据chain、debank和coinmarketcap的数据,synthetix在过去几天没有出现任何重大问题,与整体市场波动相当。无线电视已从最初的很高值38亿美元下降到20亿美元,下降了约47%。

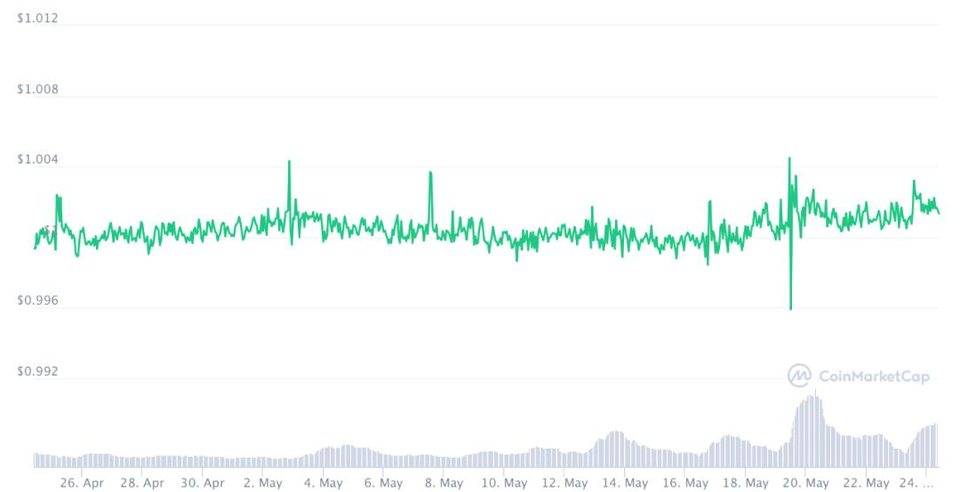

从synthetix的核心稳定币美元的价格来看,虽然波动率略高,但抛锚最坏的情况是瞬间出现7%左右的价差,整体价格维持在1美元左右。

另一个重要的数字是抵押贷款利率。据synthetix官方数据平台显示,房贷利率仍维持在520%,其他项目的数据也维持在相对安全的水平。

数据源:https://stats.synthetix.io

数据源:https://stats.synthetix.io

Maker

“链中央行”Maker去年在清算系统中遇到了问题。不过,它在近日的市场波动中表现良好。可见,团队调整后的系统设计解决了去年存在的问题。

戴相龙目前的发行量约为44亿美元,而整个系统的按揭资产总额接近75亿,整体按揭利率约为170%。

根据清算数据,maker在5月19日清算了4100多万美元,创历史新高。这些清算是正常业务逻辑的一部分,到目前为止,该期间没有发生坏账。

另外,根据maker发行的Dai价格来看,它比synthetix的ssusd更稳定,波动性更低,价格可以保持在1美元左右。

泰拉

然而,Terra发行的美元稳定币(UST)的表现并不令人满意。自Terra发行UST以来,抛锚情况最为严重,**美元跌至0.93美元,尚未完全恢复。

与其他几项连锁抵押贷款稳定币协议相比,Terra发行的ust机制并不相同。它的一部分依赖于Terra的原生代币Luna,因此它可以被视为Luna支持的一种算法稳定币。值得注意的是,随着市场的波动,Luna的市值已经低于稳定币ust——不少市场评论人士指出,这可能导致两类资产的螺旋式下跌:如果用户选择恐慌性抛售ust,Luna的下跌速度会更快。

在过去的七天里,卢娜的货币价格下跌了一半,现在又反弹了。这可能是因为市场发生了变化,或者团队通过大量的资金支持,把UST拉回到了1美元。目前,加密货币界对UST的前景相当关注。有许多观点认为,这些内生抵押品的稳定币协议风险相对较高。或许我们应该考虑制定一些额外的缓冲措施来应对动荡的市场。

浮动

作为一种新一代算法稳定币,浮动汇率(float)上周刚刚完成**发行。然而,这并不幸运。一开始,它遇到了ETH市场的剧烈波动。你知道,浮点数在它的早期阶段是用ETH作为抵押品的,所以它一定会受到很大的影响。

好消息是,根据float的价格表现,其发行价格为1.618美元。虽然价格波动,但成功启动并完成了每日拍卖,并通过每日拍卖将价格维持在目标价。当然,浮动汇率已经跌至1美元左右。

总的来说,浮动汇率并不像“稳定币”。其目前的作用更像是通过银行治理和拍卖机制,吸收ETH的波动性,提供价格相对稳定的资产。

**协议

部署在以太坊侧链xdai上的衍生杠杆交易协议“永续协议”也是交易应用程序的代表之一。一个多月前,ETH市场剧烈波动导致协议价格暴跌或“pin”,比中心化交易价格低近千元。

然而,在这个市场上,我们可以从K线图上知道,没有明显的引脚。

可能是上次事故发生后,perp针对这一问题提出了全面的改进措施,包括加大深度、设置计费限额、启动部分清算机制等。因此,从这个压力测试中,**性协议得到了显著的改进。

文章标题:def协议在加密市场的崩溃中面临着压力考验。他们还好吗?

文章链接:https://www.btchangqing.cn/265233.html

更新时间:2021年05月25日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。