很多刚开始投资vcpe基金的LP经常会有这样的想法:了解moic、tvpi/DPI/rvpi和IRR的数字是很好的,但是当他们投资这些数字的时候,他们会发现基金的现金流是最让人费解和困惑的部分(如果你真的不明白,你可以带钱来和我们聊聊)。本文从LP的角度出发,来看看PE资金的现金流是如何流动的。

首先要了解的是,PE基金的运作方式与二级市场开放式基金有很大的不同。LP投资二级市场开放式基金时,一开始会投一笔钱,以后再从基金中拿出自己的收益,但PE基金不是这样的。

私募股权基金将在3-5年的投资期内投资多家不同的公司。一旦投资期结束,之前募集的资金将不会投资于新公司,但可能会继续投资于现有的投资组合。一个原因是这些公司可能有额外的融资需求(增加/反稀释),另一个原因是这些公司需要资金来发展自己的翅膀或进行收购。此外,全科医生的管理费将在基金存续期间按季度收取。

1.全科医生也能花钱。手里拿着钱会拖累演出

从现金流的角度来看,GP不需要提前获得所有的资金。如果GP提前持有所有LP资金,资金只能存放在银行账户中,直到基金需要资金。这种“现金拖累”会大大降低基金的内部收益率,所以GP只希望在需要资金的时候及时从LP那里拿到一笔钱。

假设你投资100美元,四年后得到150美元的回报。当投资从“0”开始时,负数表示现金流出,正数表示现金流入。净现金流量是投资(现金流出)和回报(现金流入)之和。如下图所示,这项投资的回报率为11%。

但如果投资不是一下子花100美元呢?或者如果投资需要一段时间来执行呢?下图显示了四项投资的影响,每项投资25美元。内部收益率显著上升至17%。

这个例子显示了现金拖累的影响。如果一只基金提前拿到了所有的资金,但并不总是需要这笔钱,那么从业绩的角度看,GP更像是根据基金的需要分批拿LP的钱,而不是一上来就把所有的钱都收进基金账户。

2.三个概念:承诺资本、GP称之为金钱、LP称之为金钱

私募股权基金募集资金时,LP会承诺投资一只基金,这也叫投资承诺。所有有限合伙人承诺的投资总额为基金的“承诺资本”,即所谓的基金规模。投资不是一蹴而就,而是一个循序渐进的过程,因为基金对资金的需求将分摊到基金的整个生命周期中。

当基金需要资金时,LP将收到GP催缴通知。基金在任何特定时间筹集的总金额称为实收资本,也称为催缴资本。实收资本指标也将用于评价私募股权基金的业绩。

通常,在基金成立的第一天,基金会向LP看涨期权支付部分款项。不同基金的认购金额也不同。然后,在基金周期内进行一系列的拜访投资,支付管理费和基金日常运作所需的费用。因此,LP将连续多年为该基金提供资金。

例如,假设一个成长股票基金从LP获得了1亿美元(这意味着该基金的总基金规模为1亿美元)。基金的寿命是10年,GP最多可以选择延长一年两次,所以整个基金周期可能是12年。此外,该基金预计将在5年的投资期内投资15至20家公司,然后在基金剩余时间内退出并获得回报。

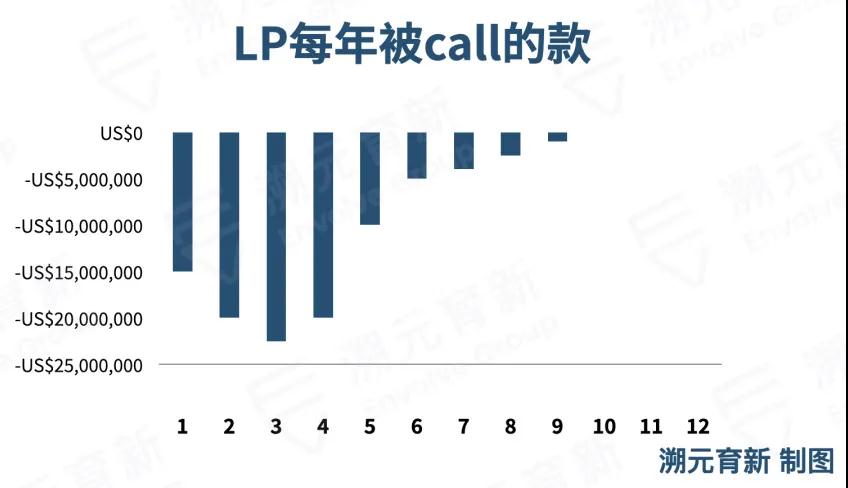

第一年,该基金投入其承诺资本的15%,即1500万美元,包括管理费和基金的运行成本。这意味着在第一年,LP将向基金支付1500万美元现金,GP将调用剩余的8500万美元。

第二年,该基金需要20%的承诺资本,即2000万美元,用于增加投资、管理和运营成本。下表显示了LP向基金支付的年度资金需求。

在这个图表中,年度现金催缴股款显示为负数,表示LP的资本已经流出。这个例子还表明,有限合伙公司在长期的基金寿命内,会逐渐向普通合伙人提供资金。

下图中的红色条形图显示了如何调用LP。但是LP什么时候能拿回钱?是时候谈谈现金分红了。

现金分红:我的钱呢?

根据该基金的策略,该基金预计持有该投资组合3至7年。一般来说,早期风险投资基金的投资持有期要比成长股票基金或收购基金的投资持有期长,因为这些早期公司成长到基金可以退出仓位的程度可能需要很长时间。

当一只基金卖出投资组合中的股票并获得资金时,是时候做出决定了。手头的现金应该用于投资、管理费或基金支出,还是应该退还给LP?将资金返还给LP被称为股息。就像现金拖累的例子一样,手里拿着钱却没有资金,会损害资金的回报。

因此,对于一只基金来说,**保持支付短期管理费、日常开支和即将进行的投资的**金额,并将剩余资金分配给LP。这是因为基金可以继续支付有限合伙人的催缴股款,直到所有承诺资本都被催缴。这样,基金就可以控制自己的现金流,使内部收益率更漂亮。

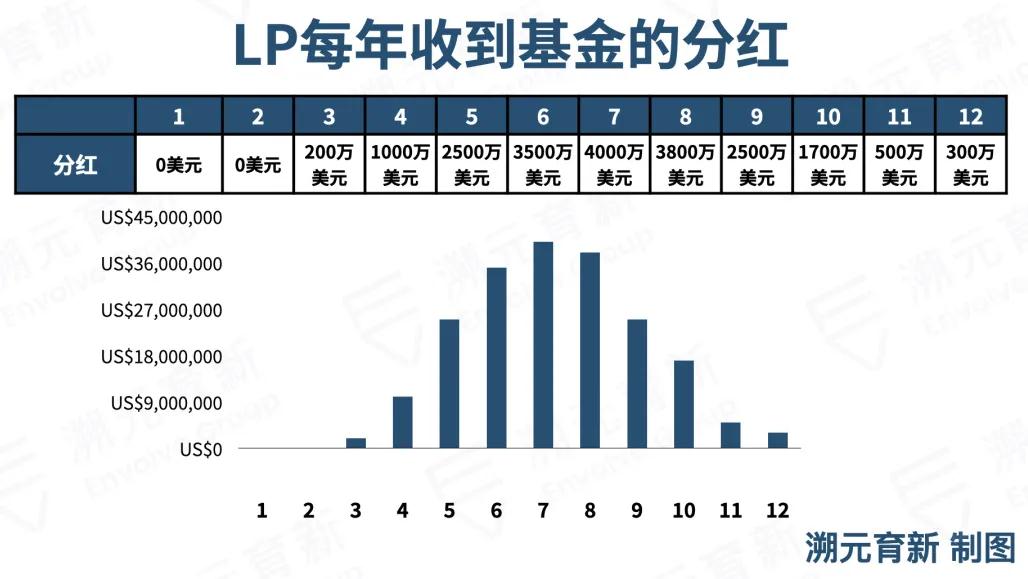

让我们回到我们的例子。假设一只基金在第一年和第二年没有向LP支付股息。这是因为该基金正在投资,需要一段时间才能成熟。基金可以出售投资组合的股权。第三年后,基金投资逐步回归,LP按以下方式分红:

本例假设LP在基金的整个生命周期内获得2亿美元的回报。另一种说法是,该基金在其生命周期内的总价值为2亿美元,而其实收资本为1亿美元。因此,实收资本总额的绩效指标为两倍。当然,任何基金向有限合伙人回报的金额因人而异。

如上表所示,LP的股息支付一般从几年后开始,通常会延伸到基金的整个生命周期。上表中的股息金额均为正数,表明这些资金流向LP。

4.分红贡献=基金现金流量净额

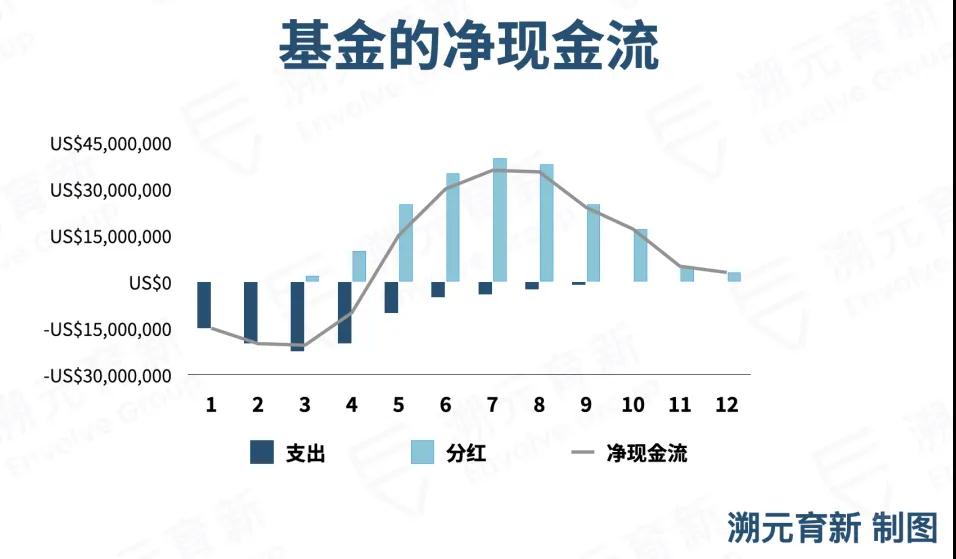

LP的净现金流是GP所称的现金(LP现金流出)和股息(LP现金流入)之和。

催缴股款和分红的时间会因基金和策略的不同而有所不同。一般来说,在基金的投资期,赎回最为迫切,然后随着基金进入收获模式,资金需求和赎回频率会逐渐减少;在投资阶段,分红的额度会比较轻,在投资收获的后期,分红的额度会比较丰富。

每只基金都将管理认购和分红,以**限度地减少现金提取,实现收益**化。因此,在基金周期中,一系列的认购和分红会来来往往,LP的现金流也会来来往往。

再看一下前面的例子。下图显示了基金的净现金流。

Call为负数,红色表示LP现金流出;股息为正,绿色代表LP的现金流入。黑线代表基金的净现金流。LP前几年现金流为负,后几年转为正。

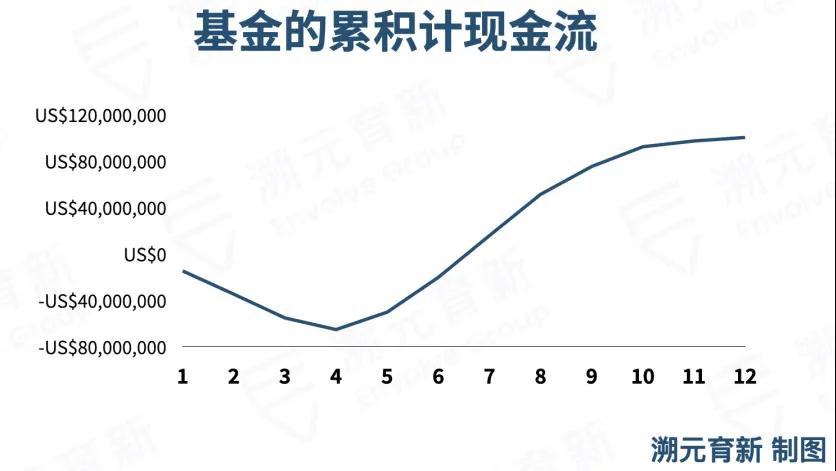

该曲线显示了基金的累计现金流。我们还发现,累积现金流量曲线类似于J收益曲线。

这一数字显示,有限合伙人向基金支付的很高现金支出为6550万美元。对于大多数基金而言,由于赎回和分红的时间安排,LP不会在开始分红之前将其承诺的全部金额投资于基金。LP向该基金承诺1亿美元,但很高净现金支出为6550万美元。

上表还显示,LP投资1亿美元,净收入1亿美元。LP投资1亿美元,基金回报2亿美元,净收入1亿美元。

5.现金流对LP的影响

简言之,私募股权基金的现金流结构对LP有三个影响

(1) 通话的时间和规模尚不确定。一般来说,大部分的买入基金都处于基金的投资期,但实际买入基金的时间和规模总是随着GP的变化而变化。

(2) LP必须有足够的资金来满足每一个要求。因为呼叫的时间和规模是未知的,LP必须随时准备好接收来自GP call的呼叫。一般在GP通知LP后10-15天内到期。一些LP通过清算其上市股票筹集资金。如果市场严重低迷,这可能是一个冒险的举动。即使经济或股市面临压力,催缴股款也不会停止,LP必须确保继续满足催缴股款的要求。

(3) 经济衰退的影响。2008年金融危机期间,股市暴跌,但LP接到的电话从未停止。这给一些LP带来了很大的压力,他们不得不清算低迷的股票和债券,并填补其各类PE基金的资金需求。

综上所述,现金流对LP的影响主要体现在资本风险上,也称为违约风险,即LP在投资期间不能按照承诺出资。自2008年以来,监管机构对资本风险的关注度越来越高。资本风险有两种,一种是过度承诺,另一种是出资与分红的不平等。

让我们从过度投入的资本开始。一般而言,私募股权基金并不要求有限合伙人立即投资全部现金,在许多情况下,整个投资期内的实际认购金额将少于有限合伙人的承诺资本(承诺出资)。因此,大机构LP一般会承诺更多,这样其投资组合中PE资产的实际配置才能满足年度策略的百分比要求。然而,如果私募股权基金真的需要这么多的资金,而其他市场的资产状况又有比较大的问题,那么私募股权基金将面临很大的麻烦。

出资与分红的不平等是指经营一段时间的基金将收回现金流的资金投入到拟建项目中,等于用未来现金流投资到现有项目中。然而,当市场剧烈波动时,未来现金流可能会消失或枯竭,而LP净现金流方程只能得到负的结果。

文章标题:LP对私募股权基金现金流的看法

文章链接:https://www.btchangqing.cn/264593.html

更新时间:2021年05月24日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。