在过去的几年里,稳定币获得了爆炸性的采用。它们的广泛使用始于中心化交易所之间的交易和转让。从那时起,稳定币作为生态系统中的主要原始货币进入了DeFi。

或许最重要的是,许多加密本地人在面临退出风险时转向稳定币,而不是本国货币。DeFi的兴起使得用户能够将这些闲置资产投入使用。一旦休眠,非生产性资产将离开中心化的交易所和银行账户,并在贷款、做市和其他类的DeFi协议中发挥经济作用。

在本文中,我们将讨论:

稳定币的现状

收入机会

稳定币的现状

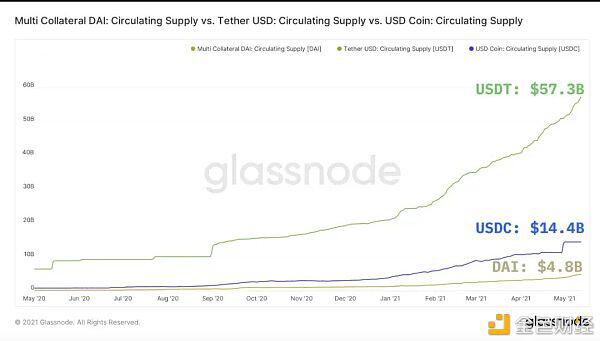

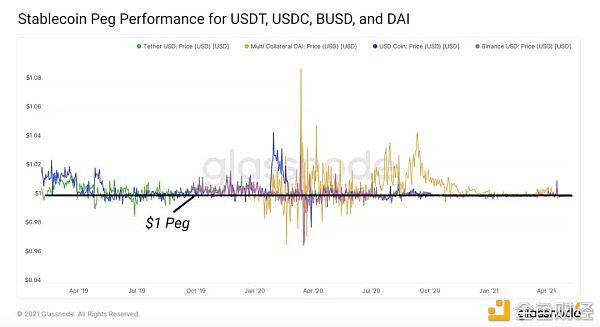

目前稳定币以少数项目为主,其中USDC、USDT和Dai在以太坊的流通、供应和使用中起主导作用。Usdc和USDT使用中心化抵押品来维持盯住美元的汇率。每一个稳定的代币都有价值1美元的资产作为抵押品。

戴笠是唯一以去中心化方式管理其发行的主要稳定币项目。它通过抵押链上的资产来产生Dai。

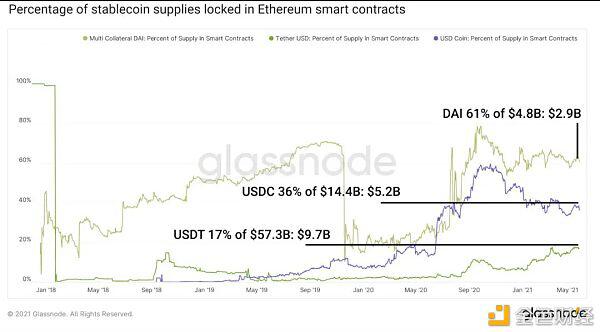

所有三个稳定币都可以在以太坊WiFi中使用。戴相龙超过60%的供应锁定在去中心化的贷款、交易所和其他类的DeFi协议中。

尽管Dai的锁定率很高,但USDC和USDT在以太坊智能合约中仍然占据主导地位,因为它们的移动供应量很大。

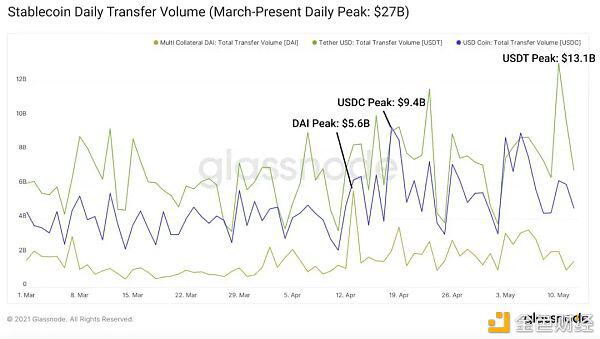

过去三个月,以太坊每天稳定币转账已超过100亿美元(包括智能合约的存取款)。

在750多亿美元的稳定币供应增长和200多亿美元的每日转移背后,有许多需求驱动因素。

在不使用本国货币的情况下,从波动性和风险敞口到稳定资产;

在不承担风险的情况下,在中心化的交易所之间转移资产;

贷款和杠杆抵押品;

对于去中心化放贷、交易所、衍生品等,使用稳定币可以消除波动性代币的风险,但由于风险较低,通常带来的收益较低;

支付、工资、外汇、第三世界获得非恶性通货膨胀货币的机会,以及其他利基消费者使用案例;

在稳定币市场中,以美元为基础的资产占主导地位,而欧元等项目在锚定欧元等其他货币方面表现良好。这些稳定的资产使用户有信心将其资产存入稳定币,而不是以美元等本国货币进行交易。

目前,市场上有一系列稳定币。交易员应注意这些稳定币的风险。以下是一些常见的稳定币:

其他中央稳定币:husd、USD、EUR、tusd;

其他去中心化的稳定币:SUSD、FraX、Fei、alusd、RSV、Pax、UST、mousd、lusd、ESD、ampl

稳定币在DeFi领域的收入机会

注:回报率差别很大。写这篇文章时列出的回报率与读者阅读时看到的回报率有很大不同。

在用户转向稳定币的过程中,了解收入机会来自何处非常重要。非生产性资产有成本。在闲置的同时,稳定币往往受到通货膨胀和成本的影响。为了抵消这些影响,投资者可以选择将闲置资产投入使用、提供服务或以风险换取收益。

在DeFi,这些回报率目前高于传统的投资目标。但也存在一些风险,如:

潜在的1:1锚固损失;

智能合约攻击风险(包括经济/协议设计攻击);

收益波动性:资产存放后Apr会迅速变化;

流动性不足:奖券波动性大,无法从高利用池中借款,无法从高利用池中提取大额头寸,退出头寸滑动点高;

天然气成本:高昂的天然气成本会造成损耗,限制流动性提供者和使用者的行为;

量化收入

APR和apy被广泛用于衡量DeFi的收益率。不幸的是,这两个概念经常被用户误解,并被开发人员无限期地贴上标签。APR代表一个池的收入,它不需要使你的收入复合。如果APR列在一个项目的UI中,这意味着你的收益不会自动复合。如果池具有claim rewards 功能,则奖励为Apr。

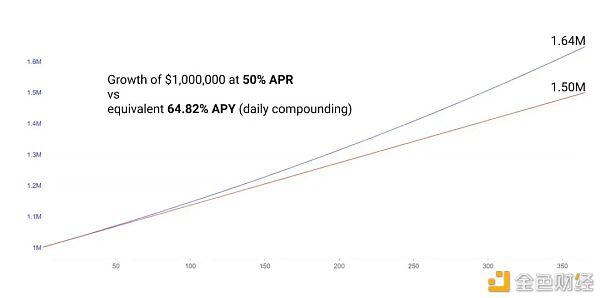

日复利中,APR的40%变为apy的49%,APR的400%变为apy的5242%。这就是复利的力量,尤其是在像DeFi这样的高利率环境下。当然,以太坊DeFi的小仓位不能从这个复利中受益,因为每天申请奖励和重质押的天然气成本将超过回报。下表显示了复利的可能回报,假设我们投资100万美元,赚取APR的50%,并要求每日奖励。

考虑到这一点,围绕稳定币有五种不同的风险和回报策略。请注意,由于单侧流动性风险的潜在波动性有限,因此其回报率将下降。

每个项目都有一个风险等级,这个等级综合考虑了项目的可信度、协议风险、审计等因素。风险评级是相对于DeFi的其他部分,而不是独立的。此外,在DeFi领域,即使是a+评级也有很大的风险。

AAVE和复合贷款(apy 4-16%,风险:a)

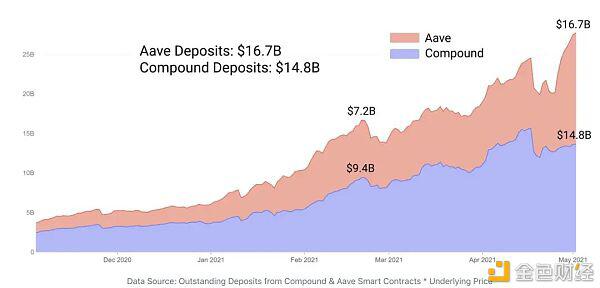

AAVE和compound是DeFi知名的贷款协议。直到最近,就存款总额而言,复地还是知名的贷款协议。AAVE通过新的流动性激励措施扭转了这种局面,目前在贷款中占据了流动性的主导地位。

这些新的AAVE激励措施提供了一个增加回报的诱人机会。据悉,AAVE奖励计划将持续到7月中旬,以AAVE治理代币的形式增加奖励(每天2200英镑)。储蓄将按借款活动的比例分配到池中。

例如,AAVE目前有50亿美元的未偿贷款。戴池约有10亿美元借款,10亿美元/50亿美元=0.2或20%。2200标准日意味着Dai池将分配440标准日。目前,这意味着,每存1000美元,用户每天可获得0.0002 AAVE(按当前价格计算,每天11美分)。这种激励结构在某些稳定币中的表现优于复利的流动性挖矿激励,而在其他稳定币中的表现则相对较差,具体取决于利用率。

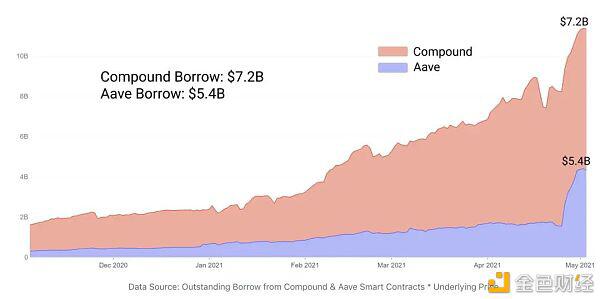

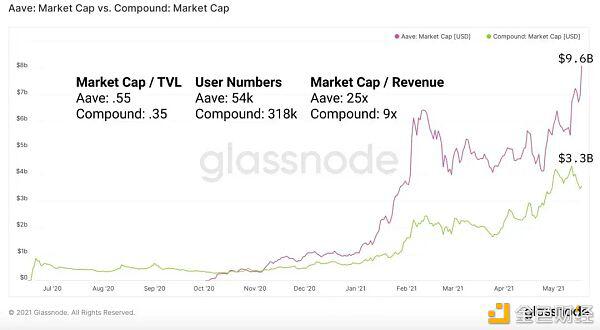

虽然复地在规模和利用率方面有着较为成熟的市场,但AAVE以其优越的代币经济性、激励机制、稳定的利率、支持更多的代币作为抵押物,具有较高的市场价值。请注意,虽然AAVE的总抵押资产已超过复合的,复合仍然占主导地位的借款总额。

随着利率的降低和市场规模的扩大,对于那些希望获得更强有力的流动性保证和更低的借款利率的大借款人来说,复利仍然是一个强劲的市场。相反,AAVE倾向于在高风险下提供更好的回报,并在其贷款市场的供求方面提供激励。他们最近还宣布了一个机构的专业版本。

当激励措施在7月份结束时,看到它们的流动性表现将是非常有趣的。

市值/TVL通常用作衡量项目吸引多少流动性的估值指标。这一指标类似于传统市场的市盈率。在传统市场上,市盈率越高,每美元流动性的代币估值就越高。在用户数量和市场价值/收入比率方面,AAVE的估值是相似的。

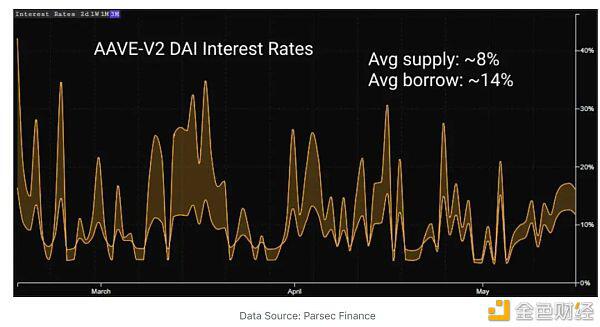

AAVE上的Dai贷款市场目前对贷款人的利率为11%,这意味着贷款人可以预期获得11%的复合利率。自4月底推出AAVE流动性激励机制以来,该基金的利率一直相对波动。

图中的底线代表贷款人的利率,而顶线代表借款人的利率。

AAVE的激励意味着额外的~3-6%的收益来自已抵押的AAVE代币。这些已质押的AAVE代币可以在10天冷却时间内发行,也可以继续质押,年化收益为7%。

用户可以通过抵押贷款、循环贷款或向其他协议提供贷款来增加杠杆率,从而承担额外的风险和潜在的回报。这些细节超出了本文关注的简单策略的范围。

战略回报:AAVE贷款Dai(4-15%)、AAVE流动性激励(4%)和质押AAVE(7%)

风险:智能合约中的潜在漏洞、Dai细分、AAVE流动性风险以及超过小额头寸回报的GAS FEE用(存款、取款等)。

曲线AMM池和STARKING(4月10-50%,风险:B+)

作为DeFi稳定DEX流动性的主要场所,曲线具有流动性激励机制也就不足为奇了。曲线具有稳定币交易的**点。在此之前,中国控制了绝大多数稳定币交易。近期,Uniswap V3稳定币对正赶上曲线成交量,但两者之间仍存在一定差距。

向知名的曲线协议资本池(USDC+USDT+DAI)提供流动性的Apy为2%(来自交易成本),交易量继续朝着500亿美元的方向健康发展。

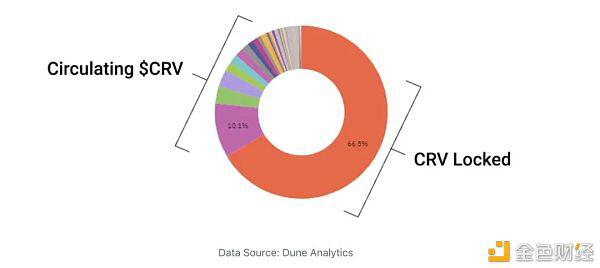

除了2%的费用奖励,额外奖励的8%来自CRV治理代币。用户可以在一定时间内锁定CRV,将收入从8%提高到20%。锁定CRV 4年的**回报是增加2.5倍。请注意,这20%来自2.5*8%,这也是知名的回报。

策略奖励:ool基本APR 2%,额外奖励8%-20%,锁定CRV 11%。

风险:潜在的智能合约漏洞、Dai故障、天然气成本超过回报。

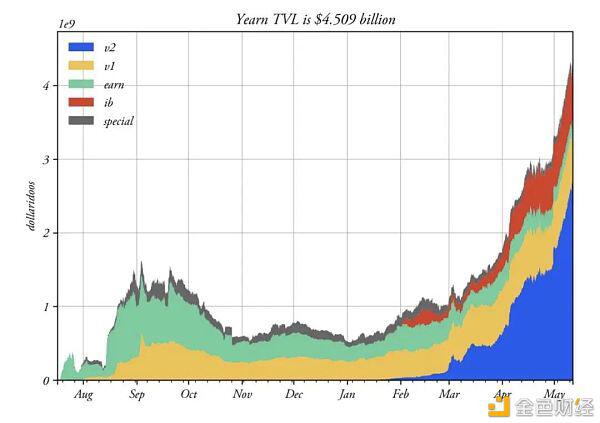

年度财务Dai金库(apy 15%,风险:b)

Yvdai财政部目前是年度财政中知名的财政部,资产超过7亿美元,而其目前的apy为15%。

这些资产将在开发者制定的Dai战略中发挥作用。它的工作原理是将用户的Dai放入各种收益协议中,并在开发者认为合适的策略范围内移动用户的资产以实现收益**化。

国库分配策略示例:

策略借贷优化:优化dydx和cream之间的Dai借贷;

单面crvdai:将Dai放入曲线中收入很高的池中;

strategyidledayield:将Dai存储在idle.finance中,以提取comp和idle治理代币。奖品将作为代币出售,并重新分配给国库。

今年财政部已经锁定了超过45亿美元的资金,这是一个非常受欢迎的地方,与大多数DeFi项目相比,其风险相对较低。

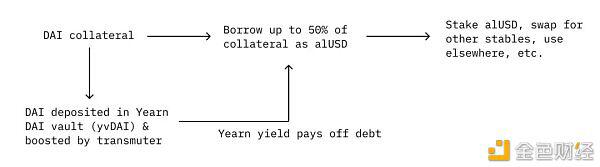

这一年的存款很大一部分来自alchemix,该公司的资产存款超过4亿美元。

Alchemix使用year作为其协议的核心基础设施。下面的图表显示了alchemix是如何集成year以提供一个独特的用例的。

从历史上看,金库全年单一稳定币存款收入一直相当不错,近几个月apy已超过10%。

战略回报:yvdai财政部(apy 15%),2%管理费,20%绩效费

风险:年度智能合约的潜在脆弱性、相关收入协议的潜在脆弱性风险、Dai突破风险。

Keeperdao套利(apy 10-x%,风险:B-)

Keeperdao使用池资产来利用套利、清算和其他活动。最近,许多人通过keeperdao和rook(Dao的治理代币)关注矿工可提取价值(MeV)。

一般来说,keeper从池中借入资产来执行这些清算和套利活动,并为自己和池中的存储用户创造回报。

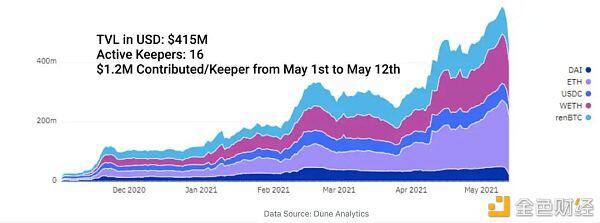

以下是KeeperdaoV2的统计数据。最近,keeperdaov3已经发布,这使得这些分析过时,V2的流动性正在下降。

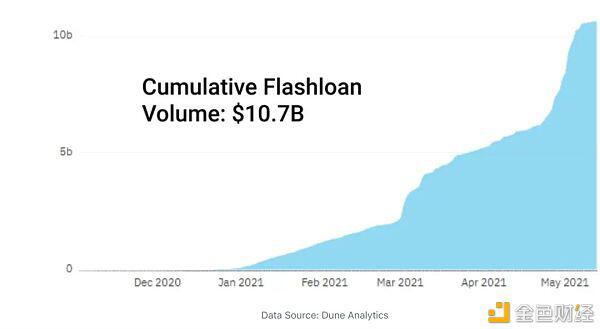

这些借来的资金被认为是安全的,因为它们被借来,使用,并返回到同一区块池使用快闪贷款。这是一项基于区块链智能合约系统的独特创新,通过该系统,资金可以在没有抵押品的情况下借入(以确保资金将在同一区块中返还)。如果交易不能保证这一点,它将失败。

下图显示了keeper从keeerdao流动性提供商处借入的快速贷款的累计价值。

治理代币rook的返回由排放计划决定,并且以存款货币表示的基本成本将随着守护者对Dao执行或多或少的操作而改变。

战略回报:15%apy,X%基本成本。

风险:潜在的智能合约漏洞,戴打破,取决于一年的收入。

结束语

回顾最近的数据,稳定币的增长是抛物线的。随着DeFi的出现,稳定币持有者现在可以为他们曾经闲置的资产获得有吸引力的回报。

目前,稳定币的规模已达到:

流通和供应超过750亿美元,每日转移超过100亿美元;

超过150亿美元的稳定币存放在复合和AAVE中,超过120亿美元的稳定币资产被借入(利用率>;75%)

大部分主要指标健康稳定;

用户在退出风险时总是寻求稳定的资产。问题是,DeFi将在多大程度上推动用户将数十亿美元的非生产性资产投入生产性使用?

文章标题:不稳定货币现状与矿业收入机会

文章链接:https://www.btchangqing.cn/264431.html

更新时间:2021年05月24日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。