恶意短砸,大砸?

北京时间5月19日清晨,BSC贷款协议Venus代币xvs的价格开始大幅上涨。从70美元的**点到144美元的**点只用了不到几个小时,但之后价格开始急剧下跌。***低至31美元,较高点下跌78%。

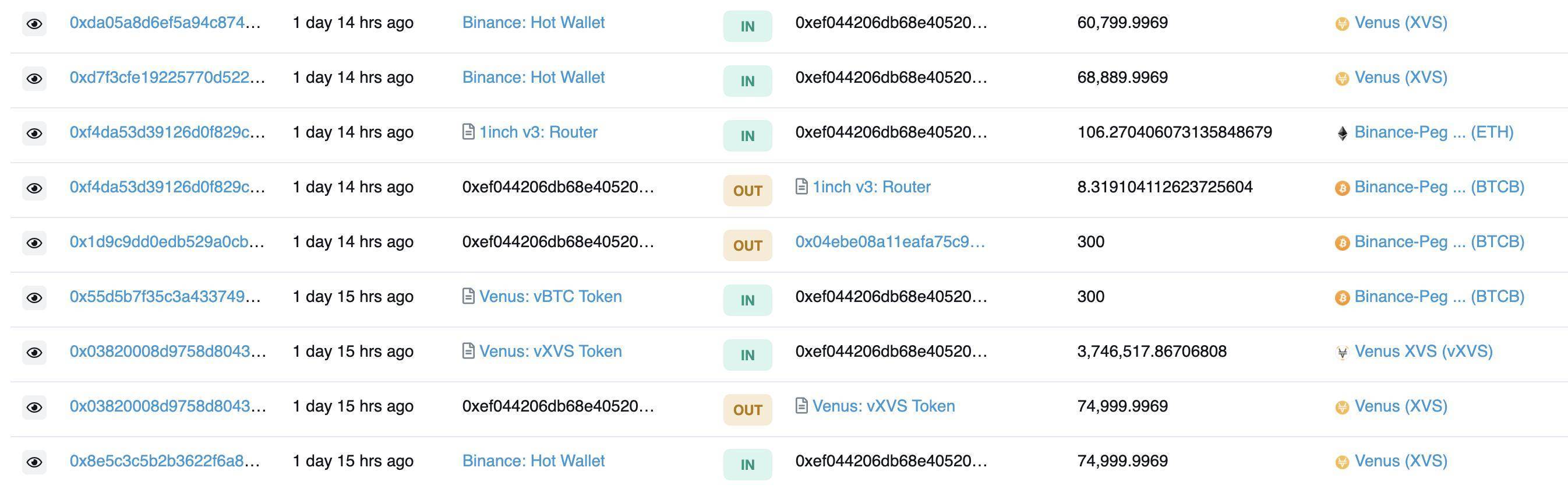

根据社区用户提供的大账号地址:0xef044206db68e40520bfa82d45419d498b4bc7bf,也是vxvs(在金星抵押的xvs存单)**的位置地址。通过查询bscscan上该地址的记录,我们可以发现该地址在19日凌晨0点开始大量购买xvs代币链和币安交易所,而且由于xvs在市场上流动性不足,短时间内大量购买导致价格进一步上涨。

加密KOL的王大佑在其微博上说:大家族以高价(估计约140美元)抵押了近200万辆XV,然后出借4100辆比特币和9600辆以太坊,估计负债2亿美元,导致一系列清算。

社区对本次活动的**推动力是xvs的按揭利率为80%。这一设置来源于5月8日通过的vip-22提案,该提案改善了一些抵押品的可贷因素,如主流货币BTC、ETH、BNB、xvs的代币SXP及其开发团队刷卡,以及稳定币USDT、busd、USDC,建议中解释了这种行为是因为这些资产具有足够的流动性,可以提高金星的资本利用率,增强其竞争优势。

虽然提高按揭利率可以提高资金的利用率,但也增加了金星系统的风险,因为80%的按揭利率意味着只要按揭资产下降14%,就可能引发系统的清算。

在DeFi贷款系统中,有一个健康因素的概念,它通常与贷款金额和账户抵押品有关。具体表达式为:健康系数=∑ (抵押品*清算门槛)/(贷款金额+贷款利息)

当健康因素1、触发DeFi借出系统清空用户账户的抵押品。清算个人用户是为了避免系统性金融风险的发生,因此借款人将受到系统的惩罚,清算人将获得一定的报酬。5月3日刚刚通过的vip-19方案,由原来的10%奖励调整为15%,进一步鼓励清算人参与清算。因为xvs售价从70元到140元的过程属于个人操作,市场上没有太多共识。因此,在清算过程中,抵押物价格急剧下降,最终形成1亿元的坏账。

那么,这是预言机的问题吗?该公司过去只使用CoinBase上一枚Dai的价格,这导致了9000万美元的清算。因此,维纳斯在第22号提案中也将原来的波段改为“链链链”,在这次事件中,链链和交易所都达到了这个价格。

不止一次

整个清算过程也花了几个小时。通过观察这个地址之前的交易记录,我们还可以发现,作为第一个xvs持仓地址,他一直在循环xvs的供应,然后再将xvs出借,循环操作直到贷款额度用完,没有持仓爆发性的风险。根据金星平台的代币经济模式,xvs代币总量的79%将预留给社区挖矿,35%分配给借出池,即抵押资产并获得利息的用户,35%分配给借出池,即借出资产并支付利息的用户。因为xvs有一个贷款限额,大部分xvs都是这个大用户借来的,同时享受着年收入的121%。

在**的提案中,政府减少了xvs的产量,并使用了部分VRT作为激励措施。5月16日正式通过,2021年的路线图中也提到了这一点,可能是因为大投资者对未来市场不乐观,想冲出自己的资产。但由于xvs的深度差异,大幅抛售很容易导致资产缩水。但也因为深度的差异,他选择在短时间内拉高价格,完成一次成功的狙击。

这种方法不禁提醒人们,今年1月,币安智能链上的跨链资产协议canno token在swipe wallet(维纳斯背后的开发团队)上上市,随后维纳斯在微博上正式表示将上线并支持can token。之后,由于没有太多的流动性,罐头的价格在DEX上被提高到0.35美元,所以只花了几十个ETH。

之后,4.48亿罐流入金星平台,以0.35美元(总值1.57亿美元)的价格担保,借入3000瓶比特币和7000瓶ETH等资产,金星产生约1亿美元的坏账。

我们能从这次事件中学到什么?

这也是因为流动性差的资产被抵押了,也是因为项目方似乎没有从这样的事件中学到任何东西,通过提高抵押品,然后高借。

首先是抵押品的选择。在传统金融市场中,银行行长和董事会有足够的权力选择抵押品的资产类。这就是银监会存在的原因。**的安邦集团收购成都农村商业银行后,进入董事会,开始让银行出售自己的保险,然后将保费存入自己的银行。在这样的层层筑巢下,我们完成了一个两万亿元的金融帝国。当然,我们都知道**的结果。当然,我们都知道**的结果。期限错配导致流动性危机。这是开始和结束。

如果项目方可以随意选择抵押品,那么去中心化的世界将成为犯罪者的天堂。这里没有规定,甚至可以自我监督。在某种程度上,项目方和大家庭成了另一个中心。作为一项社区治理工程,要在项目成熟后,将抵押选择权交给社区,并建立防止大户作恶的机制。

对于不同的抵押物,应设计合理的存款上限和借款上限。例如,当抵押品的深度较差时,在借入流动性较高的代币时,需要降低抵押系数。

第二,虽然高按揭利率可以带来更高的资本效率,但要充分考虑抵押物的价格波动和市场交易量。VRT快照完成后,xvs的价格在短时间内下降了30%。与以太坊上的知名贷款协议相比,AAVE和compound的自有代币按揭利率一直维持在60%左右。而且,两者的代币流通充分去中心化,市场深度远大于xvs。

至于清算,我们应该能够考虑到所有可能的情况,比如贷款协议的流动性。尽管抵押比率为110%(一般为150%),但仍执行基于稳定币池的清算程序。这种机制提供了一种自然的方法。如果贷款的价值低于**抵押比率,抵押物可以直接交付给购买者,让系统使用他们在稳定池中的资金而不是借款人来收回债务。这样,剩余或多余的抵押品就是买方的利润或借款人的损失。

同时,在预言机的价格供给过程中,是否有更多的指数支撑维度,如交易深度和交易量,而不仅仅是提供价格,决定预言机节点报价稳定性和稳健性的核心因素是:CEX的市场深度和参与者结构,以及DEX的资金利用效率。CEX的市场深度越深,参与者结构越丰富,价格越具有代表性,作恶和操纵的难度就越大。当CEX交易深度不够时,也会面临交易所弊病、市场操纵等问题。

对于深度较差的抵押品,贷款平台还应考虑时间因素。例如,为了防止价格反馈过程受到攻击,makerdao;预言机安全模块(O);新参考价格的发布将推迟一个小时。当然,在市场迅速下滑的情况下,预言机更快的报价可以大大降低坏账风险。

总之,DeFi仍然是一个非常新兴的行业。每一次风险攻击都是为未来更大规模的资本铺路。我们可以从每一个事件中吸取教训,并将其应用到下一个版本中,以提高整个DeFi世界的安全性,防范系统性风险。这是这次事件留给我们的主要财富。

文章标题:金星第二轮最冷的一天

文章链接:https://www.btchangqing.cn/263511.html

更新时间:2021年05月22日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。