在过去的一年里,DeFi实现了跨层次的增长,部分原因是出现了更精简的投资产品,如year或harvest机*池,这些产品促进了资本互动,并在货币市场和DeFi服务(如curve或swap)实现了有利可图的投资。

当然,大规模应用DeFi有很多痛点,其中之一就是风险管理基础设施不完善。因此,DeFi今年的创新路径很可能中心化在机*池产品的风险管理上。

事实上,在目前的金融衍生工具市场中,存在着多种基本的套期保值风险。然而,随着行业从早期采用阶段“过渡”到“采用阶段”,以及成熟的金融机构采用DeFi产品,风险评级很可能成为未来几年最重要的垂直市场之一。

从“贷款协议”到“货币市场”

“贷款协议”一词在贷款层面很容易理解,但在某种程度上称之为“货币市场”并不过分。事实上,贷款协议并没有抓住像AAVE now这样的服务的所有细节。

从某种意义上说,这种变化也反映了货币市场不同的发展阶段。在其诞生的头几个月,流动性要求是必不可少的,而且基本上是一场相当大规模的斗争,规模之大足以表明其他项目对与货币市场整合的兴趣,从而推动正增长周期,就像现在的AAVE一样。

为了进一步扩大,货币市场必须扩大其功能范围,正如我们已经看到的快速贷款和固定利率贷款。

货币市场增长的第二阶段将由功能驱动。事实上,货币市场的基本功能也是必不可少的,因为这些市场更多地融入了其他DeFi协议。在基础层面具有**灵活性的货币市场将能够处理更复杂的实际用例,例如信贷委托。

风险分类

所谓“分级”,就是对DeFi流动性挖矿的浮动收益按照风险等级进行分级,为能够承受高风险的投资者提供高收益,为能够承受低风险的投资者带来固定收益。

每个人都可以选择他们可以承担的风险。例如,一个人可以承担所有潜在的风险,以**限度地提高apy,而另一个保守的鲸鱼通过暴露于技术风险来缩小风险。因此在DeFi中,可组合性是关键因素。风险评级作为未来的金融基础,其他应用和项目可以用来提供新服务的基石。

下面,我们将更深入地探讨风险评级作为金融学的一个基本要素在当前实践中的作用,并研究风险对冲和固定资产定价的更广泛的用例。

风险分级项目

DeFi风险评级项目是一个利基轨道。目前主要以藏红花、板桥为主,也意味着发展空间很大。

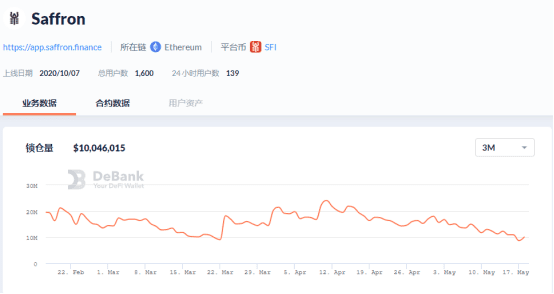

(1) 藏红花金融

Saffron是一个点对点风险交易协议,它允许其用户(即流动性提供者)通过使用SFI池评级自定义其风险和回报情况。从本质上讲,它是基于复合市场的风险分级的抽象层。

阅读分机:

藏红花金融与蜻蜓资本等多家知名机构达成战略合作

Saffron finance目前为流动性提供者提供三种选择(s、收入提升A和风险缓解AA)

(1) AA风险分类:平台故障时提供支持;

(2) A风险分类:为AA文件提供担保,但获得更高的apy;

(3) S的风险评级:它只是在其他两个部门之间重新平衡。

Saffron正寻求扩展到其他货币市场,尤其是扩大AAVE代币(目前只有DAI)的覆盖范围。

现在我们对风险分级及其操作模式有了更直观的认识。接下来,在DeFi风险管理下,风险评级可以提供什么。

(2) 巴恩布里奇

Barnbridge是一种跨平台的分级衍生协议,旨在根据收益率和波动率的维度对DeFi产品的风险进行分级,为不同偏好的投资者提供选择。

阅读分机:

火星线TVL在一周内增加了6000多万美元。什么是静静生长的谷仓桥?

巴恩布里奇有潜力成为新的蓝筹股:

(1) 在分类衍生方向上,具有先动优势,形成网络效应;团队创新和执行力很好;

(2) 该团队与许多DeFi head项目保持着良好的关系和联系,并获得了AAVE创始人stani和synthetix创始人Kain的资助,并在twitter上不断得到他们的推荐。

(3) 有可能走出圈子,扩大资本池(两周内挖矿5亿美元的总价值);

Defi风险管理

DeFi理财产品的风险主要中心化在智能合约风险、预言机风险和经济攻击风险。此外,还有两个层面的风险值得更多关注。

(1) Apy的变化:Apy的服务通常是多种多样的。

(2) 代币价格波动:收益回报率不同于存款回报率。如果支付的代币不是稳定的代币,其价格可能会发生变化,这意味着存在额外的一层风险。

为了充分了解更广泛的背景,有几种不同的方法来处理风险。与风险分级一样,风险分担可以与更具反应性的方法齐头并进,比如保险公司在发生故障时提供事后支付系统。

固定资产定价,收益率的另一种风险管理

如前所述,不同收益率的DeFi产品apy不断波动,降低了收益的可预测性,不愿意承担多重风险的投资者无法进入。为了解决这个问题,另一种金融服务正在兴起。

投资者的基本价值主张非常简单:为存款人的投资提供固定的apy,这本质上是另一种“保险”。收益率不是很高,但可以预测,这与AAVE的固定利率贷款(相对于可变利率)非常相似。

这项服务的购买者非常有趣:它就像一个预测市场,预测给定保险库或投资产品的回报;买家将资产存入银行,并以预期平均回报率作为抵押。他们的预测越接近,回报率就越好。

到目前为止,有两个项目致力于为DeFi投资产品(如年度机*池)提供固定apy收入:apwine和88mph。像藏红花一样,88英里每小时是另一个抽象层,建立在Compound,AAVE和harvest之上。它为存款人提供固定的年利率,而浮动利率债券的购买者承担基本投资产品的年利率波动风险。

此外,还有一个多协议池,其中将存在“元池”。

后记

saffron finance创始人曾表示:“风险评级将扩大DeFi的整个可寻址市场,为用户提供更高的回报和更低的风险选择。”。尽管风险评级协议与德孚蓝筹股相比仍处于成长和实验阶段,但它可能很快成为德孚的重要组成部分。如果风险评级能充分发挥DeFi的可组合性,未来也有望成为AAVE、Uniswap等蓝筹股的对冲蓝筹股。

文章标题:德菲蓝筹股的“对冲蓝筹股”为何对今年的风险评级协议持乐观态度

文章链接:https://www.btchangqing.cn/261436.html

更新时间:2021年05月19日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。