主动流动性提供商涌向Uniswap V3,而Swap和balancer则瞄准被动流动性提供商。

原题:DEFI之路:一个单一的财政模式:DEFI乐高的基础

近几个月来,自动化做市商(AMM)领域的创新推动了去中心化交易所(dex)的发展。

Uniswap发布了V3版本,该版本引入了中心化流动性,比V2设计的资本效率高出4000倍。Bancor v2.1引入了一个有趣的代币经济模,以解决波动性损失的痛点,实现单边流动性的提供。

其他的DEX也在不同的方向上不断创新,其中单拱顶模被越来越多地采用。

Bentobox和SWAP的平衡器V2

2021年3月,sushiswap发布了它的单保险库bentobox,所有用户都可以将他们的代币存放在一个去中心化的“应用商店”中,这个商店可以被许多不同的应用程序访问。例如,bentobox的基金可以提供快速贷款,同时在Onsen进行收入农业。在未来,它甚至可以提供货币互换的流动性。

同样,balancer在V2发布时也推出了它的单保险库。平衡器的协议保险库聚合并管理添加到每个平衡器池的代币。AMM逻辑独立于代币管理和记帐。代币管理和记帐由资金部执行,而AMM逻辑由每个池分别执行。

乐高底座

一个单独的保险库可以看作是一个乐高的基础上,其他乐高组件(不同的DeFi应用程序)可以建立。像Uniswap这样的协议专注于构建乐高积木,而像sushiswap和balancer这样的协议则采取不同的方法——合成乐高积木。

sled安全地存储代币,并自动从未充分利用的资产中产生收入,以降低机会成本。开发者可以直接在此基础上进行开发。他们的dapp可以利用底层资产并吸引更多的用户来提高协议的整体采用率。

dexs的圣杯是为LP提供知名的资本效率和收益。在本文中,我们将尝试解释单个vault模如何优化此目标。

单一国库模式的优势

气体效率

Omakase是sushiswap的核心前端开发人员,他将bentobox描述为“一个1.5层的解决方案,所有东西都在一个代币库中。”。单个保险库允许在保险库中保持内部代币余额,从而减少不必要的代币转移并确保气体效率。

如今,汽油费被浪费在同一标志的多次审批上。

这不会在单个保险库中发生。一旦代币被批准在保险库中使用,它就可以用于保险库上构建的所有协议。

在过去,由于均衡器智能订单路由算法的复杂性而增加的天然气成本已经覆盖了较低价格影响带来的潜在节约。新车彻底解决了这个问题,优化了价格。

使用balancer的新保险库,可以对多个资金池执行交易,并且只有最终的净代币金额将在保险库之间来回传输。这将减少引擎盖下的交易数量,并为用户节省大量的汽油。

高频交易者也可以避免发行任何短期的ERC20交易,这对DEX聚合器特别有用。

此外,通过使用闪贷,套利者可以在资金池之间进行信息交易,即使不持有代币也可以进行套利,从而提高流程效率,减少资金密集操作。

A660202来源:平衡介质

一般来说,开发人员可以构建dapp而不必担心煤气开销。同时,交易员也会选择在这些平台上进行交易,因为天然气成本对其利润的影响较小。

它为应用程序的建立提供了安全和灵活的基础

通过将资金池的AMM逻辑与代币管理和会计分开,单一的国库模为开发人员的工作提供了坚实的基础。可以将低级细节委托给vault,从而消除开发人员的任何技术开销。这种模块化架构可以使团队更加专注和高效。

寿司交换

第一个建立在bentobox上的DAPP是Kashi,它使用bentobox上的资产进行贷款和一键杠杆。由于所有代币都存储在中央金库中,因此可以减少内部代币转账交易的数量和总体GAS FEE用。例如,使用bentobox和Kashi,可以在一次交易中使用多个杠杆进行卖空。

味噌也将建立在bentobox上。它是项目创始人在互联网上推出新项目的启动平台。Miso已经创建了一套智能合约,这样,具有非技术背景的创始人就可以通过Miso启动流动性,并迁移到sushiswap来轻松推出他们的新代币。智能合约包括以下功能:为项目创建新的代币,随着时间的推移锁定代币的资金选项,初始代币发行和众筹,以及新的代币挖矿场。

平衡器

平衡器的代币银行现在可以作为AMM创新战略和团队DAPP的启动平台。它有两个官方合作伙伴:

Element finance是一个固定利率的利率协议,它将在balancer V2上构建一条定制的交易曲线,以避免从零开始分支或构建AMM的麻烦。

Element finance需要实现自定义常量或事务曲线,但它不想有分叉的技术开销,也不想用自定义逻辑构建我们自己的AMM。为了避免这些问题,我们选择构建BalancerV2。

–元素金融,2021年4月

Balancer gnosis协议是Balancer和gnosis之间的合作协议,它将把gnosis的DEX聚合器和批量拍卖推向市场,旨在降低矿工的可挖矿价值。

bentobox和balancer的保险库都允许DAPP集成到保险库中并相互连接,从而在这些DAPP之间提供协同作用并利用网络效应的价值。同时,dapps为保险库带来了新的用户,使TVL和protocol得到了发展。

资本效率

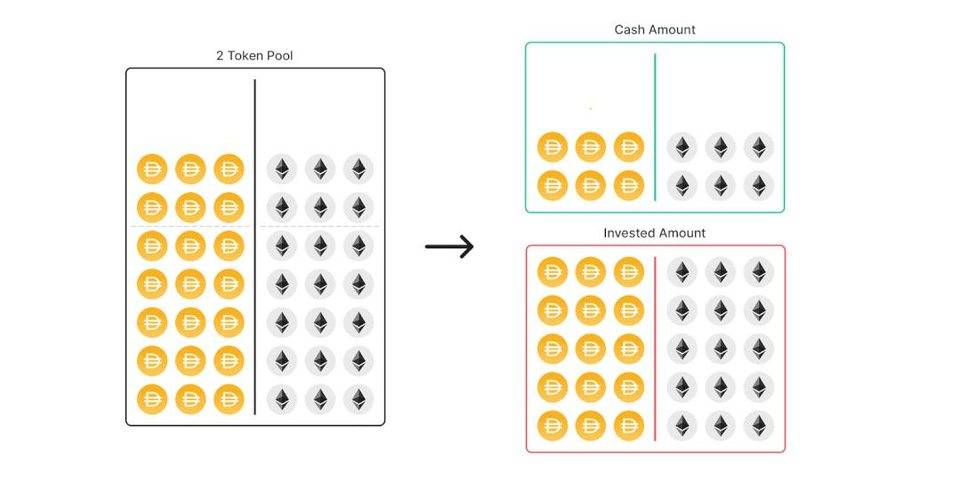

池对它们添加到保险库的基础代币具有完全控制权。这为提高资本效率开辟了广阔的设计空间。资产管理公司和dapp可以建立在财政部的基础上。在被基金池提名后,完全控制基金池代币的外部智能合约可以通过将基础代币用于其他方面发挥作用,例如投票、收益管理和贷款。

寿司交换

bentobox上的资产可用于提供快速贷款,即使在Onsen,也可以使用相同的代币进行挖矿。即使资产没有出借,用户仍然可以使用他们的代币赚取收入或LP费用。这允许用户在任何时间点获得知名的好处。

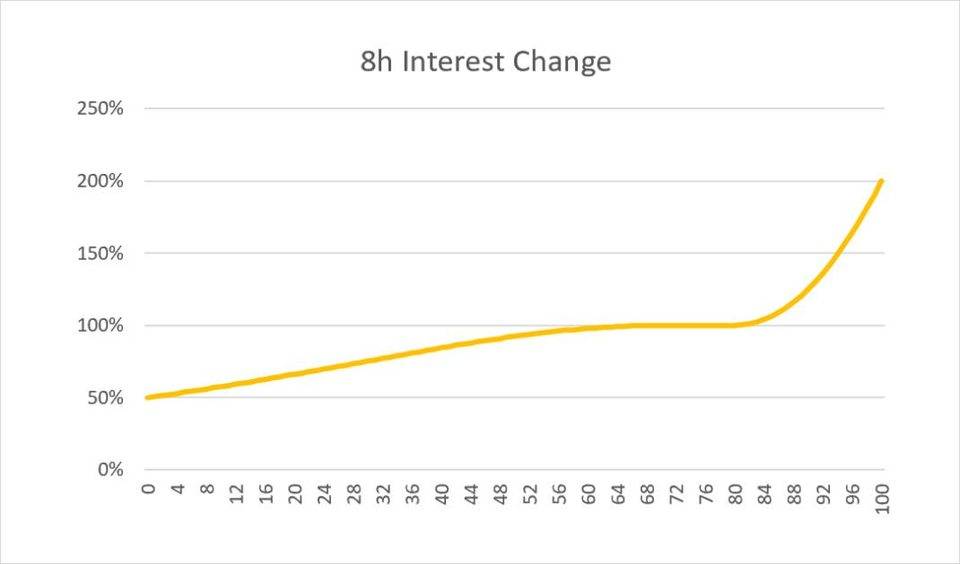

喀什的目标利用率为70-80%。这个利用率是指借出的资产占总供给的百分比。它将努力通过灵活的利率来实现这一目标,利率会随着利用率的变化而波动。

来源:sushiswap,boringcrypto的博客

来源:sushiswap,boringcrypto的博客

平衡器

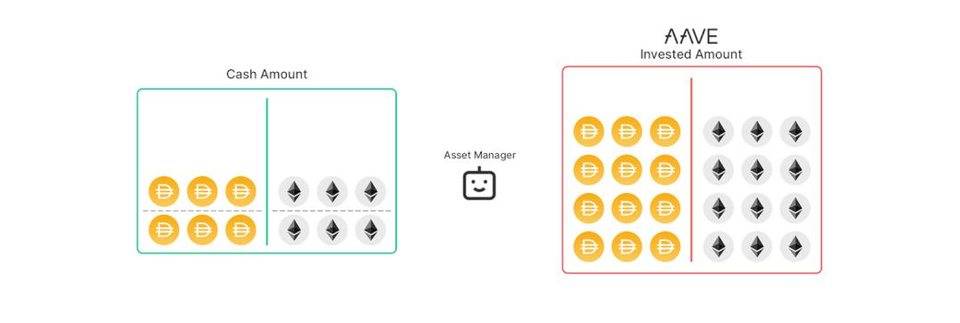

与bentobox类似,balancer的国库资产也可用于快速贷款。此外,balancer还与AAVE合作建立了第一个balancer V2 asset manager,使V2池中的闲置资产在AAVE上获得利润。

下面的GIF图表描述了一种情况,即流动性池中只有一小部分资产被交易,而流动性池中的大部分资产都处于闲置状态。通过资产管理器,这些资产可以基于特定的阈值以编程方式存储在AAVE池中。

随着时间的推移,资产池中的资产比例变得更加不平衡,大交易可能会失败。当这种情况发生时,资产管理公司将自动用Dai补充资金池,并向AAVE发送更多的wETH以实现收入**化。

目前,AMM只有一小部分TVL产生收入。我们可以预期,随着资产管理器在单个金库中的实施,流动性利用指数(产生收入的资产百分比)将大大提高。

来源:平衡器仪表板

来源:平衡器仪表板

单一国库模式的弊端

当所有资产都在一个保险库中时,智能合约的风险将因其复杂性而增加。虽然平衡器和掉期团队为确保资金安全付出了巨大努力,但这种创新也代表着一定的风险。

特别是,DAPP和asset manager对vault资产具有较高的权限,并且可能代表其他攻击向量,因此应仔细检查涉及的复杂逻辑。

愿景与未来之路

bentobox的创新之处在于其轻松的可扩展设计。它的标量设计允许bentobox用作sushi上未来DeFi协议的基础设施。与其他协议不同,它创造了一个主要的流动性来源,任何用户都可以以最少的批准、最少的天然气使用量和很高的资本效率获得流动性。

–2021年5月

除了从财政部获得各种有形利益之外,一个重要的考虑因素是它给集成协议带来了巨大的竞争。在DeFi中很难获得这样的优势,这将使得协议的复杂性几乎不可能被分叉和**。

想象一下,年份和交换在同一个保险库中,而AAVE和balancer在同一个保险库中。这些协议复合体将有效地成为参与DeFi的切入点,并为用户的资产创造可持续的利益。这也将增加进入壁垒,防止其他即将推出的DEX侵蚀swap和balancer的市场份额。

在这一转变中,可以看出,swap和balancer是针对被动流动性提供者的,因为在Uniswap的V3升级之后,更多的主动流动性提供者涌向Uniswap。对于想要被动管理流动性的零售流动性提供商来说,掉期和平衡器是不错的选择,而Uniswap将提供更积极的策略,吸引更多成熟的参与者进入该领域。如果单一金库模式实现了被动流动性提供者“去”的目标,那么资产将大规模迁移也就不足为奇了。

DEFI城堡将由乐高积木赚钱。来源:扭曲筛

DEFI城堡将由乐高积木赚钱。来源:扭曲筛

回到乐高的比喻,sushiswap和balancer将AMM视为他们生态系统中的乐高积木。从POLOGAN的播放方法**你的作业-积极鼓励成熟的DeFi协议,如AAVE和curve部署在他们的L2平台上。下一步将鼓励在乐高基座上建造更多的乐高积木,并用无数的乐高积木填充乐高地板。

随着时间的推移,这种结构会随着协议的集成而变得更加复杂,并为交换和均衡器构建一条不可逾越的护城河。乐高基地将为建造一座巨大的德拜城堡奠定坚实的基础。

文章标题:单一财政部模式如何提高AMM的资本效率?

文章链接:https://www.btchangqing.cn/259989.html

更新时间:2021年05月17日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。