Build finance与enzyme和uncuts共同推出了一只非托管WiFi基金。

文章的主要观点如下

Build finance很高兴地宣布了一个新产品:Apophis DeFi,它是在enzeyme finance推出的

我们可以在这个平台上构建一个非托管的管理投资组合,并**获得非托管金融的保险。

投资组合由builddao社区的成员设计和管理。

利润的20%将用于构建Dao,另外10%将用于回购$build。

Apophis DeFi的支持者如下:

南森-链上数据分析平台;

Marc Zeller-AAVE集成总监;

卢凯伯网络联合创始人兼首席执行官;

VFAT–VFAT工具;

还有一些人不愿意透露姓名。

一

什么是Apophis DeFi

混乱**,酶上的Apophis DeFi用户界面。阿波菲斯是古埃及的原始混沌之神。阿波菲斯是宇宙中不可预知的暗物质的化身。

生活和自然也是混乱多变的。在人类世界中,生命知名的体现就是市场,市场知名的体现就是定义。定义是无形的,不可预测的,它总是在变化。DeFi的无边界开源架构促进了爆炸性的持续创新,而DeFi是自由市场的**表现。

每个时代都有一个激动人心的故事。这是一个伟大的时代。

Defi是一个真正的经济重置。它的价值是由自发秩序和网络效应创造的。DeFi的控制去中心化在合作自组织和去中心化自治组织(DAO)的参与者之间。

这个时代的故事是货币的去中心化和金融互联网的兴起。

Defi不是一种替代品,它是一种新的金融运作方式。就像互联网一样,它将完全取代旧的系统,并将自己融入其中。Defi是从内部发展起来的。当传统世界进入这个领域,它就会成熟。按照历史标准,DeFi的采用将很快发生,因此其窗口期相对较短。

当然,DeFi也有特殊的系统风险和独特的市场动态。它一天24小时,365天,每天发布新项目和更新。Defi处于一种**性的冲突状态:协议战和流动性战、恶意收购、分歧、吸血鬼攻击、三明治攻击、闪点贷款攻击、预言机价格操纵、黑客攻击和利用。实际上,以太坊是一片黑暗的森林。将投资组合管理外包给一天24小时工作的协议可以帮助降低这些风险。

二

Apophis DeFi的主要产品是什么?

Apophis DeFi旨在利用DeFi将我们的内部投资管理技能商业化。

Apophis DeFi通过使用资本增值和创收策略提供对DeFi生态系统的敞口。这是对决定未来世界的DeFi协议的打赌。

Apophis DeFi是一个全权管理的投资组合,其中所有决策都由投资组合经理做出。它依赖于投资组合经理对DeFi领域的知识,以及基本面和情感分析;在这里,技术分析(TA)只是一个补充。

Apophis DeFi为投资组合构建、资产配置和代币选择提供了独特的框架。更多详情,请点击这里。

通过对Nansen、token terminal、crypto quant、nyctale等工具的**访问,增强了Apophis DeFi的决策能力。

广义而言,Apophis DeFi将资本配置分为两类:

金融协议:货币市场、衍生品和保险平台、自动做市商(AMM)、去中心化交易所(DEX)和;DEX聚合器、基金管理基础设施、收入聚合器等。

中间件:预言机、数据索引、互操作性、桥接器和包装器、可伸缩性、隐私和安全性、数据分析等。

战略资产配置

三

联机详细信息

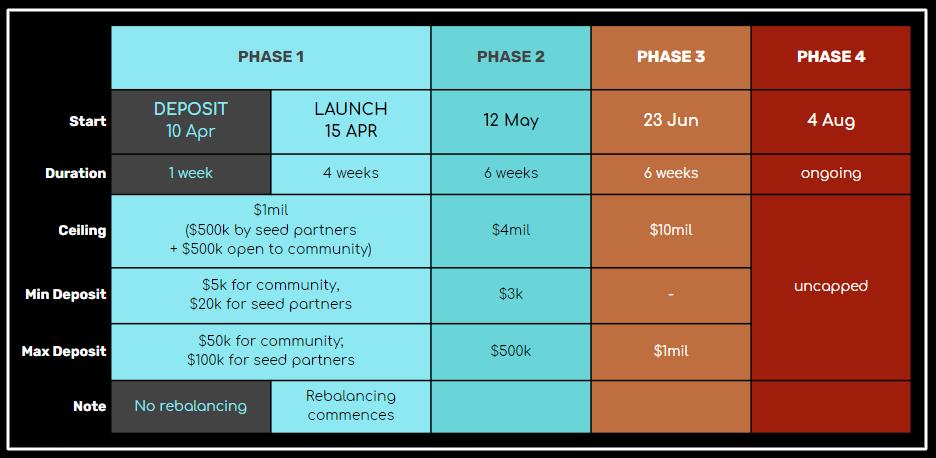

Apophis DeFi的启动将分几个阶段进行。

第一阶段的很高限额为100万美元,其中50万美元预留给更广泛的社区,大约50万美元已分配给我们的合作伙伴和Dao成员,他们表示愿意支持项目组合的预发布,以便启动项目。

还没有阿波菲斯的标记。然而,我们正在考虑交易成本的“代币”。Apphis DeFi遵循代币设计和社区参与的**DeFi实践,并将激励早期贡献者。请注意,这可能会发生,也可能不会发生。

Apophis DeFi的启动阶段、日期和规格可能会发生变化

分阶段资本准入的原因如下:

恩泽梅的整合。4月和5月,enzeyme将加入一些协议,这将大大丰富创收的选择;

它减轻了在供应链上建立业绩记录的压力,允许最终确定伙伴关系和资本对话;同时,它也

它允许重新平衡大量投资组合基金,从而降低基金经理的天然气成本。当流动性提供者的资金流入enzeyme时,基金投资组合不会发生变化,直到管理者重新平衡其配置。因此,平衡少量资金是不切实际的。

四

为什么阿波菲斯·DeFi要在恩泽梅身上奔跑

基金管理是一个价值数万亿美元的行业。恩泽梅金融(enzeymefinance,MLN)让传统的基金基础设施相形见绌。

酵素(以前称为梅隆协议)是一个去中心化和非托管的基金管理平台。把它想象成易趣版的基金。它是不被允许或信任的,任何人都可以在适合自己兴趣和风险偏好的基金里购物和存款。酶对金钱的意义就如同**对视频媒体的意义一样。

虽然酵素一开始是为这些“非本土人士”提供服务,但他们的目标是让投资银行和资产管理公司向机构投资者、家族理财办公室、保险和养老基金以及其他希望参与这一闪亮新资产类别的成熟投资者提**品。

我们将看到摩根大通(JPMorgan)和比尔•盖茨(billgates)家族理财办公室cascade共同创建一只enzeyme基金。在此之前,我们有机会在阳光下留下自己的印记,开辟自己的天地。

经营酶产品组合的一些好处:

简单的界面-UX的enzymev2是一个真正的艺术品;

Defi LEGO-投资组合经理不仅可以通过paraswap、Uniswap、0x和kyber寻求流动性来做多加密货币资产,还可以投资传统资产,如Tesla、XAU或空头市场,这得益于酵素和syntix的整合。酶与AAVE和复合物的结合允许参与货币市场;用利多卡因和猎犬,用ETH叠加。与balancer、curve和desire的集成将带来更多的收入选择。这只是冰山一角。

Chainlink—只有与Chainlink 预言机集成的资产(及其衍生资产,如ctoken)才会在平台上列出。这在一定程度上降低了特定资产的风险。

*在链上-以太坊是一个公链,因此所有交易、交易以及enzeyme上的存款和取款登记都是透明和可追踪的。用户可以实时检查管理者的行为。

24/7 NAV报告-随时跟踪投资组合表现。

存款-随时向Dai或ETH存款(只要Apophis处于当前阶段)。

没有锁定期——储户通常可以随时自由进出。有几个例外:首先,synth有8分钟的结算时间,因此在synth事务完成后可能无法立即撤销。其次,一旦借款引入恩泽梅,它将改变提款过程,因为CDP是不可分割的。这些实例将通过主用户界面和twitter预先进行通信。

现金提取-你几乎可以在任何时候退出你的投资组合(取决于以上)。目前,这是通过投资类的分配来实现的(即流动性提供者在退出时根据投资组合的配置比例接收标的资产),尽管enzyme正在寻求允许流动性投资者进入**资产选择。

可转让股票-不久enzeyme将使投资组合股票可转让,这意味着我们将在去中心化的交易所和二级网络上建立市场。

资本效率-我们即将与瑞利资本(rari Capital)的fuse进行整合,这将允许储户使用其LP代币作为借款抵押品。从长远来看,rari的坦克将被允许进入投资组合而不出售抵押品。

五

为什么非冲击性金融

赚钱的一个重要部分是不赔钱。投资组合经理的工作是寻找机会并限制特定资产的风险。但有些事情我们无法控制,比如平台风险。Apophis DeFi没有托管风险,投资组合经理和酵素都不能使用这些资金,因为它们被锁定在智能合约中。然而,风险已经转移到了技术上。

我们非常高兴与unslashed Finance(USF)合作,后者将为Apophis的有限合伙人提供enzeyme平台智能合约的**访问权,目前无法披露。进入Apophis DeFi的储户可以申请保险,并从unslashd获得定制交易。

Unslash是新一代WiFi保险协议。它们为各种风险提供灵活和可调整的保护,从exchange和智能合约黑客攻击到锚定稳定币问题和预言机故障。用户只支付他们的保险时间,没有最短期限,可以随时取消。如果您正在考虑为您的存款投保,请与我们联系。

六

道的优点是什么?

这与build Dao之前构建的非常不同,但我们希望这只是一个新产品套件的开始,它将使更大的社区受益。

除了市场曝光、市场营销、社区推广、合作伙伴关系和认可之外,建设融资还将对收入产生直接影响:

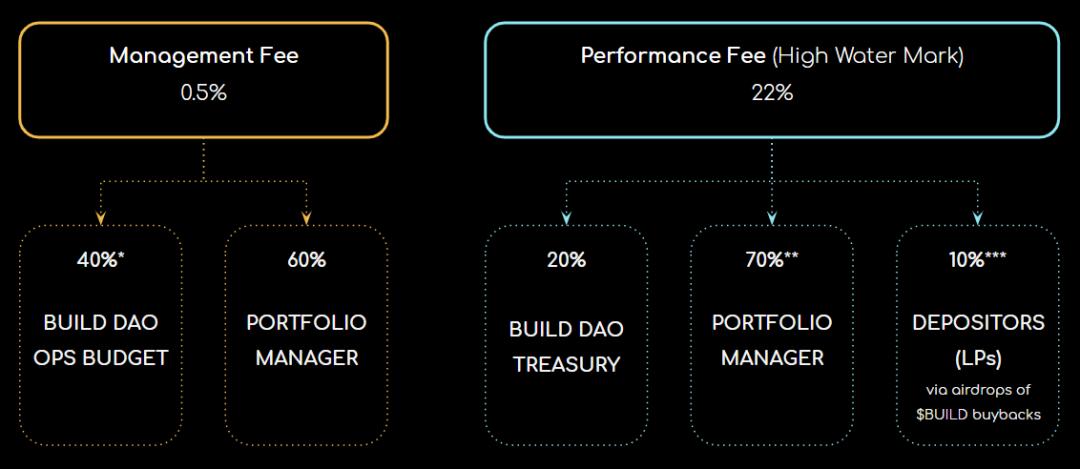

20%的表演费将交给财政部,由$build代币持有人控制;

10%的绩效费将用于从市场上购买$build代币,并将其分配给投资组合的流动性提供者(存款人)。通过这种方式,我们既可以为代币持有者增加价值,也可以通过将流动性提供者转变为构建社区的成员来扩展社区,而构建社区的成员又可以获得作为$build持有者的好处。这是一个全方位的双赢局面!

此外,随着投资组合的增长,我们将寻求对存款人的进一步激励,并通过投资组合经理的削减来构建Dao:

首先,在研究、风险评估和报告活动中需要社区支持。

第二,builddao已经开始集思广益地讨论其他类似性质的潜在产品,这些产品将进一步利用我们的社区。

正如所有生命形式都来自于时间和物质的混乱,阿波菲斯·DeFi将成为我们社区构想的新产品的摇篮和模板

我们不会在这里分享太多的细节,所以请加入我们!

七

费用结构

传统基金通常收费2/20。Apophis DeFi有不同的方法,名义上收费0.5/22。

0.5%管理费。投资组合没有很多管理和运营成本,主要是天然气和营销成本。目前,GAS FEE用由投资组合经理和build Dao共同支付。在稍后阶段,部分GAS FEE用将支付给投资组合的流动性提供者。

象征性的演出费为22%。实际成本为19.8%,其中2.2%通过$build回购返还给流动性提供者。

Apophis-DeFi的电荷结构

*Dao和投资组合经理之间的管理费分配不是固定的,可能会根据不同的费用而有所不同。将确定建造道的财务削减和建造回购的分配机制。

其他重要注意事项:

货币和基准是Dai(实际上是美元)。然而,ETH是一种货币,因此投资组合将寻求积累储备资产(ETH和BTC),并试图跑赢DeFi指数。

演出费的结晶期为14天。

高水位线已经部署。它被用作决定支付绩效费的分界点。这样做的目的是保护流动性提供者不因业绩不佳而支付费用,也不因基金的每一笔利润而重复支付费用。每一个水晶都创造了一个新的高水位,储户只需支付高水位和投资组合很高水位之间的金额。

平衡。作为对储户的一个很好的奖励,如果他们在投资组合低于高水位线时进入,他们可以免费获利。Enzyme尚未实施传统开放式投资工具所使用的机制,以确保投资组合中的成本分配在所有股东进入时都是相同的。

**回报率,即要求的**回报率,目前还不可用。目前不允许Enzeyme生成它。

更多关于恩泽梅收费和计算的细节在这里。

八

投资组合管理和控制

Ishtar的儿子-投资组合经理,他于2017年进入加密货币领域,一直是任何数字资产基金的投资产品经理。

VFAT-投资组合顾问。Profi**用户,vfat.tools的创建者;

0xsha2-技术顾问。领导公制交易所的开发,X Dao引导授权。

VFAT和0xsha2代表构建Dao的利益。他们将为投资机会和风险提供建议,并对投资组合经理的决策进行全面审查。公文包保管库的地址控制事务的委派、费用的收取和杂项设置的更改。gnosis多重签名保险箱将保存三分之二的私钥。

Apophis DeFi的投资组合管理与控制

请加入build Dao社区并跟随我们。

文章标题:了解Apophis defi,一个非托管的defi基金

文章链接:https://www.btchangqing.cn/258565.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。