5月第一周,以太坊现货价格再度冲高。截至记者发稿,以太坊已成功达到4100美元。期权市场对币价格的上涨反应强烈。隐含波动率溢价表明投资者对现货价格走势非常乐观。

近一个月来,市场风格发生明显变化。数字资产市场已经开始出现一组“交易下沉”现象。在美元稳定和币发行量增加的趋势下,新的购买力倾向于较小的币。一些具有类似特征的数字资产(多格、Shib等)也有自己的牛市,“重热度、轻价值”的投资策略在过去一周可以取得不错的收益。

总结上一个周期的数据,我们发现:

·期权市场活跃,看涨期权溢价明显;

·比特币已横盘交易近两个月,长期持有人仍有相对稳健的乐观预期;

·以太坊隐含波动率上升,市场波动率反弹。

钻头币

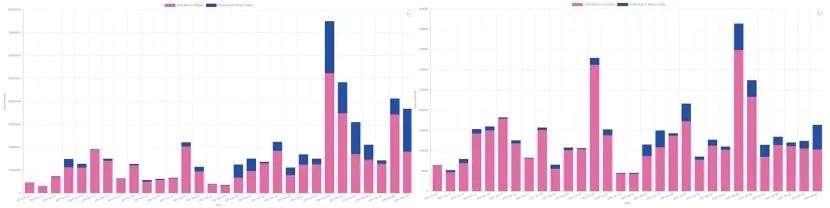

比特币成功完成跌停后的价值修复,其现货价格一直徘徊在5.8万美元左右。无论是合约还是溢价,比特币期权的成交量在过去7天一直维持在较高水平。

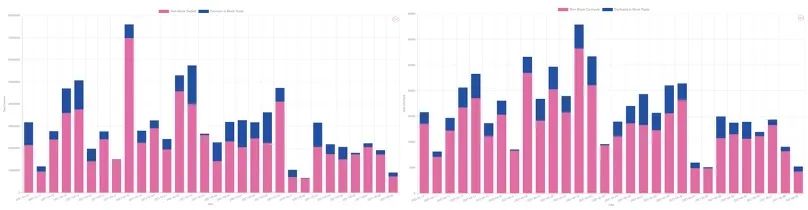

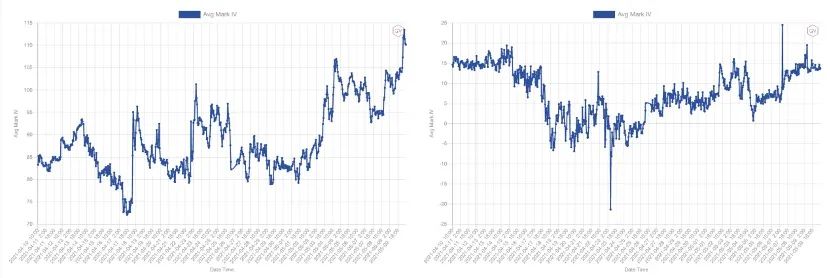

截至5月10日18:00,比特币期权溢价(左)和比特币期权合约(右)成交量,图片来源:gvol.io

经过向下调整和价值修复,中短期隐含波动率曲线继续保持明显的右偏形态。看涨期权溢价交易,这表明交易者比币的现货价格有更乐观的预期。

比特币期权中短期隐含波动率的表面变化,截至5月10日18:00,数据来源:gvol.io

虽然被以太坊抢走,但长期投资者对币位远期期权的长期投资价值持坚定态度,币位远期期权的隐含波动面非常乐观。

币位期权远期隐含波动率曲线,截至5月10日18:00,数据来源:gvol.io

据glassnode**数据显示,比特币的长期持有人在今年4月重新开启了“囤积币”模式。在经历了几次下跌之后,比特币似乎在5万美元处站稳了脚跟。在上次市场调整中,不少投资者认为比特币估值过高,其下行风险将制约其他数字资产的价格。目前看来,比特币的价值共识依然强烈,投资者不必过于担心其下行风险。

币位长期持有人净头寸变动情况,来源:glassnode

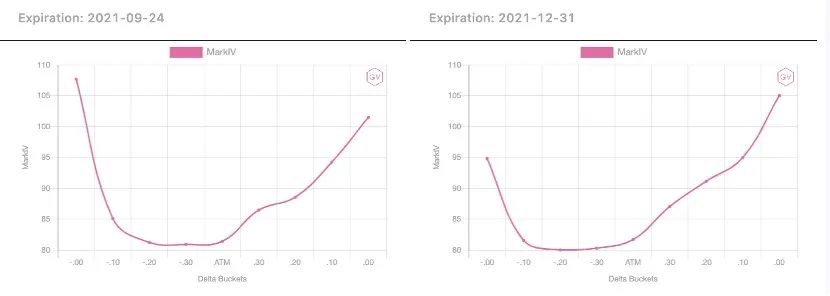

上周,我们提到币位隐含波动率的期限结构曲线形状非常平坦。不过,随着市场波动性的整体上升,到期曲线的陡度不断加深,12月31日成为波动性**的“富点”。

比特币期权隐含波动率期限结构,截至5月10日18:00,数据来源:gvol.io

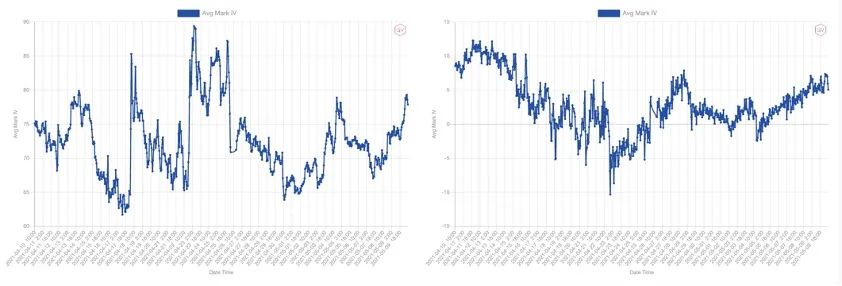

从高阶数据观察,价值期权币位的隐含波动率高于上周,回归到80左右。从偏态数据看,币位期权偏态值在正范围内,看涨期权溢价明显。

截至5月10日18:00,币位期权的隐含波动率(左)和偏度(右)在过去一个月发生了变化,数据来源:gvol.io

从历史上看,ETH Vol和BTC Vol之间的差异约为20 Vol。随着BTC Vol手柄本身从50增加到80,当前的30 Vol差异实际上更便宜。从ETH/BTC在过去一个月的价格趋势来看,我们可以看到ETH和BTC正在显著脱钩——这意味着,无论ETH继续大幅上涨或出现显著回落,在当前头寸下买入ETH数量/卖出BTC数量仍然是一种有价值的相对价值策略;

–bitcom首席运营官丹尼尔

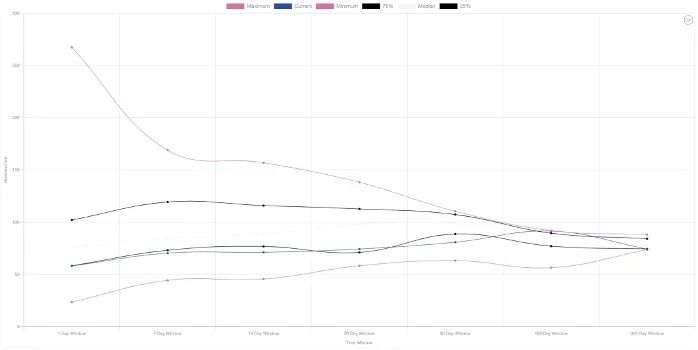

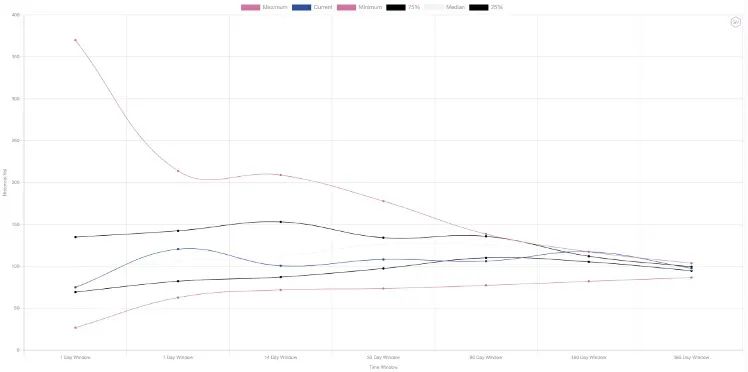

通过历史子图的波动性观察,币位的价格在过去一周没有超过预期变化,不同窗口期的实际波动率接近历史中值。

实际波动的历史子图,截至5月10日18:00,数据来源:gvol.io

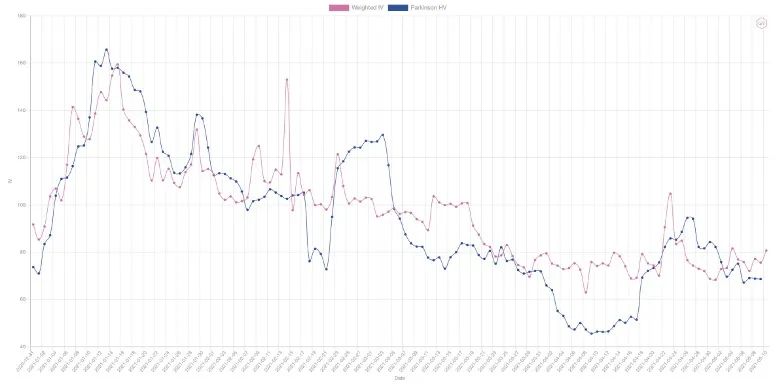

观察波动率的历史变化,投资者似乎更新了对市场波动的心理预期,币位的隐含波动率再次上升。截至发稿时,币位的实际波动率和隐含波动率基本处于同一水平;

实际波动率和隐含波动率的比较,截至5月10日18:00,数据来源:gvol.io

以太坊

得益于币优异的价格表现,上周以太坊期权成交量非常活跃,强劲的市场需求或将为以太坊提供较好的价格支撑。

以太坊期权溢价量(左)和以太坊期权合约量(右),截至5月10日18:00,数据来源:gvol.io

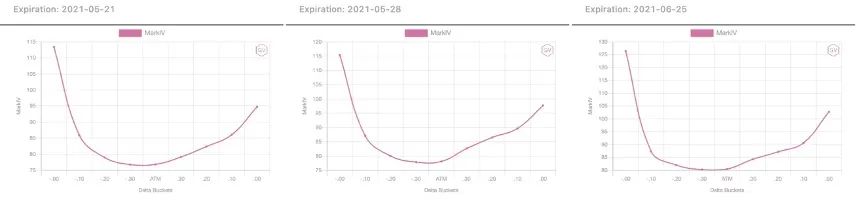

通过观察以太坊的隐含波动率面,中短期隐含波动率面延续了上周的偏右形态。

以太坊期权中短期隐含波动率面,截至5月10日18:00,数据来源:gvol.io

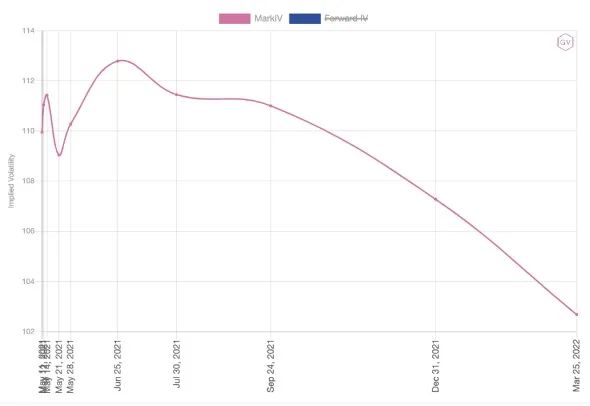

以太坊期权远期隐含波动率,截至5月10日18:00,数据来源:gvol.io

当币位的期限曲线呈现“连续”时,交易所位隐含波动率的期限结构呈现“后”结构,差异化市场使其期限曲线呈现不同的形态。由于以太坊行情过于火爆,投资者看好短窗口币价格的上涨,近端隐含的波动性被溢价交易,并形成“回补”结构。提醒投资者,以太坊突破3000元仅10天。

以太坊隐含波动率的期限曲线呈一定的驼峰形,6月份期权表现出明显的波动溢价。

以太坊期权隐含波动率期限结构,截至5月10日18:00,数据来源:gvol.io

随着ETH现货的大幅上涨,两周前我们可以看到的6-9月期限结构已经从急剧的续涨转变为目前的逆差。值得注意的是,ETH的升级将在7月进行——这使得9月买入ETH Vol/现在6月卖出ETH Vol是一个很好的相对价值策略——当然,考虑到ETH的巨**动性,构建这一期限结构策略**是跨期而不是跨期。

–bitcom首席运营官丹尼尔

从高阶数据看,以太坊在价值期权中的隐含波动率再次上升,偏度值在30天内再创新高。看来本轮上涨仍未结束。

以太坊截至5月10日18:00,期权隐含波动率(左)和偏度(右)在过去一个月发生了变化,数据来源:gvol.io

从历史子图上观察,以太坊在几乎所有窗口的实际波动率都在75%的历史子范围内。

实际波动的历史子图,截至5月10日18:00,数据来源:gvol.io

上周,有消息称以太坊的隐含波动率相对于实际波动率有折扣。当时,进入市场还不算晚(3200美元)。本周,由于投资者对币价格的一致预期得到修正,隐含波动率的贴现空间已被交易出去。观察图像,我们可以发现以太坊的隐含波动率相对于实际波动率处于溢价,并且预期已经超过了价值。

实际波动率和隐含波动率的比较,截至5月10日18:00,数据来源:gvol.io

结论

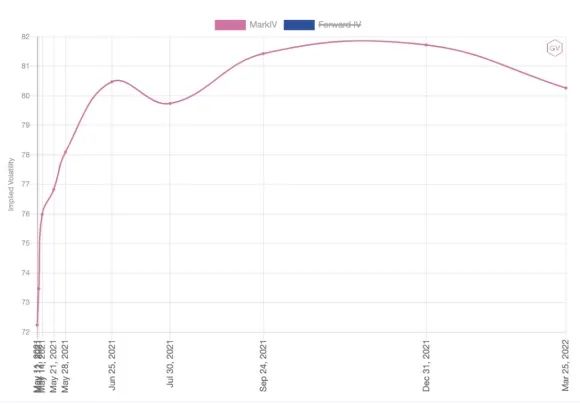

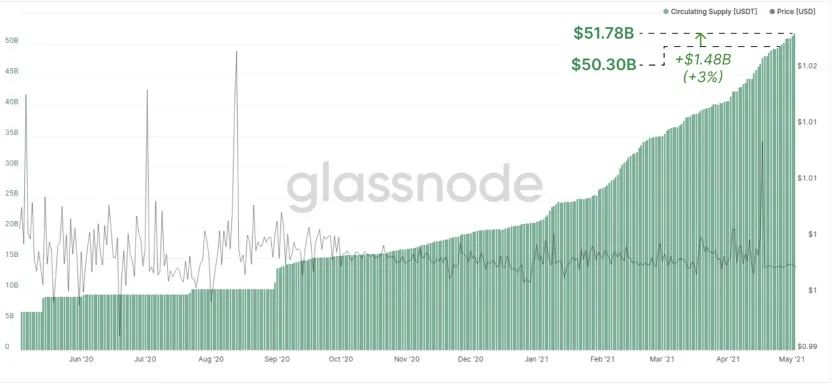

美联储的鸽派态度在最近的联邦公开市场委员会会议上得到了充分的体现。从披露的内容来看,美联储希望维持宽松的市场环境,缓解投资者对加息的担忧。如果“币”政策不转化为真正的“减量化”(提高基准利率,降低购债规模),那么“名义通胀”就难以有效抑制数字资产市场。如图所示,更陡的曲线告诉我们,数字资产市场的流动性正在加速扩张,也许这次牛市还没有到最疯狂的时候。

稳定币的规模变化,数据来源:glassnode

文章标题:期权市场:以太坊突破4000美元

文章链接:https://www.btchangqing.cn/256757.html

更新时间:2021年05月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。