作者:姜海波;

比特币受到沃伦•巴菲特(warrenbuffett)等老投资者的反对,因为它不能产生正现金流。对于比特币的持有人来说,如果他们只持有原比特币,他们将无法使用各种DeFi协议,享受流动性挖矿的好处。作为市值**、流动性**的加密货币,如果比特币资产的市值不能转化为各种金融应用的底层,也限制了DeFi的发展。

BTC锚货币(跨链资产)可以解决这些问题。它将比特币的价值引入到其他公链中,降低了用户的心理转移成本,使用户能够参与到DeFi的应用中并获得收益,通过跨链使比特币成为真正的“生息资产”。

比特币侧链上的锚币最终将成为历史

早期,人们考虑如何将比特币引入侧链,以满足快速转移的需要。artbtc(TC)和LBTC是两种具有代表性的解决方案。它们分别构建在比特币侧链的根茎(RSK)和液体网络中,并与比特币区块链双向锚定。通过将BTC锁在主链上,可以获得相应的BTC锚定在侧链上的硬币。这两种类也成为了第一代比特币锚定货币。然而,随着以太坊上DeFi的开发,比特币侧链的开发已经没有足够的竞争力。

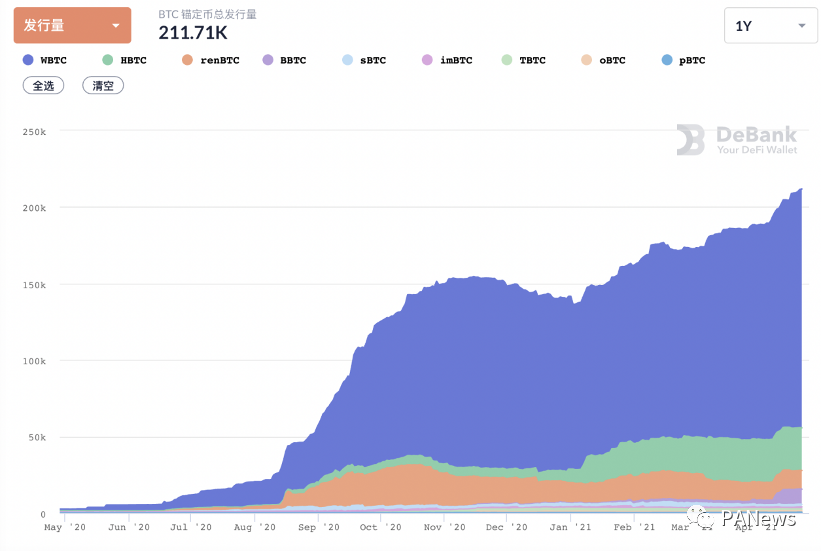

以太坊将智能合约引入区块链。它希望成为一台通用计算机,吸引越来越多的开发者和社区,成为链上创新的聚集地。现在,以太坊的网络生态已经比较完善,人们更多的是思考如何将BTC引入以太坊。在过去的一年中,以太坊的BTC锚定货币发行量从2477增加到211714,增长了85倍。BTC锚币发展很快,但在以太坊网络中的应用仍然只占BTC总量的1%。

中心化配送模式依赖托管组织,存在单点故障

在去年3月12日的下跌之后,makerdao增加了wbtc作为抵押品期权,以丰富Dai抵押品的类。之后,各种主流WiFi应用都集成了wbtc。从上图可以看出,最常用的BTC锚币仍然是wbtc和HBTC,它们也是第二代比特币锚币的代表。

参与wbtc的机构很多,包括bio、kyber network、Ren等区块链项目,以及托管机构、商户、交易所、Dao会员的共同努力。虽然这位负责人表示,这是一个社区主导的项目,托管地址是公开透明的,因为其储备完全由bio托管,所以不能改变中心化的性质。

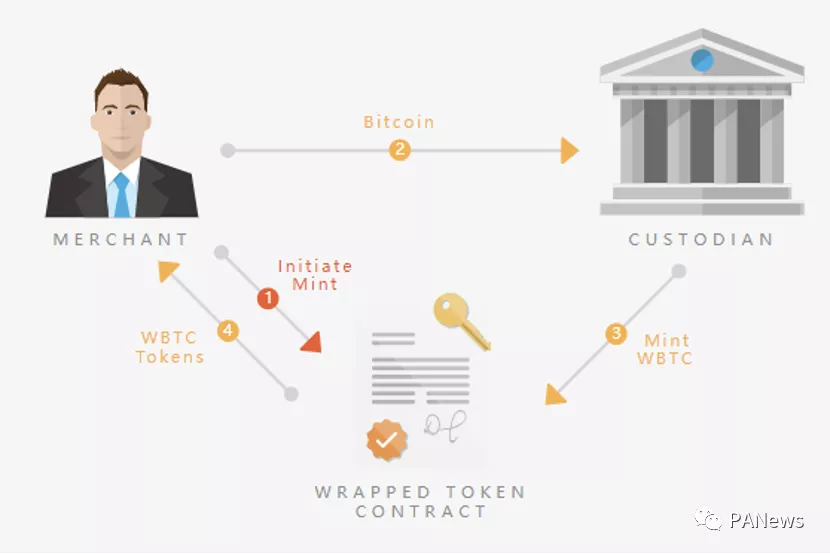

在梳理wbtc的发行和销毁过程后,panews发现托管机构和商户在wbtc的交易中处于核心地位。首先,商家应该发起一些wbtc的铸造,以确保用户在与自己交换时有一部分wbtc作为流动性。商户投币wbtc的流程如下:商户向合约发送投币请求;将BTC转入受托人账户;受托人向本合同提出wbtc请求;包装的代币合约将wbtc发送给商户。

普通用户可以直接从商家那里兑换wbtc。商家为用户提供交换服务,并收取一定费用。在这一过程中,商人扮演着与传统金融中介相同的角色。用户交换时,首先向商户提出交换请求,执行KYC/AML程序并验证身份,将BTC传输给商户,商户将wbtc传输给用户。

如果用户想把wbtc换成BTC,他们可以在二级市场上出售,也可以从商家那里赎回。同样地,只有商家可以销毁wbtc并从合同中赎回BTC。受托人将BTC转移给商户,商户地址中的BTC在链上被销毁。

可以看出,上述过程在很大程度上依赖于受托人bio。尽管bio已经成为最安全的加密货币托管机构之一,而且人们通常对成熟的中心化式方案有很高的信任度,但是火币交易所的任何单点失败都是极其可怕的。早些年,bio卷入了一起安全事件。2016年8月,bitfinex建立了多重签名系统,使用bio提供的软件对交易进行授权。结果,由于bitfinex服务器上系统安装不当,12万个BTC被黑客窃取。

HBTC和imbtc也是中心化BTC的主要货币。HBTC由火币交易所推出,这是最方便的BTC锚货币。BTC资产实行连锁抵押,公开透明。用户只需将BTC充值到火币交换机,选择ERC20版本的代币即可生成HBTC。同样,在兑换时,BTC可以通过交易所直接兑换。但集权的风险很高,我们需要依靠火币交易所。

Imbtc是由tokenlon发行和监管的代币,并以BTC 1:1锚定。当用户在tokenlon DEX购买imbtc时,将从智能合约中扣除0.3%的交易费用,并将其分配给imbtc持有人。但去年,由于再入攻击,Uniswap ETH imbtc的流动资金池耗尽,lendf.me的资产被盗。

可以看出,中心化的BTC锚币还存在很多问题,这不仅要求对相应的受托人有很高的信任度,还需要注意技术问题。

去中心化的BTC锚币之路,完美的解决方案有待解决

自从Ren协议去年发布renbtc以来,它已经能够以去中心化的方式锁定BTC,并在以太坊上发行BTC锚币。到目前为止,比特币锚币已经演变成第三代。用户将本机BTC存储到renbridge gateway中,Ren的虚拟机renvm通过智能合约在以太坊上发布renbtc。除铸币税用户1:1抵押的原BTC外,节点还需质押发行renbtc。Ren协议中的节点称为暗节点。每个节点需要抵押10万个Ren代币,片上每个节点的Ren不低于BTC值的3倍。

目前,任志强的流通市值仅为8.37亿美元。按照目前的BTC价格,即使所有Ren都被质押,也只能生成5211个renbtc。即便如此,由于任某的价格波动很大,三倍超额房贷也无法保证网络的安全。2021年4月18日,币安上的Ren价格在短时间内从1.1美元跌至0.015美元,跌幅超过98%。在这一点上,节点的抵押品价值相对于发行的renbtc接近于零。

在TBTC中,ETH持有人可以质押ETH,成为TBTC的验证者,为跨链资产提供去中心化服务。验证者是TBTC中的关键角色。每枚硬币将随机选出三名验证者。验证者必须保证TBTC的1.5倍ETH价值。TBTC推出之初,就存在一个漏洞,导致押金无法赎回。目前,tbtcv2即将推出,引入至少100个签名集来取代3个签名中心化的3个;将验证者的担保品由ETH改为Nu或keep;通过对L2协议的集成,降低了用户的投币成本。

在当前版本的renbtc和TBTC中,用户需要对原有的BTC进行1:1的抵押,节点或验证者需要进行过度抵押以保证网络的安全。该节点可以从用户那里获得少量的服务费作为收入,但收入可能远远低于ETH2.0质押和主流的去中心化借贷协议中的存款利息。根据TBTC公布的收入,该节点的收益率仅为1.25%。

另一种在没有中心化机构的情况下发行BTC锚定货币的方法是synthetix中的合成资产TC。目前,TC发行了1512枚锚定币,在BTC发行量中排名第五。

在synthetix中,资产利用率较低。首先,用户需要过度抵押SNx和投合成资产SUSD。抵押SNx的价值至少是铸造SUSD的五倍。之后,在synthetix中。交换,将SUSD转换为TC。synthetix中的所有债务将进入债务池,并由所有抵押贷款用户根据债务比例进行分摊。

通过DeFi-Lego的叠加,curve以synthetix的合成资产为桥梁,实现不同类资产之间的交换。以Dai到wbtc的转换过程为例,首先在曲线上将Dai转换成SUSD;然后,在synthetix中,将SUSD交易为TC;**,在曲线上将TC转换为wbtc。由于曲线中类似资产交易的滑动点较低,且synthetix.exchange具有无限的流动性,因此该函数非常适合跨资产的大额交易。

然而,值得思考的是,稳定币转换成BTC资产的流动性从何而来。例如,ETH dai的流动性由Uniswap提供。当ETH价格上涨时,随着投资者的买入,ETH将逐渐被Dai所取代。与保持状态相比,存在波动损失。在本例中,它是synthetix。提供跨资产流动性的交易所。转换后,债务池中的TC债务上升。如果BTC上升,所有投SUSD的用户都将遭受额外损失,不确定性将上升。

截至目前,以太坊的DeFi协议总锁定量已超过1000亿美元,比特币锚定货币也已发展成为以太坊最重要的资产之一。从第一代比特币锚币开始,如何开发更去中心化、更安全、更高效的锚币仍然是关键方向。随着ebtc的创新,比特币锚币将逐步找到**解决方案,瓜分万亿规模的加密市场。

注:本文为节略

文章标题:分析BTC锚币的演变历史,四代锚币中谁更有能力瓜分万亿市场

文章链接:https://www.btchangqing.cn/251545.html

更新时间:2021年05月07日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。