原标题:定义的方法:synthetix取决于优化是否是正确的选择

Synthetix是以太坊平台上知名的合成资产平台之一,但以太坊高昂的天然气成本使得用户在Synthetix上交易合成资产的成本极其高昂,并降低了SNx的质押收入。创建、交换和交易合成资产是一项复杂的交易,因此synthetix本身就是一个天然气消费大国。

幸运的是,当您进入以太坊第2层时,优化以太坊(OE)扩展解决方案可以帮助synthetix将气体成本降低几个数量级。节约天然气将为出质人开发合成资产基础创造机会,也为资产管理协议创造机会,代表投资者赚取交易合成资产的成本。synthetix收入模创建了一个正反馈循环,而运行经验带来的性能改进和成本降低将使收益更加复杂。如果synthetix能够管理执行风险(如L2迁移)和系统风险(如优化采用),那么synthetix将被定位为L2的**受益者之一。

synthetix飞轮

Synthetix通过两种收入来源奖励SNx抵押人:SNx通货膨胀和SUSD交易成本。通货膨胀是程序性的,由synthetixdao控制。由于合成资产的总供应量是SNx抵押担保物数量的函数,其目的是刺激synthetix的流动性。抵押人将根据通货膨胀时间表和synthetix上SNx池中抵押人的比例,每周领取一次SNx奖。出质人可以在每期结束时收到他们的奖励,并且必须在协议中托管他们的新SNx一年。交易费用激励也由Dao控制,去年synthetix.exchange上的每笔交易平均41个基点。在每个期间,出质人将根据其SNx池份额赚取SUSD的交易费,无需第三方托管。

SNx出质人目前的apy为31.2%,包括30.3%的SNx通胀收入和0.9%的SUSD交易费。通胀收益需要改变,因此它们保持稳定。然而,交易费用收益率需要更多的synthetix。外汇交易量增长。

交易报酬模旨在促进SNx质押的正反馈循环,从而增加平台的抵押或创造更多的综合资产能力。随着质押SNx总价值的增加,synthetix的质押也随之增加。更多的合成资产交易产生更多的交易费用,这些费用将被授予SNx抵押人。随着SNx质押越来越具有吸引力,SNx需求也随之增加,这也增加了synthetix质押率和合成资产容量。合成资产交易为SNx价值创造了以下推动力:

优化合成

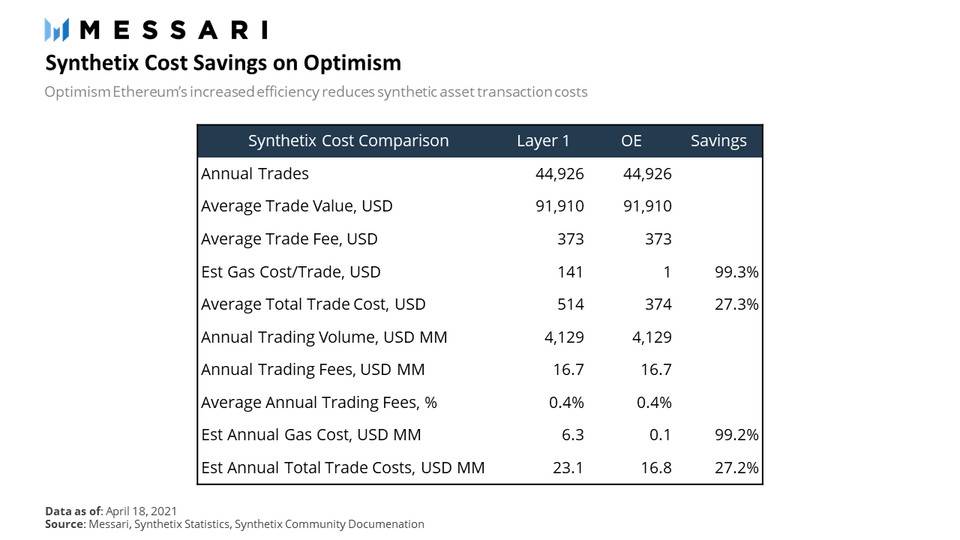

每笔交易的天然气需求取决于交易的复杂性和优先级,而不是经济价值。因此,当交易价值降低时,天然气成本也会相应增加。在协议级别,下表显示synthetix的gas成本不到协议事务费的一半。

优化大大降低了天然气成本。根据平均交易量,当ETH为2391美元,天然气价格为125 Gwei时,OE可在所有合成资产交易中节省99%以上的天然气成本。以目前的交易量计算,这意味着合成资产交易商的额外价值为630万美元。应用程序,如dhedge、1inch和zapper。Fi通过整合整个DeFi的投资和交易机会来管理用户资产。这些一站式商店制定了复杂的战略,这也需要高昂的汽油成本。OE上的天然气节省随着交易频率的增加而不是交易量的增加而增加,因此资产经理可以随着用户和交易的增加而增加其份额。

在几种以太坊第2层扩展解决方案中,优化以太坊(OE)是当前****的解决方案。OE使用与以太坊主链平行的侧链。在完成一批事务之后,rollup将向主网络提出一个新的状态。例如,他们完成了交易并进行了公证。Rollup使用SOLidness编程语言使其与以太坊虚拟机(EVM)兼容,从而简化了将第1层项目移植到第2层的过程。

2020年10月,用于OE的synthetix贸易竞争测试在近10.4万笔交易中节省了超过1000万美元的天然气成本。到目前为止,OE可以处理近300次智能合约呼叫,即每秒近2000次基本转接。OE为synthetix提供了价值、吞吐量和成本效益的来源。

综合资产管理

通过synthetix.exchange进行路由时,合成资产之间的交易将使交易员和SNx抵押人都受益。首先,交易者得到零差价。Synthetix定价公式允许根据预言机提供的价格在合成资产之间进行直接转换。由于滑动点通常随着交易量的增加而增加,因此较大交易的零滑动点收益大于较小交易的零滑动点收益。其次,SNx抵押人通过synthetix上的合成资产交易赚取费用。交换。通过使用synthetix的“交换”功能,可以通过synthetix.exchange路由合成资产事务的DAPP,并且可以在synthetix外部订购合成资产事务。零滑动点将吸引大量交易,这将鼓励交易DAPP使用synthetix。合成资产之间的交易。synthetix上更多的合成资产将增加向SNx抵押人提供的交易费用回报。

2020年9月,synthetix推出了“交易量计划”,以鼓励开发者在其平台上构建合成资产对合成资产的交易。获批申请人可在计划期内赚取0.3%synthetix协议交易费的75%的回扣。

该计划的成功促使synthetix在2020年12月扩大该计划,可能是无限期的。到2020年4月6日,synthetixtwitter帐户宣布2021年3月交易量计划的参与者将获得24000美元的回扣。Curve以11.8万美元的交易量领先,其次是dhedge、1inch和酵素平台。

Synthetix在其平台统计页面中添加了一个volumeplan报告,该报告显示了当前和未来参与者的扩展空间。在撰写本报告前一个月,交易所交易平台产生了140万美元的合成资产交易费用。不包括synthetix.exchange和kwenta,这两个本地平台都没有资格参与交易量计划,参与者产生了701000美元的交易费。在此期间,不到一半的合成资产交易是直接在synthetix平台上完成的。这占资产管理协议可从synthetix获得的合成交易市场份额的近50%。这将使synthetix能够针对资产管理事务实现进行优化,而不是针对平台用户和单个用户。

风险

迁移到OE会给synthetix带来执行风险。社区必须在用户体验和平台复杂性带来的不稳定技术需求之间取得平衡。synthetix的创始人kainwarwick在2020年10月的一篇博客文章中指出,OE通过使用稳固的构建简化了流程。无需大量重写智能契约,synthetix就可以为协议稳定性和用户体验分配资源。虽然它们是互补的,但SNx质押和合成资产交易的核心功能使用不同的经济原则,因此用户在迁移期间需要不同的动机来使用synthetix。Synthetix计划在2021年7月前在OE mainnet上推出这项交易。第2层SNx保证已经在OE上完全实现,这将在L1和L2之间分割保证。协议团队通过组合抵押品和债务池来降低风险。当用户及其资产从L1迁移到L2时,这可以增强协议的经济稳定性。

Synthetix还必须降低采用OE的风险。一些L2扩展解决方案将于2021年推出,随着这些产品上DAPP的推出,它们将争夺用户。synthetix的创始人Kain Warwick承认OE更新中的风险:“仅仅选择正确的设计和权衡是不够的,我们还必须优化其他人最有可能选择的解决方案。”幸运的是,对于synthetix来说,他们并不孤单。2021年3月,Uniswap宣布V3将于2021年7月在OE上发布。作为领先的以太坊DEX,Uniswap的决定可能会推动L2到OE的采用。Synthetix开发人员选择OE来以**的单位成本和**的技术复杂性提高事务吞吐量。Synthetix完全致力于OE,因此它的成功取决于OE的采用。

文章标题:乐观可以降低synthetix的天然气成本,但仍有值得关注的风险

文章链接:https://www.btchangqing.cn/251340.html

更新时间:2021年05月07日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。