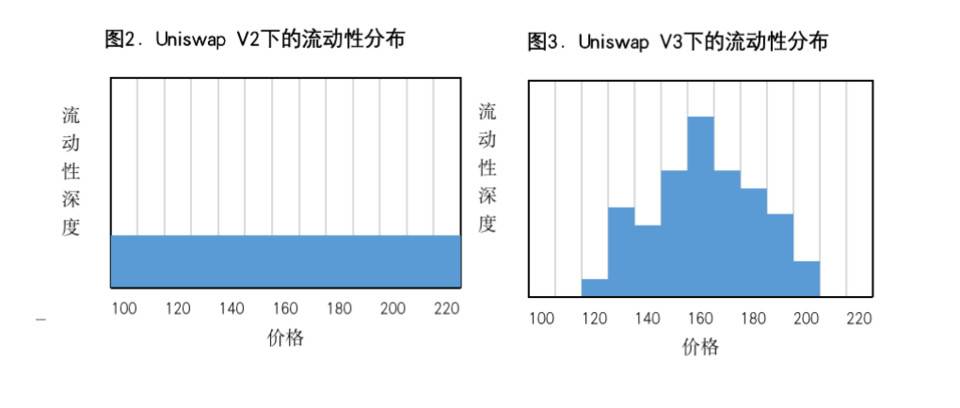

更生动地说,如果将Uniswap V2中的流动性设计比作一个水箱,那么在所有价格点提供的流动性都是相同的;在Uniswap V3的设计原理中,它更像是在水箱中安装一个卡槽。LP可以根据市场价格将流动性投放到不同价格区间的卡槽中,如下图所示。

因此,unsiwap V3并没有退化为订单模式,它只是引入了“价格尺度”,成为披着羊皮的狼。对于区间指令功能,Uniswap V3白皮书中的文字更为准确:“区间指令”更类似于限价悬挂策略——当价格越过给定的限价区间时,流动性提供者所拥有的头寸将从一种资产完全变为另一种资产。

Uniswap V3的资本效率真的提高了吗?

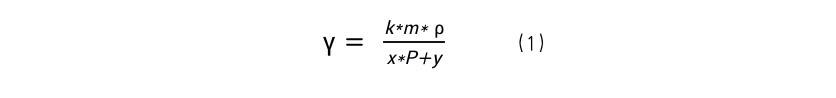

Uniswap V3的一个主要特点是通过“流动性聚合”提高资本效率。在经济学的定义中,资本效率可以用以下公式来衡量:

资本利用率=收入/资产

在Uniswap上,资产是放置在Uniswap上的LP的流动性,收入来自交易费用。其中,交易费用与交易次数、每笔交易的平均金额和服务费率有关。在不考虑资产价格变动和LP进出口的情况下,一定时期内的资本利用率可以表示为:

式中,K为该期间的交易次数,M为每笔交易的平均金额,为处理率,X为资产池中X项资产的数量,y为资产池中y项资产的数量,P为X相对于y的价格。

从公式(1)可以看出,要提高资产管理的资金利用率,要么增加交易金额或手续费,要么降低资产池中的资产价值。

Uniswap V3如何提高资本利用率?Uniswap的官方网站上提供了一个案例

Alice和Bob都希望在Uniswap v3的ETH/Dai池中提供流动性。他们每个人都有一百万美元。在相同的流动性深度下,Uniswap V2需要存入500000 Dai和333.33 ETH(总价值100万美元);在1500-1750美元的价格区间内,Uniswap V3只需存入91751 Dai和61.17 ETH(总值约18.35万美元),提高了资金效率。

由此可见,提高Uniswap V3资金利用率的关键是降低资金池的总价值(x*P+y)。

然而,看完以上案例,我们总能隐约感觉出问题。Uniswap V3真的提高了AMM的资本利用率吗?

其中一个最明显的例子是:假设Uniswap V2和Uniswap V3在一段时间内的交易费用为1000 Dai,同样,平台上所有LP为Uniswap V2和Uniswap V3提供10万流动性,那么根据公式(1),Uniswap V2和Uniswap V3的资本利用率是相同的。

综上所述,判断Uniswap V3的资本效率涉及到位置和角度的问题。

从个人角度看,如果一个人将流动性中心化在一定的价格区间,那么他的个人资本利用率就会提高;然而,市场的整体资本效率并没有得到提高。

另外,Uniswap V3在资本效率优化设计中只考虑了个体,而忽略了市场中其他人的影响,这在经济学上称为外部性。

什么是外部性?或者以Uniswap V3官方网站上的案例为例:在V3版本中,如果一个人有100万美元的流动资金,他只需要存入91751 Dai和61.17 ETH(总价值约为18.35万美元)。但现实情况是,当市场总流动性为100万元时,如果人们认为未来价格只会在1500-1750元的价格区间变化,那么从理性决策的角度来看,每个LP都会将其流动性置于1500-1750元的价格区间,Unsiwap V3仍将以总价值100万美元的流动资金存放。在这个时候,Uniswap V2和Uniswap V3没有本质的区别,资本效率还是一样的。

更重要的是,Uniswap V3提出了公平问题。在Uniswap V2中,所有LP的地位是平等的,费用是平等分配的。然而,Uniswap V3通过设置“范围顺序”来聚集流动性,从而提高资本效率。同时,Uniswap V3规定,当市场价格在设定的价格范围内时,LP可以获得交易费用;当市场价格超出价格区间时,这部分流动性将不再赚取费用。

这无形中为Uniswap V3引入了流动性竞争机制——有组织的专业LP会根据市场价格的变化实时调整其流动性的价格区间,从而获得更大的利润;普通有限合伙企业由于难以及时调整,其资本效率和费用分担率相对较低。

因此,总体而言,Uniswap V3最重视的“流动性聚合”并没有从根本上提高平台的整体资本利用率。相反,由此产生的流动性竞争也会带来公平问题,而LP仓位调整所造成的天然气损失是不值的。

爱丽丝和鲍勃都想在 Uniswap v3 的 ETH / DAI 池中提供流动性。他们每个人都有 100 万美元。在达到相同流动性深度的情况下,Uniswap V2 需要存入 500,000 DAI 和 333.33 ETH (总价值 100 万美元);而在 Uniswap V3 的 $ 1,500- $ 1,750 价格范围内,仅仅需要存入 91,751 DAI 和 61.17 ETH (总价值约 183,500 美元),由此提高了资本效率。

从上可以看出,Uniswap V3 提高资本利用率的关键在于减少了资本池的总价值(x * P + y)。

然而,当看完上述案例时,我们却总能隐隐约约地感觉有什么地方不对。Uniswap V3 真的提高了 AMM 的资本利用率吗?

一个最明显的案例:假设 Uniswap V2 和 Uniswap V3 在一段时间内的交易手续费都为 1,000 DAI,同样地,平台上所有的 LP 都为 Uniswap V2 和 Uniswap V3 提供了价值 100,000 的流动性,那么根据公式(1),Uniswap V2 和 Uniswap V3 的资本利用率是一样的。

从上可以看出,评判 Uniswap V3 的资本效率情况,涉及立场和角度问题。

从个体角度出发,如果某一个人将自己的流动性都中心化在某一价格范围内,那么其个人的资本利用率可以提升;然而,市场整体的资本效率却未因此得到改善。

此外,Uniswap V3 在资本效率优化设计方面,仅仅考虑了个体,而忽略了市场上其他人对本人造成的影响,这在经济学上称为外部性。

什么是外部性?还是以 Uniswap V3 官网上的案例为例:设计人员认为在 V3 版本下,如果一个人有 100 万美元的流动性,仅需存入 91,751 DAI 和 61.17 ETH (总价值约 183,500 美元)即可。但实际情况是,在市场上共有 100 万美元流动性的情况下,如果人们认定未来价格只会在 $ 1,500- $ 1,750 的价格范围里变动,那么从理性决策出发,每位 LP 都会将自己的流动性放置在 $ 1,500- $ 1,750 的价格范围里,因此,Unsiwap V3 依然会被存入总价值 100 万美元的流动性。此时,Uniswap V2 和 Uniswap V3 并没有什么本质差别,资本效率仍是一样的。

更为重要的是,Uniswap V3 会引发公平性问题。在 Uniswap V2 中,所有的 LP 地位都是平等的,所获取的手续费也是平均分配。然而,Uniswap V3 通过「范围内挂单(Range Order)」的设置来聚合流动性,以此提高资本效率。同时,Uniswap V3 规定,当市场价格在制定的价格范围内,LP 可获取交易费用;而当市场价格移到价格范围外,这部分流动性将不再赚取手续费。

这在无形中为 Uniswap V3 引入了流动性竞争机制—有组织性的、专业的 LP 将会实时根据市场价格的变动调整自己存放流动性的价格范围,以此获取更大的收益;而普通的 LP 很难及时调整,因此其资本效率和手续费分成也相对更低。

因此,从总体上看,Uniswap V3 最为重视的「流动性聚集」,并未从根本上改善平台整体的资本利用率。相反,由此引发的流动性竞争,还会造成公平性问题以 LP 调整头寸带来的 Gas 损耗,这一点是得不偿失的。

文章标题:欧易 okex研究所:uniswap V3若干争议问题探讨

文章链接:https://www.btchangqing.cn/251129.html

更新时间:2021年05月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。