去年8月,Uniswap创始人海登•亚当斯(Hayden Adams)在推特上表示,Uniswap的24小时交易量历史上**高于CoinBase。Uniswap的24小时交易额超过4.26亿美元,CoinBase Pro的24小时交易额超过3.48亿美元。DEX迎来了一个光明的时刻,根据debank的新数据,Uniswap的24小时交易量已经达到12亿美元,DeFi已经成为本次牛市的核心。

在这个时候,已经有人大喊,中心化交易所已经完全击败了德克斯,这已经结束了所有的CEX。面对DEFI的巨大冲击,CEX还在打球吗?CEX的未来在哪里?

1、 交易所 DEX刺激下的“融合”

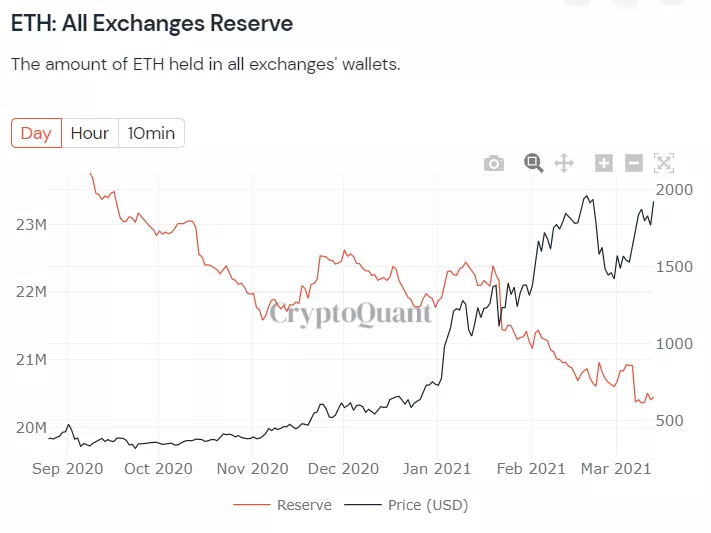

今年以来,无论市场如何波动,DeFi市场的整体TVL(总锁定量)始终在上升,贡献知名的是DEX,这刺痛了CEX的神经。由于DEX的成交量都在链条上,不存在刷量的问题,所以数据比CEX更真实。从Uniswap超越CoinBase的那一天起,就标志着DEX正式向CEX发起挑战。DEX将继续侵蚀交易所行业的市场份额。通过对交易所 ETH中心化储备数据的观察,可以直观地看到DEX带来的影响。

编辑

根据cryptoquant的数据,很明显,随着ETH价格的上涨,所有交易所的ETH储备都在下降。这些在哪里?当然,这是定义。在交易所,投资者的ETH不能产生收益。一旦他们进入DeFi世界,这些ETH就可以参与Uniswap的流动性挖矿、贷款和融资,以获得更大的收入。随着DeFi的出现,中心化式交易所也推出了自己的应对措施。

交易所我们的“DeFi fusion”

新锐交易所是对DeFi反应最快的。当头交易所在未来必须快速反应的时候,新锐交易所已经感受到了这个趋势,开始了币 DeFi 币的趋势。比如,早期通过大规模的在线DeFi 币战略,Hoo在短期内吸引了大量玩家,但现在随着**交易所 DeFi 币计划的推出,不可能仅仅依靠简单的在线新战略。

它不仅面临着其他交易所的竞争,更关键的是高质量的交易所是稀缺产品,长期不能满**易所的新需求。为了继续吸引流量,胡和玛莎在币的策略中走上了“粗”的广域网模式。交易所中出现了大量的劣质DeFi 币,不仅无法吸引流量,反而导致更多的用户流失。

DeFi能源崛起的核心驱动力是移动挖矿。因此,中心化交易所的第二个举措是推出自己的DeFi矿业产品,如机*池和新币矿业。这些产品为投资者参与DeFi提供了更多的可能性,并通过真金白银的补贴在一定程度上提高了用户粘度。斧头的机*池和火币的新币挖矿赢得了投资者的认可。

但从本质上讲,交易所引入DeFi mining是一种防御策略。从长远来看,交易所花钱补贴用户的模式是不可持续的。交易所将投入多少能源和资源还不得而知,这只是暂时解决DeFi影响的办法。

2、 平衡计分卡的兴起与coinex的跨整合

面对DeFi的泛滥,币安率先顺应潮流,推出了自己的交易所公链BSC,因为BSC比交易所具有更低的手续费和更快的处理速度,并采用中心化式模式构建了自己的DeFi生态。毫无疑问,平衡计分卡取得了非凡的成就。德邦数据显示,BSC的总价值已达266亿美元,以太坊的总价值为719亿美元。在DEX领域的竞争中,BSC负责人DEX pancakeswap的交易量甚至超过了Uniswap。

BSC公链的兴起引发了一场市场狂欢,尤其是在交易所行业。不幸的是,平衡计分卡的成功很难**。杜军加入消防币后,重新启动消防币 交易所公链计划,海科生态链大举启动,受到消防币的高度期待。前期,合富生态吸引了大量基金参与,其中合富生态负责人德克斯mdex在网上开矿5分钟内总质押量超过2亿美元,在网上开矿全月全球德克斯交易量****。

不过,随着市场热度的下降,海科币一代已经基本上出现了较大幅度的降幅,其负责人DEX mdex在币an的BSC公链上做了一款新的DEX。由此可见,币 heco的消防生活并不轻松,其生态建设远不如币an的BSC。另一家公司交易所okex经过长时间的推迟,决定在不久的将来推出主网。虽然平衡计分卡的兴起鼓舞了交易所行业,但要**平衡计分卡的奇迹几乎是不可能的。

交易所几乎所有行业都采用了DeFi的“餐饮”整合策略,而coinex则采取了完全不同的“跨整合”策略,将DEX的核心机制引入交易平台。这是coinex online中AMM的自动做市机制,它只是cefi版本的Uniswap。

编辑

用于cefi的Uniswap

Uniswap成功的关键在于AMM机制。过去,DEX采用订单预订模式,但早期DEX用户数量非常少。订单簿模式只能在有一定流动性的情况下使用,因此DEX已经冻结了很长一段时间。在Uniswap出现之前,Uniswap的AMM机制的魅力在于不需要同时买卖订单。流动性池使用算法机器人来模拟这些价格行为,并向市场提供连续的报价。在没有卖方的情况下,买方可以根据算法提供的价格随时直接购买币,从而解决了DEX的流动性困境。

AMM机制的另一个魅力是“民主”做市。任何人都可以为流动性池提供流动性,成为流动性提供者(LP),并通过交易成本赚取被动收入,交易成本基于其对资产池的贡献百分比。因此,coinex采用AMM恒产品做市商模+订单簿的交易机制,系统会自动将资金池转换为订单簿。无论订单量有多大,流动性池有多小,都能为市场提供流动性,进一步提高交易所的流动性。

在收入方面,coinex将从市场上所有交易用户支付的手续费中拿出60%,按照资金池比例分配给所有流动性提供者。收益每天结算一次,并自动存入用户的做市账户,让更多的普通投资者参与做市,睡一觉后赚取收益。

当交易所所有人的目光都中心化在如何擦去DeFi的热度时,coinex却做出了惊人的举动,将DeFi的核心AMM机制引入交易所行业,为cefi市场扩大流动性提供了思路和范例。更重要的是,这将有助于交易所行业摒弃传统的专业做市模式,为更多普通投资者提供平等的做市路径,享受AMM机制带来的流动性红利。

3、 Coinex让交易所行业重新审视定义

Defi使交易所行业陷入两难境地。如果我们不整合DeFi,它将被市场抛弃。但是整合DeFi的想法是什么呢?如何解决分权与集权的矛盾?BSC和coinex为整个交易所行业提供方向和解决方案。

币安交易所的BSC极大地启发了交易所的公链计划。然而,从heco和OKT的发展和现状来看,平衡计分卡的成功存在着不可**性的问题。交易所的公链计划很可能在上一轮牛市中陷入同样的境地。无数公链不得不**超越交易所的传奇,但最终消失。然而,平衡计分卡的兴起给了我们另一个启示。集权与分权不是**的矛盾。中心化式平衡计分卡是**的例子。DeFi真正的核心精神是“普惠金融”。

Cominex的AMM恰恰符合DeFi的核心精神。Uniswap的兴起带来的不是DEX和CEX之间的战争,而是DeFi的新面貌。为什么Uniswap的AMM机制能成为本轮DeFi牛市的助推器?从本质上讲,Uniswap的AMM机制使普通用户更容易参与金融业,并使做市更加民主。

AMM机制只存在于DeFi世界。由于学习成本和参与门槛的限制,更多的人实际上被DeFi世界孤立了。Coinex推出DeFi的核心机制AMM,不仅为所有用户提供了享受流动性红利的做市机会,更重要的是,在DeFi的浪潮下,交易所行业已经忘记了DeFi的本质。coinex对AMM机制的跨整合将使整个交易所行业重新审视DeFi的核心。

注:以上内容仅供交流,不构成投资建议。币的风险很大,所以入市时要谨慎。

文章标题:Coinex引入了AMM机制,一种def的“反式融合”

文章链接:https://www.btchangqing.cn/247974.html

更新时间:2021年05月01日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。