永恒的牛市有“话题炒作”的成分,但能否维持到下一轮减半值得商榷。DeFi的魔力、机构的力量和合规性是今年牛市不同于以往的核心原因。

牛市的主要迹象是投资者普遍乐观,资产价格正增长,这意味着市场资金非常充裕,具有赚钱的效果。在不考虑手续费减值的情况下,二级市场是一个典的零和博弈市场。你赚的钱就是别人输的钱。但人性是贪婪的。任何一个参与投资投机的人都希望盈利,并不断盈利。因此,他当然希望牛市能继续下去。

每当比特币的价格继续上涨时,一些投资者就呼吁永远的牛市。永恒的牛市,寄托着投资者追求利润的渴望。那么,什么是所谓的比特币永恒牛市?目前,众说纷纭。这里有一些共识供你考虑。

① 在2020年减半后,比特币的通货膨胀率将长期低于美元。从理论上讲,比特币对美元汇率将长期持续走高;

② 比特币价格持续上涨,直至下一轮减半;

③ 与美股结构性牛市相似,头部资产组合指数始终处于上升趋势。

对于大部分长期混迹于市场的“老韭菜”,这些观点的不足之处一目了然。但是,本文不讨论这三点的缺陷,而是分析实现永远牛市可能具备的条件,并提出一些积极的思考。

DEFI的魔力

在市场上,有一种投资者叫囤钱党,他们喜欢囤钱来增值。这将导致市场上流通的货币数量持续减少。另一方面,如果他们手头没有足够的钱,他们将不得不卖掉他们的钱。这反映出的问题是流动性不足。过去,流动性的补充来自新资本的注入。

DeFi的出现大大缓解了币圈的流动性需求问题,大量尘封资产可用于二次投资。

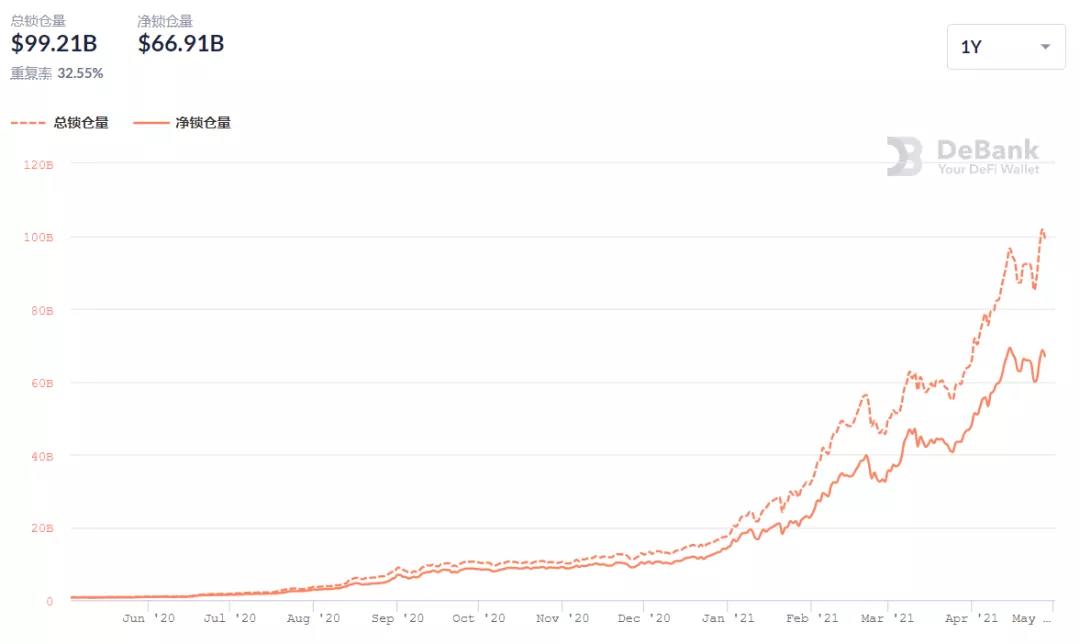

(图片来源:debank)

TVL(total lock volume)是衡量DeFi项目使用规模的最重要指标。一般来说,TVL越高,流动性和用户体验越好。debank数据显示,截至2021年4月28日,DeFi的总锁定量为992.1亿美元,净锁定价值为669.1亿美元。与一年前相比,这两个数字增加了100多倍。虽然这个数字还很小,但它的快速增长仍然给我们留下了很大的想象空间。

船闸总容量的持续增长得益于DeFi和超高机动性挖矿apy的不断创新。玩流动性挖矿的方式有很多种,而让资金迅速扎堆的是以机关*池为代表的“娃娃”模式。理论上,这种“淘娃”模式可以不断叠加。对于每一套玩偶,多拿一枚硬币(硬币的价格不能为零),年化率就会提高。当然,风险会累积,但人性总是贪婪的。

此外,一个专业的农民不是在挖矿新的矿井,就是走在寻找新矿井的路上。因为在DeFi世界中,第一个进入的用户越多,访问apy的权限就越高。后来者之所以愿意进来,是因为他们往往被高TVL和不断上涨的价格所吸引,从而形成了资金补充的来源,保证了更高的apy,这就是DeFi的魔力所在。

制度权力

(图片来源:https://bitcointreasuries.org/ )

根据@nvk数据的比特币树,截至2021年4月28日,共有56家公司持有1385907台比特币,占比特币总供应量的6.6%。这轮牛市也被许多投资者称为机构牛市。

2020年,以灰阶为代表的华尔街机构入市购买比特币,通过合规发行比特币信托基金(GBTC)吸引其他机构和富裕投资者;2021年,以特斯拉为代表的大上市公司将入市收购比特币。主要方式是通过美国合规交易所CoinBase的大宗经纪业务买卖比特币;以及比特币 ETF发行数量的不断增加。

机构的进入,不仅意味着机构带来了资金,也意味着机构行为为这个新兴市场的发展增添了背书,吸引了更多来自基金、股票等传统市场的投资者重新审视这个市场存在的意义,进入市场追求更高的利润。

比特币etf允许更多普通投资者使用最简单的方式参与加密货币市场交易,而不考虑存储和安全问题。流动性和安全性的增加可以促进比特币与主流资产的融合,吸引更多的普通用户或机构用户将其作为资产的一部分进行配置。

由于这些机构的参与和接纳,比特币受到了更多的关注,其价值也逐渐被更多人接受和认可。此外,机构的参与必然会在充分调研后信心十足地入市,这可能在一定程度上拉长牛市,拖累价格。

标准化趋势

市场的健康发展必然离不开监管。监督的意义不在于剥夺,而在于承认。

作为美国知名的合规加密货币交易所,CoinBase于北京时间4月15日正式登陆纳斯达克市场,标志着加密货币市场向标准化迈进了重要一步。一方面体现了美国政府和主流投资对加密货币的认可;另一方面,由于监管合规,用户的权益可以得到保护,可以吸引更多的投资者参与。

;

;

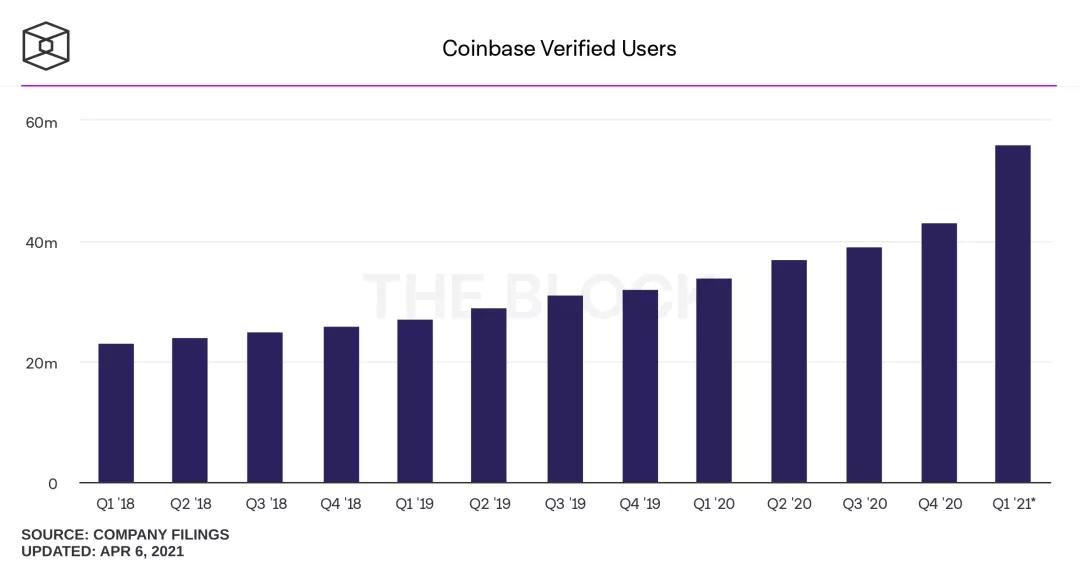

(数据源:块)

根据区块数据,2021年一季度康宁基认证用户达到5600万户,同比增长30.23%。此外,许多上市公司通过CoinBase购买或出售比特币,这是合规的好处。可以预见,未来,相信一些监管规范较好的国家和地区的地方交易所将迎来上市或发牌潮,这将带来更多新的增量资金。

无论是DeFi、机构还是合规因素,它们的重要影响都离不开资金的入场,这也是牛市能够持续的根本原因。

在上面,我们列出了当前市场能够有一个永恒牛市的几个因素:德孚的魔力、机构的实力以及合规的趋势,这些因素对基金的引入起到了重要的推动作用。接着,本文将继续关注三种比较常见的观点,对永恒牛市做一些负面思考。

在这里,让我们首先回顾一下关于永恒牛市的共识

① 在2020年减半后,比特币的通货膨胀率将长期低于美元。从理论上讲,比特币对美元汇率将长期持续走高;

② 比特币价格持续上涨,直至下一轮减半;

③ 与美股结构性牛市相似,头部资产组合指数始终处于上升趋势。

这种通货膨胀不是那种通货膨胀

根据qkl123的数据,在2020年减半后,比特币的通货膨胀率将保持在[1.41%,2.53%],3月31日的通货膨胀率为2.09%;根据贸易经济学(trading economics)的数据,美国3月份通胀率为2.6%,环比上升52.94%。

如果我们简单地看一下数字的大小,自从减半以来,比特币的通货膨胀率在大部分时间里一直接近美国;如果我们用简单的线性方法来思考,比特币的通胀率在下半年或持续的洪灾中将远远低于美国。

但事实上,这两个指标在理论界定上存在本质区别。

BTC膨胀率=日循环增量× 365天÷ 昨天的发行量。一般来说,通货膨胀率不是简单地指货币超发部分与流通中实际所需货币量的比值,而是以国家物价指数为基础,通过计算物价平均涨幅得出的。因此,btc ir是比特币增发(即超额发行部分)与比特币现有库存的比率;所谓美元通胀率,实际上是美国国家层面的通胀率,即物价变动率。这样的比较没有多大意义。

如果放弃这种价格变化率,深入研究“美元通胀率”(即增发美元的数量与现有美元存量的比率),也会很困难,因为增发美元的数量没有确切的数字。不过,从无**量化宽松的角度看,美国宽松的货币政策下,“美元通胀率”一定要远远高于美国国家层面的通胀率。

从这个角度看,btc ir确实长期高于“美元通胀率”。但这真的能进一步推断比特币已经进入了“永恒的牛市”吗?综上所述,我们分析认为,市场价格上涨需要大量资金,“美元通胀率”的背后是美元的过度发行。过度发行对加密货币市场的影响将取决于有多少额外的美元将流入新兴市场。

只有了解美联储增发资金的去向,才能更好地判断其对加密货币市场影响背后的逻辑。

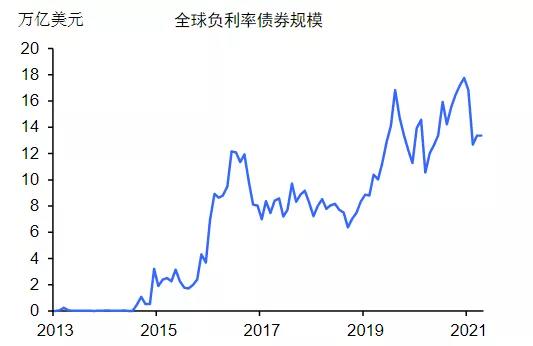

(1) 大量资金流入负收益资产,全球负利率债券规模仍处于较高水平

;

;

(数据来源:东吴证券博客)

东吴证券援引博文数据显示,2021年以来,全球负利率债券基金处于流出阶段,市场规模呈下降趋势,但仍超过12万亿美元,处于历史高位。根据coinmarketcap的数据,加密货币的市值只有2万亿美元。如果负利率债券市场流出的资金流入加密货币市场,将对这一新兴市场产生巨大影响。因此,负利率债券市场的资金外流趋势值得进一步关注。

(2) 资金可能首先流入美国股市和房地产市场

东吴证券指出,虽然近年来全球房价屡创新高,但从世界和美国的房价收入比、房价租金比来看,仍有想象的空间。因此,它认为,虽然全球房地产市场价值很大,但仍有增长空间。根据tbic的预测,2021年全球房地产市场价值将增长3.2%,达到2.77万亿美元。

此外,通过比较标普500动态盈利能力指数和10年期美国国债利率,发现目前标普500动态盈利能力指数为4.4%,而10年期美国国债利率仅为1.7%。因此,与美债相比,美股显然更具吸引力。

无论如何,通过对当前牛市的跟踪,我们可以发现,确实有新的资本流入和其他市场的资本流入,但这一数额与资本流入股市和房地产市场的数额相比仍然微不足道。

制度效应没有向外扩张,难以支撑下一轮减半

在以上内容中,笔者对机构现象GBTC、特斯拉主导的上市公司和比特币 ETF进行了简单的分类,并提到了它们的加入所带来的积极影响。然而,我们发现,机构资本准入的积极效应似乎并没有有效地扩大以吸引更多的机构。

去年,自格力宣布购买比特币以来,比特币的崛起离不开格力“买”的影子。投资者兴奋地称之为“灰色效应”。那时,每天起床的第一件事就是看我昨晚买了多少比特币。不过,随着格力宣布暂停新资本入场,其将不再增持比特币,格力效应逐渐消退,GBTC也继续呈现负溢价状态。

随后,上市公司收购比特币的浪潮逐渐到来,特斯拉·马斯克公开竞购比特币最为典。当时我们天真地认为,特斯拉这样的上市公司的进入,无疑会起到很好的示范作用,引导更多的机构购买比特币。特斯拉**购买比特币是在2月初。我们已经等了近两个月,却看到美图的财务表现不佳,这显然与我们预期的Facebook、苹果等重量级公司有很大不同。

当然,两天前,韩国知名的游戏巨头Nexon以58226美元的均价收购了价值1亿美元的比特币,这仍然让我们感到高兴。然而,与此同时,作为币圈投资者的新信念,马斯克出售了比特币的一部分,以证明比特币作为资产负债表上现金替代品的流动性。虽然消息出来时并没有对市场造成负面影响,但我们不得不重新思考特斯拉收购的意义,但这只是一种高卖低吸的大量投资行为。尽管特斯拉CFO表示相信比特币的长期价值,并将继续投资比特币,但谁能保证它会在如此高位买入,或者等待大幅回调甚至熊市再次买入。对于其他重量级公司来说,入场时间也是一个必要的考虑因素。

2月18日,全球首只比特币 ETF(purpose bitcoin ETF)在加拿大多伦多证券交易所正式上市。据专向投资官网数据显示,截至4月28日,基金发行公司专向持有的比特币s为188257338只,资金规模为1.29亿元。

;

;

(数据来源:交易视图)

不过,从交投观点图数据来看,日成交量在上市时见顶,随后继续萎缩。从上市首日的965.2万套,到4月28日的118.5万套,成交量下降了87.72%,反映出投资者热情的大幅下降。另外,ETF上市的意义,我认为,对于机构来说,要比普通投资者选择的意义更大,但似乎没有传统的基金将其纳入资产配置组合。当然,作为首只比特币 ETF,purpose bitcoin ETF的历史意义毋庸置疑,但由于加拿大市场狭窄,其影响力似乎有限。真正的重量级,想必将在美国交易所市场发行ETF,但受限于SEC的强力监管,这一天似乎并没有这么快到来。

市场没有明显的结构性现象

美国股市的结构性牛市,即指数牛市,持续了12年。这意味着头部组合的指数在很长一段时间内始终处于上升趋势,比如由五只领先科技股组成的faang指数,而其他大多数股票都处于滞胀状态。那么,加密货币市场会不会出现这样的结构性牛市?笔者认为这种情况暂时不会发生。

(1) 头部目标资产迭代速度快

目前,加密货币市场还太年轻。除了比特币和以太坊,其他目标公司是否已经成为市场巨头之一还需要时间来检验。

上图显示了2020年4月26日前15位加密货币,下图显示了2021年4月26日的数据。如果我们在去年4月26日将之前的15种加密货币合并成一个指数,我们会发现近一半的加密货币在一年后被其他货币取代。要想成为整个市场和行业的领头羊,首先要活得长久,然后要有不被取代的理由。

如果指标中的指标不够稳定,指标的指示性意义将大大降低。加密货币市场已经被取代,而且取代得太快了。目前,很难形成几个人头合二为一的狂欢节。

(2) 比特币影响太大

比特币作为加密货币市场的大头,其一举一动都将对其他货币产生重要影响。

(数据来源:qkl123)

从qkl123的数据来看,比特币目前的市值约占48.07%,已经到了短短两年的低点。尽管有所下降,比特币对整个加密货币市场的影响仍然巨大。因此,我们经常看到,如果比特币的价格下跌,将导致整个市场集体下跌。因此,在目前,相比于嘉年华,形成了主体资产,这是更容易和更现实的比特币单独跳舞。

(3) 小货币更具爆炸性

年初以来,比特币同比增长85.36%,以太坊同比增长274.52%。如果是股市,这两个数字足够令人惊讶,但对于市值较小的货币来说,涨幅可以忽略不计。

;

;

(图片来源:screener)

根据screener的数据,十大货币的很高收益率达到28421.56%,**的5125.61%,远远超过比特币和以太坊的投资收益率。

当然,这种比较意义不大,因为其中一些货币更有可能被制造者控制。接下来我们来看看专业指数团队chainext推出的两个具有代表性的中小市值货币指数:csi6-20(样本由15只规模和流动性排名6-20的权证组成)和csi21-100(样本由80只规模和流动性排名21-100的权证组成)。

根据qkl123数据,年初以来,沪深6-20和沪深21-100的投资回报率分别为462.44%和651.56%,均超过比特币和以太坊,这足以说明由不同规模和流动性构成的山寨货币指数的投资收益率能够超过两位“老大哥”的增长。

因此,所谓的结构性牛市不突破就会破发。市场的崛起和周期的突破离不开资金的推动。制度效应尚未形成显著的外向扩张效应,市场上的资金在一定时期内总是有限的。似乎比特币永恒的牛市离我们很远。然而,我们也应该看到我们已经具备的一些条件,这些条件使我们对永远牛市的遐想充满了希望。

文章标题:建立“永恒牛市”的三大理由

文章链接:https://www.btchangqing.cn/247626.html

更新时间:2021年04月30日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。