注:原作者为Rasheed saleuddin

全文翻译如下:

DeFi投资者最担心的问题之一是代币估值。在极少数情况下,DeFi协议可以产生代币持有人的现金流,同时具有传统的财务相似性。Nexus mutual相当于DeFi领域的传统自由裁量保险。其治理代币nxm在客户购买保险时会被破坏,类似于传统金融中的股票回购。乍一看,就像makerdao一样,DeFi保险似乎等同于传统的金融业务。因此,传统金融中的指标也应适用。然而,在评估nexus mutual的价值主张时,需要考虑协议所涵盖业务的许多细微差别、nxm代币的经济性以及更广泛的DeFi生态系统。

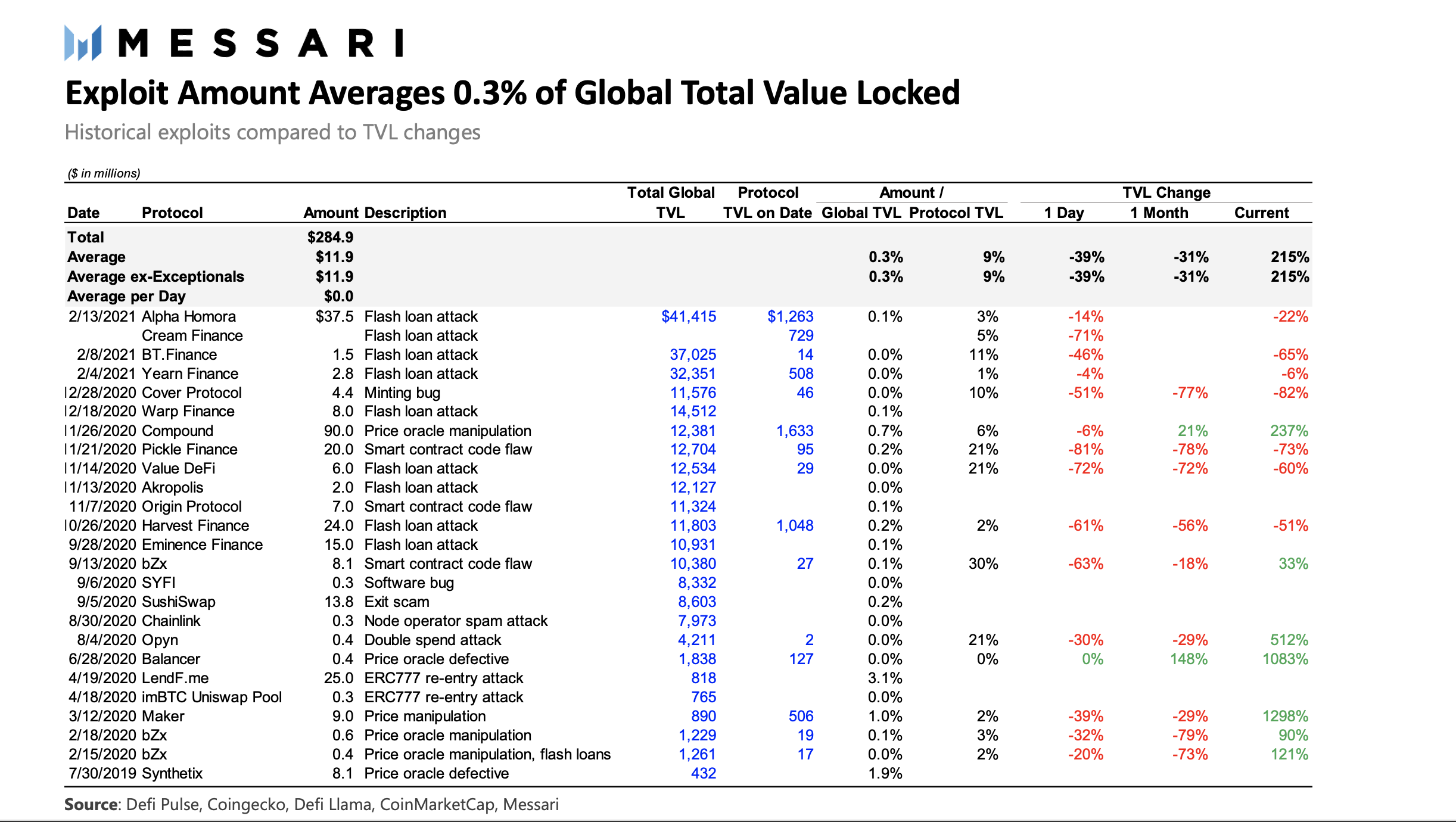

Nexus mutual为智能合约失败和托管违约损失提供保险,并通过社区投票决定赔偿。如果没有保险,DeFi的主要风险——协议或主机故障——就无法得到保护,协议黑客攻击很可能导致损失。今年2月,messari计算出,自2019年以来,由于黑客攻击,DeFi已经损失超过2.84亿美元。

(然而)nexus mutual和去中心化保险业只覆盖了DeFi TVL的一小部分。如今,nexuutual知名的问题是它能否覆盖更大比例的DeFi-TVL。

Nexus和nxm代币

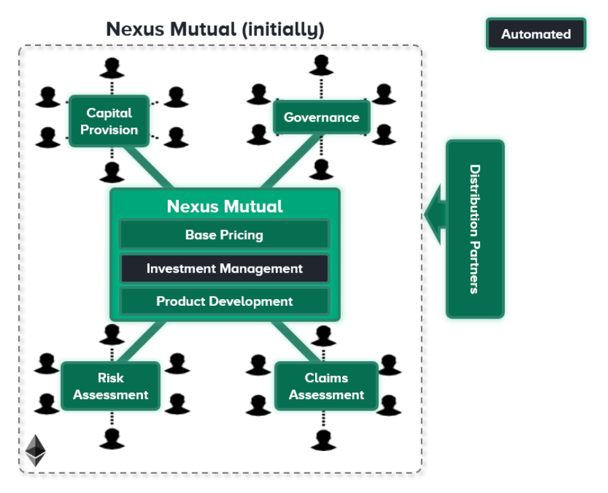

为了防止智能合约黑客攻击、治理攻击、预言机故障或主机故障,Nexuutual从quot;成员quot;——nxm代币持有者那里汇集了资源。其操作逻辑如下:

1资产准备:会员通过向互惠银行出售ETH获得nxm代币,这些代币将留在财政部支付索赔。

2风险评估:保险的审批和定价由预测市场模决定。只有在nxm有足够的金额支持质押的情况下,才能进行承销。与承销需求相比,质押nxm(用于对协议证券进行投票)的供应紧张将导致保费增加。提供的部分保险收入将由被保险人获得。

3索赔评估:赔偿由nxm出质人决定。

4总体治理:承诺的nxm授予社区投票权,尽管协议仍然是中心化的。

Nxm代币在nexus mutual运营的所有级别都是必需的。nxm的需求不仅取决于nexus mutual的业务前景(更多的保险需求意味着更多的资本需求和更多的保费收入),还取决于购买代币以获得保险的需求。

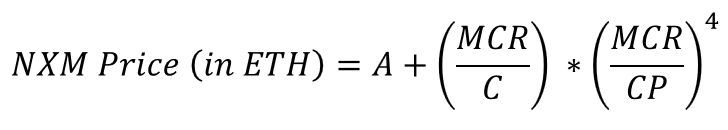

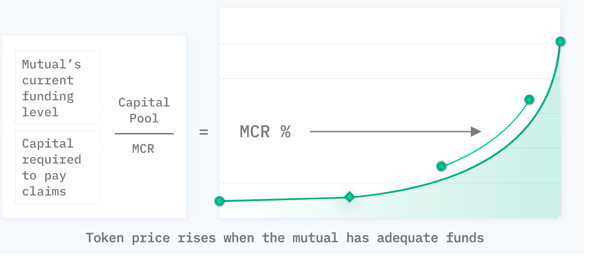

在正常情况下,nxm的价格是由债券曲线决定的,这意味着nxm可以根据其资本池(CP)和**资本要求(MCR)来涨跌,如下所示:

如果保险需求增加(如下图所示),nxm代币的价格将会上涨,因为购买代币支付保费的需求会增加,需要更多的资金来保护增加的保险需求。如果互惠银行有多余的资本,那么nxm的价格将下降,直到MCR达到*(资本池和**资本要求比率),此时赎回将停止。

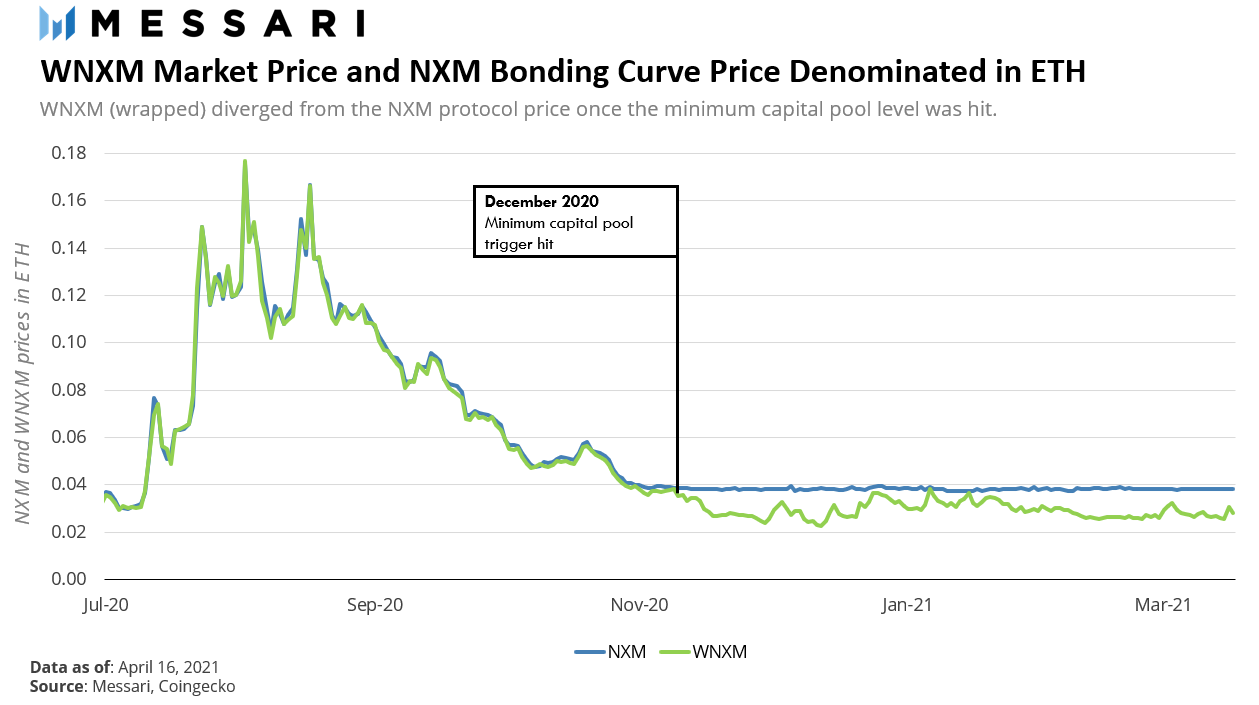

然而,目前的**资本池水平设定为16450 ETH,因此即使协议有足够的资本支付**,MCR%也将设定为*。一旦低于这一水平,就不允许赎回,因此自2020年底以来,债券曲线一直没有正常运行。

性能和价值指数

事实证明,这一领域的新事物和缺乏数据已经成为评估DeFi协议的挑战性障碍。此外,nexuutual也有自己的一系列挑战。我们应该使用传统的衡量标准,还是应该将nexuutual与DeFi领域的其他项目进行比较?

传统上,保险公司的估值通常基于以下三个关键指标:

1. 账面价格

2. 股本回报率和市盈率

3. 损失经验和保险范围的增加

账面价格和wnxm代币

由于**资本限制,nxm代币持有人如果想退出互助银行,目前不能直接退出。nxm持有者退出的唯一途径是制造可交易的WNM代币并在公开市场上出售。目前,出口数量正在迅速增加。25.7%的nxm代币被投入到WNM中,WNM在绑定曲线上的交易价格也较申报价值大幅降低。

nxm的账面价值等于ETH在国库中的市场价值。目前,财政部有162425 ETH,价值3.922亿美元。nxm的总价值,即nxm的市场价格(以wnxm衡量)乘以未发行的代币,为484637020美元(70*6923386美元)。那么,nxm的账面价值与总价值之比(P/b)为1.24。一般来说,传统保险公司的市值是其账面价值的1至2倍,但可以说,这些都无法与德孚的增长前景相媲美。

Nxm的硬币价格不是协议的价值。目前,胶水曲线的价格一点也不重要,因为它远远高于投标者对包装版的价格。因此,wnxm不会“贴现”nxm,而是比财政部的ETH价值高出25%。

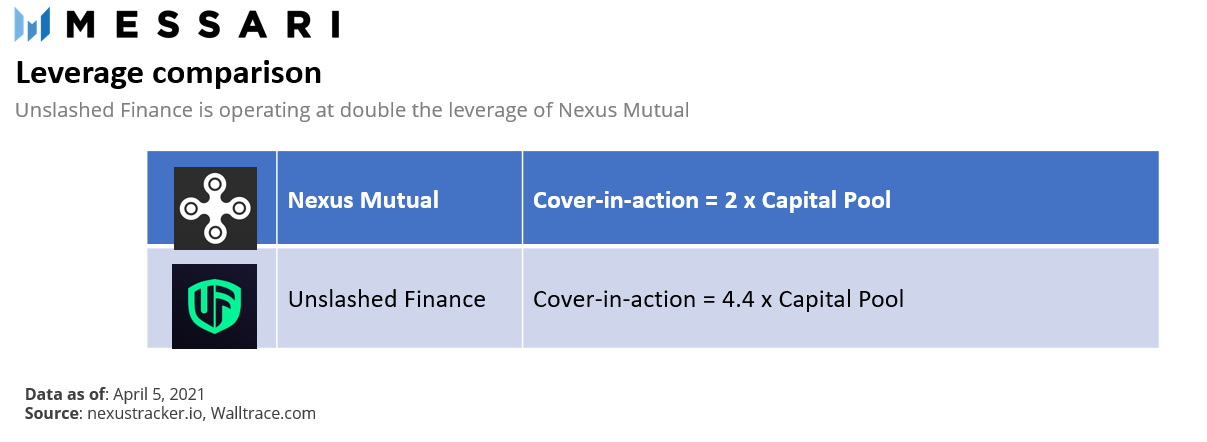

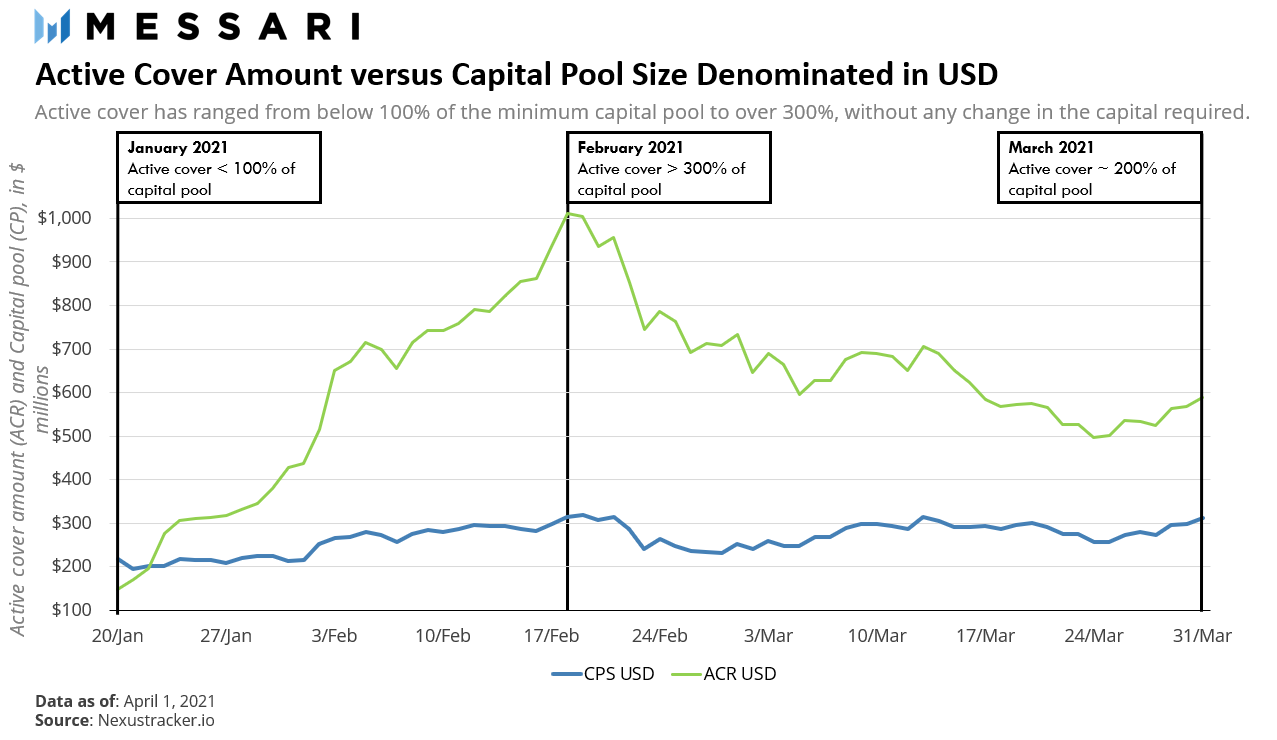

目前,nexus mutual的资本充足率过高。2021年2月,162425 ETH的**资本能够支持大量的主动保险。当保险在3月底减少40%时,分配的资本没有变化(见下图)。截至3月31日,流动资金比2月中旬略好,但效率只有2/2。即使考虑到2月份的风险状况可能较低,资金也远未达到**配置。相比之下,nexuutual的竞争对手unstashfinance的杠杆率几乎翻了一番。

Wnxm是唯一的市场,直到来自资本池的需求使债券曲线再次发挥作用。保险需求需要大幅增加,以给资金池带来足够的压力,使市场价格达到nxm的铸币水平。

Wnxm将继续低迷,并保持在债券曲线价格以下,直到保险需求增加到需要注资。现在也没有必要注资。

股本回报率和市盈率

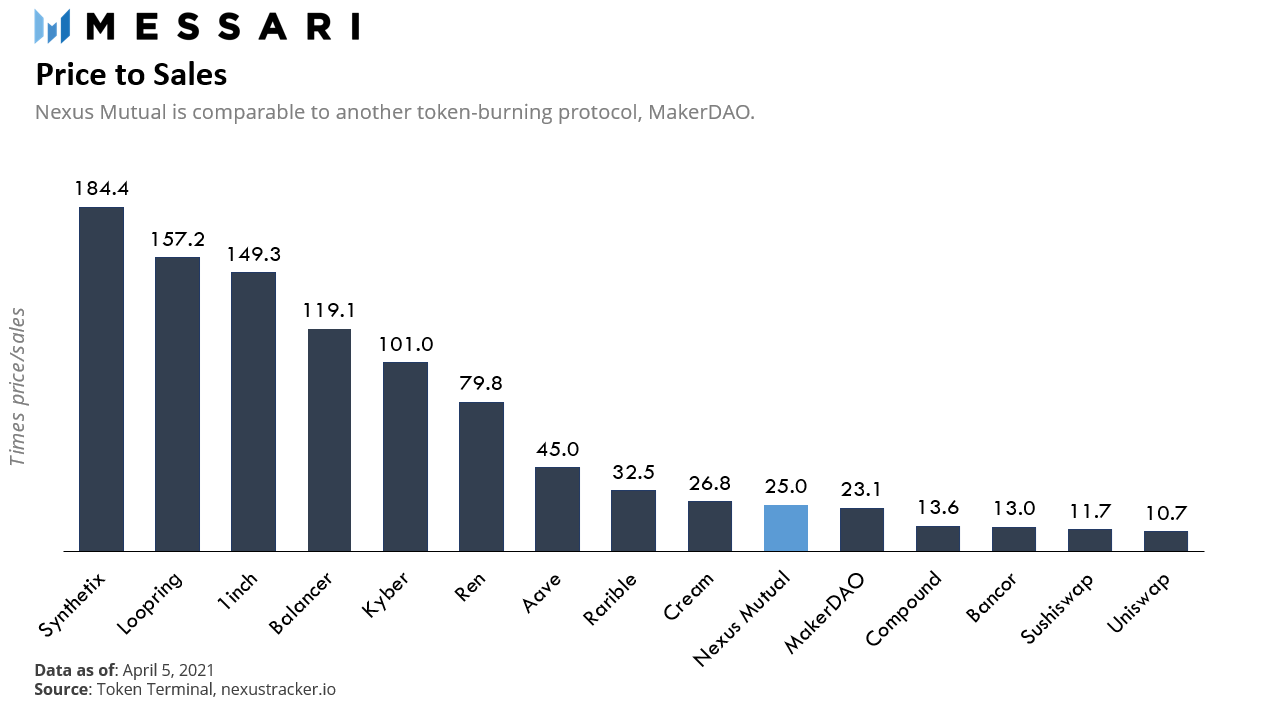

对于市盈率,我们使用当前的年化保费和年化平均保费(美元),因为它们几乎相同,约为2000万美元。对于价格,我们使用wnxm计算市场价值484637020美元。因此,当前和过去六个月的市场销售比(以及市盈率,如果我们假设成本较低)为24,股本回报率(ROE)为4.1%。

Nexus mutual和makerdao是为数不多的从费用到代币回报直接挂钩的协议。市盈率为24对任何成长股都是非常好的。那么,nexus mutual是成长股,还是DeFi的***,还是两者兼而有之?

损失经验和保险范围的增加

保险公司通常依靠大数定律和庞大的数据池来了解其风险组合的表现。当然,智能合约是一项非常新的创新,定价时几乎没有可依赖的数据。

Nexus mutual出现了轻微亏损,其利润由于两个小漏洞而略有减少:BZX(36000 Dai和4 ETH)和year.finance(300万美元)。然而,损失仅占总保费收入的15%左右,这只是目前有效承保范围的一小部分。

Nxm持有人通过将其代币抵押给他们认为风险**的协议来决定资金池的组成。池中知名的风险是**DEX、curve和Uniswap(V2),以及两个**贷款协议AAVE(V1和V2)和compound。较不知名的和较新的,只占池的一小部分。

最近,nexus mutual的主动保险业务落后于DeFi的增长,过去几个季度的收益非常不稳定。Defi自2月份达到峰值以来一直保持稳定,但nexuutual的收入实际上有所下降。由于承销明显低于可用性,目前的供应也高于需求。

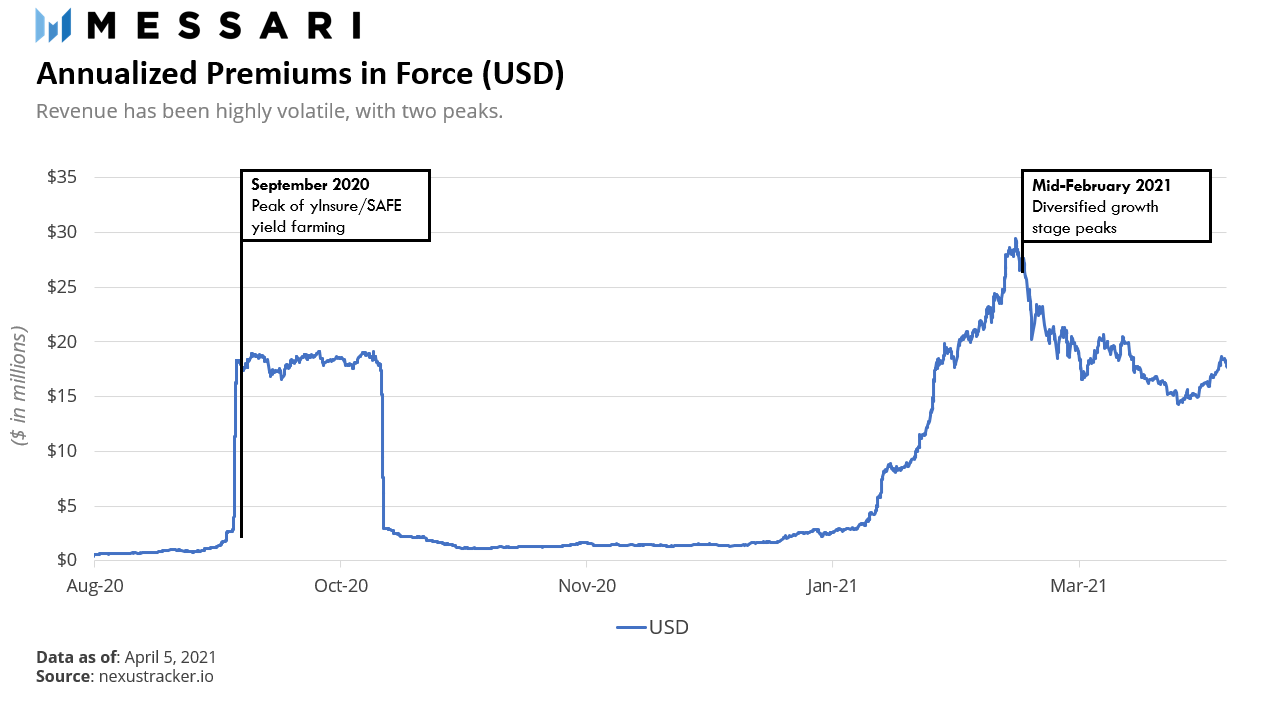

高收益种植热潮带来了nexus mutual保险和年化保费的第一个高峰。今年的第二个高峰更为有趣,因为它似乎是由所有主要DeFi协议的保险需求增长所驱动的。一些新的保险是由armor的农业收入推动的,但总体而言,今年有一个基本的更广泛的增长。2021年第一季度,年化保费从170万美元增至1680万美元,增长近9倍;与年底水平相比,有效覆盖率也增加了8倍,而DeFi TVL在此期间增加了3倍。

加密货币指示符

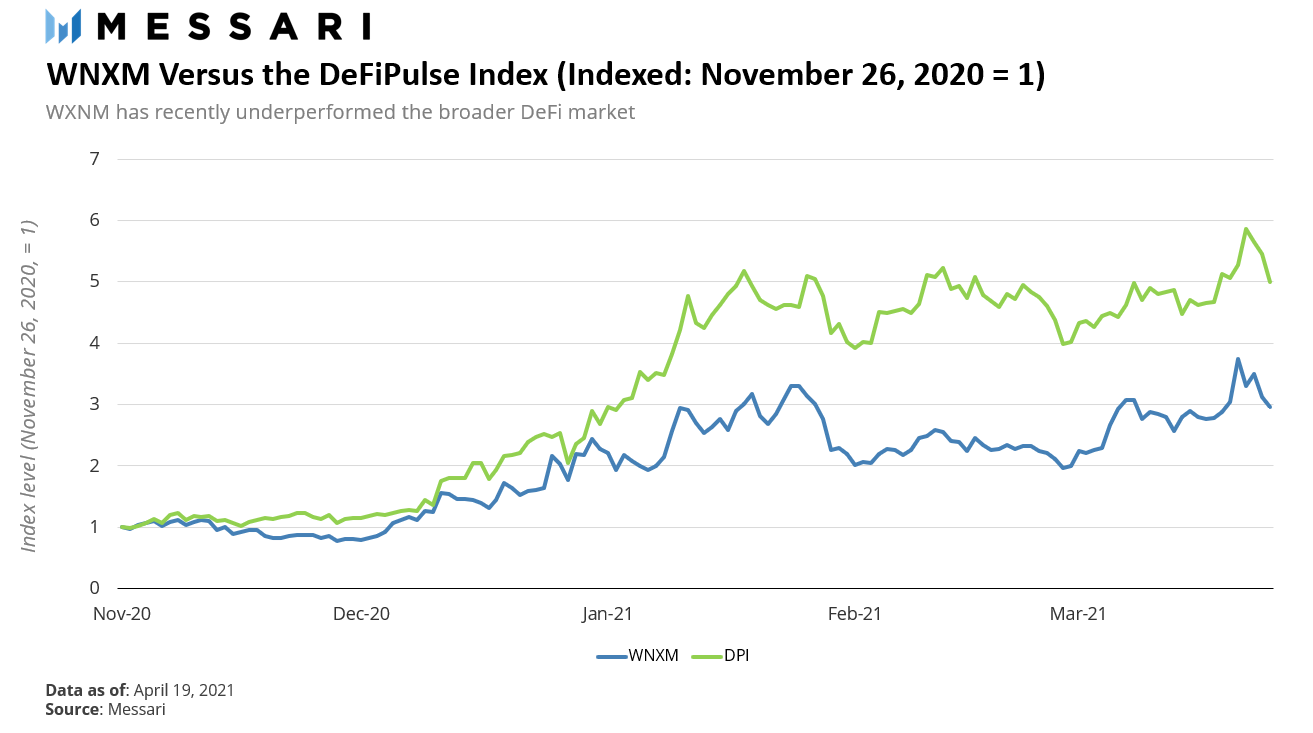

在最近12月至2月的上涨中,wnxm代币的表现不如DeFi pulse指数,但目前两者都有所加强。

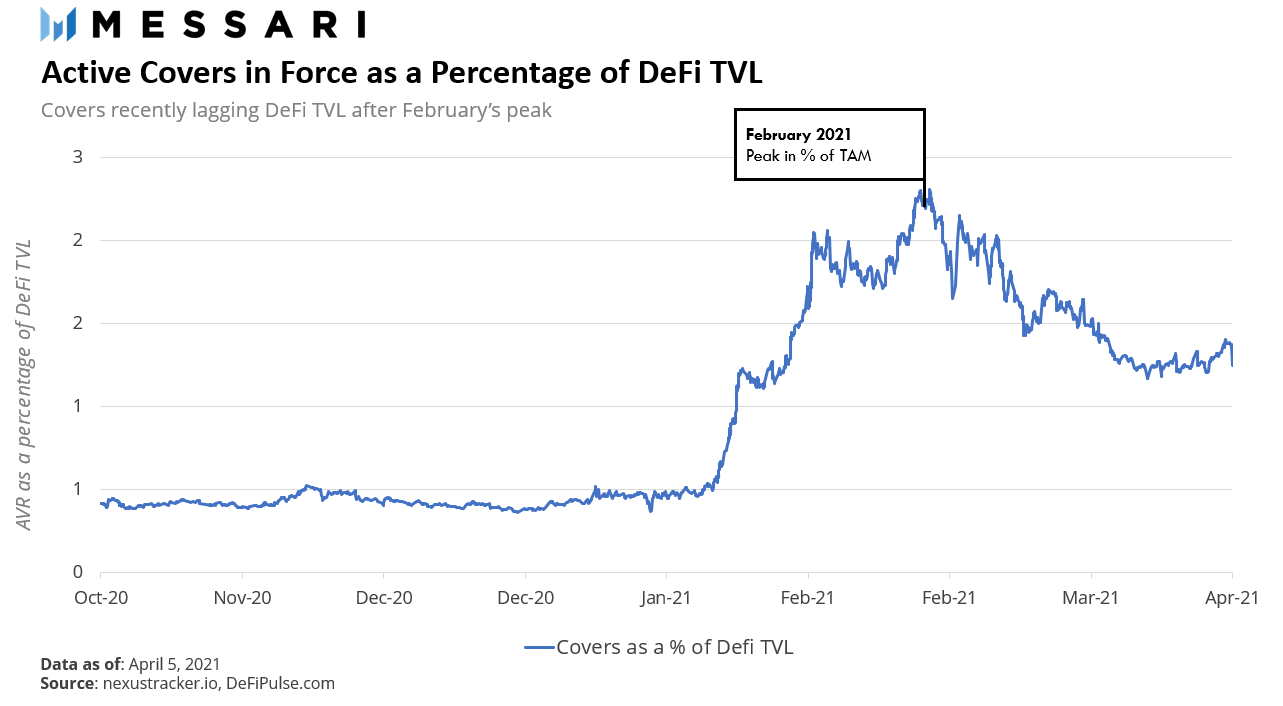

以覆盖率衡量的nexus mutual TVL与DeFi的TVL之间存在不稳定的关系。除2020年9月的事件外,nexus mutual的覆盖率在2020年下半年落后于DeFi。然而,今年所有这些都发生了变化,覆盖率从DeFi的0.5%增加到2月份的2%以上。

此后,DeFi-TVL继续增长,但nexus mutual的活跃覆盖率有所下降。但这是暂时的吗?

当前状态

增长的**障碍之一是,客户需要跨越许多障碍才能购买保险,包括:

1. KYC认证

2. 购买nxm的成本

3. 对购买保险的偏见

KYC要求是一个重要的障碍。对于“加密原住民”,他们通常避免提供任何与WiFi活动有关的个人信息。因此,必须购买精确数量的原生代币,不能移植出协议,这将给用户带来额外负担。此外,购买保险往往伴随着许多偏见。购买障碍越少越好,推动越多越好。

取消KYC,采用诱导策略,促使更多的客户购买保险产品,将导致更多的保险购买。Nexus mutual的竞争对手unslashed finance和Sherlock DeFi正直接向该协议出售,包括向lido.fi出售2亿美元的“没收”保险,向paraswap v3出售1000 ETH保险。

取消KYC,采用诱导策略,促使更多的客户购买保险产品,将导致更多的保险购买。Nexus mutual的竞争对手unslashed finance和Sherlock DeFi直接向该协议出售,包括向lido.fi提供2亿美元的quot;议价保护,向paraswap v3提供1000 ETH保护。

此外,armor还有效地为nexus mutual的产品贴上了白色标签,以消除KYC的要求。Arnxm是通过认捐nxm参与治理的一种方式,而KYC不是必需的。Arnft是一种智能合约和托管保险,作为购买保险的一种方式,而KYC是不需要的。自1月底Nexuutual推出armor以来,TVL已增至3.79亿美元。

新协议预计将在今年及时推出,但现在判断nexuutual是否会失去市场份额还为时过早。在Boca,bridge mutual正在提供相互保险,保险金融公司也在推出P2P保险。此外,传统保险公司也在进入这一领域。例如,劳埃德银行(Lloyds Bank)与coincover解决方案合作推出钱包。

协议保险

扩大覆盖范围是nexus mutual的首要任务。该协议保险于4月26日启动,旨在为那些在2020年10月之后购买保险的人提供保护,使他们免受协议部署的任何公链的损失。此外,现在的保险范围包括预言机的失败,以及治理和经济攻击。当客户按照协议移动到侧链(POLOGAN上的AAVE)、Layer2(Uniswap扩展到优化)和第一层(binance智能链上的sushiswap)时,保险公司也将遵循这些协议。整个可寻址市场现在已经扩展到所有DeFi,无论它是否在以太坊。

管理流动资金

沃伦•巴菲特利用当时规模较小的伯克希尔•哈撒韦保险公司(Berkshire-Hathaway)资本池中的流动资金,让自己和所有股东都变得非常富有。在DeFi中使用流动资金的问题是,几乎不可能找到一个不可能增加协议和被保险人风险的质押机会。例如,当这是其承保的风险之一时,nexus mutual如何参与年度承诺?流动资金是一种低关联资产,要成为一种可信的、可行的保险项目。以太坊 2.0的承诺能成为这样一个例子吗?或者tradfi能提供一个解决方案吗?

如果nexuutual能够获得流动资金,协议的经济性将大大提高。例如,10%的浮动收益将是当前年化保费收入的两倍。

**一个想法:为什么nexus mutual做的不多?

如果DeFi的发展要超越加密货币鲸和加密货币土著,那么就需要保证协议的安全性。其中一些担保需要保险,因为FDIC保险不仅可以防止银行挤兑,还可以为储户提供更多保障。保险远不贵,但对于AAVE、Uniswap V2和makerdao等经验丰富的协议,2.9%的年化保险费率远高于**激励性的DEX LP和贷款回报率。竞争即将来临。

Nexus mutual有三个威胁需要解决。首先,nexuutual必须找到一种方法来应对以太坊的高成本环境。否则,保险只会使鲸鱼在经济上受益。在撰写本文时,GAS FEE是20 ETH 30天合同实际保费的三倍。如果nexus mutual不能起到带头作用,其他采用Layer2或与之竞争的第一层解决方案的项目,如Polkadot,可能会侵蚀nexus mutual的市场份额。Soteria是nexus mutual的克隆产品,它建立在币安智能链(BSC)上,为流行的以太坊协议分叉提供保险,如省略号、BSC的曲线版本等。

最重要的是,nexuutual需要解决KYC问题,并为潜在客户提供动力,比如点击销售产品。装甲已经向这个方向移动了。

文章标题:传统和;加密双视图解锁nexus mutual的最新进展

文章链接:https://www.btchangqing.cn/247018.html

更新时间:2021年04月30日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。