在过去两年的时间里,期货合约在加密资产交易者中变得更加流行,因为在三个月内,衍生品的总开仓量增加了一倍多。

合约成交量超过了黄金,这是一个成熟的市场,日成交量为1070亿美元,这也是它们受欢迎的额外证明。

然而,每个交易所都有自己的订单簿、指数计算、杠杆限制以及交叉和孤立的保证金规则。这些差异起初可能看起来很肤浅,但它们可以根据交易者的需求产生巨大的差异。

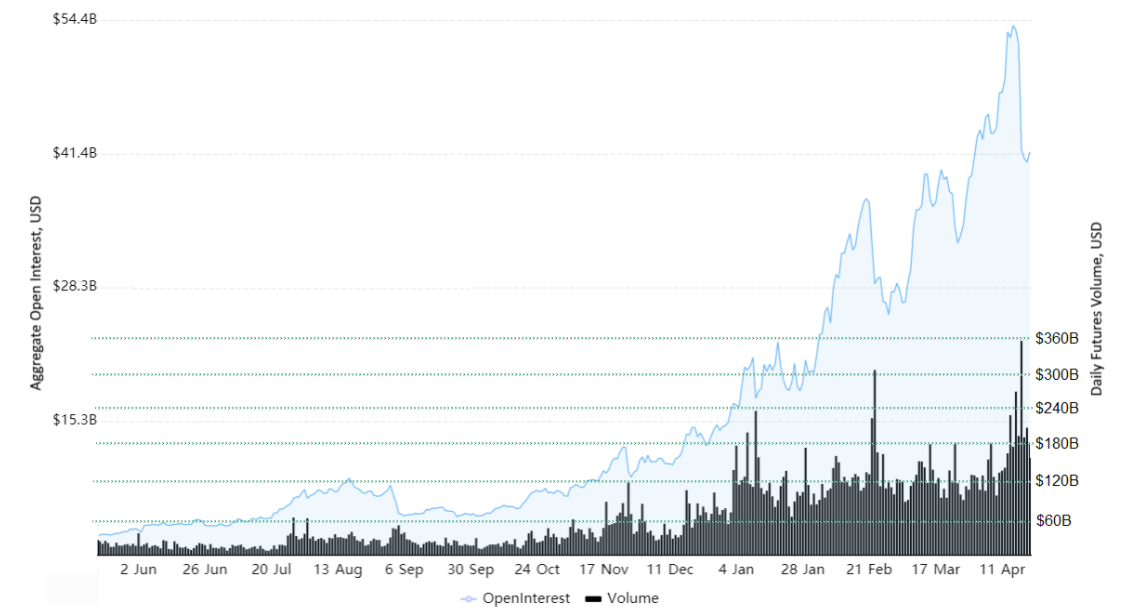

未平仓合约

合约总持仓量(蓝色)和日成交量(黑色)。数据来源:By

如上图所示,三个月内,合约总持仓量从190亿美元上升到目前的410亿美元。同时,日交易量已超过1200亿美元,高于黄金的1070亿美元。

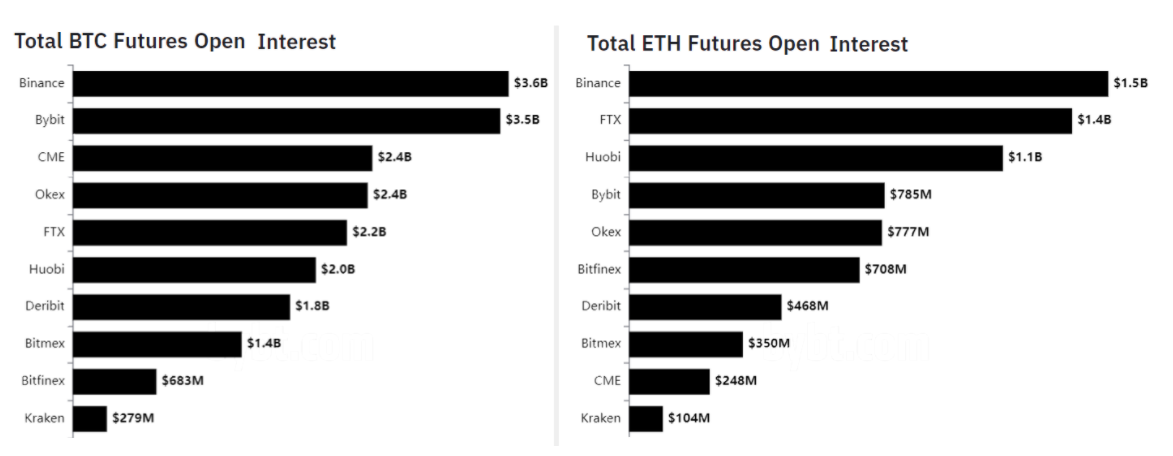

虽然币安合约在这个市场上占有较大份额,但一些竞争对手也有相关的交易量和未平仓合约,包括FTX、Bybit和OKEx。交易所之间的一些差异是显而易见的,比如FTX每小时收取一次**合约(反向掉期),而不是通常的8小时窗口。

注意CME如何在比特币(BTC)合约中占据第三的位置,尽管只提供月度合约。传统的CME衍生品市场也因需要60%的保证金存款而脱颖而出,尽管经纪商可能为特定客户提供杠杆。

稳定币与代币保证金合约比较

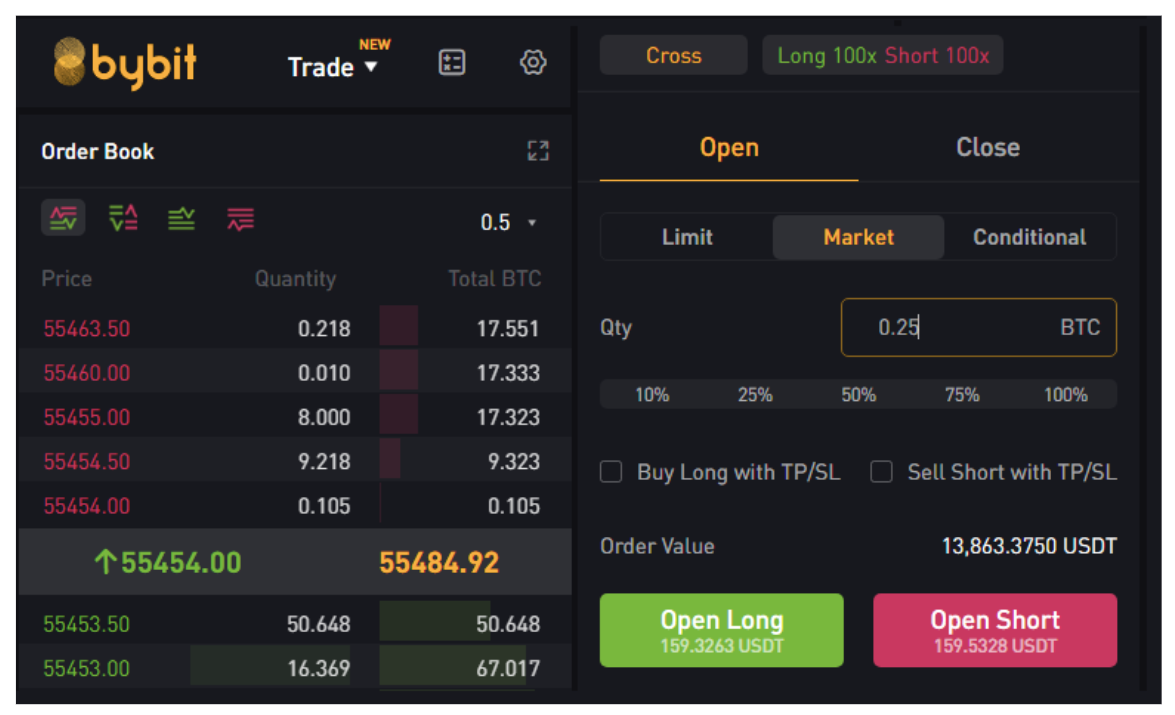

至于加密资产交易所,大多数将允许高达100倍的杠杆。泰达(USDT)订单通常以BTC术语计价。同时,反向永续(代币保证金)订单簿以合约显示,根据交易所的情况,可能价值1美元或100美元。

BTC**USDT合约的订单输入。数据来源:Bybit

上图显示,Bybit USDT合约订单输入需要BTC计价的数量,币安也是如此。另一方面,OKEx和FTX为用户提供了一个更简单的选项,允许客户输入USDT数量,同时自动转换为BTC。

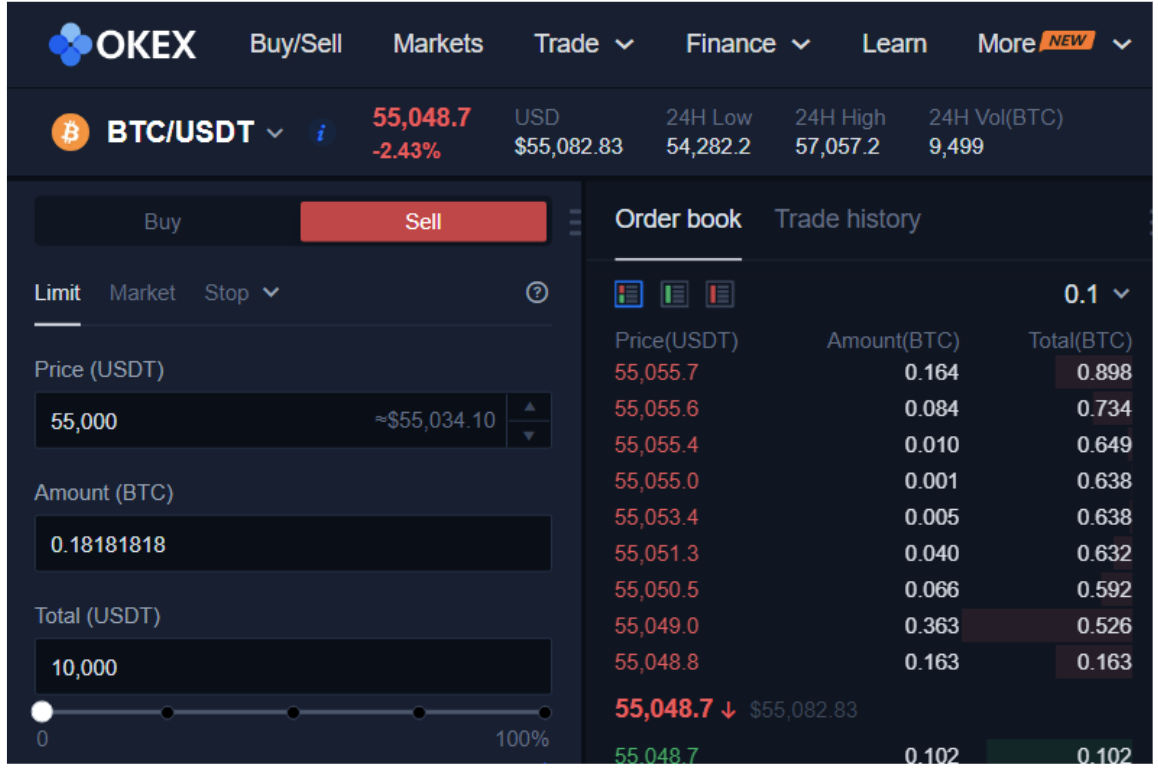

BTC**USDT合约的订单输入。来源。OKEx

除了基于USDT的合约外,OKEx还提供了USDTK对。同样,币安永续合约也提供币安的美元(BUSD)账本。因此,对于那些不愿意使用USDT作为抵押品的人,还有其他选择。

可变的资金利率

一些交易所允许客户使用非常高的杠杆,虽然这可能不会构成整体风险,因为清算引擎和保险基金已经为这些情况准备好了,但它会对资金利率产生压力。因此,多头在这些交易所通常会受到惩罚。

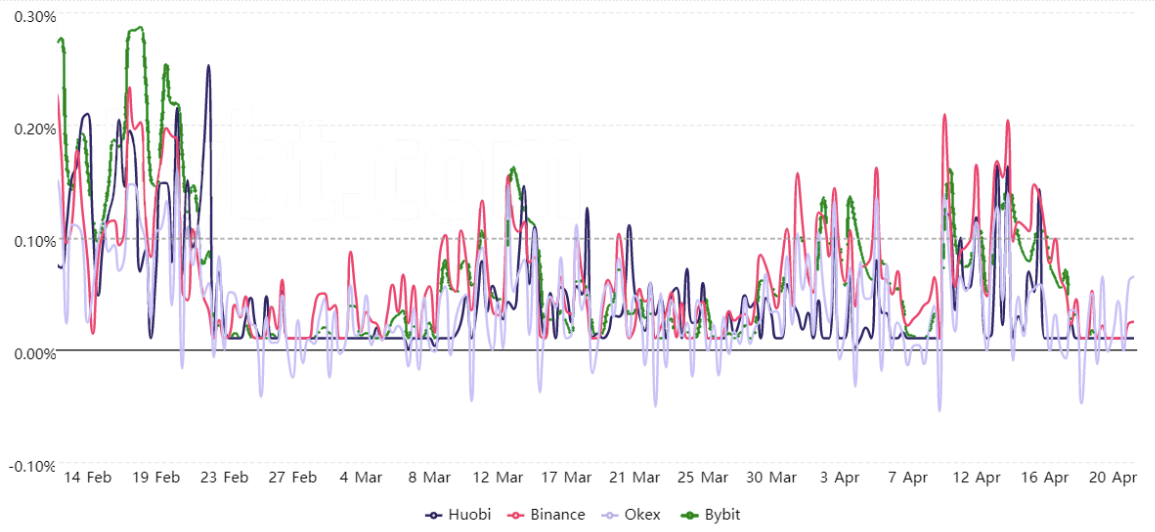

ETH合约8小时融资率。数据来源:By

上图显示,Bybit和币安通常显示较高的融资率,而OKEx不断呈现**的融资率。交易者需要了解的是,不同资产或短时间的杠杆需求,利率可能会有所不同。

即使是0.05%的差异也相当于每周1%的额外费用,这意味着,每隔一段时间就必须比较一下资金利率,特别是在牛市期间,费用往往会迅速攀升。

这里表达的观点和意见仅代表作者本人,不一定反映Cointelegraph.com的观点。每一个投资和交易举动都涉及风险,你在做决定时应该进行自己的研究。

原文:https://cointelegraph.com/news/3-things-every-crypto-trader-should-know-about-derivatives-exchanges

编译:比巴卜呀

文章标题:入门 | 关于衍生品交易所,每个加密资产交易者都应该知道的3件事

文章链接:https://www.btchangqing.cn/246315.html

更新时间:2021年04月29日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。