永续合约与现货杠杆交易之间的套利空间。

最近市场行情比较反复,但因为整体依旧是牛市环境,基差和资金费率都处于历史较高的水平,这就存在较为可观的套利空间,再加上欧易推出了统一账户功能,对大资金套利的资金利用率,有较为明显的提升。

所以,今天Odai星球日报就来分享一个实用性比较强的套利策略,以及如何利用欧易的统一账户功能,将套利收益提升500%。

套利策略——期现套利(永续-杠杆套利)策略

套利的核心逻辑就是市场存在价差,因为牛市的原因,目前加密货币衍生品市场中,永续合约资金费率和现货杠杆的固定利率,存在差异,使得永续合约与现货杠杆交易之间存在一个套利空间。

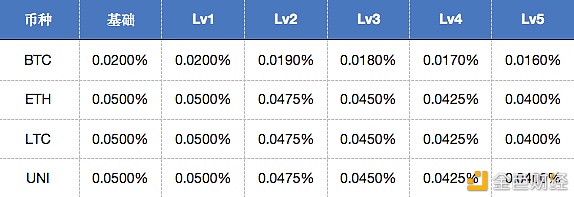

以实际情况为例,前几天OKEx平台上的币本位保证金永续合约资金费率和借币利率如下所示:

我们以等级为LV1的用户为例,此时ETH USDT永续合约在下一结算时刻的资金费率为0.282%,而ETH的借币利率为0.05%,LV1等级用户的交易手续费率(Taker)为0.05%,此时存在的套利空间为0.282%-0.05%-0.05%*2 = 0.132%。当然,对于等级更高的专业用户,其借币利率和交易费率更低,意味着套利空间更大。

-

套利的必要条件:

即用户可以收取的合约资金费率大于用户支付的现货杠杆利息。基于这一点,我们可以分别在币币杠杆交易和永续合约交易中建立一个仓位价值相同,头寸方向相反的头寸,实现浮动利率与固定利率间的套利。

-

具体操作:

1、当资金费率 gt; 0,且|资金费率| gt; 借币利率+手续费率,合约空头可以向多头收取资金费,即永续合约开空,现货杠杆买入仓位价值相当的现货

2、当资金费率 lt; 0,且|资金费率| gt; 借币利率+手续费率,合约多头可以向空头收取资金费,永续合约开多,现货杠杆卖入仓位价值相当的现货

资金利用率的重要性

在解释了套利的逻辑之后,我们会发现一个问题,即套利的风险虽然小,但是收益却非常低,这就决定套利的资金体量,和套利资金的资金利用率非常重要。

以传统的分账户模式为例,假设你拥有0.2个ETH,为了更高地利用资金效率,则需要进行分仓,**策略是各将0.1 ETH放置在杠杆交易账户和永续合约账户中,同时为了防止爆仓,每个账户中仓位的杠杆倍数很高设置为3倍(即保证在大约33.3%的涨跌幅下不会发生爆仓),在ETH/USDT币对下,用0.1 ETH以3倍杠杆开多ETH,仓位价值共计0.3 ETH,在币本位永续合约中用0.1 ETH以3倍杠杆做空0.3 ETH,仓位价值共计0.3 ETH。

按照上述表格中的资金费率(假如该资金费率可以持续一天,按照8小时收一次资金费)

单日的套利收益是:

0.282%*0.3ETH*3-0.005%*2*0.3ETH-0.05%*0.3ETH=0.002493ETH

分仓后的单笔仓位收益是:

0.002493ETH/0.1ETH=2.493%

全仓单日收益是:

2.493%/2=1.2465%

整个过程中,我们发现制约收益的**问题在于在分账户模式下,杠杆交易账户和永续合约账户是分开的,两个账户不能共享保证金,无法实现盈亏相抵,用户不得不降低杠杆倍数,以防止爆仓,使得分账户模式的整体资金利用效率低下,收益不高。

套利收益提高500%

而欧易新出来的统一账户单币种保证金模式下,由于交割合约与杠杆交易可以共享保证金,并实现盈亏相抵,因此我们可以开设更高的杠杆。

我们将杠杆拉满,ETH/USDT杠杆交易中,**杠杆倍数为10X;在币本位永续合约中,**杠杆倍数为75X。为了尽可能高地利用资金效率,我们可以通过解如下方程组来获取各仓位的初始保证金:

x+y=m;10x=75y

其中,x为杠杆交易的初始保证金,y为永续合约的初始保证金,m为账户中该币种资产的数量。在本案例中m为0.2,因此可解得x为0.023ETH,y为0.177。考虑到手续费、滑点等因素,我们在本案例中酌情处理,将x取值0.02ETH,y取值0.15 ETH。因此,我们可以用0.15 ETH 以10倍杠杆做多 ETH,仓位价值共计1.5 ETH,在ETHUSD永续合约中用0.02 ETH以75倍杠杆做空1.5 ETH

单日的套利收益是:

0.282%*1.5ETH*3-0.005%*2*1.5ETH-0.05%*1.5ETH=0.012465ETH

全仓单日收益是:

0.012465ETH/0.17=7.33%

那么在统一账户单币种保证金模式下,该套利策略的爆仓风险有多高呢?

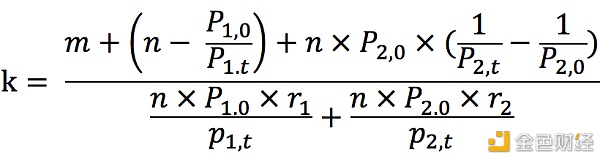

保证金率= (该币种全仓内余额+杠杆交易收益+永续合约收益)/(杠杆交易维持保证金+永续合约维持保证金)

即

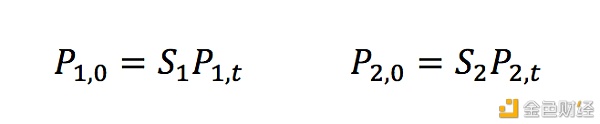

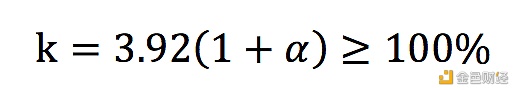

其中,m代表该币种全仓内余额,n代表仓位价值,代表杠杆交易开仓价格,代表永续合约开仓价格,代表杠杆交易标记价格,代表合约交易标记价格,r代表维持保证金率。这里,我们设

这里的S可代表杠杆交易价格和永续合约价格的变化情况,那么此时

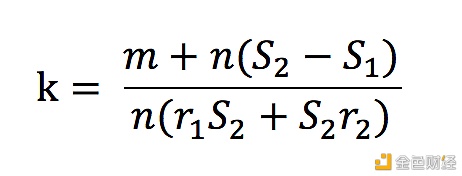

若,即杠杆交易和永续合约标记价格的涨跌幅相等,那么

这里,我们用平均杠杆倍数(G)乘以平均初始保证金(f)替换仓位价值n,用用代表币价的变化率替换S,那么

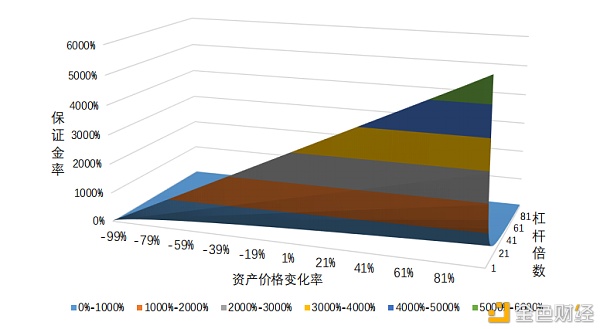

公式中H是一个固定值, 我们可以将上式用三维曲面图画出,如下所示,该函数类似于一个卷折的纸箔。在统一账户单币种保证金模式下,当klt;=*时账户会强制减仓,从上式可以看出,杠杆和价格涨跌幅是爆仓的决定因素。

因此,用户在使用该策略时,必须先利用插值法获取相应的价格涨跌幅和杠杆设置范围。例如在本节案例中,价格变动幅度在[-33%,33%]内,利用插值法我们可知杠杆设置需在20倍以下,而我们的平均杠杆倍数为15倍(在统一账户单币种保证金模式下,该策略的各头寸仓位已经用了很高杠杆,因此平均杠杆很高在15倍左右),处在安全区间。

统一账户永续-杠杆套利策略的保证金率曲面图:

回到本套利策略中,我们为了提高资金效率,使得占用保证金尽可能接近账户余额,即,此时

下面我们将G=15代入上式子,可得:

从上可以看出,只有当资产价格下跌约74.5%时,上述套利策略才会被强制平仓。需要强调的是,这里我们只选用了第一档的仓位和维持保证金率;对于不同的资金规模,对应不同档位的维持保证金率、借币额度等是不同的。

实际套利情况如下图所示,从图中可以看出,尽管我们分别以10X,75X的很高杠杆各开设了1.5 ETH的多空头寸,但在统一账户模式下,并未显著提高我们的风险,其预估强平价在643.47 USD,这意味着上述套利策略只有在ETH价格暴跌74%左右才会面临爆仓。

统一账户下币本位永续-杠杆套利可显著降低爆仓风险:

综合来说,在永续-杠杆套利策略中,用统一账户模式套利较为划算,资金利用率有明显提升,收益较原来提高586%,当然,该优化效果仅仅是针对等级为LV1的普通用户,对于等级更高的专业用户,由于可获得更低手续费和借币利率,统一账户下的优化效果会更佳。

文章标题:手把手教你期现套利 收益提升500%

文章链接:https://www.btchangqing.cn/246231.html

更新时间:2021年04月29日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。