- 本系列文章将假定您是EOS社区的成熟用户,并了解EOS的基本逻辑和用法

- 同时,假设您是一个DeFi小白,完全不了解DeFi的概念,从0开始学习DeFi知识

- 一系列文章将回顾当前主流的以太坊DeFi项目并比较EOS生态DeFi项目(如果有)

- 本系列文章不构成任何投资建议

目录

- 简要介绍MakerDao机制

- 介绍MakerDao对以太坊DeFi的意义

- 用户可以在哪里通过MakerDao赚钱

- 介绍EOS上的稳定币项目并进行比较以想象未来的用途

- 资源链接

九层平台从疲惫的土壤开始

1.一句话理解

MakerDao是以太坊上知名的去中心化稳定币生成平台。它已经从单一的ETH作为抵押品发展到支持ETH / BAT / USDC / WBTC四种货币作为抵押品的产品。其稳定币DAI已成为以太坊DeFi的基石,而MakerDao的整个治理系统均由MKR持有者控制。

以下内容大约需要15分钟才能阅读。内容更长,知识相对无聊。请耐心等待,并以学习新知识的乐趣阅读。

2.专业术语解释

在重新学习之前,我们将解释几个主要名词。这些名词是DeFi行业的基本名词。它们还将频繁出现在其他DeFi项目中。一旦了解,它们将被使用很长时间。

DAI:仅当用户抵押资产时,才会由MakerDao系统铸造的稳定硬币被铸造,并且在用户返回DAI后系统将销毁它。 (关于为什么叫DAI借贷,是因为CEO的妻子是中国人,并且使用借贷的拼音字母。)

稳定费:稳定费可以简单地理解为向用户借款的利息。 MakerDao系统的稳定费目前只能使用DAI作为多代币抵押系统中的唯一支付代币。稳定费率=全球基本费率+该品种的溢价率,单个品种的溢价率由MKR持有者通过投票确定。

WETH:当前的以太坊主网代币ETH不能与以太坊ERC-20代币直接交换。您需要首先将用户存放的ETH转换为ERC-20格式的WETH代币,即严格兑换1ETH:1WETH。

WBTC:机构用户通过Coinlist将BTC 1:1投向WBTC,然后普通用户使用ETH,DAI或USDT在Kyber,DDEX和其他地方进行交换。

抵押债务头寸(CDP):债务仓库或有担保债务仓库的旧名称。这也是用户通过抵押资产通过MakerDAO系统借用的唯一智能合约。用户看到的CDP是与债务相关的抵押利率/爆破价格等的详细内容。同时,在当前系统中,绑定代码更改为Vault ,正式称为Vault。

清算比率(清算比率):当抵押资产与借出资产的比率小于此值时,将发生清算(可以理解为清算),MakerDao当前要求不同资产的清算比率不同。清算比率也称为清算行。

清算罚款:清算时,将按一定比例扣除用户的抵押资产,视为对清算的惩罚。发生的清算较少会确保系统足够稳定,清算罚则允许借款人选择适当的抵押比率。

单抵押系统(SCD): 2019年11月之前的MakerDao版本仅支持抵押ETH作为抵押。单代币系统中的稳定费用MKR付款。在2019年11月之后,单个代币系统尚未直接关闭,其生成的稳定币称为SAI。将来,MKR持有者可能会讨论何时通过紧急关机来关闭SCD系统。 SCD的具体截止日期已经确定:4月24日至5月10日是宽限期,可以帮助CDP持有者迁移到MCD; 5月10日至11日,撤离了**合同中的流动资金; 5月12日执行关机。由于仅在多代币系统中才允许支付稳定费用,因此需要DAI,并且单代币系统债务必须具有足够的MKR才能在钱包迁移期间在单代币系统中支付稳定费用。

多抵押系统(MCD): MakerDao于2019年11月升级了该系统以支持多代币抵押,目前支持ETH / BAT / USDC / WBTC。

| 当前的MCD系统抵押类及其参数 | |||

|---|---|---|---|

| 抵押种类 | 稳定率 | 清算线 | 清算罚款 |

| ETH | 0% | 150% | 13% |

| 蝙蝠 | 0% | 150% | 13% |

| USDC | 0% | 120% | 13% |

| 世贸中心 | 1% | 150% | 13% |

SAI: 2019年11月升级后,在MakerDao系统下,通过SCD或单代币抵押系统生成的稳定代币称为SAI,而仅由多代币抵押系统生成的稳定代币为DAI。

DSR(DAI储蓄率): MakerDao系统当前允许用户生成DAI,并将其存回系统以产生利息。当前的年利率为0%。

3. MakerDao简介

引入的原因是,尽管MakerDao是一个用于为用户的抵押资产生成稳定币的系统,但实际上,它的内涵非常丰富,包括治理,清算,预言机,稳定币价格稳定等。写完后,我可以只写我认为读者需要知道的内容。

我个人了解,MakerDao的整个系统可以分为五个角色和十个模块 。

五个角色:借贷用户,拍卖/套利用户(Keeper),预言机价格馈送节点,MKR持有者,平台开发人员。

十个模块:核心模块,抵押模块,DAI模块,稳定币系统稳定性模块,预言机模块,MKR模块,治理模块,利率模块,**模块,紧急关闭模块。

以下文字将遵循对五个角色和十个模块的解释。

3.1五个角色

3.1.1借用用户

- 第一步:抵押资产以创建Vault债务仓库。

实际上,在法律上,这种行为应称为保证。抵押不会改变抵押物的占有形式,抵押人会负责抵押物的保管。质押是抵押物形式的移交。更确切地说,我们行业提到的抵押贷款都是****。

- 步骤2:产生DAI。通过抵押资产生成DAI。此时生成的DAI可以自由传输。

- 步骤3:偿还DAI债务,并使用DAI支付稳定费(贷款利息),这意味着您必须偿还的DAI数要比产生的DAI数多,可以通过二级市场购买。

- 步骤4:取出全部或部分抵押品并完成贷款。

当然,在这里进行第三步之前,由于抵押物价值的迅速下降,贷款可能达到清算比率(清算比率),导致用户的抵押资产变得不安全,直接进入清算拍卖程序。清算完成后,如果用户有剩余的资产,他们可以自动使用资产的这一部分并输入清算过程的顺序。用户借出的DAI不需要偿还。清算拍卖过程的出现主要是由于以太坊链上的饲料价格可能看起来与市场价格不同(坦率地说,表现无法跟上选择)。

首先,抵押品销售过程将允许拍卖保管人对抵押品进行投标,分为两个阶段。在第一阶段,投标人竞标DAI以竞标固定数量的抵押品。

如果投标的DAI足以支付债务和清算罚款(即用户借款+利息+罚款),则第二阶段反向拍卖将开始,即抵押品将被缓慢出售。使用固定数量的DAI来购买尽可能少的抵押品,竞标顺序会逐渐下降。这样可以确保系统尽可能少地出售用户的抵押品。拍卖后,剩余的抵押品将退还给用户。拍卖的DAI资金进入Maker Buffer

当抵押品拍卖期间筹集的DAI的金额不能覆盖金库的所有债务(包括DAI本金+利息+清算罚金)时,这部分赤字(自我进入差额)将转移至协议债务协议债务。这部分差距由Maker缓冲池的资本池DAI补偿。当Maker缓冲池资金池的DAI不足以偿还时,系统将进行债务拍卖(债务拍卖)。 MKR铸造(增加MKR供应)和拍卖以提高DAI以偿还。这样,可以完成最终清算,这相当于MKR持有人是整个系统的**买家。

将来自抵押拍卖的收入DAI和稳定费输入到Maker缓冲池中时,Maker缓冲池将具有由MKR持有者设置的容量限制,并且超过此限制的DAI将通过剩余拍卖,即剩余的拍卖,卖掉。剩余竞价拍卖过程是确定每次出售的DAI数量,并逐渐减少根据这些DAI购买的MKR数量作为拍卖过程。剩余竞价拍卖中的MKR将被销毁,形成MKR通缩机制。

读者应注意三种不同情况下的拍卖:抵押拍卖,债务拍卖和盈余拍卖。每次拍卖的触发条件都不同,并且拍卖的参与者主要是清算人(拍卖保管人)。

3.1.2拍卖/套利用户

守护者主要有五种类:拍卖守护者,做市商守护者,笼养者和简单套利守护者。可以简单地理解,这些人主要是那些在套利系统内外买卖高低的人。这部分应该是读者参与DeFi世界的能力的一部分。

拍卖保管人(Auction Keepers 🙂为确保整个协议保持稳定,有必要防止债务缺口和收入积累超过某些限制。拍卖老板作为受经济利益激励的外部人员,其主要行为包括:

- 寻找新的拍卖机会

- 监控其他参与者发起的拍卖

- 竞标项目

当前,大多数拍卖保管人使用机器人来设置自己的拍卖策略以参与市场拍卖。官员还提供有关如何设置竞价机器人的参考文件。

做市商老板:其运作的主要策略之一是相信,通过MKR治理调整,DAI的价格可以收敛到一刀。也就是说,DAI可能以超过1把刀的价格出售,并且当DAI退回购买时,套利将完成。它可能是MakerDAO协议中的简单做市商,以提供DAI流动性以获利。

笼式保持器:主要角色仅在紧急情况下关闭系统时发生。它用于帮助系统执行清算,并且几乎不使用。同时,该官员还帮助编写了脚本以进行比较。

简单套利守护者:OasisDex和Uniswap之间的套利者。似乎编写了这部分代码,是为了****地降低DAI在去中心化交易所的价差,并确保其二级市场价格的稳定性。

3.1.3预测饲料价格节点

Maker协议的内部抵押品价格来自去中心化的预言机基础架构。该体系结构由称为“ 预言机 Feed”的大量独立节点组成。 MKR选民选择一组可靠的价格馈送节点,并通过以太坊交易向Maker系统提供价格信息。组中节点的数量也由MKR选民控制。该协议将自动选择所有预言机饲料价格的中位数作为当前价格输入系统。同时,由于存在预言机安全模块(O),用户看到的协议中的当前价格实际上是一个小时前的价格。

3.1.4 MKR持有人

要成为MKR持有者,您可以通过二级市场购买MKR或参加MKR拍卖。持有MKR可以参与系统的治理,包括但不限于:

- 投票添加新的抵押资产并设置个人风险参数(清算比率/清算费用/稳定率等)

- 更改现有抵押资产的风险参数,或添加新的风险参数

- 修改Dai储蓄率(DSR)

- 选择价格预测机

- 选择一组紧急预告片(Emergency 预言机)

- 触发紧急关机

- 升级系统

同时,MKR持有者是MakerDAO协议的**付款人,也就是说,当触发“债务拍卖”时,将重新铸造MKR,然后进行拍卖以弥补债务缺口。新发行的MKR等同于稀释现有MKR持有人的投票权,即协议债务基本上由当前MKR持有人和购买新发行人的人支付。

3.1.5平台开发人员

该平台的开发人员主要是Maker Foundation的成员,但还包括其他一些个人和团体。

3.2 MakerDao十大模块

实际上,上一部分已经完成了整个MakerDao的运行机制。模块部分主要是智能合约的模块部分。对于大多数读者而言,无需了解。对于真正想知道的读者,您可以查看链接的MakerDao文档。

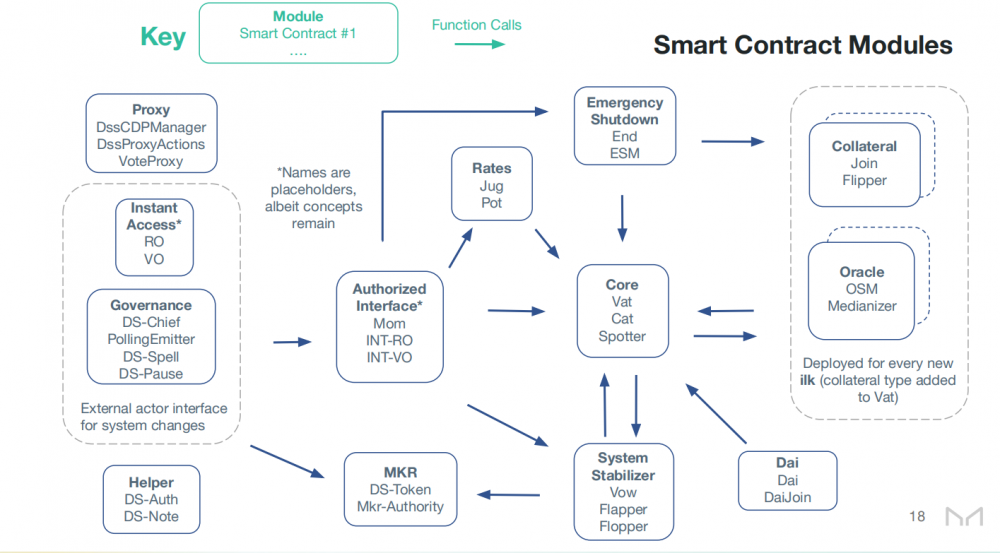

简要查看MakerDao的前十个模块之间的关系,如图1所示。

图1 MakerDao十大模块关系图

4. MakerDao对以太坊DeFi意味着什么

自MakerDao推出以来,其稳定币DAI相对于美元一直保持稳定状态,成功满足了货币交易媒介,存储价值和定价单位的功能。当然,它也是一个成功的资产抵押贷款平台,提供了杠杆融资的可能性。

对中心化和稳定币USDT的不信任,正是去中心化稳定币DAI被广泛接受的原因之一。

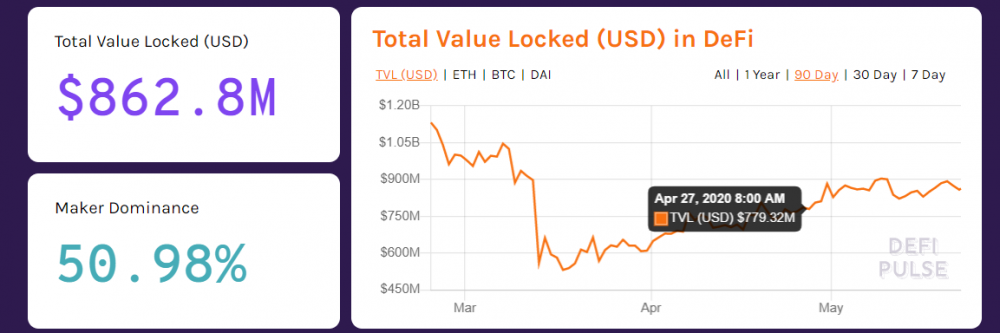

在Defi Pulse中,我们可以看到如图2所示。Maker占DeFi世界中所有代币的锁定值的50.98%。

图2 MakerDao命令50.98Fi

如果这个数字不能很好地理解您,让我们看一下Coinmarketcap中的数据,比特币占整个市场的66.4%。换句话说,MakerDao在以太坊DeFi世界中的锁定市场价值比率接近BTC占据整个加密货币世界的市场价值。 DeFi世界中的DAI与数字货币世界中的BTC一样重要。

目前,DAI已被广泛接受,包括在中心化交易所上市的DAI交易对。许多DeFi应用程序会将DAI视为其DApp中的一种基础资产。世界具有巨大的影响。现在,每个人对MakerDao的评价都是-以太坊世界的中央银行。

中央银行(简称中央银行)是各国的主要金融中心,是国家干预和规范国民经济发展的重要工具。负责制定和执行国家货币信贷政策,形成独特的货币发行圈,并实施财务监督。中国的中央银行是中国人民银行。

MakerDao是以太坊DeFi的基础设施。如果EOS主网络也需要开发DeFi,则需要存在这样的基础设施,即存在去中心化的稳定币。当前有三个EOS主网项目可生成去中心化的稳定币,Equilibrium,Pizza和Danchor。下面将简要介绍和比较这三个项目,以使读者对EOS的稳定币项目有一个基本的了解。它还使读者可以对EOS DeFi保持信心和兴趣。

5.在EOS上引入稳定币项目

这篇文章太长了,将分为两部分。欢迎期待“从EOS用户的角度查看以太坊DeFi的MakerDao(下)”

文章标题:今天推荐|从EOS用户的角度看以太坊DeFi的MakerDao(第1部分)

文章链接:https://www.btchangqing.cn/24608.html

更新时间:2022年10月13日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。