作者:隔夜粥

原作者:haseeb Qureshi,dragonf合伙人

去年,稳定币的使用开始激增,然而,了解这些稳定币实际工作原理的人似乎越来越少。

出于某种原因,稳定币创造者们痴迷于让这些设计难以理解。几乎每一份白皮书都涉及大量的数学公式和新发明的术语,似乎这些作者试图说服你,相信我,你不够聪明,无法理解它。

我不同意这一点。所有稳定币的基本设计都非常简单。我将向您展示一种简单的视觉语言,让您了解所有稳定硬币的工作原理。

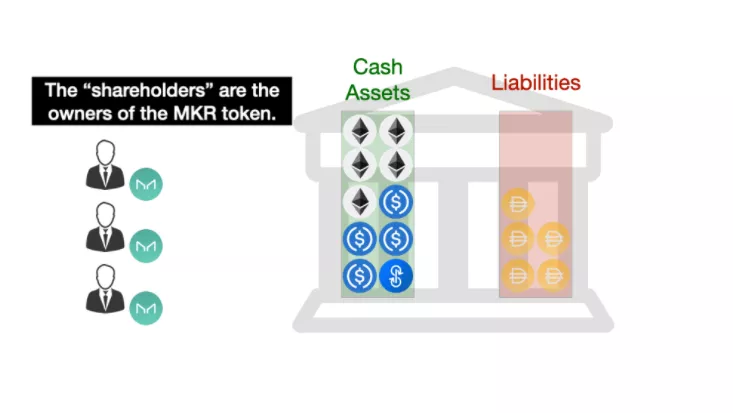

你可以把每一个稳定币协议看作一个银行,每个银行都有资产和负债。他们每个人都以某种方式获得价值,并将价值分配给“股权”持有人。

考虑一个正常的全额储备银行。

左边是它的真实资产,即储备中的真实美元,右边是它的负债(称为“数字美元”),即储备资产的债权。

在储备充足的银行,每项负债与储备资产的比率为1:1。如果数字美元的持有者要求赎回现金,持有者将获得实物美元,相应的数字债务将被销毁。这就是tETHer、USDC和所有其他由合法货币支持的稳定币的运作方式。

银行的股权属于股东(即银行的投资者),他们从银行收取的费用中获利。就tETHer而言,TetherLLC的所有者是股东,他们的利润来自tETHer的铸币和赎回费用(USDT)。

完全储备银行的每一项负债都应与美元密切挂钩,因为它总是可以转换成美元储备。只要银行保持廉价和可自由兑换,套利者就可以毫不费力地确保稳定币锚定美元。

因此,这是一个正常的完全准备金银行,这是一个明显的模,但它将有助于说明加密银行之间的区别。

全额储备加密稳定币

如何创建一个拥有稳定美元负债的加密全准备金银行?

考虑到加密只是对货币进行再创造,首先要做的是将美元资产转换成加密资产。但是加密资产是高度不稳定的,所以如果你的债务是美元,1:1的支持是行不通的。如果加密资产的价值下降,银行将面临抵押品不足的问题。

因此,您需要做的一件明显的事情是设置一个额外的加密缓冲区,以防加密资产的值下降。

基本上,makerdao就是这样工作的。

傣族稳定币现在是稳定的。

注意,Maker的储备资产超过其总负债,这可以确保整个系统的安全。

(我在这里提供了很多细节。不过,将makerdao与其他车进行比较,这是一个很好的开端。)

现在让我们看看synthetix。

Synthetix使用了一种不同的方法:Synthetix不再持有一篮子多样化的加密资产,而是通过抵押自己的SNx代币来发行SUSD稳定币。这个SNx也是一个“股权代币”,换句话说,synthetix允许自己的股权成为唯一允许作为存款的资产。由于SNx的波动性,synthetix要求流通中的每个SUSD抵押600%以上。

SUSD稳定币目前也很稳定。

Makerdao和synthetix与传统的全额储备银行类似,但由于使用加密资产,它们被过度抵押。在某种程度上,它们的锚定是安全的,因为有一种机制可以将稳定币兑换成它们的基础资产(在这两种方法中,还有一种针对所需价格的利率体系)

但还有另一种形式的稳定币,俗称“算法央行”。

央行稳定币无法赎回,也没有传统意义上的储户,这使得他们不像传统银行,而是更像央行(央行倾向于使用止赎以外的方法来保持物价稳定)

每种算法的工作方式略有不同。为了分析算法中央银行,我们将试图了解它在两种重要情况下的作用:当稳定币高于锚定价格时,以及当稳定币低于锚定价格时。

算法中央银行

从结构上讲,也许最简单的算法是Fei。

然而,最近推出的Fei非常糟糕。其稳定币几乎立即打破了固定价格。总之,Fei的工作原理如下:

到目前为止,费还没有抛锚1美元。

联邦储备银行的职能很像一个真正的央行,直接在市场上捍卫其固定汇率。请注意,费不是一种真正的超额抵押贷款。它的大部分资产都是加密资产。这意味着,一旦“黑天鹅”事件发生,菲的储备资产可能会大幅贬值,并低于负债,使其无法维持稳定币的锚定汇率。

尽管上面的动画非常简单,但Fei的实际机制却相当复杂。Fei在其所有交易活动中都使用Uniswap,并使用一种称为“重新加权”的技术来执行其实际交易。此外,它还采用了“直接激励”机制(实际上是一种资本控制)。

但净效应是一样的:协议参与公开市场,推动稳定币价格锚定定价。

类似的算法是CELO协议,它产生一种称为CELO美元(cusd)的稳定币。CELO dollar使用CELO(CELO区块链的原始资产)和其他加密货币的多样化组合作为其抵押品储备。

与费类似,塞洛不断买卖塞洛美元,以维持其固定汇率。CELO reserve是作为一种大储备资产推出的,旨在随时维持过剩的抵押品。如果CELO的资产少于其负债的200%,系统会试图通过收取CELO转让的交易费用来对其进行资本重组。

因此,CELO和Fei(交易机制除外)的主要区别在于其持有的资产和抵押资产的规则。

塞洛稳定币现在是稳定的。

同一类的第三种稳定币是Terra的UST,由Luna(Terra的原始代币)担保。像费伊和塞洛一样,泰拉为其稳定币充当做市商。如果稳定币体系耗尽了资产,它将通过发行额外的原始卢纳供应来补充抵押资产。

美元稳定币目前也比较稳定。

请注意,费,塞洛和泰拉是不允许直接赎回。相反,他们在公开市场上自己赚钱。

从表面上看,这似乎是相当不同的赎回!但事实上两者非常接近。

这是因为可信的做市承诺在经济上等同于允许铸币和赎回。

设想一种以ETH为抵押资产的稳定币,我们称之为stbl代币,协议总是愿意使ETH/stbl市场化。这意味着该协议愿意以1.01美元的价格出售stbl作为ETH,并在stbl跌至0.99美元时与ETH回购。如果stbl低于锚定价格,协议将继续购买stbl,直到ETH储备用完。

如果stbl被创造和兑换,任何人都可以用ETH以1.01美元兑换1个stbl,以0.99美元兑换1个stbl。如果stbl低于锚定价格,人们将继续用stbl赎回ETH,直到ETH用完。

结果是一样的!

在传统的央行业务中,作为做市商而不是允许赎回,央行拥有更多的自由裁量权。但算法做市是不同的,因为智能合约可以作出自我执行的坚定承诺。因此,做市和赎回是实现同一目标的两种方式:提供流动性和确保紧密锚定。

我们已经在上面解释了“中央银行”稳定币,但还有另一种更为奇特的算法:铸币税类。

稳定币的铸币税算法

经典的“铸币税”算法是基于未公布的基差项目的基差现金。这可能是一个典的算法稳定性硬币,许多设计是从它衍生出来的。

下面是基本现金的工作原理(这是一个很长的,所以这是一个视频)

目前,基差现金的价格严重低于锚定价格。

你可以把基本现金看作是分两个阶段运作的:当有未偿债券时,基本现金处于收缩周期。货币供应量的增长速度不足以偿还所有系统债务。然而,如果需求继续增加,最终所有债券都将得到偿还,系统将进入扩张周期。届时,股东将再次获得新投基现金奖励。

而新铸造的基本法现金是“铸币税”,即中央银行通过发行新货币获得的利润。

正常的中央银行在资产负债表上保留铸币税以备不时之需。当收到铸币税时,基础现金向股东支付所有铸币税。你可以直观地看到,基差的资产负债表没有资产!这使它能够迅速扩张,但也使它容易受到“死亡螺旋”或信任危机的影响。其实,这也是基础现金的问题。

了解基本现金是如何运作的是很重要的。后面的算法大多是基于基差的设计,其中包括我们将要研究的**一种稳定币。

空置美元(ESD)是一种算法稳定币,由匿名创始团队公平推出。ESD的原始版本(现在称为esdv1)是基于BasisCash的设计和实现。

ESDV1也明显低于锚定价格,所以他们转向了新的设计。

新版本的ESD将“共享”代币与“稳定代币”集成在一起,这意味着如果稳定代币被质押,将会产生更多的稳定代币。

你可能已经猜到了,它稳定币变得非常不稳定,严重偏离美元汇率,在2美元见顶,然后跌破0.20美元。

到目前为止,纯铸币税稳定币的算法普遍失败。basis和ESD的许多拷贝都遭遇了同样的命运。

这至少告诉我们,稳定币的设计确实很重要。这些例子可以帮助你解释为什么铸币税类的算法稳定币如此容易受到信任危机的影响。

总结

在DeFi的早期,很多人认为去中心化的稳定币根本不可能。目前,判断这些说法还为时过早。设计的空间很大,有些设计比其他设计更健壮。

但有一点是肯定的:你不应该仅仅因为白皮书中的描述就认为一个去中心化的稳定币将是强大的。想想这种稳定币需要稳定些什么(如果你感到困惑,试着画一幅图)。至少对我来说,这是有帮助的。)

文章标题:图形稳定货币:maker、Fei、Terra等有什么区别

文章链接:https://www.btchangqing.cn/246041.html

更新时间:2021年04月29日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。