**合约结合了现货和期货市场的理想特征,并且支配着大多数主流交易所的交易量,但是风险也不容忽视。

撰写人:DeriaDEX的联合创始人兼首席执行官Aditya Palepu,这是衍生工具合约的去中心化交易所

合辑:王佩里

**掉期已迅速成为加密货币交易中***的方法。既然它如此流行,谈论它的基本问题就有点尴尬了。什么是永续合约?为什么这么受欢迎?**合约如何帮助您的交易策略?

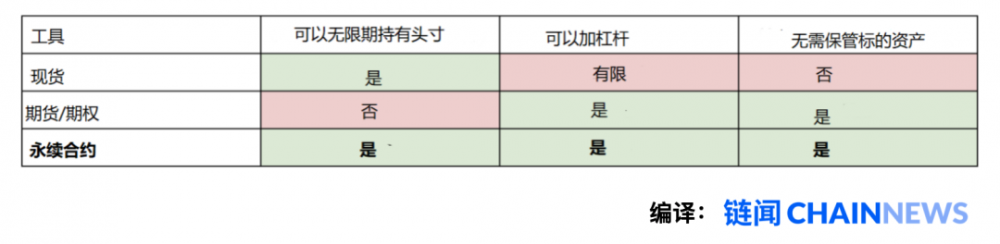

**合约是衍生工具,可让您购买或出售某物的价值(通常称为“标的资产”),并具有以下优点:

该职位没有到期日期(您可以保留多长时间)

基础资产本身将永远不会交付(意味着没有托管问题)

掉期价格密切跟踪相关资产的价格

快速开始

如果您想押注比特币的价格上涨,通常有几种选择:

您可以去现货交易所,并使用您的资金以特定价格购买真正的比特币。您可以根据需要将比特币转移到您控制的帐户中。

您也可以进入衍生品市场并购买期权或期货合约。这些合约并不是要立即结算或转移多少比特币到您手中,但是它们确实允许您增加“购买力”(使用衍生工具,您可以购买更多的比特币,并且可以从价格波动中获得更多的利润,比现货市场更多。 )。

但是,期权合约和期货合约都在某个日期到期,这意味着您必须不时管理和重建头寸。对于想要衍生品利益但又不想处理诸如到期日之类的复杂问题的交易者,还有另一种选择,那就是目前主导加密市场的产品:**合约。

永续合约是一种相当新颖的金融衍生工具。与期货和期权市场不同,**合约没有到期日和结算日,这意味着您可以**持有头寸。与现货市场不同,底层资产和交易者无需直接联系,因此您无需实际持有或借用资产即可承受其价格变动的风险。

**,与期货合同价格可能会偏离其基础现货价格(通常称为基础价格)不同,**性合同始终与其跟踪的基础资产价格紧密相关。这可以通过所谓的“资金利率机制”来实现-您可以理解,这对于持有头寸的交易者来说是费用或回扣。这种机制可以平衡买卖双方对永续合约的需求,并使永续合约的价格与标的资产的价格保持一致。

没有上述背景,永续合约确实是令人生畏的。一旦了解了所有这些优势,您就会发现它是交易者的强大工具。

要增加另一个事实,您可以向一个头寸添加各种程度的杠杆作用(有人说100倍?)。这也解释了为什么这些特征将促使**合约进入阶段的中心并成为加密交易生态系统的宠儿。

听起来不错,给个栗子!

没问题!这是**合约如何运作的一个具体示例:让我们看一下名为Alice的交易商在2019年的交易活动。她认为比特币的价格将会上涨,并希望找到一种执行交易的明智方法。

在2019年4月开始,BTC / USD的交易价格约为4000 USD。爱丽丝想打赌比特币兑美元走高,因此她买了两张BTC / USD**合约,抵押品为8000美元。

$ 8000 / $ 4000 = 2 BTC / USD**合约

截至2019年6月,BTC的现货价格稳步上涨至约14,000美元。作为资金费率链接机制的一部分(永续合约通过该利率与基础资产的价格保持一致),爱丽丝的帐户会定期损失费用或获得退款。

假设的投资者爱丽丝(Alice)对市场时机掌握得很好。大约3个月后,她以14,000美元的高位平仓。在这种情况下,无论是周期性基金费率费率还是退款,她的利润都是20,000美元。

利润=头寸数量*(当前价格–起始价格)

利润= 2 *(14,000-4,000)

利润= 20,000

爱丽丝,干得好!她做了所有这一切,从头到尾没有持有任何数量的比特币。

摘要

**合约是设计巧妙的衍生工具,席卷了加密市场,并主导了大多数主流交易所的交易量。它结合了现货和期货市场的理想特征,使交易者可以使用高杠杆,而不必担心期货合约的到期和滚动。

但是,与任何杠杆交易一样,尤其是对于价格波动较大的资产(如BTC),此类交易也存在风险!参加之前,请确保您具有全面而深刻的理解。

我想了解更多!

您能解释一下融资率吗?这些永续合同如何密切跟踪标的资产的价格?

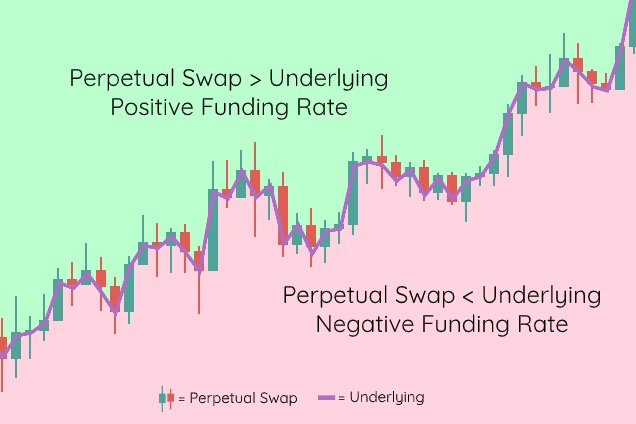

资金利率是**合约追踪基础资产现货价格的魔力。下图更好地显示了永续合约价格,标的资产价格和融资率之间的关系:

让我们考虑两种情况:

**合约的交易价格高于目标价格(上图中的绿色区域):当**合约以高于目标价格的价格交易时,基金利率将为正。多头交易者将向空头交易者支付费用,这将抑制买入并鼓励卖出,从而降低了**合约的价格并使它们与基础资产保持一致。

**合约的交易价格低于目标价格(上方红色区域):当**合约的交易价格低于目标价格时,资本率将为负。空头交易者将向多头交易者支付费用,这将抑制卖出并鼓励购买,从而提高**合约的价格并使它们与基础资产保持一致。

资本率的具体计算方法和支付方法因交易所而异,我们将在另一篇文章中介绍。一般来说,基金利率通常在-0.025%至0.025%之间波动。此边界范围意味着,在每个融资周期(例如,每8小时),如果交易者在比特币中拥有100,000美元的**合约头寸,他将支付或收取0.025%* 100,000 = 25美元的融资费用。

目前最重要的结论是,通过支付利率以平衡供需,**合约基本上可以与其基础价格保持一致。如果永续合约的价格接近现货价格,那么极低的资本利率可以将其拉回与目标价格一致的水平。**合约和现货之间的价格差距越大,资本利率越高。

当前哪些交易所提供永续合约,基础资产是什么?

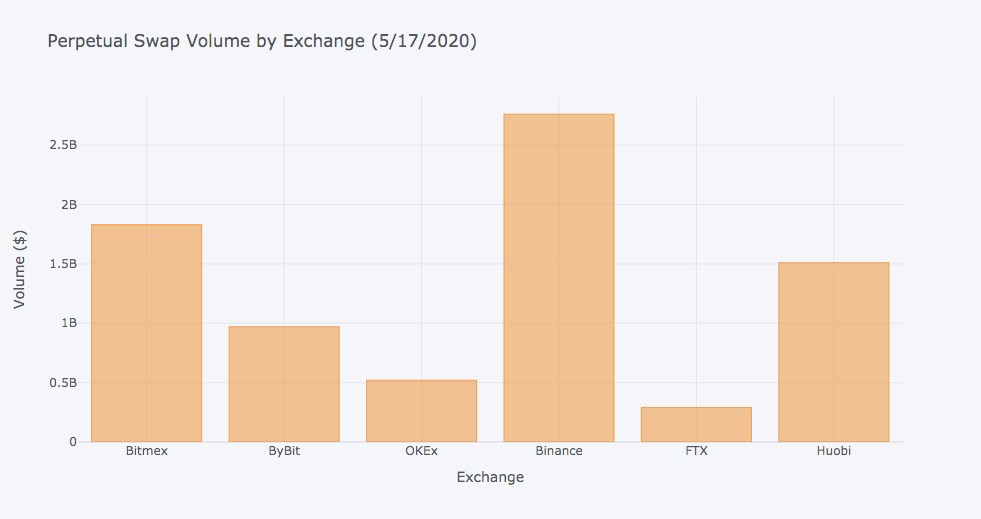

自从BitMEX的XBTUSD产品(永续合约的发起人)推出以来,许多交易所都纷纷效仿。交易量主要来自以下知名交易所(括号内为相关产品推出时间):

BitMEX(2016年5月)

ByBit(2018年12月)

OKEx(2018年12月)

币安(2019年9月)

FTX(2019年10月)

火币(2020年4月)

dYdX(2020年5月)

在基础资产方面,一些交易所专注于有限的基础资产(例如BitMEX,它仅提供BTC,ETH和Ripple相关产品),而其他交易所则使用广泛的资产覆盖范围(例如,您是FTX)。要了解上面列表中中心化交易所的每日交易量,请参考下图:

资料来源:https://pLoot.com/~apalepu23/284/

如何开立**合约头寸?

您可以在上述任何一个交易所开立**合约头寸。每次交换的机制是不同的。为了简单起见,我们描述一个更直观的模:

您首先将美元存入交易所作为抵押,以支持**合约头寸。

然后,您可以提交订单,说明要以多少价格购买多少合约。

当您的订单匹配并结算后,您头寸的面值将等于单价x数量。该头寸将具有某些属性,其中最明显的是杠杆率和保证金比例。这两个数字有助于了解您的风险回报率,并用于评估清算风险。我们将在另一篇文章中详细介绍清算问题。杠杆率和保证金得分的计算公式如下:

账户价值=抵押品+未实现的损益

杠杆=账户价值/头寸名义价值

保证金分数= 1 /杠杆

在加密货币衍生工具的世界中,允许高达100倍的杠杆率是司空见惯的,这意味着您的头寸可以达到抵押品价值的100倍。

以下特定情况可以更好地解释这一点:

爱丽丝向交易所存入100,000美元,

爱丽丝决定以10,000美元的价格购买20个BTC /美元**合约,

交易所以目标价格成功匹配了她的所有订单。她当前职位的价值为20 * 10,000 = 200,000 USD。由于她存入的抵押品仅为100,000美元,(为简化问题,我们假设BTC / USD的当前价格仍为10,000美元,这意味着她的头寸没有未实现的损益,因此账户价值=抵押产品),她的杠杆比率是200,000 / 100,000 = 2倍。她的保证金得分将是1/2 = 50%。这对她的清算风险意味着什么?我们将在另一篇文章中进行详细说明。

平仓时的损益是多少?

让我们假设没有头寸被迫平仓-清算方案将在后续职位中深入介绍。永续合同可以遵循反向非线性或线性结算过程,其盈亏情况如下:

资料来源:https://pLoot.com/~apalepu23/286/

逆向非线性结算(“逆向非线性结算”):永续合同最初是反向结算的期货,也就是说,它们以加密货币而不是美元结算。这样,交易所不必暴露于传统的银行系统中,并且可以在加密世界中完全生存。这些合约以基准货币而不是报价货币结算,这意味着如果您交易BTC / USD,它们实际上将以BTC结算。

非线性意味着如果您从多头BTC头寸中获利,您将获得BTC,但是由于此时BTC比美元贵,因此该BTC会少一些。相反,如果BTC / USD价格走低,您将损失更多BTC,因为在这种情况下BTC比USD便宜。 BitMEX就是这种永续合约的一个例子。

线性结算(“线性结算”):随着稳定币的兴起,交易所现在提供流动性线性结算合同,避免了与法定货币的接触,并可以使用更直观的类似于美元的资产(例如USDT)。 FTX是提供此类永续合约的交易所。如上图所示,此类合同表现出更为典的线性损益情况。

为简单起见,我们举一个例子介绍线性结算合同,它们更加直观并且需求不断增长。爱丽丝决定以每张10,000美元的价格购买20张BTC /美元**合约。六个月后,她发现BTC的交易价格为20,000美元。激动的是,她决定卖出20张**性BTC / USD合约以平仓。她的利润大约是持仓数量*(收盘价格-平均买入价格)= 20 *(20,000-10,000),大约等于200,000美元。我之所以这样说是因为,请记住,在担任该职位的6个月中,她还将收到或失去与资助率有关的费用。

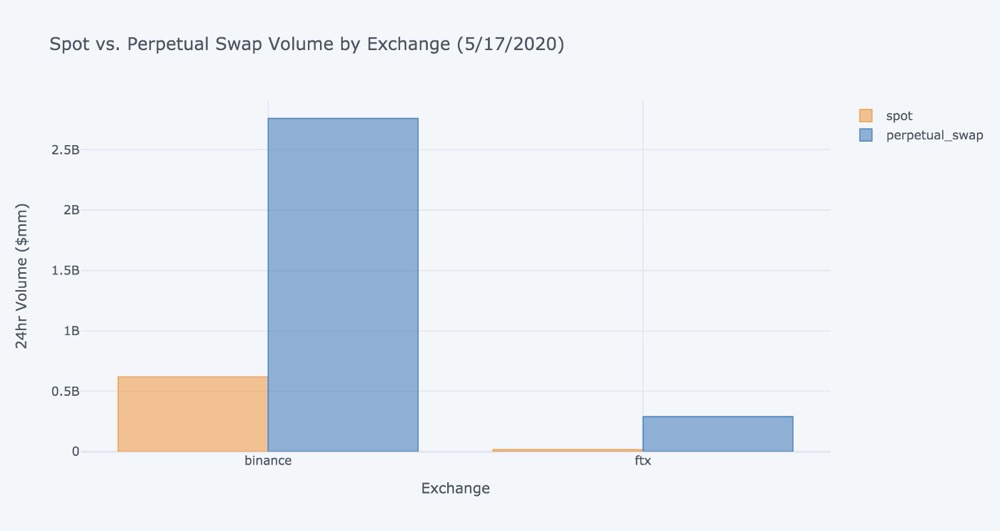

与现货市场相比,**合约市场有多活跃?

自其诞生以来,**性合约主导了多个交易所的交易量,其规模是现货交易的几倍。看看两个领先交易所(Binance和FTX)上BTC / USD的24小时交易量:

资料来源:https://pLoot.com/~apalepu23/288/

永续合约的利弊

效益

无到期日:您可以**持有头寸,而不必担心将头寸从一个期货合约转到另一个期货合约。

用更少(很少)的钱赚很多(很多):在某些交易所,您可以使用100倍的杠杆。这意味着您可以获得100倍于抵押品价值的收益。例如,如果BTC / USD的交易价格为10,000 USD,则如果您处于现货市场,则10,000 USD只能购买1个BTC。如果您决定使用**合约加100倍杠杆,则意味着使用价值10,000美元的相同抵押品,您可以获得100 BTC的正机会。

流动性:永续合约市场作为交易量知名的产品,具有出色的流动性特征,使买卖双方更容易参与交易。

弊端

损失更多(非常多):容量越大,责任被迫平仓之前的责任就越大,如果杠杆率达到100倍,则会得到更少的下行保护。

以资本利率计的成本:尽管从理论上讲,您可以从资本利率计入正收益,但一般而言,资本利率机制的作用与主流交易相反。这意味着,如果大多数人都是长期BTC,而您想成为长期BTC,则您很可能需要向做空BTC的交易对手支付资本金,这是维持**合约价格的权力。这最终将减少共识立场的回报。

文章标题:理解交易者亲爱的“永久合约”的巧妙设计:总是下注而不持有比特币

文章链接:https://www.btchangqing.cn/24220.html

更新时间:2020年05月22日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。