Synthetix债务池机制由预言机定价,避免了AMM的滑动点问题;同时,其风险分担和质押激励激励激励用户进行资产抛售,以获得足够的交易深度。

作者:synthetix社区

Synthetix的债务池是一个相对复杂的设计。为了更好地理解,让我们从AMM的流动资金池开始。

流动池的传统设计

所谓流动资金池是指在Dex中生成的资金池,以保证交易的稳定实现。如果你想在a币和B币之间进行交易,需要事先准备足够的a币和B币,并根据兑换率设置一个值K,使a币数量X和B币数量y的乘积等于K,这样当X增加时,y相应减少,反之亦然。这样,实现了a和B之间的交换。

以Uniswap中的ETH/USDT为例。首先,你需要将足够的ETH和USDT转入交易池。假设1 ETH=500 USDT,交易池中有100 ETH和50000 USDT,则x为100,y为50000,K为5000000。此时,如果我想购买500美元的比特币,流动性池将发生以下变化。

从以上例子中,我们可以总结出DEX最重要的两个基础:流动性和价格稳定性。

Uniswap将向流动性提供者奖励交易费用,以确保资金池具有足够的深度。当池中代币数量变化导致价格偏离CEX价格时,一些套利者会通过移动砖块使价格回归正常水平。这种有利可图的交易极大地提高了流动性,确保了几乎实时的价格稳定。

synthetix和债务池的交易模式

通用AMM模存在明显的问题。当流动性池的深度相对较小或需要兑换的资金量相对较大时,实际兑换率与价格会出现偏差。在上例中,实际ETH小于0.01。我们称之为滑动点。当然,滑动点的原因不止一个。由于智能合约用于交易确认,在交易链的确认期内价格可能会发生变化,这也会带来滑动点的问题。

synthetix的交易模式避免了上述第一个滑动点的问题。在synthetix事务中,价格是由预言机机器直接输入的,因此在执行事务时,与500 SUSD交换的是1 SETH,并且由于流池的深度,不会出现滑动点(智能合约链确认时间的价格波动仍然不可避免)。

在某种意义上,synthetix甚至不能说是传统意义上的事务。使用SUSD购买任何代币的本质是销毁SUSD和铸造代币。

债务池也伴随着这样的“交易”模式。

我们先来解释一下什么是债务池。

当你抵押SNx的演员SUSD,演员SUSD被认为是一个新的债务。将SUSD交易为代币后,债务会随着代币的升值或减值而升降。Synthetix采用动态债务模,即SNx的所有抵押人共享整个网络的债务。

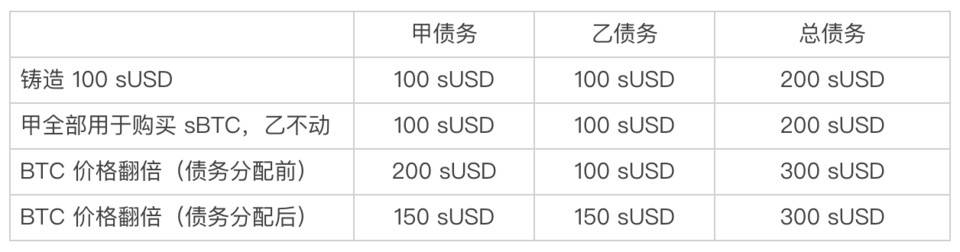

举个例子

最终,甲、乙双方的债务均为150苏德,但甲方的资产价值为200苏德,乙方的资产价值仍为100苏德。此时,甲方以200美元的价格出售SBTC,仅需150美元即可赎回SNx,而乙方则需50美元赎回抵押的SNx。

从这个角度来看,synthetix的债务池模实际上是合同中的动态零和博弈。利润可能来自于自身资产价格的上涨或他人资产价格的下跌;相反,损失可能来自于自身资产价格的下跌或他人资产价格的上涨。因此,参与质押的用户需要是在交易和风险控制方面比较有经验的交易员,能够熟练运用传统的平台套期保值方法进行风险对冲。

为什么是债务池?

作为一个综合资产项目,synthetix在流动性和价格稳定性方面有自己的优势。

Synthetix由预言机定价,因此不必担心AMM的价格波动。在流动性方面,与Uniswap类似,synthetix的用户通过提供流动性获得质押奖励。不同的是synthetix的债务池设计使得交易完全没有滑动点(不包括链上确认时间内的价格变化),而Uniswap的AMM机制导致了严重的滑动点。

债务池的共享鼓励用户不断交易和创造新的代币,因为一旦你的资产价格上涨速度不超过总价值,你也会赔钱,这鼓励交易员不断追求资产增值,以提高流动性和创造新的合成资产。同时,随着合成资产品种的不断增加和用户数量的不断增加,以及Layer2推出后网络资费的大幅降低,目前债务池向TC和赛斯单边倾斜的问题将得到妥善解决,因此,个人资产价格变动对整体债务池的影响将被无限稀释,使实际盈亏金额更接近真实金额。

当然,用户仍然面临清算的风险。虽然用户过度抵押的SNx代币价值与清算价格有2.5倍的缓冲空间,但SNx价格的大幅下跌和债务池债务总额的大幅上升可能导致抵押货币价值无法支撑合成资产价值的局面。因此,质押激励非常重要:只有给予使用者足够的激励,使用者才会愿意承担潜在的债务和清算风险,以及管理套期保值头寸的成本,参与质押。Synthetix利用这种激励机制,在超额抵押的基础上实现几乎无限的交易深度。

文章标题:从AMM流动性池设计的分析来看,synthetix为什么选择债务池机制?

文章链接:https://www.btchangqing.cn/236909.html

更新时间:2021年04月19日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。