DEX是DeFi中最引人注目的电路之一,而AMM是一家自动化的做市商,是世界上最成功的DEX解决方案。AMM改变了传统的中心化式交易所采用的订单簿机制,而是利用他人提供的流动性形成一个池,使市场按确定性函数运行。

交易者可以获得更好的流动性,普通用户只要利用闲置资产提供流动性,就可以从交易成本中获利。

在Uniswap将自动做市商AMM引入加密领域后,再加上流动性挖矿提供的激励措施,AMM经历了爆炸式增长。仅在2020年9月,Uniswap的交易额就达到154亿美元,比当月CoinBase的交易额高出近20亿美元。

在实践中,我们会发现AMM的做市机制并不完善,无常亏损是一个重要的缺陷。因此,将有PMM模式和DMM模式不同于AMM模式的做市机制。

a、 指数做市商类的分类

AMM模式

分权是值得付出代价的。AMM模式首先由Bancor实施,然后由Uniswap成功实施。AMM的英文单词是automated market maker,意思是自动做市商模。与传统的中心化交易做市商模式相比,AMM相当于去中心化做市商模式,每个人都可以成为流动性提供者。

做市商DMM

Kyber此前在DeFi中建立了第一个移动聚合协议和端点,kyberpro框架也迎合了专业做市商的需求。Kyber DMM是为零售流动性提供商和代币团队设计的新流动性协议。这将是凯伯3.0流动性中心推出的许多新协议中的第一个。

PMM模式

PMM模式是Dodo原有的做市商算法,即主动做市商算法。它是一个通用的流动性框架。这也是dodo不同于其他DEX的一个重要原因。PMM模通过引入价格参数获得代币的当前市场价格,可以在市场中间价附近聚集大量做市资金,实现相对平坦的价格曲线,提供更充足的流动性。

b、 凯伯网络,DMM的代表

kyber针对DeFi行业的自动化动态做市商是kyber网络中新增的一个新的流动性协议,每个人(包括流动性提供商和代币团队)都可以访问该协议。

kyber DMM解决了自动做市商(AMM)的两个关键问题,即低资本效率和波动损失,其对市场的影响值得关注。

AMM和DeFi行业的其他流动性平台是静态的,而kyber DMM协议则不同。

根据代币对和市场条件,kyber DMM分别为流动性提供者和票据接收者优化费用和报价。实现方法如下:

1基于代币对性质的可编程定价曲线:

通过凯伯DMM的可编程定价曲线,流动性池的创建者可以定制定价曲线,提前设置流动性池的资本放大系数。

具有低价格波动性的稳定币对(如USDC/USDT)将能够支持具有高放大系数的流动性池。这意味着池的流动性最多可以减少100倍。对于其他代币对,如wbtc/ETH,资本效率也可以提高5到10倍。这样,流动性提供者就有机会赚取更多的费用。

2基于市场条件的动态成本:

非**性损失是AMM的一个难题,是指由于一种代币相对于另一种代币的价格剧烈波动而造成的损失。

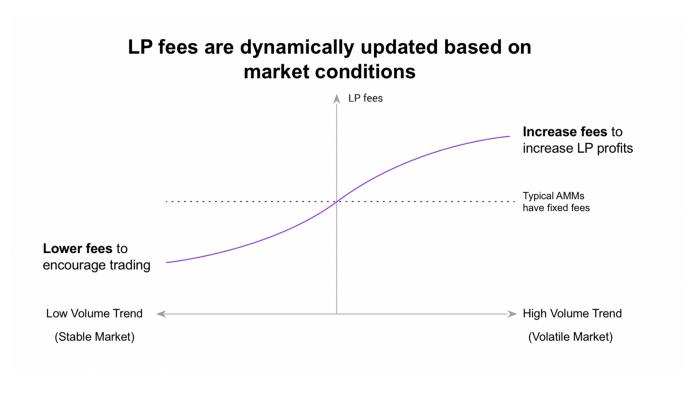

凯伯DMM将监控链上的交易量,并相应调整价格,以应对剧烈的价格波动。当市场正常时,数字式万用表将像其他自动抄表机一样工作。当交易量高于平时时,DMM会增加成本;当交易量低于平时时,DMM会降低成本。

与专业做市商的利润**化策略类似,DMM可以帮助流动性提供者抵消“无常损失”,使其在代币价格大幅波动时赚取更多费用。相反,当货币价格波动性较低时,DMM会降低价格,鼓励投资者增加交易量。

c、 PMM模表示交换——dodo

在新资产发行方面,Dodo允许任何人发行任何具有任何营销策略的资产。我们不仅有向市场投放资金的自由,而且还有向市场投放资金的自由。

引入链式预言机来反馈价格,PMM算法可以使交易曲线更加平滑,这正是dodo所做的;。从下图中的多多曲线可以看出,多多的交易曲线接近于价格附近的一条直线,其资金可以在市场价格附近聚集,价格变化曲线较为平缓,导致滑动点明显减少。

这是Dodo引入price参数的结果。

渡渡鸟在连锁交易中具有较好的流动性,在运用PMM做市方面具有诸多优势

低滑移点

渡渡鸟能够实现较低的滑动点,减少投资者的损失,对交易者**吸引力。

风险敞口仅限于一个代币

与AMM模不同,只有存放单边代币才能为dodo提供流动性。例如,为ETH USDC提供流动性,我们只能提供ETH或USDC代币参与做市。这与Uniswap不同,Uniswap使用两类代表提供流动性。

仅从这一点来看,它对流动性提供者更有吸引力。

减少无常损失

在去中心化交易中,DEX提供做市,这是资产再平衡的过程。随着货币价格的大幅波动,提供流动性的资产组合将发生变化,这可能导致波动性损失。在这种情况下,提供流动性的收入不如直接持有代币。

d、 AMM模代表了exchange—Uniswap V3

Uniswap V3的核心是通过期初区间提供流动性(中心化流动性),解决LP提供流动性时的资金利用问题。据悉,V3将于5月5日正式在以太坊主网上线,随后部署到Layer2解决方案优化,以降低燃气成本。

流动性聚合

在Uniswap V2中,流动性沿X*y=k的价格曲线均匀分布,并且为0到无穷大之间的所有价格预留资金。由于价格区间较高,大部分资金池的大部分流动性将永远不会投入使用。

例如,在Uniswap V2中,Dai/USDC对仅保留0.50%的资本用于0.99美元到1.01美元之间的交易。在这一价格区间内,流动性提供者LP期望看到最多的交易,从而赚取最多的费用。

然而,事实并非如此。Uniswap V2的流动性提供者只赚取了资本成本的一小部分,这可能无法弥补损失。

在Uniswap V3中,用户可以将资金中心化在最频繁的交易区间,以获得知名的利润。一般来说,每个人都可以根据自己的风险偏好设定一个价格区间,配置自己的流动性,形成一个类似于联合曲线的订单簿。

结论是Uniswap V3通过聚集流动性提高了资本利用效率。流动性提供者LP可以在规定的价格范围内提供与V2相同的流动性深度,但持有货币的风险大大降低。

节省下来的资金可以投资于不同的资产,也可以用来在规定的价格范围内增加风险敞口,赚取更多的交易成本。

多级速率

它允许流动性提供者在承担不同程度的风险时获得适当的补偿。

对于LP的每一对交易,Uniswap V3将相应的交易费用级别划分为:0.05%、0.30%和1.00%。

因此,流动性提供者LP可以根据货币对的预期波动调整其利润。例如,为高风险交易对(ETH/Dai)设置较高的利率,为低风险交易对(USDC/Dai)设置较低的利率。

价格范围订单

Uniswap V3的liquidity provider LP定制打开了一个新的订单功能,即区间订单。

在设定的价格范围内充值:如果资产的价格超出了价格范围,则会被其他资产替换,并在此过程中赚取交易费用。

这些新特性使Uniswap V3成为继V1和V2之后最灵活高效的AMM形式

与Uniswap V2相比,LP可提供高达4000倍资本效率的流动性;资本效率为执行低滑动点交易铺平了道路;流动性提供者LP可轻松增加其对优先资产的敞口,降低其下行风险;

通过引入预言机,Uniswap V3可以提供过去9天内任何时段的时间加权平均价格(twaps),从而将耗油量减少50%。

文章标题:【去中心化交换】颠覆AMM模式!三大指数的做市方法

文章链接:https://www.btchangqing.cn/229893.html

更新时间:2021年04月10日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。