(前往塔哈斯康的画家梵高)

引言:去中心化做市商模式非常流行,其中为去中心化交易提供流动性的流动性提供者是关键参与者。提供流动性可以赚取费用或代币,但目前的设计并不能保证回报。相对于持有资产而言,如果价格偏差较大,提供流动性也会导致损失。如果所持资产的价值迅速上升,那么流动性池中的投资组合资产的价值可能低于所持投资组合资产的价值。当然,有些人认为,这不能被视为一种损失,本质上是一个投资组合再平衡的问题。在任何情况下,如果你是一个流动性提供者,在向Uniswap和Balancer等流动性池提供流动性时,你需要考虑相对回报。为了解决这个问题,Bancor提出使用预测机来最小化价格偏差等措施。作者是Nate Hindman。蓝狐笔记。社区及其他;JT翻译。

DeFi有一个不好的秘密:向自动做市商(AMM)提供流动性的用户可能会看到他们抵押的代币贬值,而不是简单地持有它们。然而,自动造市商(AMM)技术已经取得了长足的进步。

这种风险被称为“风险”无常的损失。注:非**性损失是指临时性损失。减少价值。它阻止了许多主流用户和机构用户提供流动性。因为与大多数股权抵押产品不同,AMM面临的风险是,其回报现在可能被基本的买入并持有策略所抵消。(注:在赌注经济中,一个是持有代币,另一个是持有更多代币)

一些用户完全不知道这种风险,而另一些用户对这个概念只有模糊的理解。然而,大多数人并不真正理解。无常的损失。它是如何发生的,为什么会发生。

本文试图用简单的术语来解释。无常的损失。蓝狐注:如果理解起来有困难,可以直接用。价值贬值,并探索通过AMM的设计来减轻这种损失的潜在方法,AMM的设计对流动性提供者比对套利者更有利。

什么是其他;无常的损失。吗?

简单地说,无常损失就是在AMM中持有代币与在您自己的钱包中持有代币之间的价值差异。

当AMM中的代币价格向任何方向发散时,就会出现这种情况。偏差越大,不确定性损失越大。

为什么会这样?无常的损失。吗?

只要AMM中代币的相对价格恢复到原始状态,损失就会消失,您将获得*的交易费用。但这种情况很少发生。通常情况下,不稳定的损失会成为**性的,会侵蚀你的交易费用收入,或者给用户带来负回报。

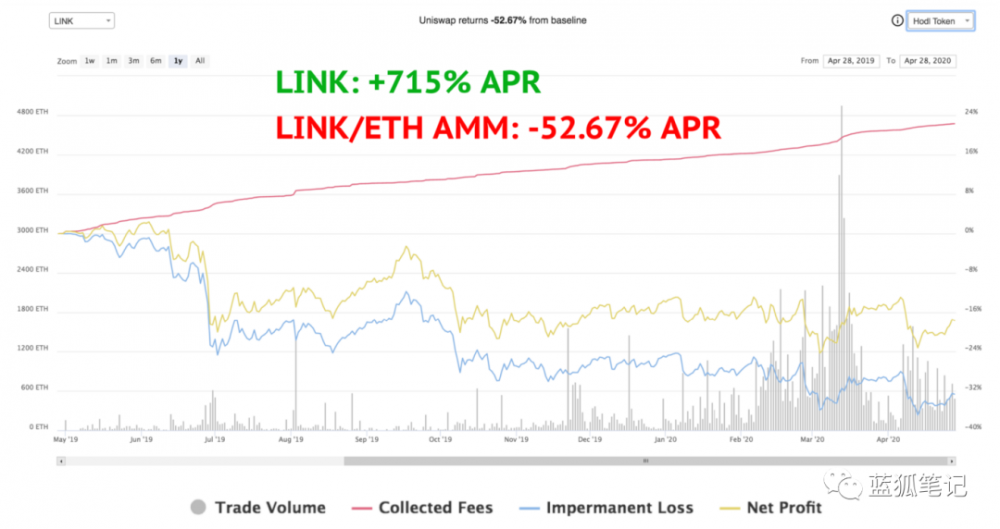

虽然LINK去年增长了700%(以美元计算),但是Uniswap提供LINK/ETH流动性的回报率下降了52.67%。

为什么会这样?

要了解波动性损失是如何发生的,我们首先需要了解AMM定价机制以及套利者的角色。在其最初的形式,AMM是独立于外部市场的。如果代币价格在外部市场发生变化,AMM不会自动调整其价格。它要求套利者进入市场,买进低估的资产或卖出高估的资产,直到AMM给出与外部市场相匹配的价格。

在这个过程中,套利者从流动性提供者的口袋里榨取利润,这可能会导致不稳定的损失。

例如,考虑一个拥有两个ETH/DAI资产的AMM池,每个资产占50%。以太坊价格的变化为套利者提供了机会,但牺牲了流动性提供者的利益。

如果你观察不同的价格变化,你会发现即使是ETH价格的微小变化也会导致流动性提供者的非**性损失:

显然,如果AMM要被普通用户和组织广泛采用,这个问题需要得到解决。

如果用户希望持续监控AMM的变化并对其采取行动,那么流动性储备就只会成为**交易员的游戏。

与设计用于监视和管理AMM风险的Layer2工具不同,您可以在协议级别减少易失性损失。

如何减轻非**性损失?

幸运的是,加密行业正在与不稳定的损失作斗争,并取得了进展。这一进展始于我们认识到,如果我们能将AMM中代币的价格偏差最小化,我们就能降低非**性损失的风险。如果AMM中代币之间的相对价格保持不变(假设它们都没有失败),流动性提供者承担的风险就会更小,并且有信心通过交易费用赚取利润。

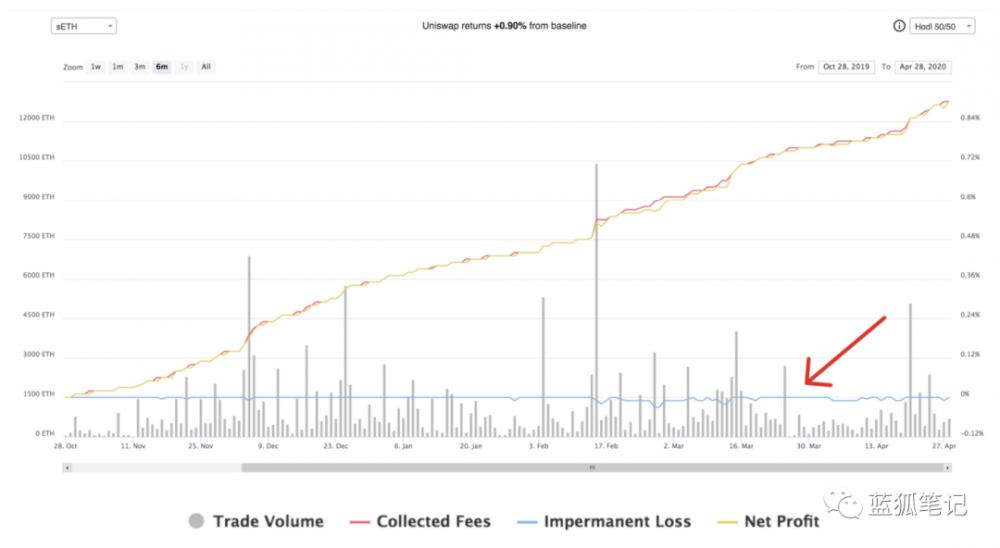

因此,这里有一个镜像资产。AMM(或保持恒定价格比率的代币)尤其能抵御波动性损失,并因其利润**化的结构而吸引大量流动性。这些包括Uniswap上的AMM(如sETH/ETH池)和曲线上的稳定币AMM(如DAI/USDC/USDT/sUSD)。

由于赛斯与ETH之间的价格偏差很小,赛斯/ETH AMM的无常损失可以忽略不计。

来源:ZumZoom

然而,具有镜像资产的AMM本质上仅限于稳定的或打包的以及合成的代币。此外,当提供流动性时,用户不能维持他们的多头头寸,必须持有额外的。储备在;资产。Bancor V2将于2020年6月发布,其目标是通过将镜像资产AMM的概念扩展到不稳定的代币来解决这个问题。

通过与Chainlink price predictor相集成,Bancor V2可以创建具有锚定流动性储备资产的AMM,该资产将代币的相对价值保持在AMM常量中。这种新的AMM有效地依靠预测者来平衡价格,而不是仅仅依靠套利者。通过这种方式,它们消除了在稳定和不稳定代币中出现不稳定损失的风险。

重要的是,该设计还允许用户提供流动性,而无需持有额外的打包或合成资产。相反,您可以在提供流动性的同时,对AMM中的单个代币拥有*的风险敞口。

Bancor V2支持建立具有固定流动性储备的AMM。这种类的资产管理保持其储备资产的相对价值不变,消除了波动损失的风险。

结论

波动性损失不利于AMM作为民用流动性储备机制的承诺,该机制支持任何有潜在资本的用户进行被动市场操作。

将流动性储备的风险最小化,以及只持有单一代币风险敞口的好处,使AMM成为推动去中心化流动性的更强大、更有效的解决方案。

文章标题:为什么自动做市商会赔钱?

文章链接:https://www.btchangqing.cn/22239.html

更新时间:2020年05月18日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。