作者是五个火球的首领

Uniswap V3上周发布。当然,它只是发布了。离上线还有近两个月。市场反应平淡。uni token不仅没有上涨,甚至下跌,以不满其“缺乏颠覆性创新”。

毕竟,您之前所想的是,真正的L2、汇总和汽油费非常便宜,在v3中似乎没有提到。我刚才说V3推出后,可能会部署到Layer2解决方案优化网络,这不是V3的核心内容。

V3的核心内容主要中心化在以下几点:粒度控制的聚合流动性、多级速率、范围顺序、历史预言机和软件许可证保护。在过去的几天里,有许多文章对这些观点进行了分析或解释。这里不麻烦。一点都不懂的朋友建议自己查一下。

本文想写的是,职业玩家和普通玩家眼中的V3有什么区别?事实上,对V3发布的回应并不是普通的设计。

在这些人看来,Uniswap觉得这是团队设计的推动AMM前进的作品,对AMM有着最深刻的理解,是“正规军”的感觉。

目前,在Uniswap V3面前,市面上很多forkdex等针对AMM算法的改进方案和无端损失都只能算是“小打小闹”的游击队。

01号;

一切服务于资本效率

比特币如果你对DEFI信托帝国感兴趣?如果你对这篇文章印象深刻,你可能还记得它说:

DeFiac在twitter上公开表示,“他沉迷于提高资本效率”,这也是他收购许多Defi项目,试图建立一个信托帝国来提高资本效率的原因。

可以毫不夸张地说,到2021年,DeFi增量市场的一半以上将来自于能够有效提高资本效率的项目,因为这是在传统金融市场中推导出来的,这也是资本的必然结果,或者说是金融的本质。

因此,V3向我们展示了一些比目前市场上所有解决方案都要优雅得多的东西——带有粒度控制的AMM聚合移动性。理论上,资本效率很高可提高4000倍(当然,这是一个极值,没有太大的参考意义)。

这就像许多玩家喜欢的网格事务。如果你能判断一笔交易最频繁的价格区间,比如BTC/USDT,并设置上下限,你就能做出非常好的年化结果。

例如,去年BTC约为10000,如果你的网格设置为9000-11000,那么你的收入将是那些开始单一网格的玩家(例如3000-30000)的数倍。

Uniswap V3是相同的。现在,通过允许LP(流动性提供者)将资金投入到设定价格区间的曲线中,在LP对价格判断相对准确的前提下,可以用比以前少得多的资金赚取同样的服务费。

同时,对于那些曾经痛恨免费亏损的LP来说,现在他们可以通过这个价格区间控制自己可以接受的免费亏损比例。毫不夸张地说,这种资本效率的提高“压垮”了市场上所有的掉期解决方案。

当然,其中一个后果是LP-token不再是以前的通用LP,因为它开始划分价格范围,并且它已经变成了一个类似于NFT的模。

02年;

谁被击中了?

AAVE、曲线、寿司和所有基于AMM的仿制品。

AAVE、曲线、寿司和所有基于AMM的仿制品。

首先,你可能不会认为它是AAVE,不是各种各样的交换,那是第一个在圈子里想到接受冲击的人。作为DeFi行业的两大巨头之一,AAVE作为其他公司的替代者,也一直致力于提高资本效率。

前段时间,AAVE发行了一种基于LP的抵押贷款,其实质是提高资金的利用率。现在,知名的LP代币Uniswap已直接成为类似NFT的代币,LP用作替代的大多数应用程序都被阻止。

更重要的是,由于LP的这种粒度控制机制,LP曾经从100个全能者那里赚取10000个处理费。现在,有了准确的判断,LP可以从10万做市基金中赚取1万手续费,剩下90万去做别的事情。

资本效率的提高远远大于有限合伙抵押贷款,因此后者似乎成了“鸡肋”。

1、 曲线

除了粒度控制LP范围外,Uniswap还有分级率,目前为0.05%、0.30%和1.00%。

例如,高风险新山寨货币/ETH为1%,中等风险ETH/Dai为0.3%,低风险USDC/Dai为0.05%。

对于稳定币互换,Uniswap V3可以使用少量资金(例如USDC/Dai,我相信大多数LP的范围将设置为0.99-1.01)来实现类似于曲线的滑动点,因为其粒度控制。

同时,由于分级收费,服务费比曲线便宜。此外,当使用曲线调用合同时,天然气的成本远高于Uniswap。

所以我们可以看到,如果curve不做相应的调整,等到V3上线稳定币互换市场,就会被Uniswap吃掉!

2Sushi和其他Uniswap模拟器

除了技术层面的各种创新,Uniswap V3还有软件许可证保护,即两年内,商业或生产应用程序不能直接使用Uniswap V3代码。简而言之,两年内,你不能为了商业目的去福克斯。

这是众所周知的护城河策略。虽然看起来有点“少区块链”,引起了一些争议,但它是这样建立的,你不能说人们“错了”。所以寿司和其他团队就有问题了。V3上线后,只有三种选择:

1未经同意公然抄袭。像sushi这样的大DEX交易平台做不到这一点。毕竟,人们的软件许可证是受法律保护的。

如果明牌达索抄袭的话,一是打官司,二是给用户的印象会造成很不好的印象。你在没有限制的时候拿的,但是现在你被告知你不能拿。也就是说,“偷”。

一些匿名团队的小索引可能会分叉。不管怎样,匿名团队不怕官司。一开始,没有交通,他们光着脚,不怕穿鞋。但在fork之后,在Uniswap V3和sushi的攻击下,恐怕中小DEX的生存空间不会太大。

2不要抄袭,什么也不做。现在,Uniswap已经占据了主导地位。面对新技术V3的攻击,其他想占据一席之地的DEX,如果他们无所作为,后果将不堪设想

3**想法,但不**代码。这可能是唯一的出路,甚至是基于V3的更多创新,这也是整个行业希望看到的。

然而,这肯定是最困难的方法,因为这意味着您需要比Uniswap团队有更好的创造力、对AMM更深入的理解和更强的工程能力,而Uniswap团队太难了

我不看好CEX的创始人,他们声称“在六个月内超越binance”,或高喊类似口号。

03年;

Uniswap V3会破坏一些东西

它会使一些新的东西

Uniswap V3可能会破坏某些东西。

Uniswap V3可能会破坏某些东西。

例如,由于LP代币的完全转换,目前的流动性挖矿的大火和特火要么不能玩,要么只能使用V2或sushi的LP,而V3的组合LP将被销毁。

例如,刚才提到的项目就是致力于稳定币互换,比如curve。即使为Dai/USDC提供0.999到1.001之间的流动性,V3的头寸也完全可以取代makerdao的锚定稳定模块。

Uniswap V3将不出所料地创造一些新东西。

例如,基于新的LP代币,DeFi的组合或播放方法。例如,V3中增强的预言机函数允许您通过链上的一个调用计算过去9天内的任何twap价格。Uniswap不需要预言机,它是一个更好的预言机。

例如,由于对价格区间的判断对LP的收益有很大影响,简单粗暴地向交易中投入资金的旧时代可能会一去不复返。

市场可能会转向越来越专业的Uniswap V3 LP,或基于LP数据统计和调整的新项目。

04年;

主网延时

损失可能变成收益?

近日有与V3关系密切的消息:原计划于3月上线的主网星L2项目,主打优化升级(以下简称OP)推迟至7月。

近日有与V3关系密切的消息:原计划于3月上线的主网星L2项目,主打优化升级(以下简称OP)推迟至7月。

你知道,Op的生态包括Uniswap、SNx和compound,它们是**的DeFi平台,所以每个人都对它们寄予厚望。SNx已经在OP的测试网络上运行了一段时间,除了偶尔出现的bug外,总体响应良好。

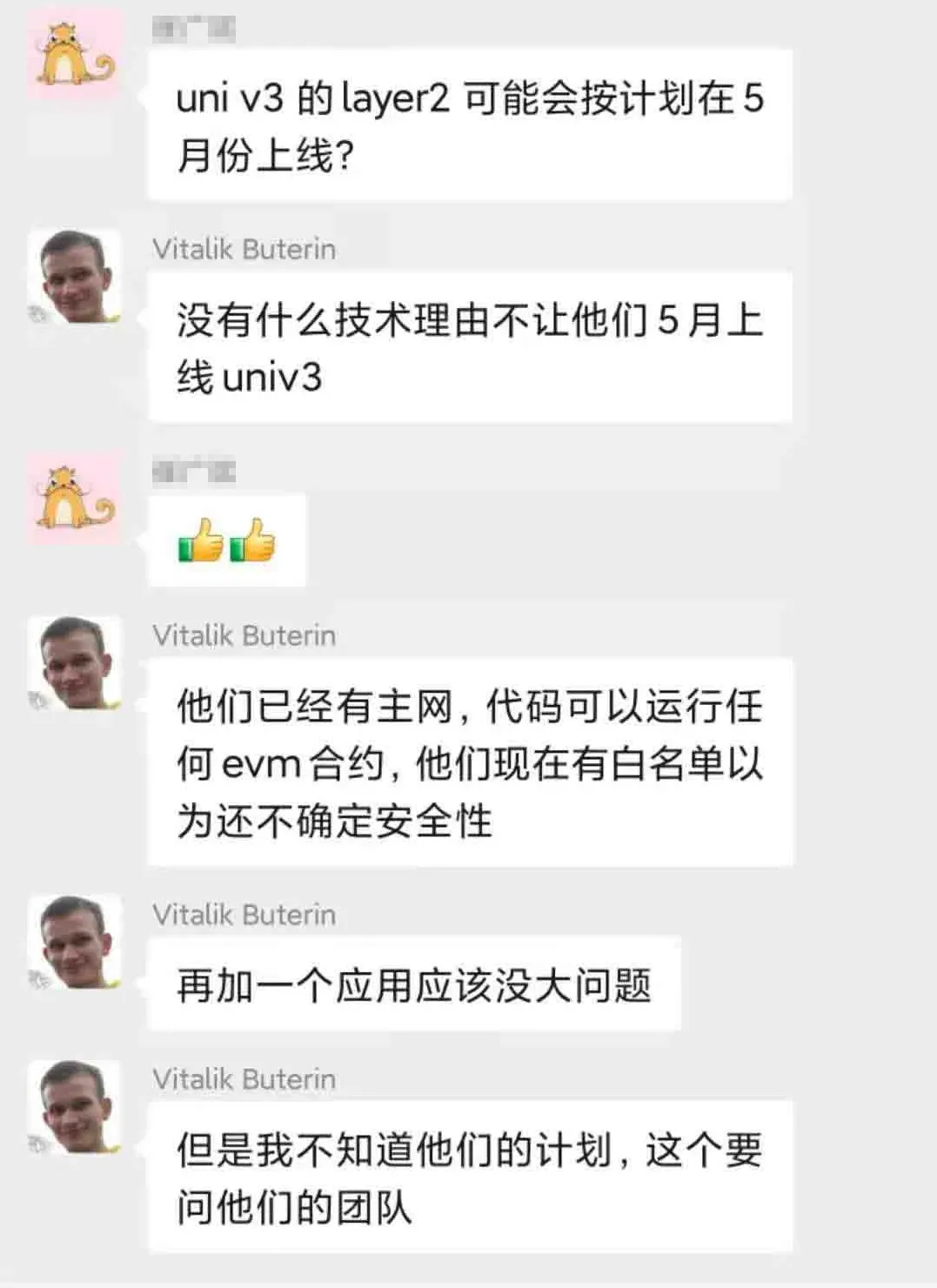

一开始,每个人都认为这可能对v3不利。毕竟V3是在5月份推出的,也有人说OP的Layer2会在成功推出后部署。现在OP直接推迟到7月,而Uniswap的L2在此之前就已经停业了。

然而,因祸得福就是因祸得福。如果事情以这样的速度发展呢?

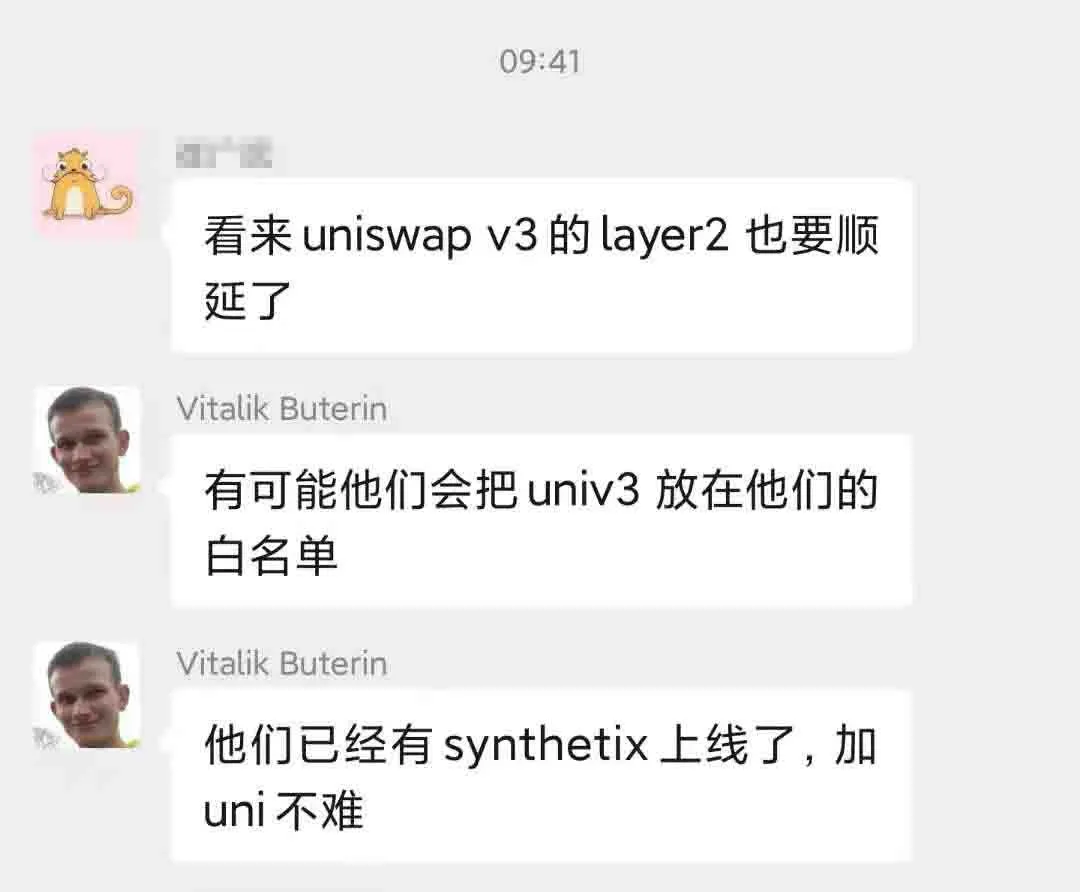

V神并没有说它必须如此,而是说它在技术上是可行的。

V神并没有说它必须如此,而是说它在技术上是可行的。

如果是这样,作为一个白名单项目,我们将在5月份率先登录op。当时除了德克斯知名的交易深度,加上V3本身的很多技术创新,还有一个L2超低的气费和超快的交易速度。在OP正式发布其主网络之前,其他DEX将不得不在ETHl1上运行,忍受数十美元的昂贵而缓慢的交易体验

Uniswap真的在压垮所有的DEX。当然,一切都是极不负责任的投机或炒作。

它就像两颗豌豆:Uniswap和Binance、DEX和CEX,同样的感觉是:“模仿从未被超越”。

文章标题:uniswap V3的好处可能没有你想象的那么简单

文章链接:https://www.btchangqing.cn/222126.html

更新时间:2021年03月30日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。