来源:纽约梅隆银行

图片来源:纽约梅隆银行

翻译:刘爱美

全球**资产管理公司之一的纽约梅隆银行(Bny Mellon)发布了一份报告,将比特币与黄金进行了比较,并强调了S2F模,以评估数字资产的价格及其在实体经济中的作用。

报告正文如下:

在今天的环境下,法定货币的内在价值越来越受到质疑,特别重要的是考虑替代货币的价值,如比特币。我们认为对比特币/加密货币有需求。比特币估值可能是多种模式的组合,并且会持续发展,尤其是在得到主流认可的情况下。

传统价值观

最普遍接受的货币定义是价值储存和交换的媒介。根据这些说法,比特币符合新兴货币的描述。有鉴于此,一些人可能会认为衡量比特币与应用传统货币估值模一样简单。然而,估值的许多方面是相对的。例如,市盈率20倍贵吗?这取决于每股收益的增长,也与同行的增长有关。日元是否被高估取决于它相对于其他货币的相对价值。从购买力平价到《经济学人》巨无霸指数,大多数主流货币估值模通常关注发行国的相对地位。相对利率、进出口、外汇储备和国债等因素都会影响估值。然而,中央银行、加密货币和其他发行人之间没有平衡。事实上,发行人的缺乏是因为设计。本质上,许多纯粹主义者相信比特币和其他加密货币是真正的全球货币。

另一种简单的估值方法是将全球货币交易量等同于全球货币市场,并假设比特币将增加市场份额。以目前的汇率计算,如果比特币取代世界货币的5%,每辆比特币将产生超过10万美元的收入。

不幸的是,使用比特币的商业交易很少,到目前为止,还没有央行购买加密货币作为储备。使用传统的货币模式要么在概念上是错误的(对发行人没有制裁),要么实际上是错误的(缺乏日常使用)。

闪光的不是金子

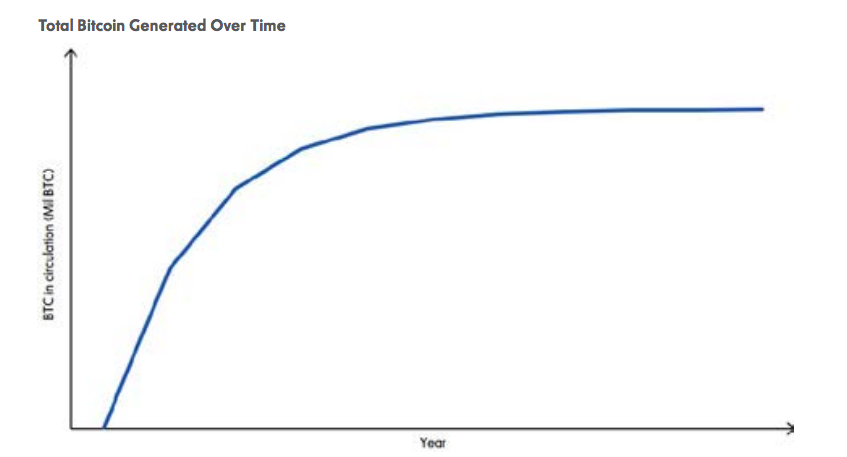

比特币也常被比作黄金。事实上,他们有很多共同点。黄金是比特币效仿的好榜样。毕竟,几个世纪以来,黄金一直被视为价值储存和交换的媒介。黄金也是全球唯一一种绕过受制裁实体问题的公认“货币”。它的供应也相当有限。根据美国地质调查局(U.S.Geological Survey)的数据,1970年至2017年黄金产量的复合年增长率(CAGR)约为1.6%。从2020年开始,到2033年,将挖矿2100万个比特币。据估计,比特币的产量将以每年约1%的复合增长率增长。从理论上讲,每个人都可以自由挖矿黄金和比特币,而这两种供应都不被政府垄断。

黄金有什么用?2019年,科技/工业仅占大宗商品总使用量的7.5%左右,央行占15%,其余77.5%包括珠宝和投资需求。我们也将珠宝视为一种投资需求,因为许多文化使用24克拉黄金珠宝(印度和亚洲部分地区)作为储蓄工具。到目前为止,比特币似乎在供需方面与黄金相当。有鉴于此,我们将从黄金开始,讨论比特币的潜在估值。

黄金和大宗商品估价视角

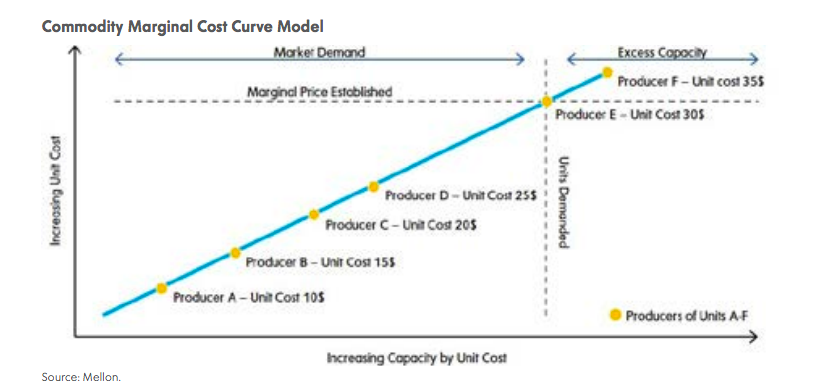

商品在供需和边际成本曲线的框架内进行估价。在下一页的图表中,假设这种假设商品的需求在需求单位线上。根据商品成本理论,成本**的生产者首先供给需求,然后成本较高的生产者供给需求,直到满足市场需求。

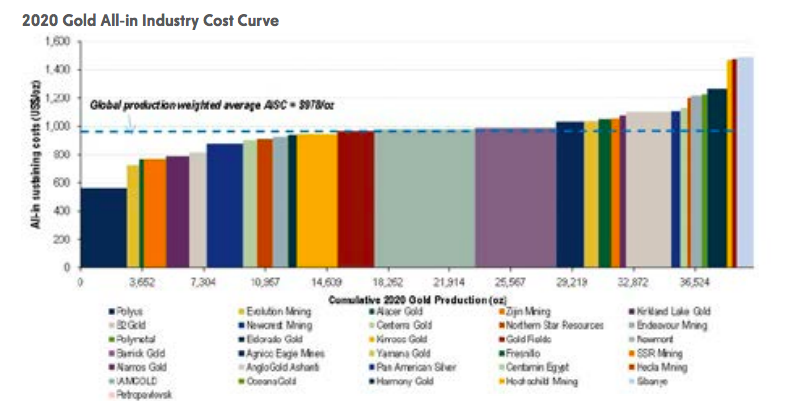

下表显示了全球黄金成本曲线。到2020年,整个行业黄金的平均成本约为每盎司980美元。然而,在2020年的大部分时间里,金价一直稳定在每盎司2000美元左右。边际成本曲线模最适合于由实际消费和投资需求驱动的商品。在现实世界中,当油价飙升(即1970年代的石油禁运)时,消费者会寻找替代品和/或使需求合理化(公共交通、节能汽车),直到调整供应(勘探、解除禁运)。

就黄金而言,对稀有黄金的需求创造了价值。没有替代品,短期内很难增加供应。专家们可能会争辩说,回收的黄金将返回系统以满足需求。但如果我们回顾过去的黄金周期,结果通常是需求下降。例如,年产量翻番只会使全球库存增加3%。对于大宗商品投资,我们建议关注稀缺价值和需求。

不同的比特币评估框架

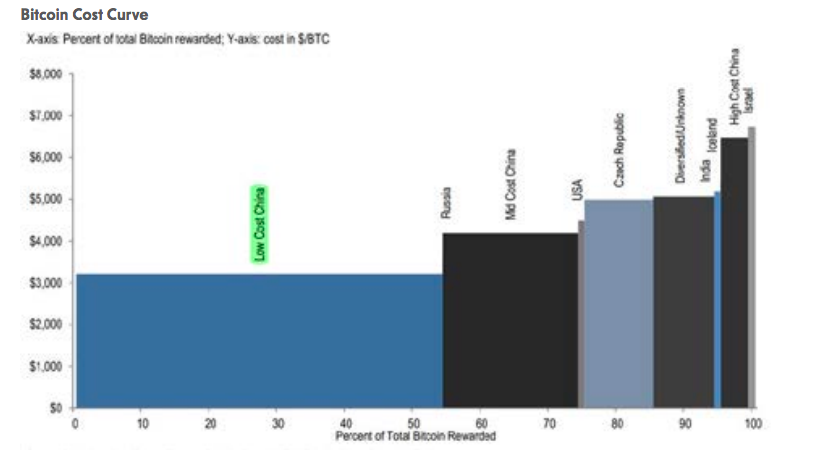

有许多模试图得出比特币的估值。首先,净成本模(挖矿比特币的实际成本)通常用于估算比特币。各种研究论文已经证明比特币确实具有内在价值,并通过基于边际生产成本的定价形式化了该模。”挖矿“新比特币要求参与者提供真实的资源,利用电力和算力,以及其他资本支出/运营支出项目。凭直觉,这是有道理的。需要创造的东西具有内在价值。然而,这个成本决定了比特币的价格吗?不,可以这么说。很容易想象一个电力成本几乎免费的世界,因为可再生能源的普及使其在某些领域成为可能,算力也得到了飞跃性的提高。当替代货币/加密货币的需求持续增长,而矿业供应确定时,比特币的价值是否应该仅仅因为挖矿成本的降低而下降?下面的比特币成本曲线图突出了与黄金成本曲线相同的问题——比特币价格的低预测值或因果值(比特币交易价格约为10000美元,远高于挖矿成本曲线)。

其次,库存流量比(S2F)是一个更有趣的估价概念。尽管它有缺点,但值得一读。存货与流量之比是一种商品的当前存货(当前可用的总量)除以新的生产流量(本年度的新产量)。黄金等大宗商品的库存与流动比率**(超过50),这意味着需要50年以上的黄金生产才能获得目前的黄金库存。比特币目前的S2F比率为20%。常用的S2F线性模根据比特币s2f比值的增加来推断黄金市场的最终价格。

这一比率将相对“稀缺性”指标与一种被广泛接受为替代货币和储存价值手段的货币联系起来。批评S2F的人士会说,供应量并不能定义价格,他们强调,黄金价格在历史上波动很大,而S2F的价格一直保持在60%左右。他们认为,大部分黄金的走势可以用美元的购买力来解释,黄金的买卖是基于对通胀或货币贬值的预期。

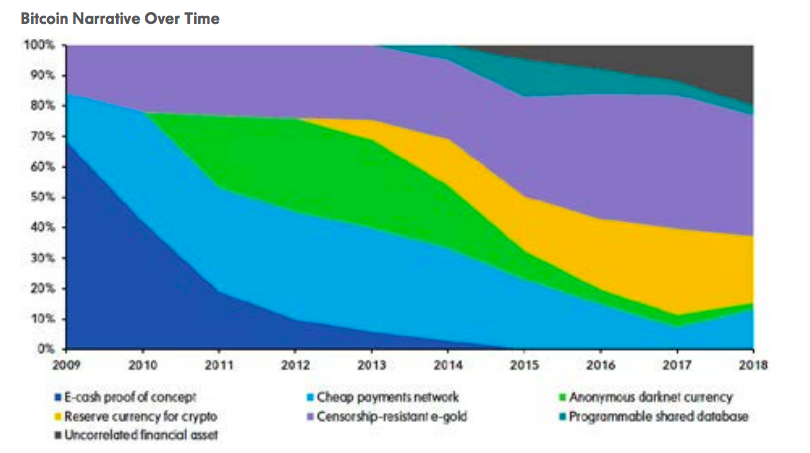

另一种可能的估值模是库存-流动交叉资产模(s2fx)。S2F比率的自然演变是其在黄金和白银交叉资产评估框架中的应用。在这个模中,比特币的作用已经从21世纪末的概念证明演变为非法的固定货币/无关资产。

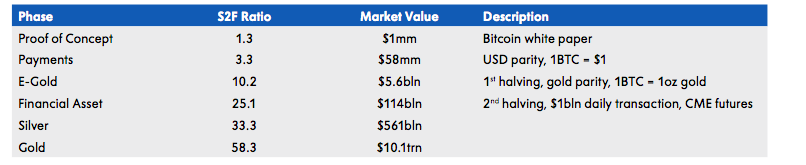

s2fx框架的创始人指出了比特币的财务里程碑和阶段。每个阶段的特点都是人们对比特币的看法和使用方式发生了突变,比特币的价格也出现了一系列的上涨。在下表中,我们总结了每个阶段。

根据s2fx模,比特币目前属于第4组(下图中的红点组)。第一次模拟考试的意义是,随着比特币获得更多的主流权力,被视为更像黄金资产,稀缺价值(以S2F衡量)和随后的减半最终将推动金点集群的价格。然而,尽管每个集群/阶段的演变都促进了定价的逐步提高,但集群内的价格范围相当广。

比特币 S2F交叉资产模

**,网络交易价值模关注加密资产作为数字交易货币的效用,交易量是模的重要影响因素。近期数据显示,多数投资者购买比特币是为了保值,持有期也在增加。这与黄金相似,在黄金交易中,大宗商品是作为一种储存价值的手段,很少用作交换媒介。然而,有许多迹象表明,消费者和企业愿意交易比特币,代际变化可能会为其提供动力。

艺术胜于科学

与其说估价是科学,不如说估价是艺术。知名的金融市场是全球货币市场。几个世纪以来,货币一直以这样或那样的形式使用。然而,到目前为止,仍有几种货币估值模相互竞争,各有优缺点。归根结底,比特币的估值很可能是几款车的组合,并将继续发展,尤其是在得到主流认可的情况下。

文章链接:https://www.btchangqing.cn/221976.html

更新时间:2021年03月30日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。