与其说估价是一门科学,不如说估价是一门艺术。比特币估值可能是多种模式的结合,并将继续发展。

原题:纽约梅隆银行报告:比特币估值:艺术与科学的融合

全球知名的资产管理公司之一的纽约梅隆银行(Bny Mellon)发布了一份报告,将比特币与黄金进行了比较,并重点介绍了S2F模,以评估数字资产的价格及其在实体经济中的作用。

报告正文如下:

在当今的环境下,法定货币的内在价值越来越受到质疑,考虑比特币等替代货币的价值尤为重要。我们认为比特币/加密货币有需求。比特币估值可能是多种模式的结合,并将继续发展,尤其是在主流认可的情况下。

传统价值观

最普遍接受的货币定义是价值储存和交换的媒介。根据这些说法,比特币符合新兴货币的描述。有鉴于此,一些人可能会认为衡量比特币就像应用传统货币估值模一样简单。然而,估值的许多方面是相对的。例如,市盈率20倍贵吗?这取决于每股收益的增长,也与同行的增长有关。日元是否被高估取决于它相对于其他货币的相对价值。从购买力平价到《经济学人》巨无霸指数,大多数主流货币估值模通常关注发行国的相对地位。相对利率、进出口、外汇储备和国债等因素都会影响估值。然而,比特币和其他加密货币是****的,因为发行者背后没有央行、贸易平衡、地缘政治等。事实上,发行人的缺乏是因为设计。本质上,许多纯粹主义者认为比特币和其他加密货币是真正的全球货币。

另一种简单的估值方法将全球货币交易量等同于全球货币市场,并假设比特币将增加市场份额。按照目前的汇率,如果比特币取代全球5%的货币,每枚比特币将产生超过10万美元的收入。

不幸的是,很少有商业交易使用比特币,到目前为止,没有央行购买加密货币作为储备。使用传统的货币模式要么在概念上是错误的(对发行人没有制裁),要么实际上是错误的(缺乏日常使用)。

闪光的不是金子

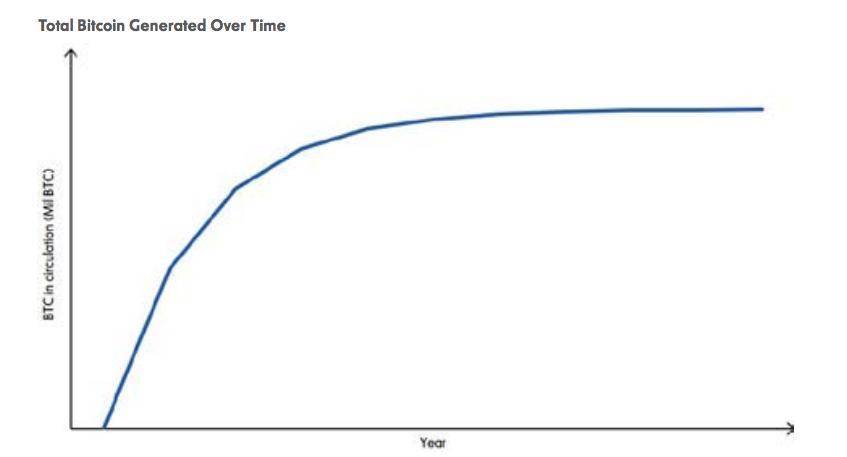

黄金常被比作比特币。事实上,它们有很多共同点,黄金是比特币效仿的好榜样。毕竟,几个世纪以来,黄金一直被视为价值储存和交换的媒介。黄金也是全球唯一一种绕过受制裁实体问题的公认“货币”。它的供应也相当有限。根据美国地质调查局(U.S.Geological Survey)的数据,1970年至2017年黄金产量的复合年增长率(CAGR)约为1.6%。从2020年开始,到2033年,将挖矿2100万比特币。据估计,比特币产量将以每年约1%的复合增长率增长。从理论上讲,每个人都可以自由挖矿黄金和比特币,任何一种供应都不被政府垄断。

黄金有什么用?2019年,科技/工业仅占大宗商品总使用量的7.5%左右,央行占15%,其余77.5%包括珠宝和投资需求。我们也将珠宝视为一种投资需求,因为许多文化使用24克拉黄金珠宝(印度和亚洲部分地区)作为储蓄工具。到目前为止,比特币在供需方面似乎与黄金不相上下。有鉴于此,我们将从黄金开始,讨论比特币的潜在估值。

黄金和大宗商品估价视角

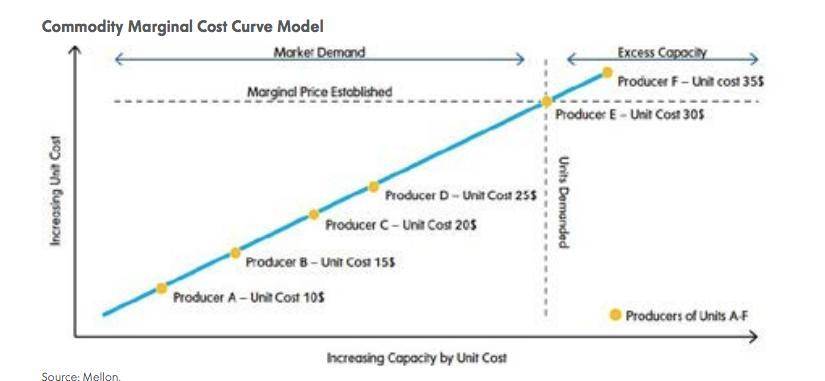

商品在供需和边际成本曲线的框架内进行估价。在下一页的图表中,假设这种假设商品的需求在需求单位线上。根据商品成本理论,成本**的生产者首先供给需求,然后成本较高的生产者供给需求,直到满足市场需求。

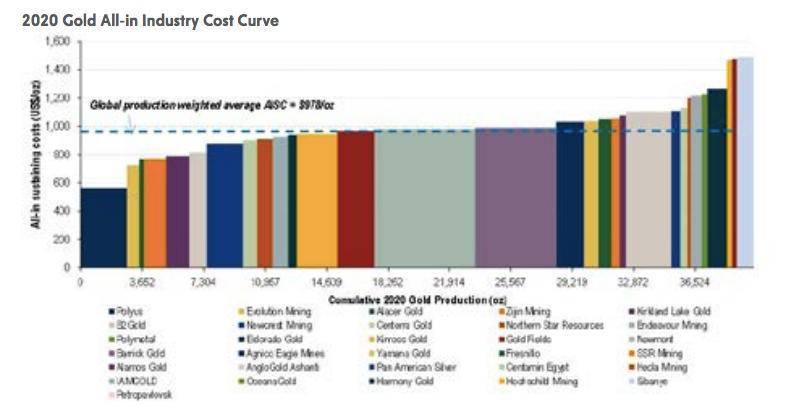

下表显示了全球黄金成本曲线。到2020年,整个行业黄金的平均成本约为每盎司980美元。然而,在2020年的大部分时间里,金价一直稳定在每盎司2000美元左右。边际成本曲线模最适合于由实际消费和投资需求驱动的商品。在现实世界中,当油价飙升(即1970年代的石油禁运)时,消费者会寻找替代品和/或使需求合理化(公共交通、节能汽车),直到调整供应(勘探、解除禁运)。

就黄金而言,正是黄金的稀有价值创造了需求。没有替代品,短期内很难增加供应。专家们可能会争辩说,回收的黄金将返回系统以满足需求。但如果我们回顾过去的黄金周期,结果通常是需求下降。例如,年产量翻番只会使全球库存增加3%。对于大宗商品投资,我们建议关注稀缺价值和需求。

不同的比特币估值框架

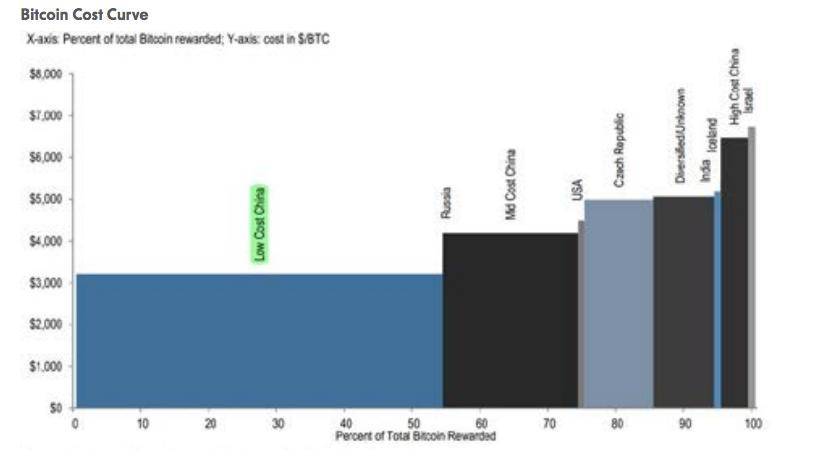

有很多模试图计算比特币的价值。首先,净成本模(挖矿比特币的物理成本)通常用于估算比特币。各种研究论文已经证明,比特币确实具有内在价值,而且该模是通过基于其边际生产成本的定价形式化的。”挖矿“新比特币”需要参与者提供真实的资源、使用能力和算力,以及其他资本支出/运营支出项目。凭直觉,这是有道理的。需要创造的东西具有内在价值。然而,这个成本决定了比特币的价格吗?不,可以这么说。很容易想象一个电力成本几乎免费的世界,因为可再生能源的普及使其在某些领域成为可能,算力也得到了飞跃性的提高。当挖矿供给确定,对替代货币/加密货币的需求持续增长时,比特币的价值是否应该仅仅因为挖矿成本的降低而下降?下面的比特币成本曲线图突出了与黄金成本曲线相同的问题——比特币价格的预测值或因果值较低(比特币的交易价格约为10000美元,远高于挖矿成本曲线)。

其次,库存流量比(S2F)是一个更有趣的估价概念。尽管它有缺点,但值得一读。存货与流量之比是一种商品的当前存货(当前可用的总量)除以新的生产流量(本年度的新产量)。黄金等大宗商品的库存与流动比率**(超过50),这意味着需要50年以上的黄金生产才能获得目前的黄金库存。比特币目前的S2F比率是20%。普通的S2F线性模是根据比特币S2F比率的增加来推断黄金达到市场价值的最终价格。

这一比率将相对“稀缺性”指标与一种被广泛接受为替代货币和储存价值手段的货币联系起来。批评S2F的人士会说,供应量并不能定义价格,他们强调,黄金价格在历史上波动很大,而S2F的价格一直保持在60%左右。他们认为,大部分黄金的走势可以用美元的购买力来解释,黄金的买卖是基于对通胀或货币贬值的预期。

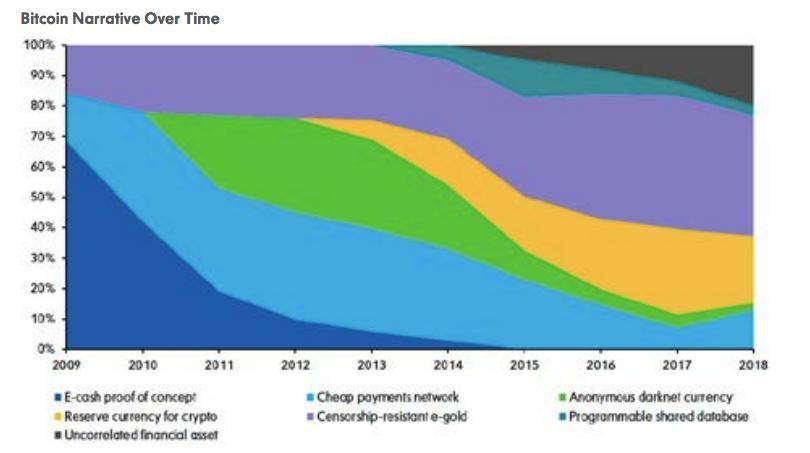

另一种可能的估值模是库存-流动交叉资产模(s2fx)。S2F比率的自然演变是其在黄金和白银交叉资产评估框架中的应用。在这种模式下,比特币的作用已从21世纪末的概念证明演变为非法固定货币/无关资产。

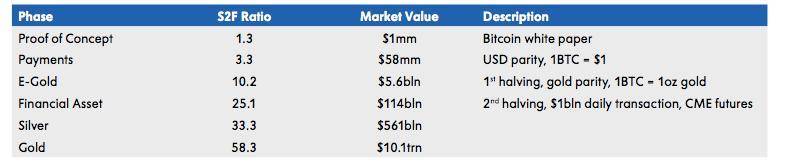

s2fx框架的创始人指出了比特币所经历的财务里程碑和阶段。每个阶段的特点都是人们对比特币的看法和使用方式发生了突然的变化,比特币的价格也出现了一系列的上涨。在下表中,我们总结了每个阶段。

根据s2fx模,比特币目前属于第4组(下图中的红点组)。第一次模拟考试的意义是,随着比特币获得更多的主流力量,并被视为更像黄金资产,稀缺价值(以S2F衡量)和随后的减半最终将推动金点集群的价格。然而,尽管每个集群/阶段的演变都促进了定价的逐步提高,但集群内的价格范围相当广。

比特币S2F交叉资产模

**,网络交易价值模关注加密资产作为数字交易货币的效用,交易量是模的重要影响因素。近期数据显示,大多数投资者购买比特币是为了保值,持有期也在增加。这与黄金相似,在黄金交易中,大宗商品是作为一种储存价值的手段,很少用作交换媒介。然而,有许多迹象表明,消费者和企业愿意交易比特币,代际变化可能会为比特币提供动力。

艺术胜于科学

与其说估价是科学,不如说估价是艺术。知名的金融市场是全球货币市场。几个世纪以来,货币一直以这样或那样的形式使用。然而,到目前为止,仍有几种货币估值模相互竞争,各有优缺点。归根结底,比特币估值很可能是几种模式的结合,并将继续发展,尤其是在得到主流认可的情况下。

文章链接:https://www.btchangqing.cn/221852.html

更新时间:2021年03月30日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。