作者:haseeb Qureshi,dragonf capital执行合伙人

卢江飞

Uniswap V3刚刚揭开了它的神秘面纱,有许多非常有见地的概念。我记得在2020年初,Uniswap的创始人海登谈到了相关的想法,现在他终于把这些想法变成了现实!在这里,我想详细阐述一下对Uniswap V3的理解及其在未来可能产生的影响。这个想法很粗糙。我们开始吧。

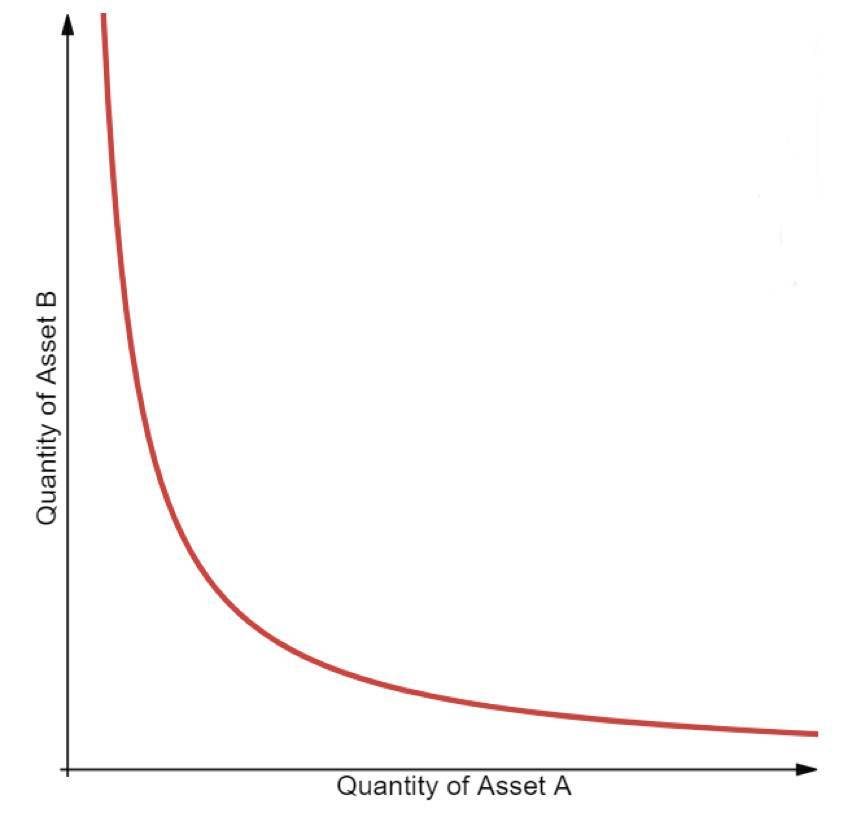

在目前的Uniswap V2中,所有的流动性都是按照常数积曲线规律提供的,从0到无穷大,这将导致Uniswap V2的资本效率低下。我们在实际情况中发现了这个问题——Uniswap的锁定量已经达到了50亿美元,但是平均每天的交易量只有10亿美元(只有20%),这是相当低的。

这也意味着很少的流动性是中心化的,但其中一个交易对可能处理绝大多数交易。为了保证资产能够获得2倍、5倍甚至100倍的增长,储备了大量的资金。从产品增长曲线不变的趋势来看,仍将有部分流动性留给市场。

Uniswap V3对此进行了优化。现在,流动性提供者(LP)可以设置提供流动性的价格范围(例如,ETH/USDC交易对可以在1600美元到1800美元之间提供流动性)。当我听到这个想法时,有一个问题:Uniswap如何在链上完成所有这些操作?因为你需要一个更好的树形结构来跟踪所有流动性提供者的头寸。

Uniswap V3给出了答案:量化!

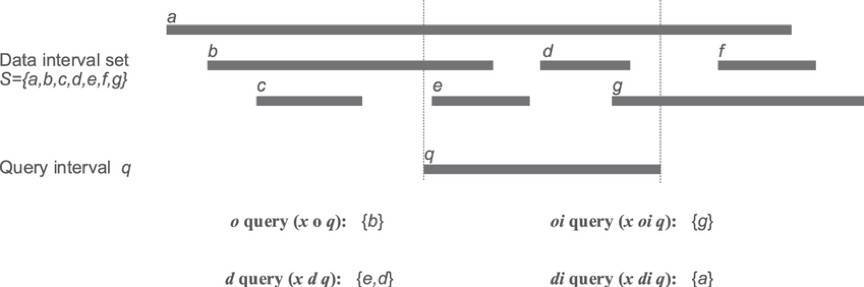

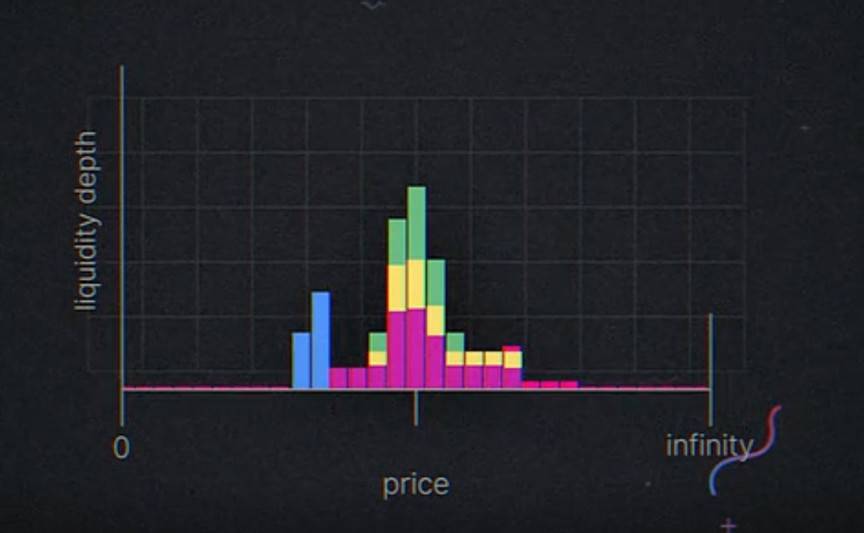

他们没有执行低效和花哨的数学运算,而是将整体价格曲线分解成几个小桶,并称之为“滴答声”(尽管我更喜欢称之为“桶”)。每个“桶”就像一个小的自动做市商(AMM),价格区间非常小。例如,USDC/ETH交易对的价格区间为1705-1710美元。

你可以想象,每个“桶”都有自己独立的流动性提供者。如果一笔交易耗尽了一个桶中的流动性,剩余的交易将转到下一个桶。低滑移交易将不允许跨越多个“桶”(每个“桶”的容量很小,例如,只有流动性池的0.1%)

这意味着,作为流动性提供者,如果您在USDC/ETH交易对的价格区间为1600-1800美元时提供流动性,实际上,流动性将存入100个“桶”(取决于计算结果)。很多人都注意到这个模看起来像一个订单。是的,有点像!

从某种意义上说,Uniswap V3是为第2层定制的。一旦Uniswap V3上线,第2层的资金将减少,但主动交易和头寸管理的成本以及交易委托分类账样式将降低。Uniswap V3可以“优雅地”提高中心化流动性和资本效率。

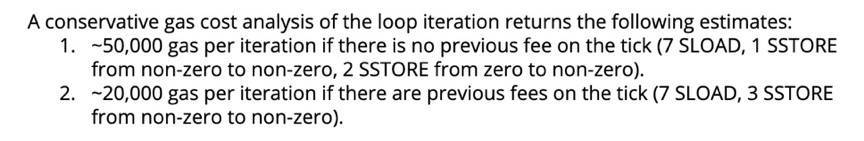

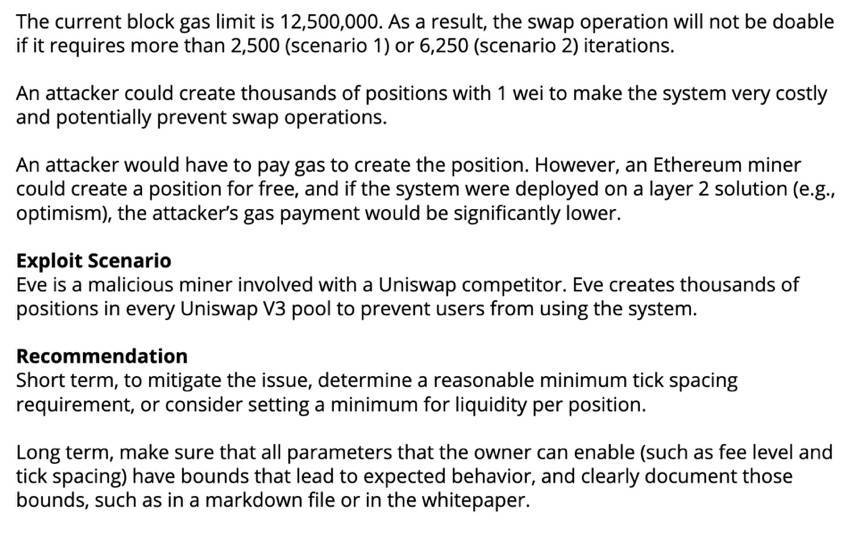

但是,对于跨多个bucket的事务,成本可能会更高(三个bucket之间的代币交换事务类似于三个Uniswap平台上的代币交换事务)。此外,多个“桶”之间的流动性提取和存款的交易成本也会更高(不过,Layer2的问题不大)。bits在审计报告中提出了一些意见,如下图所示:

如果一个“小桶”里有很多流动性提供者,会计成本会不会更高?审计可能会更加关注这个问题,但我并没有完全遵循这里的逻辑,因为我看不到流动性提供者有任何不良循环(这个问题是否只适用于非常小的“桶”)

Uniswap声称V3的气体效率高于V2,但只有在满足某些条件时(例如,事务所跨越的“桶”的数量并不大),这一点才可能成立。提供流动性将变得更加昂贵,但幸运的是,对用户而言,优化天然气成本和为其提供流动性的成本是有意义的(见以下审计意见):

好吧,流动性现在提供了更多的“情报”——你需要设定一个价格区间——但如果这种模式真的能产生更多的流动性,对每个人来说不是一件好事吗?

商人可以赚钱!做市商可以赚钱!然而,普通的流动性提供者可能无法挣钱!

有些人发现了这个问题。

如果你是一个懒惰的流动性提供者,你很可能会直接设定一个大范围的价格,比如1000-3000美元,然后在这个范围内存入资金。接下来,你的流动性将平均分配到每个“桶”中,但每个“桶”中分配的资金量实际上非常低。

问题是几乎很少的事务可以在一个“bucket”中完成。大多数交易都会跨越几个“桶”(这些“桶”的定价基本上都是围绕中间市场价格来设定的),这意味着这些“桶”会变得非常拥挤,因为几乎所有的费用都会在这些“桶”中产生,所以可能是所有专业人士的存款都有一个地方为其流动性。

对于做市商、矿工和其他DeFi专业人士来说,他们会将流动性头寸设定在中间市场价格附近,然后进出一些交易量大的“桶”。同时,普通散户的交易将被大量的“水桶”所覆盖。这意味着他们最终可以得到一个相对较低的成本份额!

你发现了吗?在旧版本的Uniswap中,流动性提供机制不考虑“随买随用”,任何人都很容易提供流动性,因为旧版本的Uniswap中没有提供流动性的竞争机制。在这种“傻瓜式”策略中,人人按比例分享流动资金池的收入。

但在新版Uniswap中,每个流动性提供者都需要参与竞争。如果你不制定一个好的策略,你会得到很低的利润。根据这一模式,估计未来Uniswap V3中几乎所有的费用收入都将被有组织的专业人员拿走。从某种意义上说,Uniswap V3已经变得很奇怪,有点像kyber——许多做市商必须定期更新公链的价格。

Uniswap在其博客中对此进行了解释。他们预计,未来市场上会出现“Uniswap战略集成商”。与去年一样,这些“Uniswap战略集成商”将收取散户的存款,然后与散户分享利润,从而实现成本再平衡。不过,这种策略确实不方便!

嗯,这让我想起了NFT。现在所有的NFT位置都像雪花一样。他们都不一样。每个NFT都有不同的价格限制,因此它们不再是同质代币。回顾Uniswap V3,您是否认为Uniswap V3的每个位置都像NFT。

我的第一个想法是:哦,一堆Uniswap衍生产品来了。将来,您可能无法在makerdao或AAVE上轻松借用Uniswap代币,因为每个Uniswap位置都不同。当然,如果有人标记了一个通用的Uniswap LP位置(也许是通过一个聚合器?)它可能有用,但会去中心化流动性。

我的第二个想法是:等等,这不会中断流动性挖矿计划吗?因为现在Uniswap NFT不能证明你真的提供了任何流动性。例如,我可以创造一个非常不合理的价格限制,使价格永远不会下跌的范围内,使我永远不会得到流动性挖矿奖励。

事实上,流动性挖矿对Uniswap的成功起着决定性的作用。幸运的是,有一种方法可以解决上述问题:你不能让用户通过Uniswap订阅,然后只奖励那些持有LP-NFT的用户。此模式错误。相反,他们必须通过共享合同在Uniswap上存款,该合同规定了合理的价格范围(比如80-120美元),并确保价值始终有效。如果中间市场价格逐渐下降,可能需要偶尔重新设定一个新的价格区间。

这一机制还可以使协议支持的做市更容易。例如,费成功地做到了!(我想看到@makerdao尝试这样做,比如对Dai使用1美元左右的严格价格限制来存入Uniswap LP头寸。)事实上,这里有很多很好的想法可以推广。

每个Uniswap流动性池将有可调整的费用(Uniswap将吃掉曲线)和“可爱的”反分歧许可证。

**,我想说的是,Uniswap V3确实令人印象深刻,我的理解也不是**正确的。

感谢Uniswap的联合创始人海登•亚当斯和paradigms的研究伙伴丹•罗宾逊。

文章标题:蜻蜓合作伙伴:uniswap V3中的一般流动性提供商真的能赚钱吗?

文章链接:https://www.btchangqing.cn/219319.html

更新时间:2021年03月26日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。