在大量比特币 ETF申请交给SEC后,SEC“死扛不批”的态度或将很快失控。

资产管理巨头富达(Fidelity)最近向美国证券交易委员会(sec)提交了比特币交易所买卖基金的注册申请。

富达的ETF应用只是众多应用中新的一个。近两个月来,在大量比特币 ETF申请被交给SEC之后,SEC“死扛不批”的态度或将很快失控。

在刚刚过去的2月份,北美首只由BTC而非衍生品支持的ETF推出。purpose bitcoin ETF成为全球第一只面向普通投资者的比特币基金。上市首日,比特币 ETF创出近1.65亿元的新高。它在短短一周内拥有超过10000个BTC。此后,尽管交易放缓,但ETF成立后的第一个月已超过10亿加元(约8亿美元)。

从市场的公开反馈来看,似乎很多人都没想到比特币 ETF的人气。目前,比特币ETF已成为机构**的投资工具。

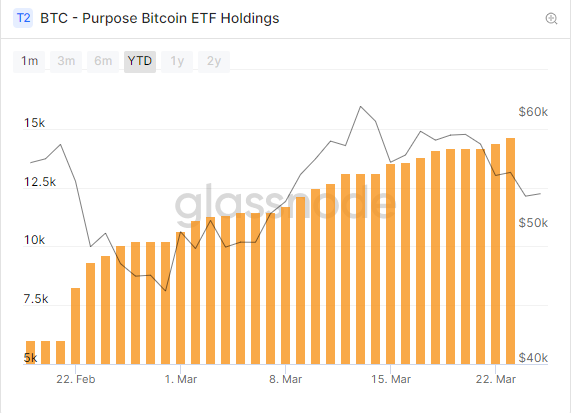

根据区块链数据平台glassnode的数据,截至3月22日,持有的比特币只ETF数量已达14659.99只。

美国证券交易委员会委员、“加密母亲”海丝特·皮尔斯也发表了这样的评论:如果比特币 ETF未获批准,美国可能失去先发优势。

围绕比特币etf,华尔街的许多机构都很活跃。

批量ETF申请即将推出

2013年7月,美国**投资者温克莱沃斯的孪生兄弟**向SEC申请比特币 ETF,开创了ETF申请的先例。ETF的全称是交易所买卖基金,这是一种开放式基金。它可以在证券交易所交易。基金管理公司可以随时向投资者出售新基金份额,也可以随时回购投资者持有的基金份额。通过比特币 ETF,美国很多希望购买比特币的企事业单位进一步解决了合规问题,降低了投资比特币的风险和门槛。

对于美国的散户投资者来说,ETF被认为是一款非常有益于普通投资者在美国股市购买的产品,可以让投资者在股市交易一篮子资产。比特币etf的股票可以跟踪比特币的价格,让投资者在股市有效交易比特币。比特币etf早有预期。

在2013年之后的漫长岁月里,许多机构也做出了类似的尝试,但遭到了sec的拒绝。公开资料显示,据外媒不完全统计,已有8家公司先后向SEC申请比特币 ETF,但均未成功。

证交会拒绝的主要原因是“发行人无法保证比特币潜在的市场操纵”、“比特币价格波动巨大”、“比特币的托管机制尚不成熟”。证交会对比特币的另类资产采取了非常谨慎的态度。

2020年底,随着比特币价格的不断突破,加密市场越来越受欢迎。这也恰逢证交会换届之际,前董事长杰伊·克莱顿(Jay Clayton)离职。新一届SEC主席上任后,比特币 ETF申请获批的可能性再次被提上日程,令SEC几乎没有时间思考。

相比之下,与美国长期处于同一北美市场的加拿大则率先通过了比特币etf的申请。2021年初,加拿大资产管理公司purpose investments和evolve funds已获得安大略省证券委员会(OSC)的批准,并发行了6019 ETF。**目的比特币ETF受到市场欢迎。

在加拿大,共有3只比特币 ETF于2月份获批上市,分别是:目的比特币ETF(交易代码BTCC)、evolve比特币ETF(息税前利润)和CI Galaxy比特币基金(btcx)。

有意思的是,在前两只ETF的背后,GEMINI信托公司似乎站在他们的身后,为他们提供二级托管。GEMINI的创始人、加密界的知名投资者温克莱沃斯兄弟(Winklevoss brothers)在申请比特币交易所买卖基金时多次遭到拒绝,似乎已经成功迁往加拿大。

根据电子文档分析与检索系统(SEDAR),其他拟发行的比特币 ETF也在等待审批,其中包括由horizons ETF Management(加拿大)、arxnovum investments和accelerate financial提交的比特币 ETF报表,该公司已发布初步决策文件。

虽然加拿大已经成功发行了两只比特币 ETF,但在美国和加拿大两条上市路径中,市场参与者数量和市场活跃度仍存在差距。目前比特币的价格已经达到6万多美元的新高,目前总市值已经超过1万亿美元。

火币研究所在一份报告中指出,目前美国市场的规模约为加拿大市场的27倍。在美国散户无法畅通无阻购买加拿大ETF产品的情况下,如果美国能够批准比特币 ETF入市,其比特币 ETF交易量很可能在投资者的热情下引起爆发式增长。尽管加拿大监管机构受到加密货币ETF产品各种优势的启发,率先推出该产品,但庞大而复杂的美国市场决定了他们可能会有更多的担忧,很难走出与加拿大相同的创新路线。

在机构需求旺盛之际,大量比特币 ETF申请再次涌向SEC。

1月22日,在美国证交会“过渡期”期间,美国投资管理公司凡内克重新提交了比特币 ETF的申请。它计划推出Vaneck vectors数字资产ETF,跟踪MVIs全球数字资产股指的价格和收益率表现。与此同时,CBOE还提交了文件,要求将Vaneck提议的比特币 ETF上市。近日,美国证交会公布了相关情况,凡纳克比特币 ETF的申请已开启45天的审核期。如果获得批准,ETF可能成为美国首只公开发行的比特币交易所交易产品。

3月20日,天桥资本向美国证券交易委员会提交了比特币交易所买卖基金的申请。早在今年1月,天桥资本就已推出比特币基金。

总部位于芝加哥的ETF也将于9月份向纽约证券交易所申请ETF股票。在申请比特币etf时,纽约数字投资集团(nydig)计划在纽约证券交易所(NYSE)上市。

在simplify资产管理公司提交的“美股+比特币etf”(NASDAQ:SPBC)申请中,还有一种非常规的股票和加密货币组合供投资者选择。对于此类基金,基金总资产的15%将投资于比特币信托(GBTC),间接投资于比特币。

主流基金合规投资工具

面对新一轮浪潮,灰度也在做准备。格力日前在官方发布的多份ETF相关招募信息中,引起市场猜测。

长期以来,通过灰标比特币信托进入加密市场一直是传统机构投资者购买比特币的主要渠道。ETF允许做市商随意创建和赎回股票。如果流动性充足,很少会出现溢价或折价的现象。在传统市场,其风险也被认为比GBTC等封闭式信托基金小得多。ETF工具更容易被公共基金和养老基金接受。ETF在加拿大可能更受欢迎。

在3月24日的一次采访中,格力首席执行官迈克尔·索南森(Michael sonnenshein)公开表示,格力对申请比特币 ETF持观望态度,格力正在为这种可能性做准备。但SEC可能还没有准备好批准比特币etf。

当市场仍在争论SEC的态度时,“ETF效应”已经开始蔓延。

首先,南美洲采取了一些行动。3月3日和19日,巴西也批准了南美首只比特币 ETF。ETF由资产管理公司QR asset management发行。它将作为qbtc11在巴西B3证券交易所上市。预计今年6月将进入B3公开交易。

另一方面,这种影响也蔓延到以太。在比特币etf发行后,3月初,evolve再次向加拿大证券监管机构(CSA)提交了以太坊etf(ETHr)的初始招股说明书。据官方介绍,ETHx将直接投资以太坊,其资产将采用彭博银河指数服务的ap以太坊指数(也是CME 以太坊期货合约的结算指数)定价。

各种加密ETF申请能否获批将成为市场关注的焦点。

火币大学校长于建宁公开表示,“比特币 ETF的成功获批意味着,只要有合规的股票账户,就可以间接买入比特币。对于比特币市场来说,用户将以难以想象的数量级增长,包括能够大量购买比特币的散户和传统金融机构,市场将迎来另一个升级维度。”。

现阶段,市场仍渴望有新资金进入。如果基于比特币的ETF能够发行流通,都市圈对大量用户资金的进入有了新的期待。

一些行业观察家也看到了机构的巨大需求,高盛数字资产主管马修·麦克德莫特(Matthew McDermott)在3月初接受高盛调查的机构客户中,超过三分之一的客户表示目前持有数字资产,其中超过一半的客户打算在未来几个月扩大数字资产组合,根据一项调查。他们见证了机构对比特币和加密的巨大需求,机构需求没有任何减弱的迹象。

这里讨论的机构需求包括整个行业,包括对冲基金、资产管理公司、宏观基金、银行、企业司库、保险和养老基金。大多数机构客户实际上都在讨论比特币。宽松的货币政策促进了机构对数字资产的需求。我们可能对证交会批准比特币etf持乐观态度。

文章链接:https://www.btchangqing.cn/219287.html

更新时间:2021年03月26日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。