过去,传统金融和加密货币市场都采用注册机制来匹配买卖双方的交易,直到自动做市商(AMM)交易模式的出现,为去中心化金融领域的用户带来了一种新的交易机制。自动做市商(AMM)模可以降低DEX对区块链绩效的依赖,在流动性充足的情况下,它还可以有较低的交易滑动点。最重要的是,代币持有人还可以通过向AMM的资金池提供流动性和收取交易费用,将现货资产转换为货币生成工具。

然而,自动做市商存在一个固有的缺陷,即流动性提供者必须承担“非**性损失”。以链通代币为例,2019年4月至2020年8月期间,链通代币价格上涨超过3700%,导致链通/ETH基金池流动性提供者资产价值较纯持有损失超过60%。

来源:zumzoom

由于无常损失将对长期流动性提供者产生重大影响,许多开发团队致力于开发这方面的解决方案。然而,在如此多的AMM项目中,唯一能够有效解决无常损失且易于使用的平台可能是v2.1版本更新后的Bancor。本文所要探讨的是Bancor如何解决AMM的“无常损失”痛点。

Bancor简介和当前性能

Bancor是市场上一个非常古老的AMM项目,也是自动做市商(AMM)模式的先驱。与Uniswap或sushiswap不同,Bancor上的所有资本池都必须使用BNT作为对价资产,如wbtc/BNT、ETH/BNT、USDT/BNT,这意味着BNT是所有TkN(etc20 token,token的缩写)之间的连接或路径,如TkN a-gt;BNT-gt;TkN B.由于缺乏激励流动性提供者购买和持有BNT,Bancor很难与Uniswap或kyber等过去可以自由选择对价货币的平台竞争。

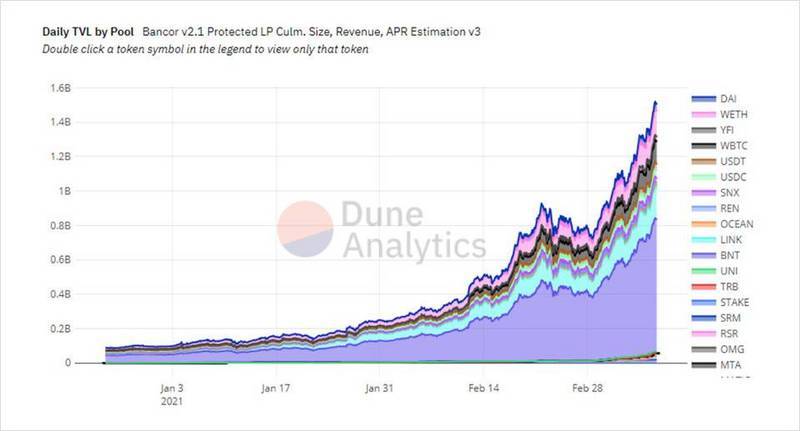

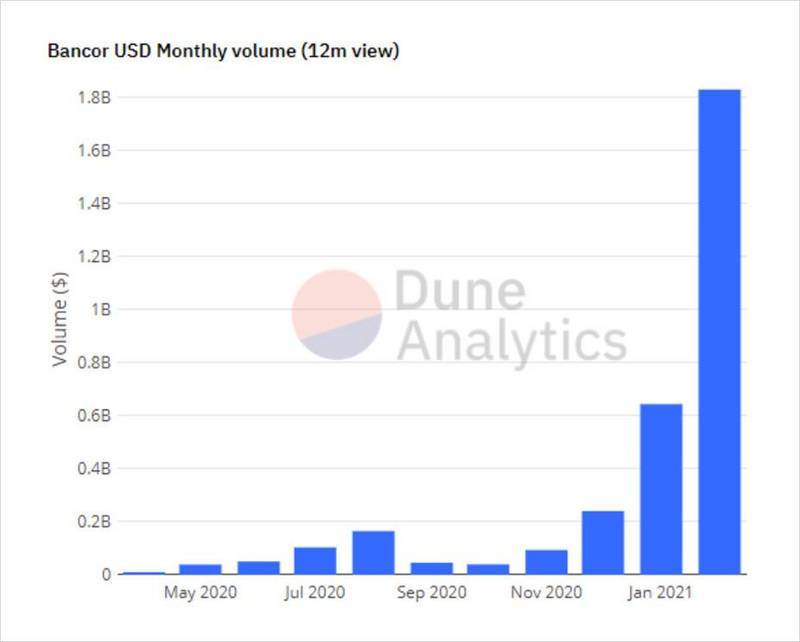

然而,正是因为Bancor从过去到现在一直坚持这样的模设计,他才能够解决其他平台在最近的v2.1版本中无法解决的“无常损失”问题。从下图中的平台锁定资产和交易量数据可以看出,Bancor在2021年2月实现了大幅增长,v2.1版本的修订是最重要的原因。

Bancor锁定资产大幅增加:

来源:沙丘分析

Bancor的月度交易量大幅增长:

来源:沙丘分析

v2.1版本更新

对于流动性提供者来说,v2.1版本更新带来的主要变化包括“支持单边流动性提供”和“无常损失保险”(这两个功能仅限于白名单池)。

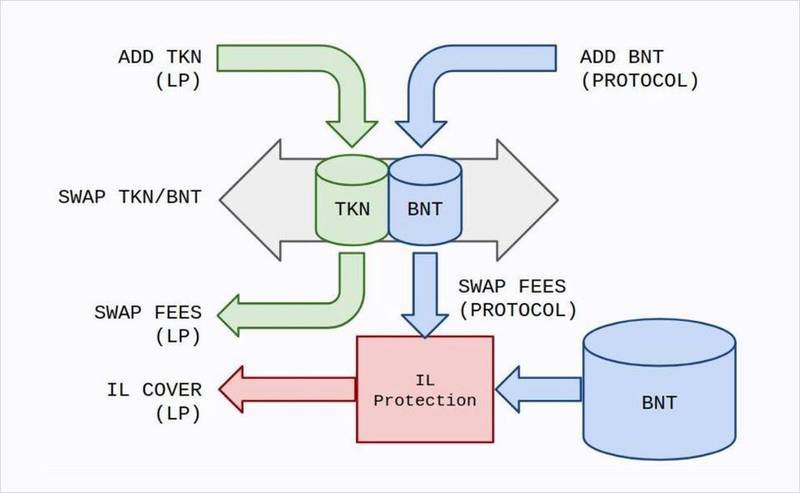

来源:Bancor

单边流动性规定

在过去,由于需要持有具有相应价值的BNT,同时向Bancor提供流动性,许多流动性提供者避免了这种做法。因此,在v2.1版本更新中,开发团队通过弹性供给模实现了“单边流动性提供”功能,流动性提供者可以选择只提供TkN或BNT,单一货币的流动性不需要一次准备两种资产,这是其他平台无法实现的。

所谓弹性供给模式,是指当流动性提供者向TkN/BNT基金池注入TkN的流动性时,协议自动增发BNT,补充流动性提供者应提供的BNT。这些新的BNT将保留在基金池中,并在流动性提供者提取TkN代币的流动性时烧毁。

另一方面,BNT持有人除了为TkN提供流动性外,还可以选择质押BNT提供流动性。当资金池中存在外部BNT流入(BNT持有人质押)时,协议铸造的BNT头寸将被替换,并与TkN形成交易对,协议铸造的BNT将因被替换而被销毁。

灵活供给模式实现了“单边流动性供给”功能,但附加代币受协议控制,只能作为资金池中的流动性。另外,弹性供给模中存在一个硬上限,其值由去中心化的治理组织决定。另一方面,弹性供给模也可以看作是协议和流动性提供者的共同投资,因为交易费用收入可以通过提供流动性获得,协议获得的费用收入将被用来摧毁BNT。因此,燃烧后的BNT数量将大于原来的BNT数量,从而增加BNT的稀缺性。

非**损失保险

弹性供应模式也是BANCOR解决易失性痛点的核心基础。“非**性损失保险”允许用户在Bancor上提供TkN流动性时享受“交易费用收入”,协议还可以覆盖用户遇到的任何非**性损失。但是,要获得*的非**性损失保险索赔,必须满足以下条件。

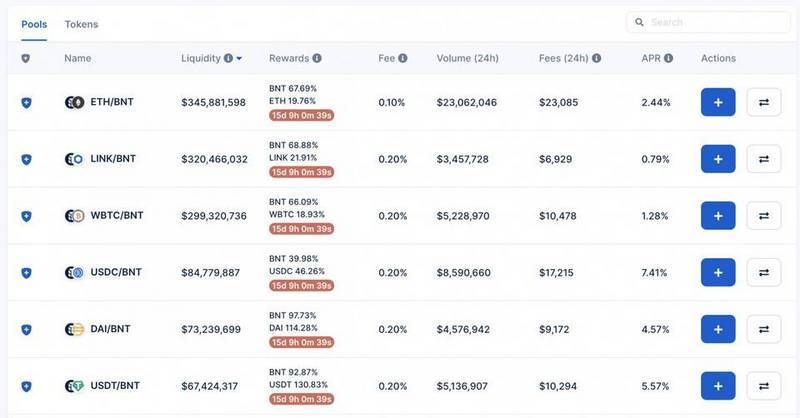

只有白名单池中的TkN才能享受非**性损失保险,可直接在Bancor网站上查看。蓝盾基金池可享受短期损失保险。

来源:Bancor

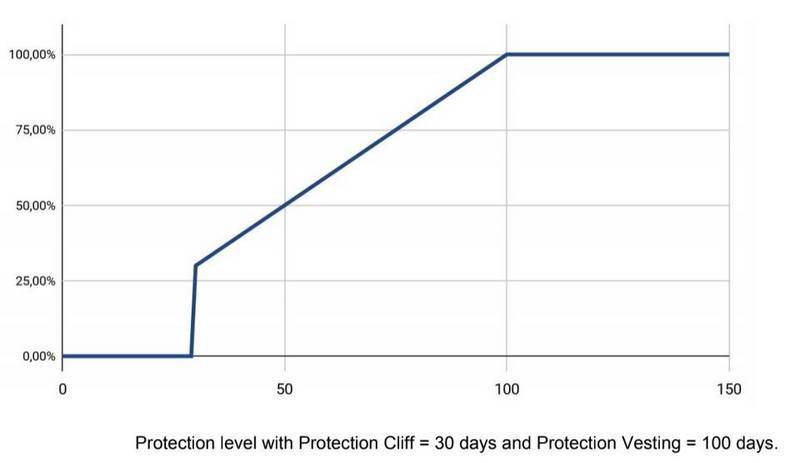

提供30至100天的流动资金。如果提供的流动资金少于30天,您就不能享受非**性损失的索赔。你可以在第30天赔偿30%的损失,然后每天加1%。第100天之后,您可以享受*的全额索赔。换言之,只有长期流动性提供者才能享受非**性损失的索赔。

来源:Bancor

如果满足上述条件,流动性提供者可以在提取流动性的同时获得Bancor的非**性损失保险(不能中途提取)。但是,如果收入不足以*偿还流动性提供者的非**性损失,协议将发行额外的BNT作为补偿,这意味着保险费用将由所有BNT持有人分担。

来源:Bancor

通货膨胀

阅读Bancor的解决方案后,大多数人会发现,无论是“弹性供给模”还是“可变损失保险”,解决方案都是发行更多代币。这将导致通货膨胀和稀释代币的价值。

在弹性供给模式下,增发代币由协议直接管理,仅作为资金池的流动性,不会流入外部市场,更不会造成代币价值稀释的问题。而且,多发代币作为联合投资基金的协议,可以增加协议收益,进而销毁更多代币,有利于整个代币经济的良性循环。

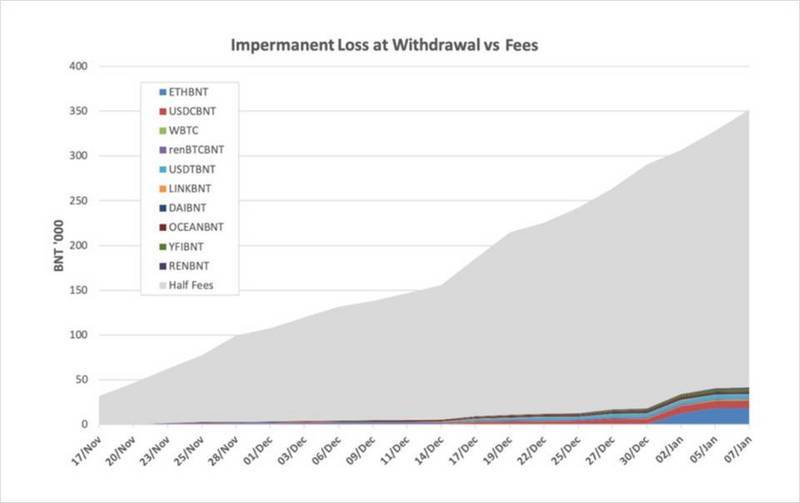

在非**性损失保险方面,似乎增发BNT作为非**性损失的补偿不利于BNT的价格增长,但事实上,到目前为止,BNT的交易费用收入已经完全摊薄了成本。根据deribit的分析,由于白名单池的设计和长期流动性提供者的限制,Bancor协议每获得一美元交易费收入,非经常性损失的补偿成本仅为0.07美元左右,这意味着现行的协议设计能够有效地为生态系统提供自给自足的经济循环。

来源:deribit

从各种数据来看,协议至今未出现通胀趋势,由于平台锁资产、交易量和质押收益的改善,BNT代币价格不断上涨。

潜在缺陷

因为“单边流动性提供”和“非**性损失保险”是只有社区批准的白名单池才能享受的两项功能,而且白名单池的审批流程繁琐,新项目或非白名单池的代币持有人如果想在Bancor建立一个池,必须准备BNT这是限制但这也是Bancor与Uniswap和sushiswap竞争的**弱点。

未来规划

事实上,除了今天共享的两个主要功能外,Bancor还具有矿业收入自动再投资和Bancor vortex(杠杆融资)功能,为BNT代币创造足够的代币授权和持有动机。此外,面对激烈的市场竞争,Bancor开发团队还计划在未来推出更多不同的新产品,包括origin pools(类似sushiswap的Onsen)和shadow token stable coin pools(benchmarking curve)Bancor因不断创新而被称为“DEX黑马”,如稳定币交易池、二级扩张计划、跨链交易等。

文章标题:AMM的“无常损失”问题能解决吗?了解Bancor的单边流动性和或有损失保险策略

文章链接:https://www.btchangqing.cn/217853.html

更新时间:2022年11月26日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。