经过长时间的通话,Uniswapv3计划在5月5日推出l1以太坊主网,并在不久的将来部署L2。

本文将对Uniswapv3进行深入分析,并探讨其对DeFi和NFT市场的影响。

在Uniswapv2中,流动性沿X*y=k价格曲线均匀分布。如果选择网格事务类别,则网格事务的上限为无限,下限为0。对于大多数基金池来说,大部分的流动性都不会被使用,这是对LP基金的极大浪费。官方博客给出了一个例子。V2dai/USDC仅储量约

0.50%的资金用于0.99美元至101美元之间的交易,但Dai/USDC的绝大多数交易都是以此价格进行的。也就是说,在Dai/USDC的资金池中,LP的资金浪费很大,99.5%的资金处于闲置状态。即使curve改进了AMM曲线公式,也存在LP资金浪费的问题。

1自定义XY曲线的任何部分以增加流动性

那是什么意思?例如,ETH的价格为1800USDT,但在ETH/USDT交易对中,当前LP的价格范围为0~无穷大。现在,lper可以为任何细分市场增加流动性。您可以添加200~500的段,也可以添加600~1800的任何段。

这样做有什么好处?这是一个很大的省钱。政府举了一个例子:

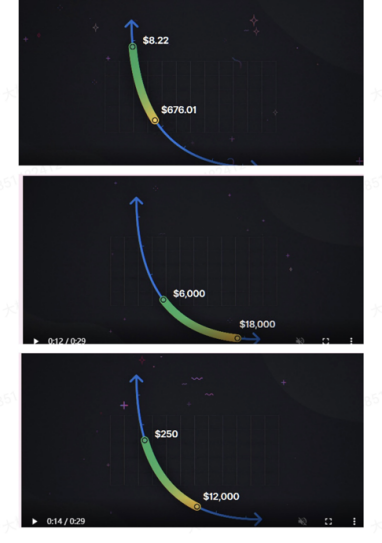

Alice和Bob都希望在Uniswapv3的ETH/Dai池中提供流动性。他们每个人都有一百万美元。ETH目前的价格是1500达令。

Alice决定在整个价格范围内部署资金(如Uniswapv2)。她存入了500000戴和333.33以太坊(总价值100万美元)。

相反,鲍勃建立了一个中心化的立场,只有有限合伙人的价格范围在1000至2250。他存入91751dai和61.17ETH,总价值约183500美元。其余的s816500他自己留着,但可以根据自己的意愿投资。虽然Alice的投资是Bob的5.44倍,但只要ETH/Dai的价格保持在1000到2250之间,他们就可以赚取同样的费用。

虽然当ETH价格低于1000美元或超过2250美元时,Bob将承担比Alice更多的自由损失,但Bob节省的816500美元可用于建立期货或期权等衍生头寸,以对冲LP的头寸风险。

;

;

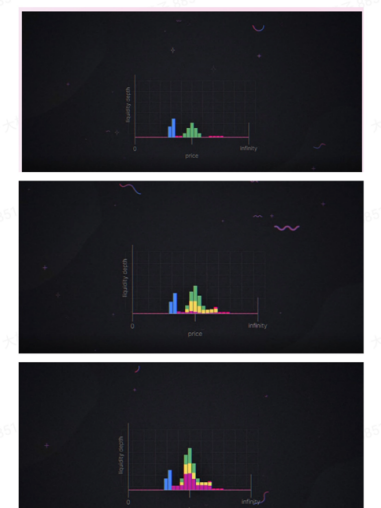

除了提高资金利用效率外,知名的优势就是进一步中心化深度。我们知道,在中心化的证券市场中,接近交易价格的价格是最深的,因为它代表了人们的预期价格。

同时,收集到不同期望的多个LP深度后,更像是自然的中心化深度(中心化深度有偏,比如某个档位会有一个大订单),所以对于接受者来说,更接近中心化的体验。

但是,如果用户增加的流动性一直在市场之外,lper将无法获得手续费。

;

;

与寿司相比,简单地增加限价太聪明了。为什么?我们知道,在DeFi行业,有一个常识,即资本池模式下的所有产品都幸存了下来,比如贷款。做点对点交易的ETHlend已经死了两年半,在学习了comp作为资本池模式之后,它已经起飞了。例如DEX,Uniswap之前的各种订单类DEX都是非常困难的。因此,Uniswap在使用了资金池模式之后也起飞了。

Uniswap坚持基金池模式,只是将基金池分成小块,可以更好地表达lper的观点,这比限价令模式下的sushi聪明得多。

由于lptoken不再是标准代币,LP token的V3版本是NFT,这可能是NFT在DeFi中的大规模应用,因为NFT以前局限于DeFi领域的保险,比如银联、ins3保险项目,都是以NFT作为承销资金,如果V3是的话,保险是DeFi的少数领域作为lptoken大规模使用NFT,那么NFT在DeFi中的大规模应用就要开始了!

这种有意义的质押挖矿将进一步促进非金融资产的发展,而这种定价简单的非金融资产将进一步促进非金融资产借贷和转让市场的快速发展。

当然,产生NFT-lptoken的天然气可能非常昂贵。我不知道它是否会进一步抵消V3在更新路由算法(最省气的路由算法与1INCH一致,路由估计已经优化到**)方面的努力,从而节省燃气成本。

2“资金池”模式限价单

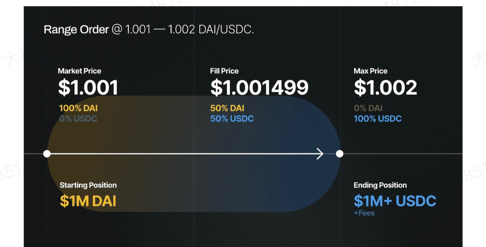

除了部分流动性,V3还做出了类似限价令的“范围内订单”。Lper可以将单个xtoken存储在用户定义的高于或低于当前价格的价格范围内。如果市场价格进入其规定的范围,他们将出售xtoken沿平滑曲线,以换取ytoken,并在这个过程中赚取Maker费用。自定义价格范围类似于传统的限价单。

例如,如果Dai的当前价格低于1.001USDC,Alice可以在1001-1002dai/USDC的范围内出售USDC,同时购买1000万美元的dal。

如果USDC大于1002dai,Alice手中的USDC将完全被Dai取代。如果USDC小于1.002 Dai,交换过程将停止。

;

;

这种资金池模式的“限价单”模式,如只指定价格的限价单,更为合理。

3V3的手续费比较灵活

Nbsp;Uniswap V3为LP提供三种不同的收费水平—每对LP分别为0.05%、0.30%和1.00%。这使得资金池的创建者可以更自由地管理资金池。然而,很明显,每个交易对可能有三个不同的基金池,如ETH/Dai,这导致流动性去中心化。不过,项目方认为,资金池将中心化在“明显”的费用水平。事实上,平衡器的实践也支持这一观点(平衡器支持建立不同手续费的基金池,但LP中心化在“合理”的基金池中)

4**预言机

这里的预言机并不意味着Uniswap使用预言机,而是像v2一样为其他DeFi产品提供预言机服务。v3预言机版本将提供更多的服务,包括twap等,这里不作详细说明。

总结

在V3的具体细节出来之前,市场上对V3的猜测可谓五花八门,但大多数观点都是针对L2的。大多数DEX项目认为AMM算法已经优化到了**,没有什么可以优化的。加上CEX的报价作为预测机或限价令,让AMM更完美就足够了。但Uniswap没有,我没想到它实际上是一个“堆砌无数网格机器人,然后给网格机器人一个NFT”的创新。它可以继续使AMM算法重新焕发光彩。同样,只有AMM算法的发明者才真正了解AMM算法。Fork解决不了v3.v4.v5的问题,只有原创的项目才能像AAVE一样,uni和comp才能继续给投资者带来创新溢价,Fork的项目的市值永远都会有一个上限,因为别人的故事还没说完,你也说完了。

文章标题:uniswap V3深入评估对defi和NFT市场有何影响?

文章链接:https://www.btchangqing.cn/217806.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。