近期,美国国债收益率上升速度明显加快。1月初,美国债券收益率超过1.0%。2月25日,美国国债收益率甚至超过1.5%,在不到一个月的时间里上涨了50个基点,引发市场震荡。美国债券收益率的上升趋势受到通货膨胀率和实际利率的推动。从供求角度看,激进的财政政策导致美联储承担供给的速度减慢,美债供需缺口扩大,美债收益率上升;从实际利率角度看,疫情得到有效控制,经济复苏预期基本实现,消费者信心明显恢复;同时,财政刺激进一步拉动了消费需求。此外,主要产油国仍然有限,而油价上涨等因素加剧了通胀。

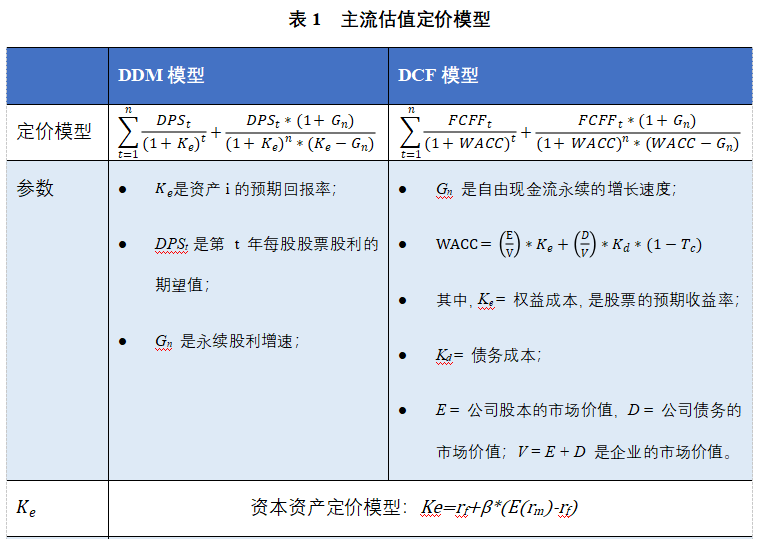

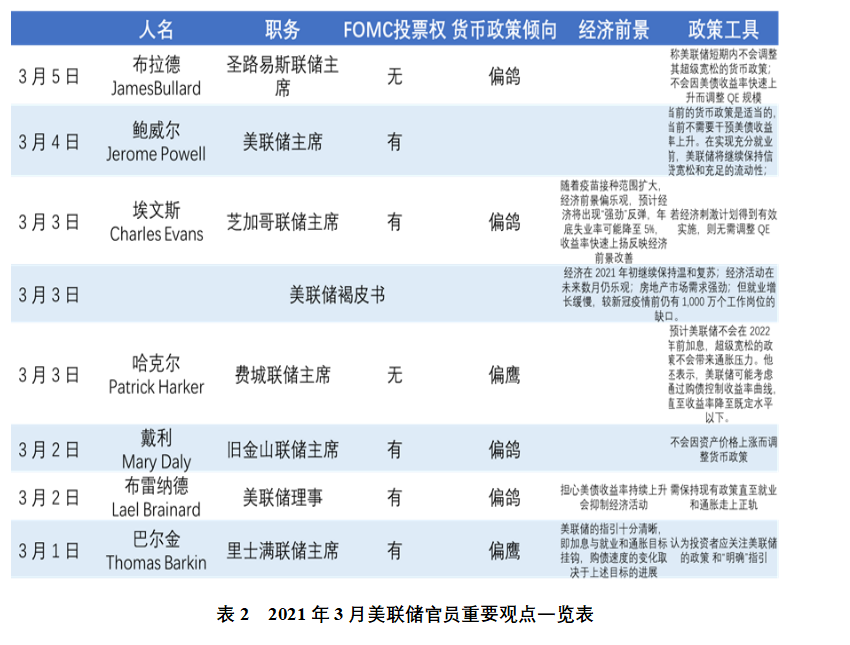

从理论上讲,美国债券收益率上升将导致股市下跌。目前,评价股票内在价值的模主要有两种:贴现现金流模(DCF)和贴现股利模(DDM)。然而,无论采用哪种模,主要影响因素都是无风险收益率RF和市场预期收益率e(RM)。无风险收益率可由美国债券收益率表示,分别作用于DCF模分母的加权平均资本成本和DDM模分母的a6021。因此,美国债券收益率的上升将降低人们对股市的预期。与高风险资产相比,比特币的价格也会受到影响。

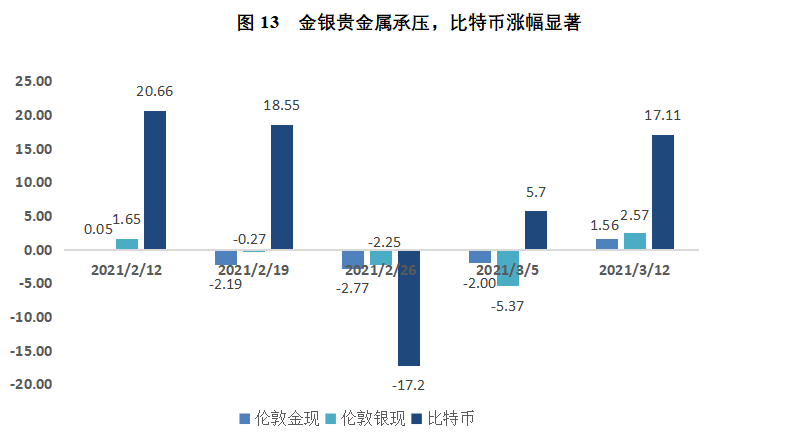

在美债收益率持续走高,甚至升至1.64高点以上的背景下,美联储不太可能出现政策大转弯,21年的货币宽松政策仍将延续。即使全球央行的宽松努力正在小幅放缓,货币政策的退出也是渐进的。投资者对未来长期通胀预期上升,股市整体上涨。不过,高价值资产再度承压,尤其是龙头科技股。黄金和白银等贵金属在过去五周也表现疲弱。在货币过度发行、黄金等替代品不尽如人意的情况下,以比特币为代表的数字货币市场正逐步走向“数字黄金”功能,表现强劲。3月13日,它甚至穿透了6万元的关键节点。

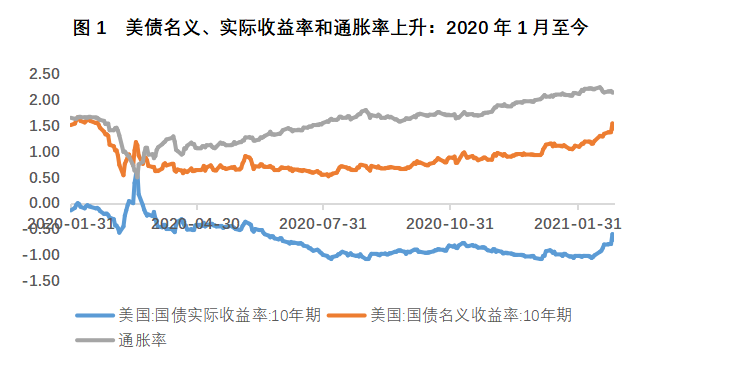

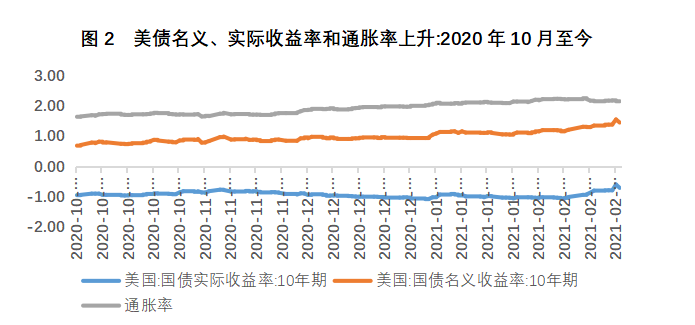

10年期美国国债的收益率受实际利率和通货膨胀率的影响

国债市场收益率已成为金融市场的基准利率,成为投资者判断市场走势的风向标。也可以理解为美元的资本成本。正常情况下,美联储加息时,10年期国债收益率会上升,否则,10年期国债收益率会下降。近期,美联储一直处于零利率状态,而美债收益率大幅上升,这意味着存在一定的“引领”效应,反映了市场对美联储量化宽松政策的预期。

2020年4月至8月上旬,10年期美国国债收益率将维持在0.5-0.7%的低水平,运行平稳。从8月中旬到1月底,美国国债收益率将开始上升趋势。自1月底以来,美国通胀率保持稳定趋势。因此,美国国债收益率的上升主要是由实际收益率引起的。如今,美国国债收益率已超过1.5%,引发金融市场对通胀的担忧。

来源:wind,okex研究所

来源:wind,okex研究所

Fisher公式表明,名义利率受实际利率和通货膨胀率的影响。因此,我们将从美国实际利率和通货膨胀率的角度来分析名义利率上升的原因。

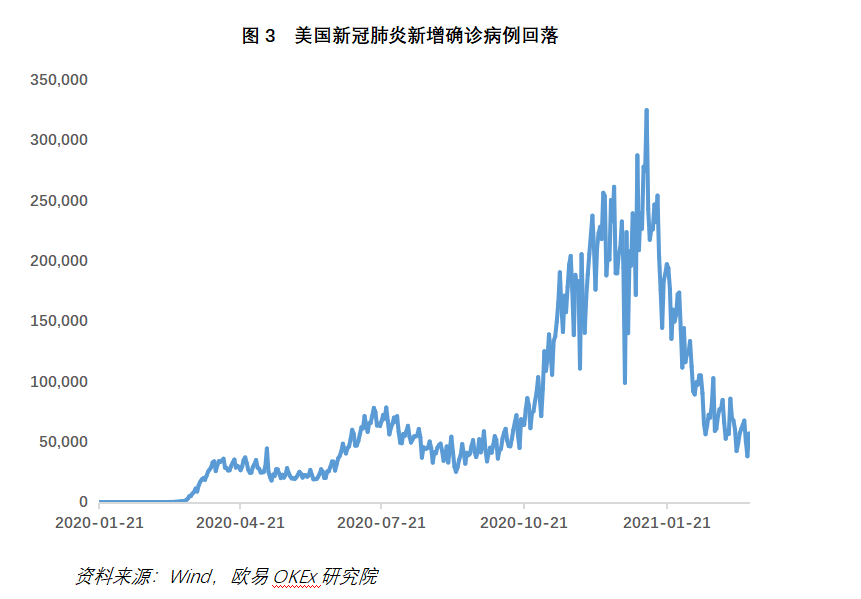

1.1美国疫情的好转带来了实际利率的上升

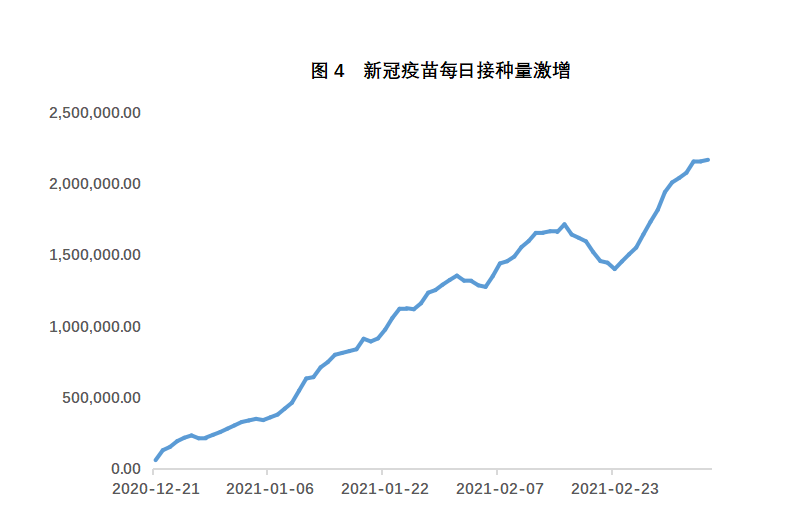

实际利率上升的原因是疫苗的出现改善了美国的疫情。1月中旬,美国新增冠状病毒肺炎病例达到高峰。确诊病例从15例逐渐下降到去年10月的水平。一方面,这是拜登政府防疫政策的结果,包括在美国各地实施强制戴口罩和更严格的封锁措施。另一方面,美国的疫苗接种取得了良好的保护效果:自去年12月14日以来,美国政府实施的疫苗接种量呈上升趋势。根据美国疾病预防控制中心收集的联邦数据,截至3月11日,共接种疫苗9570万剂,占至少接种过一剂疫苗总人数的18.8%,接种过两剂全量疫苗总人数的9.8%。目前,美国每天已收到210多万份疫苗。

来源:wind,okex研究所

和 ;

;

来源:wind,okex研究所

1.2宽松的货币政策和财政刺激使通货膨胀率上升

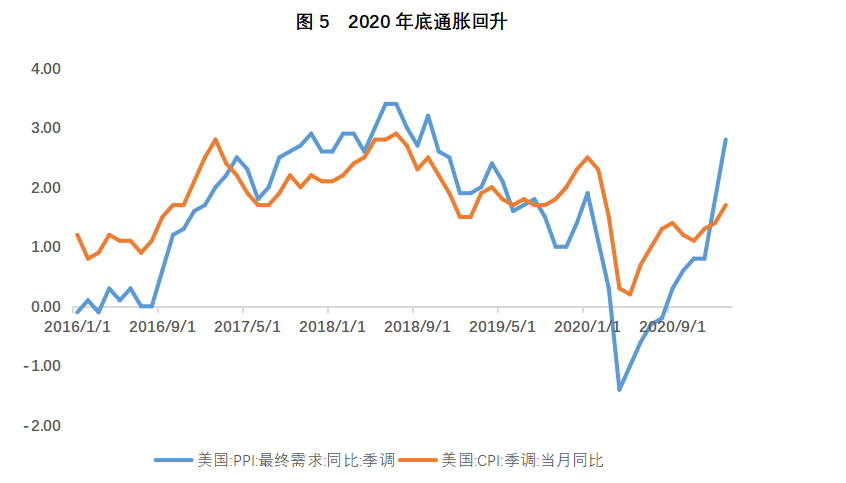

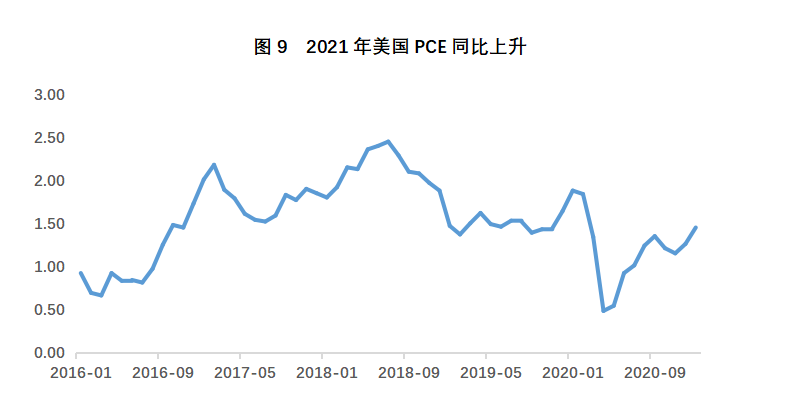

此外,通货膨胀率的上升也带来了名义利率的上升。CPI可以用来衡量消费者在日常生活支出中所经历的通货膨胀,是从消费者角度衡量经济变化的滞后指标,主要关注消费品的价格变化;而PPI是从生产者角度衡量经济变化的先行指标,主要关注消费品的价格变化衡量早期生产过程中的通货膨胀。PCE指数考虑了消费者随物价变化而变化的消费习惯,因此可以更好地捕捉消费者的购物倾向,这是美联储衡量通胀预期的一个更偏颇的指数。

2020年底以来,由于供需缺口、全球经济复苏和低利率等因素,以原油、铜为首的大宗商品价格上涨,带动美国PPI同比增长超预期,从而通过名义经济增长加息。去年10月以来,美国WTI原油现货价格从40美元/桶上涨至65美元/桶,增长率超过60%。原油作为最上游的能源,对下游产生成本压力。如果油价本身受到供给因素的过度影响,将加剧美国的滞胀风险,也将加剧美联储收紧政策的风险,从而导致美债收益率飙升。今天,铜价从6000美元涨到8400美元,涨幅约为40%。PPI同比增速超过2.5%。2021年一季度后,经济边际放缓、通胀预期小幅反弹、信贷政策结构性收紧的周期性阶段,属于经济复苏向过热、滞胀的过渡期,广义流动性的转折点即将到来。

来源:wind,okex研究所

来源:wind,okex研究所

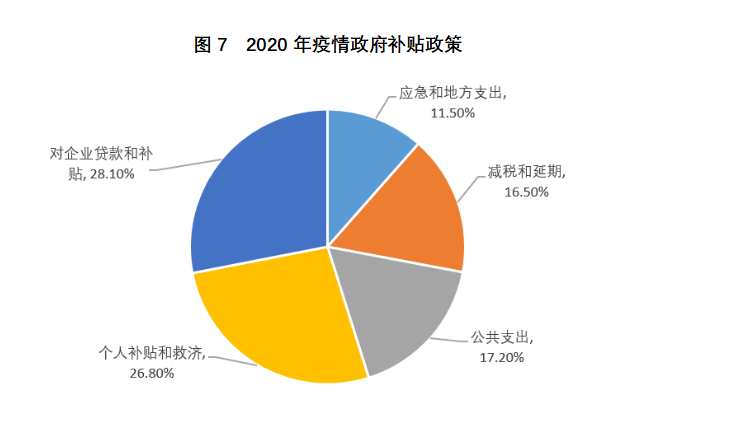

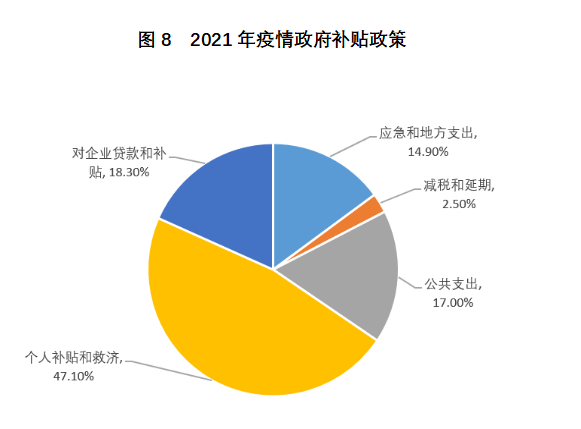

为了应对COVID-19对美国经济的巨大影响,美国政府在2020-2021年间批准了几项财政刺激法案。2020年,美国通过三轮财政刺激计划,新增财政赤字总额超过2万亿美元,20年来占国内生产总值的9.7%,其中包括careact、ppphce和lwspa。2021年,美国新总统拜登和财政部长耶伦通过了“9000亿美元经济刺激计划”和“美国救助计划法案”,总额达1.9万亿美元,超过国内生产总值的8.7%。其中,2021年对个人的补贴和救济比例(47.1%)远高于2020年(26.8%),总额近9000亿美元,成为美国历史上对居民知名的直接补贴。

;

来源:wind,okex研究所

预计1.9万亿美元的财政刺激政策将增强和改善经济预期,从而导致美国国债的大规模发行。美国债券供应的上行压力将主要体现在利率上行上。此外,过度的财政刺激将加剧大宗商品供求失衡,从而推动美国核心大宗商品通胀上行。从商品需求侧看,财政补贴会增加个人和企业的收入,从而促进商品消费;而在商品供给侧,过高的失业补贴会挤占低工资岗位,从而使工业生产复苏缓慢。大宗商品需求明显大于供给,这无疑将推动美国核心商品的通胀。

来源:wind,okex研究所

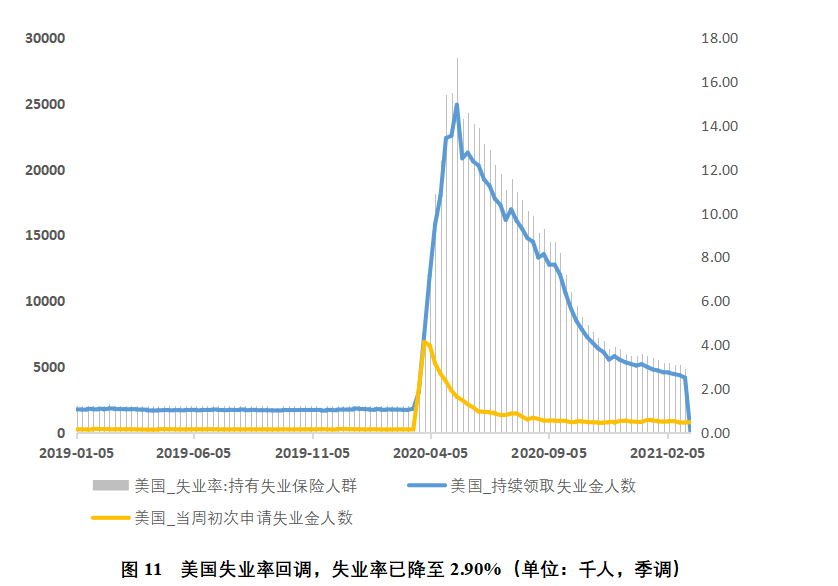

根据美联储2月19日向国会提交的《货币政策报告》,美国联邦公开市场委员会将联邦基金利率维持在接近零的水平,以便在较长时间内实现2%的很高就业率和通胀率。自去年3月以来,美国联邦公开市场委员会(FOMC)一直将联邦基金利率的目标区间维持在0%至0.25%之间,并在8月发布的修正案中重申,短期内通胀率将维持在2%,预计一段时间内将超过2%。因此,市场已经放弃了短期内改变货币政策的想法。

从美债利率上升看比特币与股市

2.1无风险收益率的上升影响了定价模的分母,降低了股市的预期

作为世界上最重要的无风险利率,美国国债收益率是风险资产定价的锚定。由于美国政府采取1.9万亿美元的激进财政政策,导致财政赤字,因此极有可能发行大规模国债以增加财政收入。从美联储的角度看,美国国债的供给远远超过需求,这无疑导致美国国债利率飙升。

评价股票内在价值的传统模有两种:贴现现金流模(DCF)和贴现股利模(DDM)。无风险收益率可由美国债券收益率表示,分别作用于DCF模分母的加权平均资本成本和DDM模分母的。因此,美国债券收益率的上升将降低人们对股市的预期。与高风险资产相比,比特币的价格也会受到影响。

来源:wind,okex研究所

其中,无风险收益率通常用国债收益率来表示。国债由国家信用担保,在国家政府稳定的前提下,国家信用通常被认为是无风险的。同时,我们通常认为短期内市场风险溢价将保持稳定,因此市场预期收益率将跟随无风险收益率,这使得国债收益率成为风险资产定价的基调。

此外,全球经济一体化的形势相对成熟。美国GDP连续近130年位居世界第一,2020年占全球经济总量的24.82%。因此,美元作为国际货币的地位被广泛接受,美联储作为中央银行的地位更为优越。在确认国债收益率为无风险收益率的基础上,美国国债收益率成为全球资产定价的“锚”。

2.2. 市场预测美联储将加快当前货币政策的转变,引起市场恐慌

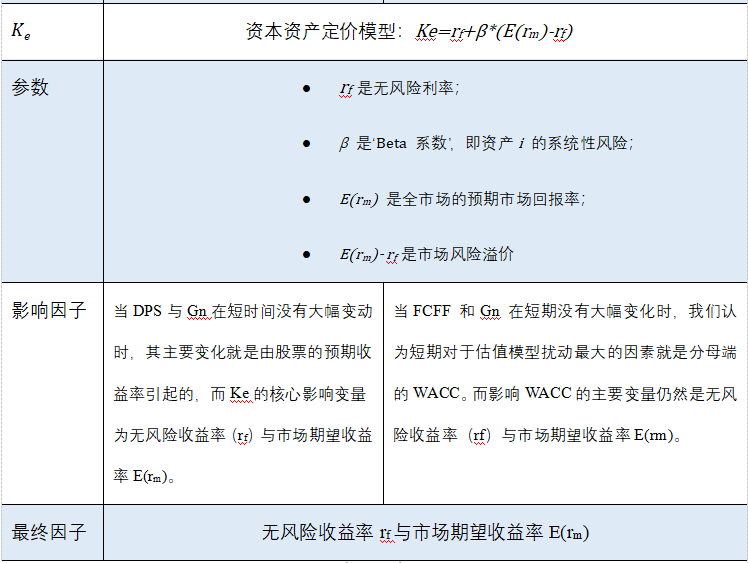

另一方面,美国债券收益率是市场预测美联储货币政策的关键指标。自2020年疫情爆发以来,美国失业率大幅上升,金融市场一直疲软。为了逐步恢复经济,美联储不断加大举债力度,美国国债收益率也有所提高。过去一段时间,美国债券利率一直维持在较高水平。3月11日,即美国政府1.9万亿财政刺激法案通过的第二天,美国国债收益率甚至升至1.64%以上。

由此可见,国外疫苗已开始普及,这无疑为经济的快速修复提供了良好的环境基础。2月份,CPI呈上升趋势,PPI甚至高于预期,失业率略有改善,消费者信心明显恢复,财政刺激也进一步拉动了消费需求。此外,主要产油国仍然有限,油价上涨。目前来看,2021年美国经济平稳复苏并不意外。

来源:wind,okex研究所

来源:wind,okex研究所

来源:wind,okex研究所

市场情绪也有所平复。在美联储官员最近的公开声明中,几乎没有人认为通胀会成为一种威胁。鲍威尔总统说,通货膨胀不会持续大幅上升。同时,他认为“美国债券收益率的上升是市场信心的体现,表明经济将强劲复苏”,“经济在就业和通胀方面取得实质性进展需要时间”,美联储的政策最终不可能发生剧烈变化,21年的货币宽松政策仍将继续。即使全球央行的宽松政策正在放缓,货币政策的退出也将是渐进的。

来源:wind,okex研究所

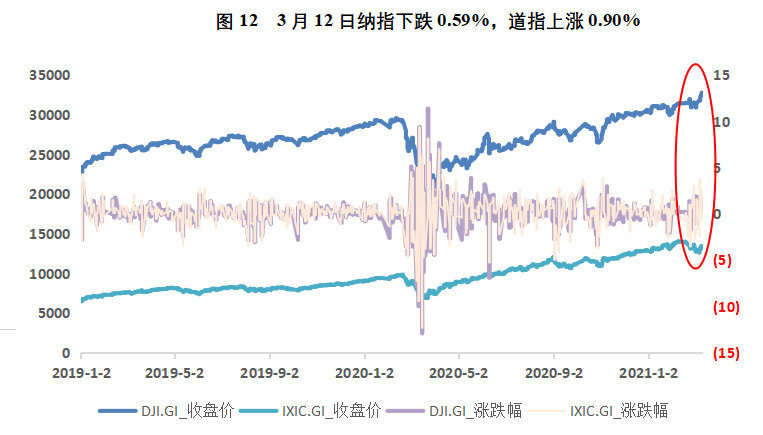

在各种因素的叠加下,美国国债收益率的上升“应运而生”。在此背景下,全球金融市场剧烈波动,股市整体上涨。不过,高估值资产再度承压,尤其是龙头科技股。3月12日,纳斯达克指数下跌78.81点,收于13319.86点,跌幅0.59%;道琼斯工业指数上涨0.90%,收于32778.64点。价值股和成长股的相对表现较差,回归到流行前的水平。

来源:wind,okex研究所

来源:wind,okex研究所

以比特币为代表的数字货币也表现强劲,并加速上涨。3月13日,突破6万美元节点,达到61165.19美元,上涨6.80%。一方面取决于其货币属性的强化和机构投资者的参与,这使得比特币等散户为主的边际资产更接近主流资产;但更大程度上,则是市场长期通胀预期的上升。黄金、白银等贵金属近5周走势疲弱,涨幅远低于比特币,在货币超发和黄金等替代品不尽如人意的情况下,以比特币为代表的数字货币市场正逐步走向“数字黄金”功能。

来源:wind,okex研究所

3比特币市场现状与未来

当前的比特币牛市是高通胀预期的产物。一方面,受此影响,明年全球经济复苏将放缓;另一方面,央行将推出极其宽松的货币政策,推高金融市场的通胀预期。在高通胀的经济环境下,机构投资者为了避免名义本金的损失,追求更高的收益,增加了对比特币的需求。同样,当全球经济开始复苏,各大央行开始收紧货币政策,市场通胀预期发生变化时,机构投资者也会抛售比特币,造成比特币价格大幅下跌。

当10年期国债收益率的快速上升导致美股下跌时,美联储官员迅速出面安抚市场情绪,并发表声明称,10年期国债收益率的上升是“适当的”,反映了经济的复苏。因此,货币政策不会发生变化,这打消了市场对货币政策变化的担忧,市场通胀预期有所修正。短期来看,如果美联储官员的上述言论能够成功平抑市场情绪,美股和比特币的价格在短期内将得到一定的回升;但是,如果10年期国债收益率继续飙升,市场信心和预期无法逆转,那么暴跌仍将持续。

美国政策通过了1.9万亿美元的财政刺激方案。****的财政刺激措施将刺激社会需求增长,推高大宗商品价格,并在一段时间内提高全球通胀预期。

油价是欧美等国通货膨胀的重要外生影响因素。受主要产油国限产政策和全球经济逐步复苏的影响,油价逐步走高,将给欧美主要经济体带来通胀压力。

随着全球电动车巨头特斯拉、全球知名的资产管理公司黑石集团、挪威石油巨头阿卡尔等企业纷纷投资比特币,比特币正逐渐从少数人的另类投资演变为大众的“数字黄金”。在全球经济复苏的背景下,美国的财政政策预计不会对通胀的防控产生好的效果。可以预计,如果今年下半年经济继续复苏,宽松货币政策基调保持不变,那么比特币很可能再次上涨。

文章链接:https://www.btchangqing.cn/217281.html

更新时间:2022年11月26日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。