期货合约的成交量在过去一年有显著增长,持仓量的增加就是明证。未平仓合约总数在六个月内从39亿美元增至215亿美元,增幅达450%。

有时交易者认为,高或低的资本利率和飙升的空头头寸表明市场看涨,但正如协整之前解释的那样,情况并非如此。本文将简要介绍资本利率以及交易员如何解释永续期货合约的资本利率。

资本率可以作为牛市和熊市的指标

对于**性货物合同,嵌入汇率通常每8小时收取一次,以确保不存在贸易风险失衡。尽管买卖双方的未平仓头寸一直是匹配的,但它们的杠杆比率可能不同。

当多头使用更多的杠杆时,他们将为此付出代价。因此,这种情况被解读为看涨。相反,当空头使用更多杠杆,导致资本率为负时,情况正好相反。

每当交易者使用高杠杆时,分析师都会指出级联清算的风险。虽然这是事实,但它可能持续数周,有时去杠杆化会自行发生。因此,如数据所示,此类指标不应用于预测局部顶点。

当买家过于兴奋时,牛市通常会导致正的资本率。然而,这种情况将给空头带来巨大的风暴,因为5%的价格修正将迫使多头以20倍的杠杆率平仓。这些订单可能会给价格带来压力,导致价格下跌10%,随后会进行一系列的清算。

因此,专家和分析师通常认为,高资本率是市场下跌时进行连续清算的主要原因,尽管在牛市期间,资本率可能会维持在异常高的水平。

基金利率可以在当地的底部找到

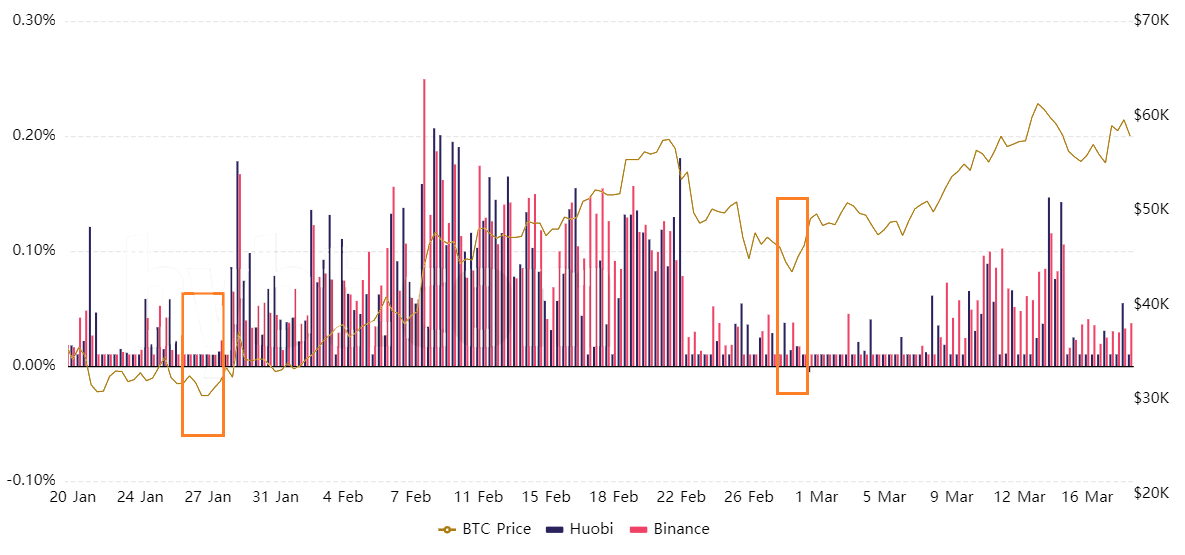

来源:by;

请注意,在2月份,当地高峰尚未形成时,每8小时资金利率如何达到0.15%甚至更高。这个利率相当于每周3.2%,这对多头头寸的交易员来说有点负担。因此,试图用这个指标来衡量市场的峰值时间很难产生好的效果。

另一方面,1月27日和2月28日比特币价格的底部是在资金利率较低时形成的。这些交易员不愿利用杠杆的事实表明,他们缺乏信心。

必须根据市场来看待低资本率;

尽管这一指标可能有助于确定是否已形成局部底部,但它本身肯定不应使用,因为在任何重大价格调整之后,资本率通常趋于稳定。

此外,持续的高资本利率将吸引套利交易者,他们将出售永续期货,并购买月度合约。因此,应谨慎使用该指示器。

为了证实投资者对开放多头的不信任,我们应该监控月度合约的溢价,即“基差”。与永续合约不同,期限固定的期货没有资本利率。因此,它们的价格将与普通现货交易所的价格大相径庭。

okex季度期货基准来源:skew;

通过衡量期货市场与普通现货市场的价差,交易者可以判断市场的看涨程度。只要买家过于乐观,季度期货合约的年化溢价(基差)就会达到20%以上。

综合这些指标,我们可以找到比特币价格的局部底部;

另一方面,当指标显示部分底部时,通常意味着交易员的信心正在增强。因此,在永续合约资本率较低的情况下,杠杆率较低的买家可以更好地“确认”。

通过将**合约融资利率与月度合约基础相结合,交易员将能够更好地解读市场情绪。与流行的“恐惧和贪婪”指标类似,交易者应该在别人怀疑时买入。

如上图所示,这种情况通常发生在每8小时资本率低于0.05%且季度合约基础触底时。

文章链接:https://www.btchangqing.cn/217107.html

更新时间:2021年03月23日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。