简介

我们已经多次被问到float协议与其他新一代稳定币相比如何。目前最常见的比较是与rai(反射器实验室)和Fei(Fei协议)的比较,rai和Fei的两个名称来源于古代雅浦岛的“石币”历史。

;

我们想花一点时间来解释这些差异。本文分为三个部分进行比较,第一部分是锚定方法,第二部分是稳定机制,**是风险与权衡。

;

锚固方法

让我们从锚定开始。锚定价格是指每一个稳定的币协议希望返回市场价格以保持稳定的锚定点。

;

Fei协议

.00美元。优点是用户非常熟悉稳定币的概念:稳定币价值1美元。

;

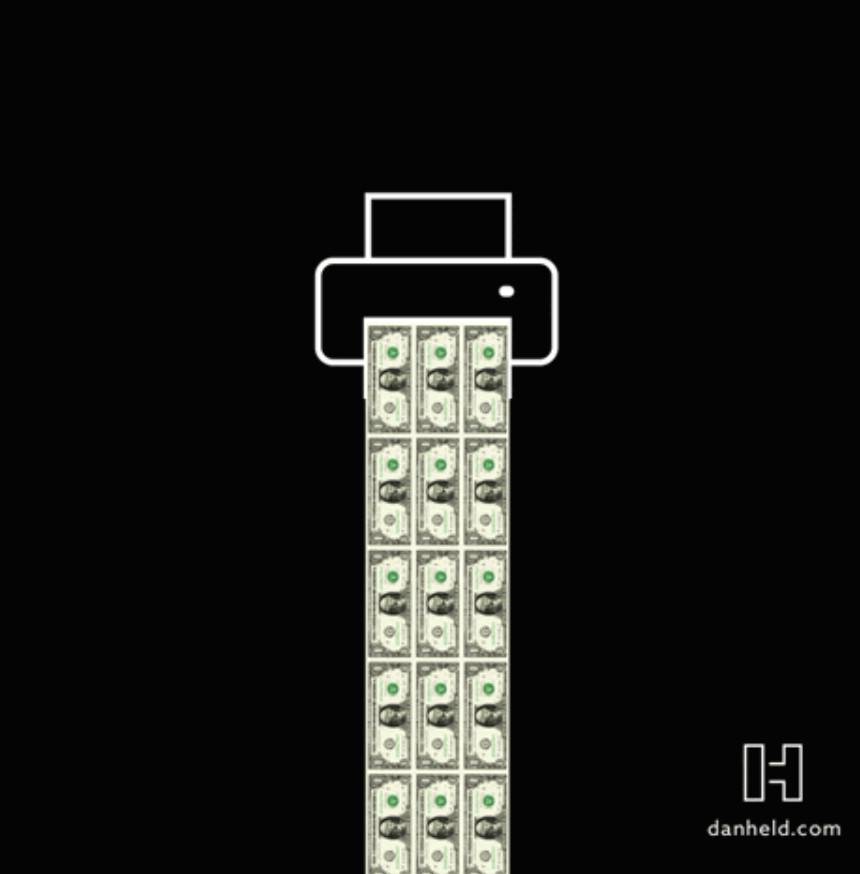

由于与美元挂钩,Fei与其他公司币遭遇了类似的问题。首先,从象征的角度来看,美元是非常传统的金融体系商品币,而加密商品币正试图创新这一体系。其次,由于美元是如此重要的金融资产,锚定1美元的加密稳定币正面临越来越多的监管审查。第三,2013年1美元的稳定必须以美国为中心。对于世界其他地区的人来说,美元不占主导地位,这可能没有吸引力。第四,也是最重要的,美元的扩张和币政策的放松(**的“印钞机,加油!印钞机go BRR嘲笑美国联邦政府为了防止经济衰退而超越美元的行为。这意味着,如果美元的购买力下降,美元持有者的购买力也会下降(即使币正在上升)。

丹·霍尔德的功劳!

;

反射镜

;

与Fei相反,rai是一个非锚定稳定币。Rai的初始“赎回价”(他们称之为目标价)为3.14美元(PI,由twitter投票决定)。

;

赎回价格与Rai需求呈负相关(随Rai需求的增加而降低),与ETH杠杆需求呈正相关(即与ETH价格大致正相关)。简言之,如果作为货物和价值储存的Rai有很大的需求,Rai的价格就会下降。如果对ETH杠杆的需求很大,Rai的价格就会上涨。这种说法过于简单,但它确实指出了推动Rai长期价格上涨的两个主要因素。

;

另外,根据Reflector使用的“PID控制器”的参数(仅代表Reflector用于控制价格的反馈回路机制),rai在短期内应该有一定的波动性,但在长期内应该是相当稳定的。它还应该能够在很大程度上忽略基础抵押品(目前只有ETH)价格的变化。在protorai的初步测试中,ETH的价格上涨了350%,而prai的赎回价格波动不到4%。

;

浮动协议

;

类似于反射器,浮子是一个非锚定稳定币。浮点数的起价是1.618美元(数学的黄金分割)。与Rai相比,浮动的目标价格与浮动需求的增加正相关,与Rai一样,与ETH价格正相关。

;

与Rai相比,float在短期内将保持稳定(因为按需拍卖机制在修正市场价格方面非常有效),但其价值在长期内变化更大。具体来说,浮动对抵押品价格的变化更为敏感(ETH仅适用于V1)。我们专门设计了这种浮动方式,以保护用户的长期购买力。这意味着它的价值应该比Rai更具侵略性,但它可以保持平稳和低波动性。

;

但是,由于世界上没有免费午餐,这确实意味着当加密币价格持续下跌,对稳定的币(特别是浮动)需求持续不足时,浮动的目标价格将跟随其抵押品价格呈下降趋势,波动性较小,

下降缓慢;

稳定机制

接下来,让我们看看稳定机制,即协议如何将市场价值返回到目标价格。

;

Fei协议

;

费是一种部分抵押制度,其初始抵押权为ETH。抵押品并非“用户所有”。相反,他们创建了一个称为PCV(协议控制值)的术语。这意味着用户不能直接从系统套利抵押品。相反,系统主动管理抵押品以控制锚定(Fei协议中的锚定价值为1美元)。

;

系统的运行机制是从一定比例的担保品开始的(取决于第一次销售时的投融资数量)。然后,系统使用所有抵押品(ETH)向Uniswap协议中的ETH/Fei池添加流动性(池不需要任何抵押品来铸造其他Fei)。

;

Fei的扩张

;

如果Fei的价格超过1美元,该协议允许用户直接从系统中投出新的Fei(以换取同等数量的ETH作为抵押品)。例如,如果一个Fei的市场价格是1.50美元,任何人都可以以1.01美元的价格铸造一个新的Fei并在市场上出售,直到套利机会结束。

;

Fei

收缩;

如果对Fei的需求不足且价格跌破1美元,系统有两种主要的价格修正方法:

;

第一种是直接激励。如果价格低于锚定汇率,基本方法是罚款卖方。罚款是为了鼓励买家购买。本质上,这些直接激励措施与债券类似,因为它们刺激投机者将其价格推高至低于基准价格的水平。

;

如果直接激励措施不能完全纠正价格,将启动第二次价格纠正机制。这些机制被称为“锚定重定”。在这种情况下,协议将从Uniswap池中提取流动性。撤回的ETH抵押品将用于在公开市场购买Fei,并将其返还至锚定价格。剩余的ETH将流回Uniswap池。最终结果应该是价格回归到锚定汇率,尽管该协议现在的抵押品较少。

;

反射镜

;

反射者是一个过度抵押的债务系统。从本质上讲,这是makerdao多按揭Dai的分歧,但反射者用修正后的赎回价格(rai系统中的目标价格)来代替稳定费,从而允许负利率,然后允许rai的目标价格随时间变化。

;

反射镜

的延伸;

如果Rai需求过大,市场价格高于赎回价格,系统会进一步降低赎回价格。这意味着有人可以以赎回价铸造一个新的Rai,然后将其出售以换取ETH,从而获得巨大的回报。

;

反射收缩

;

如果Rai需求不足,市场价格低于赎回价格,系统会进一步提高赎回价格,导致借贷成本上升。这鼓励人们偿还贷款,以减少RAI在市场上的供应,这将提高RAI的价格在所有相同的条件下。

;

浮动协议

;

浮动是一个两代币部分抵押贷款制度。Float使用抵押品(ETH在V1中)并将其存储在我们所称的“篮子”中。与Fei类似,用户不能直接从篮子里套利抵押品。浮动协议使用“篮子”在荷兰进行拍卖(拍卖标的的出价从高到低一直下降,直到出价达到或超过底价时第一个竞买人出手),使价格回到目标价。该系统的主要目标之一是确保始终存在与浮动目标价格相对应的抵押品目标金额,我们称之为“篮子系数”(最初为*)。

;

浮动

的扩展;

如果浮点数的价格高于目标价格,任何用户都可以开始拍卖(最初,拍卖必须至少持续24小时才能开始,但要求会降低,然后随着参与者对系统的运行模式更加满意,拍卖将被完全取消)。

;

一旦拍卖开始,系统就会抛出并出售一个新的浮动,从市场价格加上部分溢价(在大多数情况下,这是一个不受欢迎的交易)开始,然后逐渐降低发行价,使其逐渐接近目标价格。

;

在有活跃套利机会的每一步(拍卖中的价格低于市场价格),套利者都会从协议中购买浮点数,然后在市场上出售以获取微利。当从协议中购买浮点数时,套利者用ETH和银行的混合支付费用(浮点数系统中的第二代币)。

;

例如,假设目标价格为2美元,市场价格为4美元,篮子系数为200%。假设竞价中有一个步骤给出了3.90美元的价格(因此有一个明显的套利机会0.10美元)。3.90美元中,2美元由ETH支付,1.90美元由银行支付。支付给浮动协议的银行将被协议**烧毁。这样,浮动协议将把“额外的波动”存入银行币代。如果篮子系数低于*,银行可以积极用于收缩。我们也可以看到,在扩张之后,篮子系数会逐渐减小,并逐渐向目标趋于。

;

浮动

的收缩;

如果浮动发电币的市场价格低于其目标价格,协议将以“反向荷兰拍卖”的形式从市场上购买浮动发电。在反向荷兰式拍卖中,卖方(本例中为浮动协议)逐步告诉买方什么样的出价是可以接受的。

;

第一步是报市场价减去部分折扣。协议将逐步提高报价,直到达到目标价。如果篮子系数小于*(即系统中的抵押品价值低于浮动流通价值),协议将从市场购买浮动,使用的混合资产包括篮子中的ETH和新投的银行。这与扩张过程相反。在这种情况下,“补充”篮子系数的成本由银行的币持有人承担。协议购买的花车立即被烧毁。

;

浮动协议的酷之处在于,收缩过程总是会增加篮子系数(协议所持抵押品与市场浮动金额之间的关系)。这是因为在一个缔约国,浮动汇率是以低于其目标价格的价格从市场上回购的。

;

(请注意,在V1中,当价格低于目标锚定价格时,投机者参与交易的动机很少。但是,我们计划在未来的版本中添加一个类似于bond的系统。同样,为了在保护购买力和价格波动之间取得平衡,我们计划引入基于利息的系统,以更精细的方式增加/减少浮动需求。);

风险和权衡

**,看看每一项协定的缺点,以及为实现这一目标所作的妥协。

;

Fei协议

;

Fei面临的风险之一是抵押物价格大幅下跌带来的负面螺旋效应。这是一个不可避免的风险,因为它试图捍卫由浮动抵押品支持的固定美元锚定汇率。如果其抵押品价格大幅下跌,该体系维持固定汇率的长期能力可能会受到质疑,并可能引发“银行挤兑”。

;

在这种情况下,我们可以看到稳定的币没有抵押品支持,支持价格的投机者很快就会消失(这意味着直接激励不足以维持固定汇率)。此外,系统将需要通过其锚重保护锚。然而,由于波动性损失和权重实际上是利用抵押品来支撑公开市场价格,因此可能存在负反馈循环。卖出抵押品支撑价格意味着未来没有太多抵押品支撑价格,这导致用户信心不足,从而削弱了价格,导致更多抵押品被卖出。这可能会一直持续到形成一个完整的死亡螺旋。

;

费提到的破解死亡螺旋的措施之一是,部落可以用来重新抵押系统。但这需要像紧急投票这样的决定才能奏效。如果需要采取这样的行动,问题将是,由于担心再次发生,协议能否恢复。尽管如此,Fei的积极方面是,它比稳定的币具有更高的资本效率,并且比第一代纯算法稳定的币更强大。

;

反射镜

;

由于反射器是基于多贷贷贷的Dai,其优势在于经历了2018-2019年熊市的实际考验。这意味着“黑天鹅”的风险非常小(尽管对于任何有过多抵押品的系统来说)。由于预言机的工作模式,系统中的价格稍有延迟,所以预言机存在一定的风险。从理论上讲,它的价格可能会迅速下跌,而本应标记为已清算的贷款将无**确标记。因此,用户将有一段时间来收回抵押品,从而导致系统抵押品不足。

;

Rai所做的一个权衡是,该系统的资本效率低于稳定的币部分抵押贷款系统。Rai系统的一个奇怪之处是,如果Rai的需求大大超过ETH的价格上涨,Rai的长期美元价格将趋于下降。这是因为如果对Rai的需求过大,赎回价格(Rai的目标价格)将向下移动。从实际角度看,这可能会降低持有人的购买力。

;

另一个值得注意的风险是,PID控制器在链条上非常复杂,可能很难找到一个合适的平衡点来维持系统的稳定性。Reflexer在这里提供了PID风险的一个很好的概述。

;

浮动协议

;

与费某类似,浮动的主要风险之一是抵押物价值下降导致的“挤兑”。在这种情况下,如果ETH价格下跌很多,浮动协议将通过慢慢降低目标价格进行调整(速度取决于市场价格相对于目标价格的趋势)。收缩将由银行支持的篮子支付。

;

有趣的是,大量的浮点数突然抛售实际上会使交易受益。它将使协议能够快速增加其篮子系数。因为在每次收缩拍卖中,协议最终都会有一个较高的篮子系数百分比(因为协议以低于*抵押支持的目标价格从市场上浮动购买,从而在篮子中留下多余的抵押品,如果未来出现收缩,它可以支持其余的浮动循环)。

;

然而,浮动的风险在于,如果价格趋势在足够长的一段时间内严重萎缩,银行的流动性和投机性需求可能消失。这意味着浮动协议很难将价格完全返回到目标汇率(最终协议篮子中的抵押品或通过新成立的银行的抵押品不足以支持浮动价格)。相反,浮动协议将依靠目标价格的波动来消化长期以来的所有压力。与Fei不同,float仍将按照设计功能工作,但目标价格的降幅将超过理想值。

;

浮动设计的一个突出功能是,随着协议的使用,银行具有更高的稳定性和市场接受度,篮子系数可以(通过治理)投票到*以下。这将使协议更加有效,接近真正独立的数字货币。

;

配电及启动方式

如前所述,本文不讨论币代的配置和启动模式(特别是风险投资的风险投资模式与浮动所采用的公平启动模式的区别)。您可以阅读本文或下面的摘要。

;

摘要:

;

通过风险投资融资模式是项目质量的主要标志,提供了强有力的促进作用。然而,这往往会导致项目在早期中心化,远离其核心用户群(这可能是一件好事,但并不总是如此)。我们启动了“大众发布”,并将银行治理生成币的很大一部分分发给其他平台的积极治理参与者。我们通过设置30000美元的存款上限和白名单来实现这一点。到目前为止,已有约4000家网站购买银行或农业收益。

;

总结

总的来说,我们试图调查每种方法之间的差异。重要的是,系统设计可能并不完美。真实世界的经验将揭示我们需要知道的一切,而**适应性和迭代性的团队将获得成功,也许是通过相互学习。

;

我们真诚地相信,多样性的妥协对于稳定币的进化是一件好事。我们相信,当前和未来的发展将实现这一目标。

;

有关上述每个协议的更多信息,请参阅:

float document

https://docs-float.gitbook.io/docs/

文件https://docs.reflexer.finance/

文件

https://docs.fei.money/

文章标题:稳定货币轨道新手的多维分析:float、Fei和reflector

文章链接:https://www.btchangqing.cn/216193.html

更新时间:2021年03月22日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。